※「広大地評価」は、2017年12月31日以前に相続が起こった方の還付手続きに適用が可能です。2018年1月1日以降に相続が起こった方の還付手続きには「地積規模の大きな宅地の評価」が適用されます。

| 依頼者 | 依頼者 A県T市 宮本様(仮名) |

| きっかけ | 当グループの「相続税還付手続き」をご友人からの紹介で知り、興味を覚えたことから、相続税の見直しをお任せいただけることになりました。 |

| 減額要因 | ■開発道路を設けて区画分譲を行うことが合理的と判断し、広大地評価を適用 広大地とは、周辺地域の標準的な宅地に比べ、著しく面積が広大な宅地のことをいい、最大で65%も評価額を下げることが可能です。本ケースでは、相続した土地が二方路に面していることから、開発道路を新設せずとも区画分譲が可能であるとして広大地評価が否認されていました。 |

A県T市にお住まいの宮本様(仮名)は、5年前にお父様を亡くされ、多数の不動産を相続されました。あるとき、当グループの「相続税還付手続き」をご友人からの紹介で知り、興味を覚えたことから、相続税の見直しをお任せいただけることになりました。

▼相続税還付手続きとは▼

納めすぎた相続税が戻ってくる仕組みや、税理士に依頼したときの費用感を知りたい方はこちら

「広大地」とは?

広大地とは、周辺地域の標準的な宅地に比べ、著しく面積が広大な宅地のことをいいます。

あまりにも大きな土地は、一般的に個人が住宅の敷地として購入することが少ないため、デベロッパーなどが買い取り、その土地を区画割りして住宅等の開発を行います。

しかし広大な土地を分割しようとすると、どうしても道路に面していない土地ができてしまうため、建物を建てるための建築基準法上の道路(潰れ地)が必要になります。潰れ地が生じることで有効な宅地面積が少なくなってしまうため、土地の評価額を減額しましょうというのが、広大地評価になります。

▼「広大地評価」について詳しく知る▼

まだまだできる!広大地評価

広大地として認められれば、最大で65%も土地の評価額を下げることが可能となりますが、少なくとも以下3つの要件を満たす必要があります。

①その地域における標準的な宅地に比べて著しく土地の面積が大きいこと。

②マンションの敷地用地には向いていないこと。(戸建住宅分譲地に向いている)

③その土地を開発しようとした場合、開発道路などを通す必要があり、潰れ地が生じること。

反対にこの要件を1つでも満たしていない土地には、広大地評価が適用できないということになります。

広大地評価が否認された土地

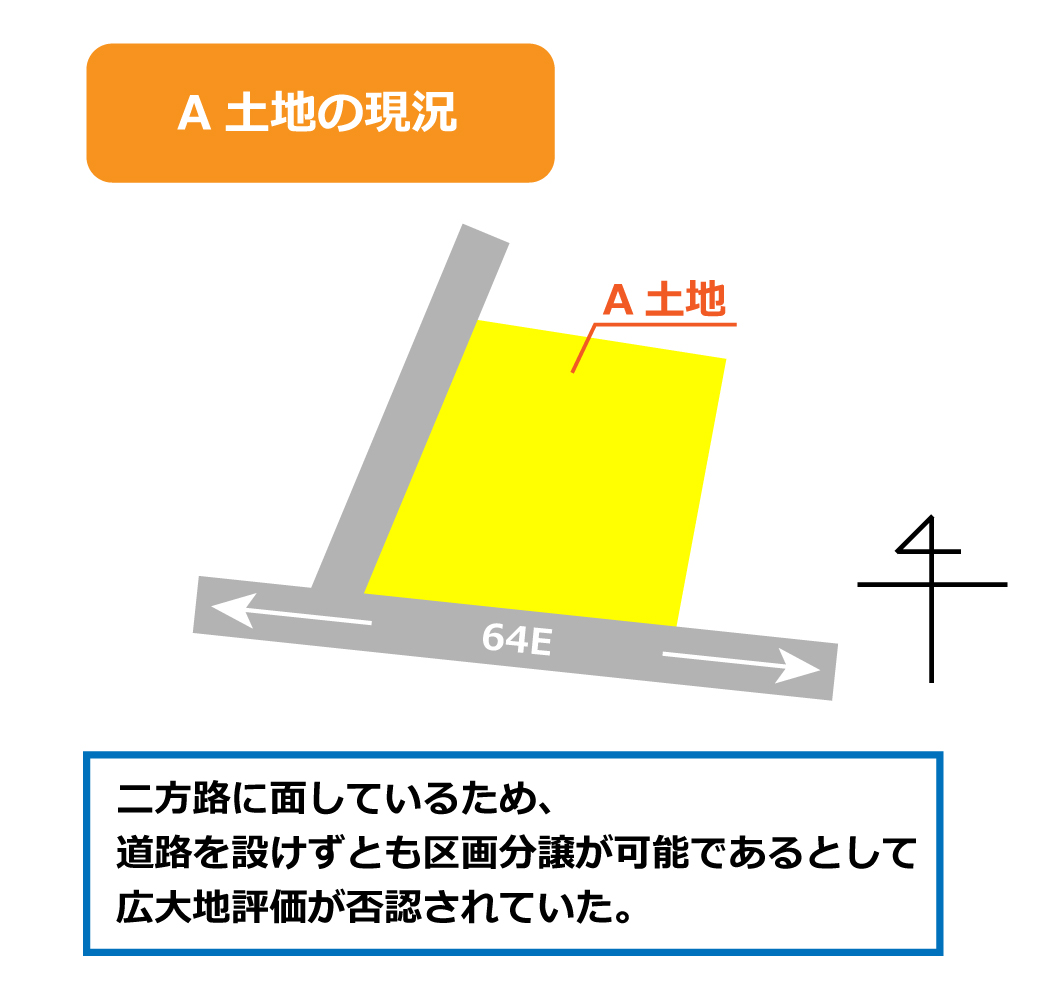

宮本様が相続された土地(以下、A土地という)は、「南側」と「西側」の2つの道路に面していました。

A土地は、周辺地域の標準的な宅地よりも著しく広大ではありましたが、二方路に面しているため、新たに道路を設けずとも区画分譲が可能であるとして、当初の相続税申告では、広大地評価が否認されていました。

一方路が建築基準法上の道路に該当しないことが判明

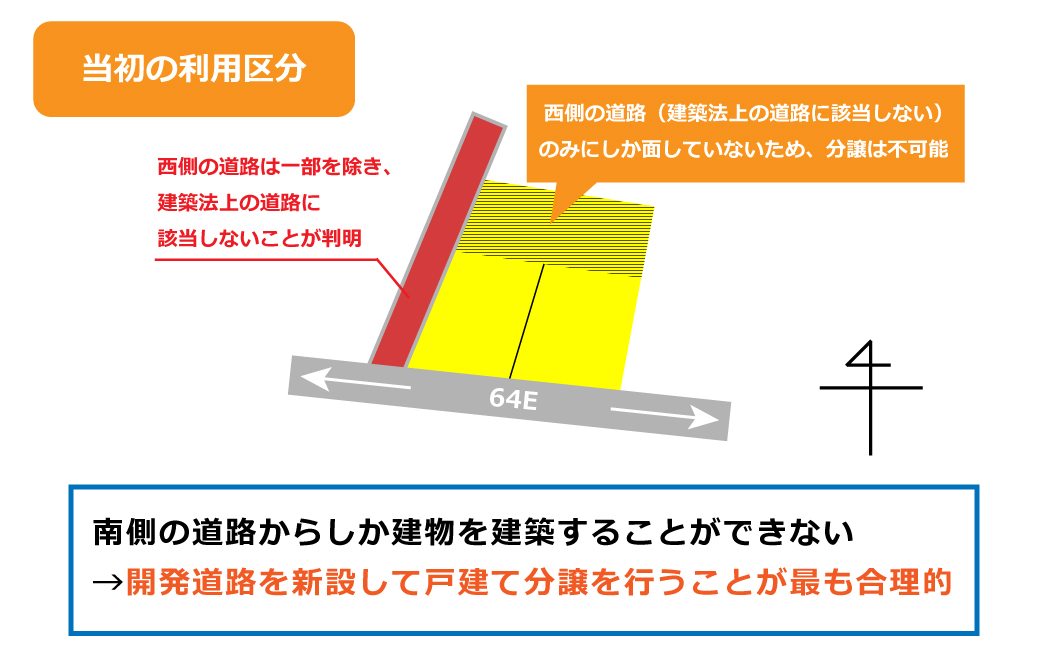

改めて、役所で調査を行なったところ、A土地の「西側」の道路は、一部分を除き、大半が建築基準法上の道路に該当しないことが判明しました。

土地の上に建物を建築する場合、安全性や快適性確保の観点から、建築基準法で定められた道路に最低2m以上接道しなければならないとする規定(接道義務)があります。

しかし、A土地は「南側」の道路しか接道義務を満たしていなかったため、税務署が作成した区画分譲図面にある「西側」の道路のみに接した「一番北側の区画」(下図、斜線部分参照)の分譲は不可能となります。

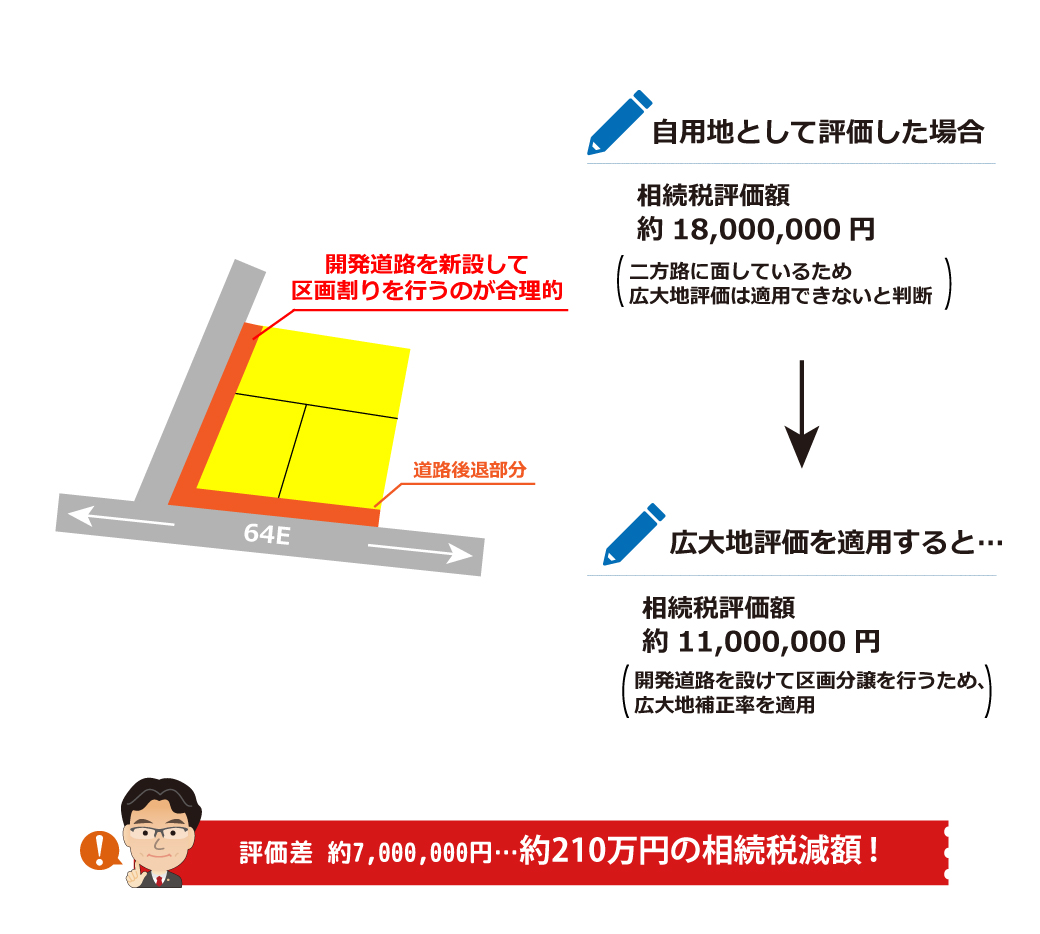

そのため、旗竿もしくは開発道路を新設しての分譲となりますが、周辺の開発状況を踏まえた結果、A土地は、開発道路を新設して戸建て分譲を行うことが最も合理的であると判断しました。

過去の判決事例を確認したところ、一方路のみに接した土地を分譲するためには道路新設が必要であるとして、広大地評価が認められたケースが存在しました。そのため、財産評価基本通達24-4「広大地の評価」(現在、財産評価基本通達内より削除)の定めに基づき、広大地補正率を加えてA土地の相続税評価額を算出しました。

参照:広大地の評価|国税庁

改めてA土地の「西側」の道が建築基準法上の道路に該当せず、接道義務を満たすことができない旨の資料および新たな区画分譲図面を添付し、税務署に更正の請求を行いました。その結果、請求は問題なく認められ、A土地の相続税評価額は約600万円下がり、約210万円も相続税の負担が軽くなる結果となったのです。

まとめ

今回は、評価対象地に開発道路を設けて戸建て分譲することが最も合理的であると判断した結果、広大地評価によって相続税評価額の圧縮に成功した事例をご紹介しました。

相続税の還付手続きは、相続が発生してから5年10か月以内が期限のため、2017年12月31日以前に相続が発生した方は、最後の機会に広大地評価の可能性を専門家にご相談されるのはいかがでしょうか。

また2018年1月1日以降に相続が起こった方は、「地積規模の大きな宅地の評価」が適用できることを覚えておきましょう。

▼「地積規模の大きな宅地の評価」について知る▼

【国税庁判定シートあり】地積規模の大きな宅地の評価を徹底解説!

相続税を納めすぎているかどうか心配になったら

もしも自分が相続税を納めすぎているかどうか心配なときは、相続税還付の無料診断を受けてみてはいかがでしょうか。

相続税申告書のお控え一式を用意するだけで、「相続税が戻りそうかどうか(還付可能性の判定)」、また「いくらぐらい戻りそうか(還付可能性概算額)」を診断できます。

▼【全国無料】無料診断のご案内はこちら▼

相続税が戻ってきそうかどうか、還付の可能性を無料で診断する方法

これまで無料診断を受けた地主様のうち、約6割から7割の方に納めすぎが見つかっています。

放っておくと、お子様の相続、お孫様の相続でも納めすぎてしまう可能性もありますので、気になった方は一度「無料診断」を受けてみることをおすすめします。