容積率の異なる地域に宅地がまたがっている場合、相続税評価額が減額となる可能性があります。

マンション敷地など地積規模が大きい土地は、異なる容積率にまたがっていることが多いため、特に注意が必要です。

容積率に関する調査は、役所調査が中心となります。

効率的な調査の方法や、意識しておきたいポイントを解説します。

この記事でわかること

- 宅地が容積率の異なる地域にまたがっていても減額調整を行わないケース

- 容積率の異なる地域にまたがっている宅地の役所調査のポイント

- 容積率の異なる地域にまたがっている宅地の現地調査のポイント

「容積率の異なる2以上の地域にわたる宅地」の評価の概要

容積率とは、敷地面積に対する建築物の延床面積の割合をいいます。

適用される容積率により建てられる建物の大きさが決まるため、容積率は土地の価額に影響を与えます。

一般に、容積率が高いほど土地の収益性が高まり、土地の価値も高くなります。

容積率には、都市計画で定められる指定容積率と、前面道路幅員に基づく基準容積率があります。

各土地に適用される容積率の上限は、指定容積率と基準容積率のいずれか低い方(厳しい方)となります。

用途地域ごとの容積率

| 用途地域 | 指定容積率(%) ※都市計画により用途地域ごとに定められる容積率 | 基準容積率(%) ※前面道路幅員に基づく容積率。 前面道路幅員が12m未満の場合に適用され、幅員×容積率低減係数で算定する | |

|---|---|---|---|

| 住居系 | 第1種低層住居専用地域 | 50、 60、 80、 100、150、 200 | 前面道路幅員(m)× 40 |

| 住居系 | 第2種低層住居専用地域 | 50、 60、 80、 100、150、 200 | 前面道路幅員(m)× 40 |

| 住居系 | 田園住居地域 | 50、 60、 80、 100、150、 200 | 前面道路幅員(m)× 40 |

| 住居系 | 第1種中高層住居専用地域 | 100、 150、 200、 300、400、 500 | 前面道路幅員(m)× 40 ※指定区域では60 |

| 住居系 | 第2種中高層住居専用地域 | 100、 150、 200、 300、400、 500 | 前面道路幅員(m)× 40 ※指定区域では60 |

| 住居系 | 第1種住居地域 | 100、 150、 200、 300、400、 500 | 前面道路幅員(m)× 40 ※指定区域では60 |

| 住居系 | 第2種住居地域 | 100、 150、 200、 300、400、 500 | 前面道路幅員(m)× 40 ※指定区域では60 |

| 住居系 | 準住居地域 | 100、 150、 200、 300、400、 500 | 前面道路幅員(m)× 40 ※指定区域では60 |

| 商業・工業系 | 近隣商業地域 | 100、 150、 200、 300、400、 500 | 前面道路幅員(m)× 60 ※指定区域では40または80 |

| 商業・工業系 | 準工業地域 | 100、 150、 200、 300、400、 500 | 前面道路幅員(m)× 60 ※指定区域では40または80 |

| 商業・工業系 | 商業地域 | 200~1,300(100刻み) | 前面道路幅員(m)× 60 ※指定区域では40または80 |

| 商業・工業系 | 工業地域 | 100、 150、 200、 300、400 | 前面道路幅員(m)× 60 ※指定区域では40または80 |

| 商業・工業系 | 工業専用地域 | 100、 150、 200、 300、400 | 前面道路幅員(m)× 60 ※指定区域では40または80 |

| 用途地域外 (都市計画区域内) | 50、 80、 100、 200、300、 400 | 前面道路幅員(m)× 60 ※指定区域では40または80 |

路線価は通常、容積率を考慮して設定されています。

しかし、評価対象地が容積率の異なる2種類以上の地域にわたって所在している場合、その影響を評価に反映する必要があります。

例えば、幹線道路沿いに店舗等が建ち並ぶ路線商業地域では、道路沿いの容積率が高く、その背後は低くなっていることがよくあります。

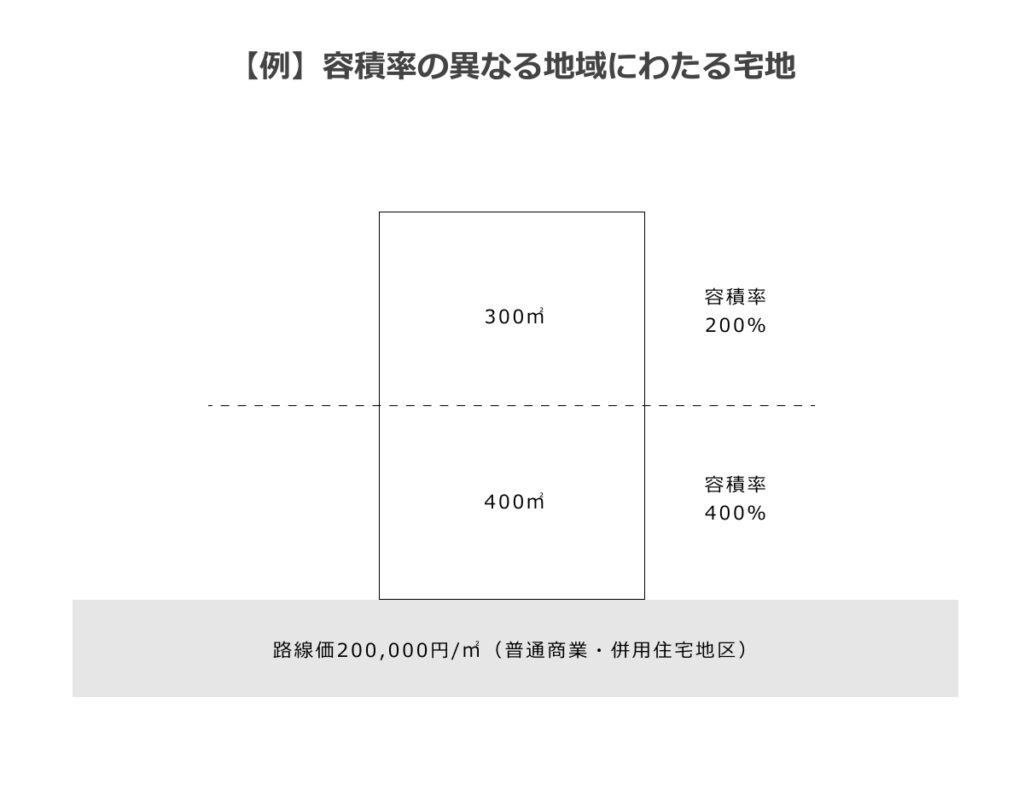

路線価は道路沿いの土地の収益性等を基準に定められているため、下図のように評価対象地が奥側の低い容積率にまたがって所在している場合、正面路線の路線価を土地全体に適用すると適正な評価額でなくなってしまいます。

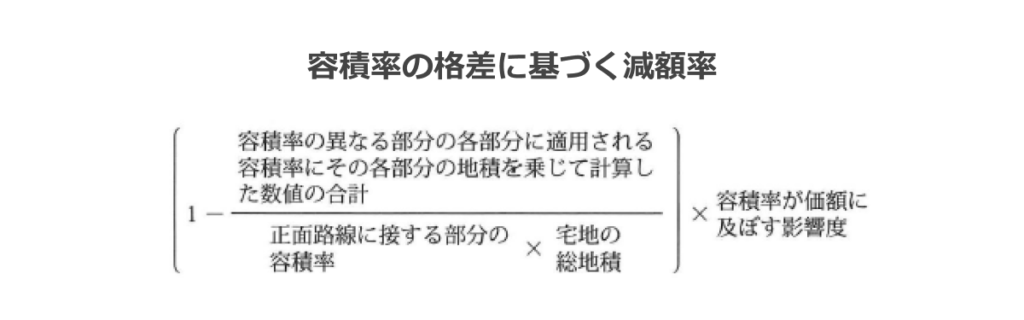

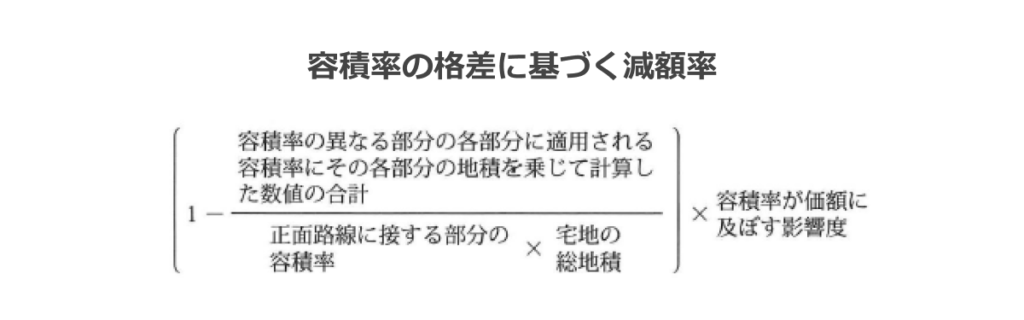

そこで、評価対象地が容積率の異なる地域にわたっている場合は、下記の算式によって計算した金額を控除して評価額を求めます。

容積率が価額に及ぼす影響度

| 地区区分 | 影響度 |

|---|---|

| 高度商業地区、繁華街地区 | 0.8 |

| 普通商業・併用住宅地区 | 0.5 |

| 普通住宅地区 | 0.1 |

「容積率が価格に及ぼす影響度」は、高度利用が進んだ地区ほど高く設定されており、減額幅は大きくなります。

なお、この算式により計算した数値がマイナスになる場合は減額調整を適用しません。

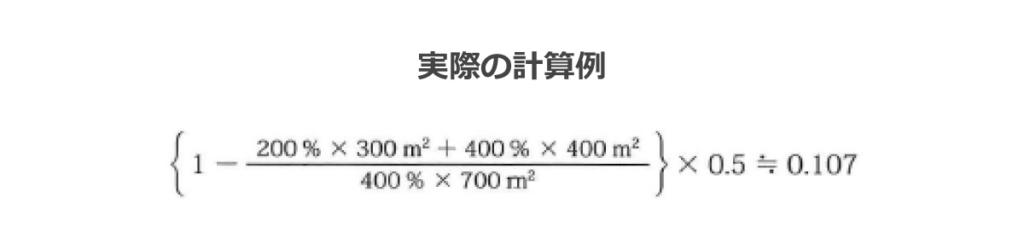

上図の土地の例であれば、その控除割合は下記となります。

減額率の算式に適用する容積率は、指定容積率と基準容積率のいずれか厳しい方となります。

このときの基準容積率は前面道路幅員に基づくもの(建築基準法52条2項)を指し、容積率の制限を緩和する特例によるもの(建築基準法52条9項〜14項)は考慮しません。

財産評価基本通達20-7「容積率の異なる2以上の地域にわたる宅地の評価」

容積率(建築基準法第52条に規定する建築物の延べ面積の敷地面積に対する割合をいう。以下同じ。)の異なる2以上の地域にわたる宅地の価額は、15「奥行価格補正」 から前項までの定めにより評価した価額から、その価額に次の算式により計算した割合を乗じて計算した金額を控除した価額によって評価する。この場合において適用する「容積率が価額に及ぼす影響度」は、14-2「地区」 に定める地区に応じて下表のとおりとする。

容積率が価額に及ぼす影響度

| 地区区分 | 影響度 |

|---|---|

| 高度商業地区、繁華街地区 | 0.8 |

| 普通商業・併用住宅地区 | 0.5 |

| 普通住宅地区 | 0.1 |

- 上記算式により計算した割合は、小数点以下第3位未満を四捨五入して求める。

- 正面路線に接する部分の容積率が他の部分の容積率よりも低い宅地のように、この算式により計算した割合が負数となるときは適用しない。

- 2以上の路線に接する宅地について正面路線の路線価に奥行価格補正率を乗じて計算した価額からその価額に上記算式により計算した割合を乗じて計算した金額を控除した価額が、正面路線以外の路線の路線価に奥行価格補正率を乗じて計算した価額を下回る場合におけるその宅地の価額は、それらのうち最も高い価額となる路線を正面路線とみなして15「奥行価格補正」から前項までの定めにより計算した価額によって評価する。

なお、15「奥行価格補正」から前項までの定めの適用については、正面路線とみなした路線の14-2「地区」に定める地区区分によることに留意する。

減額調整を行わないケース

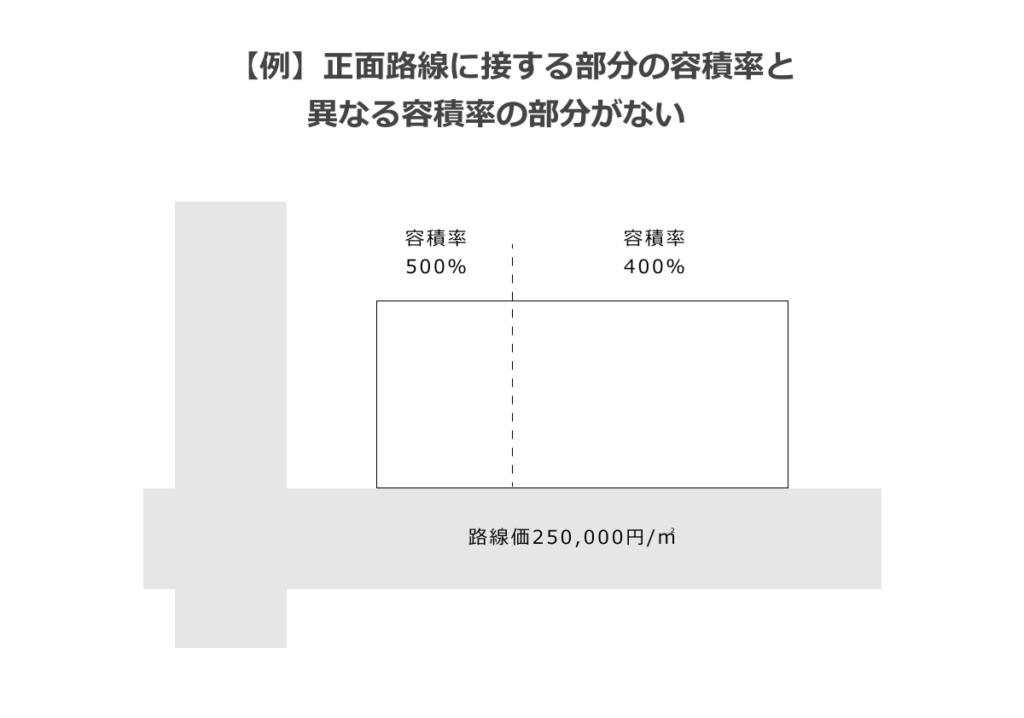

正面路線に接する部分の容積率と異なる容積率の部分がない

評価対象地が2つ以上の容積率にまたがっていても、上図 のように正面路線に接する部分の容積率と異なる容積率の部分がない(容積率の境が正面路線に対して縦向きに交わる)場合には、双方の容積率を考慮した上で正面路線価が設定されていると考えられます。

したがって、このような場合は減額調整を適用しません。

正面路線側の容積率の方が低い

評価対象地が2つ以上の容積率にまたがっていても、正面路線の容積率の方が低い場合には、低い方の容積率を考慮した上で正面路線価が設定されていると考えられます。

したがって、このような場合は減額調整を適用しません。

現地調査のポイント

評価対象地の前面道路幅員が12m未満の場合、道路幅員(m)に容積率低減係数を乗じた数値を基準容積率とし、指定容積率といずれか厳しい方を適用することとなります。

容積率低減係数は、原則として住居系用途地域では0.4、その他の地域では0.6とされます。

したがって、現地で道路幅員を測定しておく必要があります。

なお、前面道路が2つ以上あるときは、最も大きい道路の幅員で基準容積率を判定します。

また、大きな通りに面していて奥行きが20m以上あるような土地は、容積率またがりのある可能性が高くなります。

これは、一般に指定容積率(用途地域)の境が道路境界から20〜30mに位置することが多いためです。

このほか、マンション敷地など地積規模が大きい土地は容積率またがりが多く見られます。

区分所有マンションを評価する際は注意してください。

役所調査のポイント

指定容積率

容積率の調査は役所が中心となります。

まず、都市計画課等で用途地域および指定容積率を確認します。

地域によっては、都市計画の中で個別に容積率が定められていることもあります。

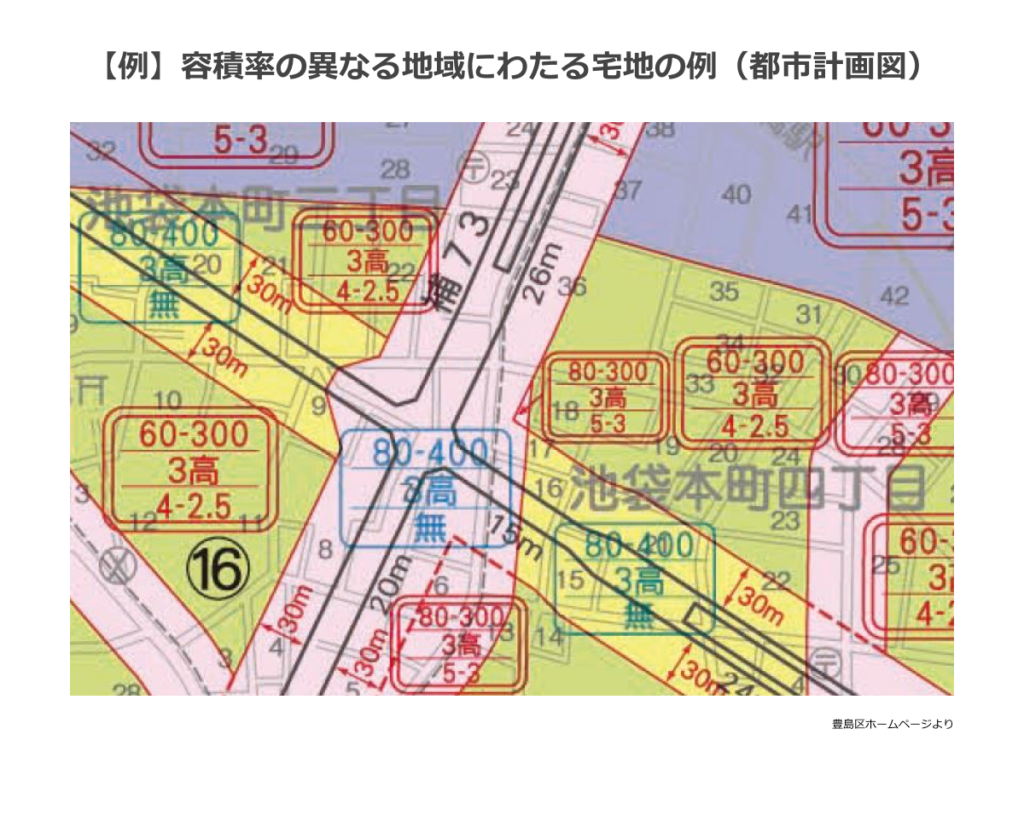

容積率またがりがある場合は、各容積率の及ぶ範囲を確認します。

道路や街区を基準として、容積率の境が道路等から何メートルのところにあるのかを聴取します。

インターネットで都市計画図を閲覧できる自治体もありますが、縮尺が小さく間違いのもとになりがちです。

窓口での確認が望ましいでしょう。

指定容積率を取り扱う窓口(一例)

- 都市計画課

- まちづくり政策課

- まちづくり計画課

- 都市政策課

- 都市づくり推進課

- 計画課 等

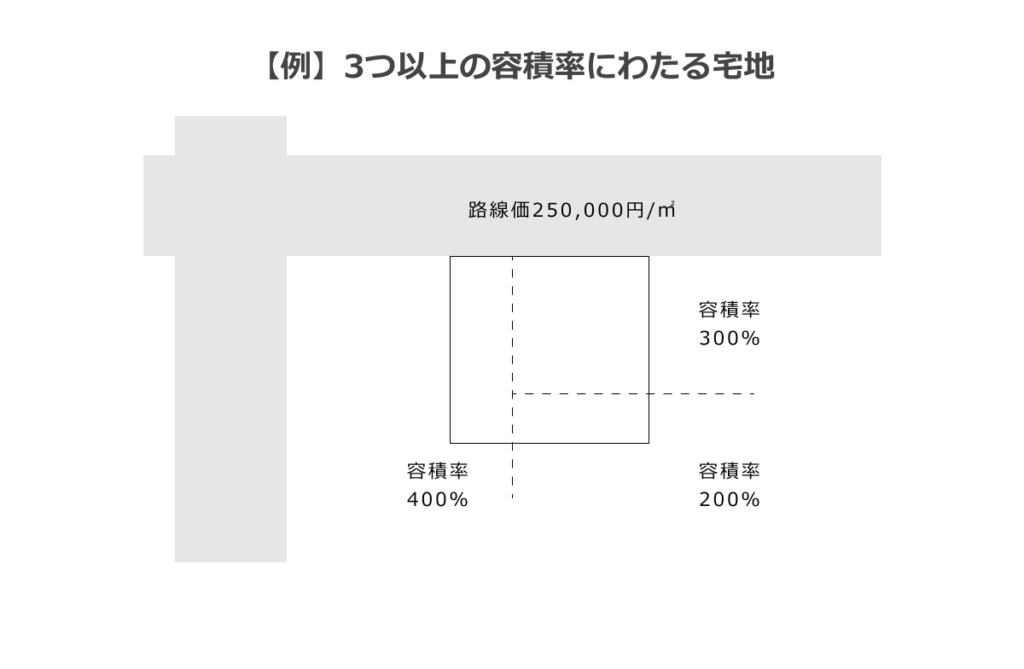

3つ以上の容積率にわたるなど複雑な場合は特に注意してください。

下図の場合は、容積率400%地域は300%地域と一体であるとして取り扱い、300%地域と

200%地域との格差の調整を行います。

基準容積率

次に、基準容積率の判定のため、道路課等で前面道路の幅員を確認します。

道路台帳も入手できますが、自治体が管理しているのは公道に限られ、私道の道路幅員は通常把握されていません。

ただし、私道が開発道路や位置指定道路 であれば、それらの図面を取得して幅員を調べることが可能です。

さらに、基準容積率の算定に必要な容積率低減係数を建築関係の窓口で確認します。

開発道路(建築基準法42条1項2号)

都市計画法、土地区画整理法、都市再開発法などの開発許可により築造された道路。

開発登録簿付属の土地利用計画図で幅員を確認できる(開発指導課、建築調整課等)。

位置指定道路(建築基準法42条1項5号)

土地を建築敷地として利用するために新たに造る道で、特定行政庁から指定を受けた道路。

道路位置指定図で幅員を確認できる(建築指導課、道路課等)。

道路幅員を取り扱う窓口(一例)

- 道路課

- 道路管理課

- 土木管理課

- 建設総務課

- 維持管理課

- 道路維持課 等

容積率低減係数を取り扱う窓口(一例)

- 建築指導課

- 開発指導課

- 建築審査課

- 土木管理課

- 開発建築指導課

- 建築開発審査課

- 都市計画課 等

まとめ

「容積率の異なる2以上の地域にわたる宅地」の相続税評価について、現地調査や役所調査の観点から、実務的な注意点や留意するポイントを解説しました。

特に大きな通りに面し、奥行きが20m以上あるような土地は、容積率がまたがっている可能性が高くなるため、丁寧な役所調査が必要です。

役所調査は専門用語を多用するため、苦手意識を持たれる先生方もいらっしゃると思いますが、容積率が異なる地域にまたがっている宅地の評価において役所調査は欠かせません。

役所調査をスムーズに進めるために意識しておきたいポイントをまとめていますので、よろしければご参考ください。

フジ総合グループ 東京事務所所長。不動産鑑定評価の知識を⽣かした土地評価に定評があり、全国の税理士会などで土地評価のノウハウを共有する活動を続け、税理士からも高い評価を得る。

お忙しい税理士の先生へ

相続税の土地評価は外注できます

相続不動産に精通した不動産鑑定士が、お忙しい先生の土地評価を代行します。

「ダブルチェックだけ」「複雑な土地だけ」といった部分的なニーズにも柔軟に対応します。