3回に分けてお話する相続税の「延納」と「物納」シリーズ。

2回目の今回は「延納」制度を受けるための要件や手続き等について、詳しくお話したいと思います。

延納にかかる利子税

まず、延納した場合は財産内容や延納期間に合わせて、延納税額に利子税が上乗せされてしまうため注意が必要です。延納のできる期間や、延納税額にかかる利子税の割合は、おおむね次の表のようになります。

| 区分 | 延納期間 (最高) |

延納利子税割合 (年割合) |

特例割合※ (年割合) |

|

| 不動産等の割合が 75%以上の場合 |

①動産等にかかる 延納相続税額 |

10年 | 5.4% | 1.3% |

| ②不動産等にかかる 延納相続税額(③を除く) |

20年 | 3.6% | 0.8% | |

| ③計画伐採立木の割合が 20%以上の計画伐採立木に かかる延納相続税額 |

20年 | 1.2% | 0.2% | |

| 不動産等の割合が50% 以上75%未満の場合 |

④動産等にかかる 延納相続税額 |

10年 | 5.4% | 1.3% |

| ⑤不動産等にかかる 延納相続税額(⑥を除く) |

15年 | 3.6% | 0.8% | |

| ⑥計画伐採立木の割合が 20%以上の計画伐採立木に かかる延納相続税額 |

20年 | 1.2% | 0.2% | |

| 不動産等の割合が 50%未満の場合 |

⑦一般の延納相続税額 (⑧、⑨及び⑩を除く) |

5年 | 6.0% | 1.4% |

| ⑧立木の割合が30%を超える 場合の立木にかかる 延納相続税額(⑩を除く) |

5年 | 4.8% | 1.1% | |

| ⑨特別緑地保全地区内の 土地にかかる延納相続税額 |

5年 | 4.2% | 1.0% | |

| ⑩計画伐採立木の割合が 20%以上の計画伐採立木に かかる延納相続税額 |

5年 | 1.2% | 0.2% | |

※「特例割合」は、平成27年1月1日現在の「延納特例基準割合」1.8%で計算しています。「延納特例基準割合」の変更があった場合には「特例割合」も変動しますので、延納申請の際に所轄税務署等で確認をお願いします。

延納の要件

延納の要件は以下の通りです。

[延納の要件]

(1)相続税額が10万円を超えること。

(2)金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額の範囲内であること。

(3)延納税額および利子税の額に相当する担保を提供すること。(延納税額が100万円以下で、かつ延納期間が3年以下である場合を除く)

(4)延納申請にかかる相続税の納期限または延納申請期限までに、「延納申請書」および「担保提供関係書類」等を税務署に提出すること。

要件(2)でいうところの「納付を困難とする金額」の算出方法は以下の通りです。

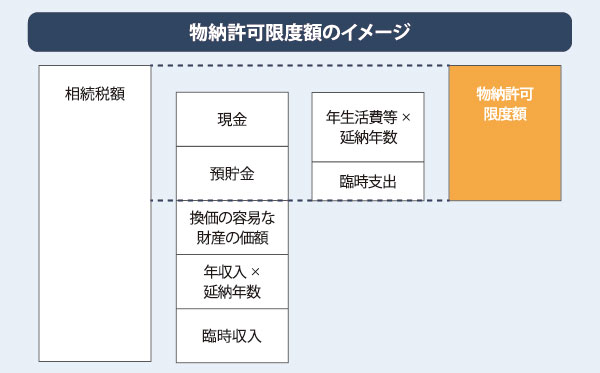

延納許可限度額=納税額-{(現金+預貯金+換価の容易な財産の価額)-(3か月分の生活費+事業に当面(1か月)必要な運転資金)}

算式を言葉で説明すると、「3ヶ月分の生活費と個人事業をしている場合の当面(1か月)の運転資金を除いた以外は、相続財産だけでなく納税者固有の財産も含めた現金、預貯金、換価の容易な財産(有価証券等)の価額に相当する分は『現金一括払い』とし、延納を認めない。」という意味になります。つまり、換金しやすいものは全部換金して相続税の一括納付分に回しなさいということですね。

この計算方法を見ても、「納付を困難とする金額」がいかに厳しく設定されているかが分かります。

また延納申請の際には、計算に用いた金額の根拠を示さなくてはなりません。例えば「3か月分の生活費」や、「事業に当面(1か月)必要な運転資金」が多ければ多いほど、延納できる税額も多くなります。そのため、延納できる税額が多い方が良いかどうかは別として、この「納税を困難とする金額」の計算や理由の記載に関するノウハウが税理士等専門家の腕の見せどころというわけです。

延納の申請手続き

次に、延納の主な手続きの流れです。

上記の要件(4)にもあるように、延納の申請は、相続税の期限内申告であれば相続開始があったことを知った日の翌日から10ヶ月以内に、以下の書類を揃えて提出します。

[延納の申請に必要な書類]

○相続税延納申請書

○各種誓約書

○金銭納付を困難とする理由書(説明資料を含む)

○延納申請書別紙(担保目録および担保提供書)

○不動産等の財産明細書

○担保提供関係書類

○(担保提供関係書類が提出できない場合)担保提供関係書類提出期限延長届出書 等

一度の届出によって延長できる期間は3ヶ月が限度となります(3ヶ月以内であれば、何日でも可能)。再延長の届出は何回でも可能ですが、最大で延長できる期間は延納申請書の提出期限の翌日から起算して最長6ヶ月間となります。

延納の要件を満たしており、延納担保財産が適当だと判断されると、原則として申請から3ヶ月以内に延納が許可され、「相続税延納許可通知」が送付されます。

また、担保となる財産の種類は以下の通りです。

[担保の種類]

①国債および地方債

②社債その他の有価証券で税務署が確実と認めるもの

③土地

④建物、立木、登記される船舶などで、保険に附したもの

⑤その他、一定の財産等

※ 税務署長が延納の許可をする場合において、延納申請者の提供する担保が適当でないと認めるときには、担保の変更が必要となります。

担保不動産についての抵当権設定には、銀行借り入れのような登録免許税の負担は必要ありませんが、建物が担保の場合には、当該建物の火災保険についての「質権設定承認請求書」を提出し、質権設定をする必要があります。

因みに、「延納」を選択したとしても途中で納付が困難になった場合には、残りの未納付分を「延納」から「物納」に切り替えることも可能です(特定物納制度)。

————-

前回の【相続税は分割払いが可能?「延納」と「物納」(1)】でもお話ししたように、「物納」や「延納」は「相続税法」の中でもまた異種の分野とも言え、税理士事務所以外にも専門(コンサルティング)業者がいる程の取り扱いの難しい分野です。

延納を検討されている方は、ぜひ一度専門家の客観的な判断を伺ってみてはいかがでしょう。

次回は、「物納」について詳しくお話ししていきます。

⇒第3回「物納」制度を受けるための要件やその手続き等についてはこちら【相続税は分割払いと物払いが可能?「延納」と「物納」(3)】

この記事を書いた人

税理士

髙原 誠(たかはら・まこと)

フジ相続税理士法人 代表社員

フジ総合グループの副代表を務め、不動産に強い相続専門事務所の代表税理士として、相続税申告・減額・還付案件に携わる。

多くの経験とノウハウを活かした相続実務に定評があり、プレジデントや週刊女性など各種媒体への寄稿・取材協力も多数行う。