相続税還付とは税務署に相続税の過払いを申告し(更正の請求)、納めすぎた分を返還してもらう制度のことです。

相続税の手続きは、人生の中で数えるほどしか機会がありません。

また、相続税を過剰に納めたとしても税務署から通知などが来ることがないため、気付きにくいのが現状です。

本記事では相続税還付の概要や発生する主な理由、還付を受ける手続きの流れを解説します。

相続税が還付された事例や還付に関するよくある質問も紹介するので、ぜひ参考にしてください。

フジの公式LINEで、還付の可能性をセルフチェックできます。4~5コの簡単な質問に回答するだけで、相続税が戻ってくる可能性をパーセンテージで確認できます。

もくじ

相続税還付とは?

相続税還付の意味や相続税還付が発生する主な理由を解説します。

相続税還付の意味

相続税還付とは、相続税を納め過ぎていたことが分かった場合、過払いになっていた相続税を国から返金してもらう制度のことです。

土地の評価などを見直し、税務署に適正な手続きを行うことで還付を受けられます。

正式には「更正の請求」といい、相続税を納めた人なら誰にでも認められる権利です。

相続税は自己申告納税制度によって、納付者が自ら計算した上で申告する決まりです。

例え必要以上に納税していても税務署から知らされることは基本的にありません。

相続税の納めすぎを防止するには、税額が妥当なものか納付者がきちんと確認する必要があります。

相続税が高すぎると思う場合は、納税の額や根拠をプロなどの力を借りて見直してみることが大切です。

※参考:国税庁. 「B1-27 相続税及び贈与税の更正の請求手続」.

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/sozoku-zoyo/annai/1585-10.htm , (参照2024-02-07).

相続税を納めすぎてしまう主な理由

相続税を納めすぎてしまう理由は、大きく分けて3つあります。

まず、先に述べた相続税申告が自己申告納税制度であることがあります。

次に、土地の相続税評価を高く計算していたことが上げられます。

最後に、土地評価ではありませんが一部税額控除の適用漏れもあります。

以下3つの理由について詳しく解説します。

- 相続税申告が自己申告納税制度であること

- 土地の相続税評価を高く計算していた

- 控除の適用漏れがあった

相続税申告が自己申告納税制度であること

相続税は納税者が自ら税額を計算して申告する「自己申告納税制度」です。

納税者が自ら評価作業を行い税務署に申告しなければなりません。

もちろん、複雑で専門知識の必要な土地の評価も例外ではなく、納税者側が適正に評価し納税する必要があります。

(税理士に申告を依頼する際は、納税者が「税務代理権限」という特別な権限を税理士に与えています。)

そのため、申告された内容は「財産を一番把握している納税者が行った申告の内容が正しい」という前提で処理されるため、万が一納めすぎていても税務署から教えてもらえることは原則としてないのです。

土地の相続税評価を高く計算していた

相続税の計算では相続対象の財産を正しく評価し、税額に反映させる必要があります。

土地は形状や立地条件、周辺の状況などに応じて適用すべき相続税評価額の減額手法が異なります。

そのため適切な知識や経験がないと、適切な評価が難しい財産といえるでしょう。

相続した土地が過大に評価されれば、相続税も本来より高くなるため過払いが発生します。

控除の適用漏れがあった

相続税には複数の控除や特例が設けられており、活用すれば税負担を軽減できます。

相続税で使える主な控除や特例には以下があります。

・小規模宅地等の特例

・配偶者の税額軽減

・未成年者の税額控除

・障がい者の税額控除

・外国税額控除

・贈与税額控除

・相次相続控除

但し、小規模宅地等の特例や配偶者の税額軽減の適用を受けるには、申告期限までに遺産分割が行われて、それに基づいて相続税申告書の提出を行うことが要件とされています。

もし申告期限までに遺産分割ができない場合には、相続税申告書にあわせて「申告期限後3年以内の分割見込書」を提出しなければ、更正の請求を行うことはできません。

その他、税額控除は更正の請求で適用漏れを修正することは可能です。

特に障がい者の税額控除や相次相続控除は適用漏れが多い印象です。

上記以外の控除や特例もあるため、控除や特例の利用漏れが心配な場合は専門家に依頼して確認してみるのも一つの方法です。

相続税還付の期限と返還率

相続税還付には期限があります。そこで相続税還付の期限や返還率、土地評価を見直す重要性を解説します。

相続税還付の期限は5年

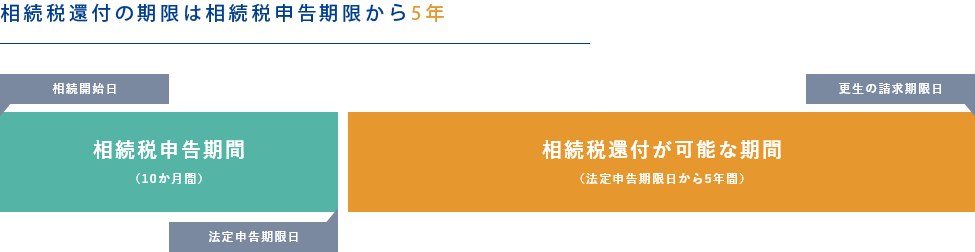

相続税還付の期限は相続税の申告期限から5年と定められています。

つまり原則として、相続税の申告期限から5年が経ってしまうと、例え相続税を納めすぎていても還付が受けられなくなるということです。

相続税の申告期限は、被相続人が亡くなったことを知った日から10カ月です。相続税の還付を受けるには、被相続人の死亡を知った日から5年10カ月の間に申告が必要となります。

相続税還付の期限に関しては、以下の例を参考にしてください。

2022年1月1日にお亡くなりになった場合

亡くなったことを知った日 2022年1月1日

相続税の申告期限 2022年11月1日(原則)

相続税還付手続きの期限 2027年11月1日(原則)

納税額の20%は返還される可能性あり

還付の額は人によって異なりますが、目安として納税額の20%程度が戻ってくるケースが多く見られます。

但し、それはあくまで平均であり、それ以上の割合で戻った例も多くあります。

より分かり易く見てもらうために、実際に当事務所で取扱った還付金額事例をランダムにご紹介します。

【実際の還付金額例】

| 相続税申告時の納税額 | 相続税還付手続きで戻った額(割合) | |

|---|---|---|

| 東京都 | 9,600万円 | 3,600万円(約38%) |

| 埼玉県 | 6,500万円 | 3,000万円(約46%) |

| 埼玉県 | 1,500万円 | 890万円(約59%) |

| 神奈川県 | 1億9,000円 | 6,700万円(約35%) |

| 愛知県 | 5,200万円 | 2,500万円(約48%) |

| 大阪府 | 3,600万円 | 730万円(約20%) |

還付の額はケースバイケースですが、少なくない金額が返還されることが分かるでしょう。

土地評価の見直しをすべき?

土地評価の見直しは、相続税還付の重要なポイントです。

前述したように土地は適切な評価が難しいとされています。

周辺環境や権利関係、法令法規などが複雑に影響するため、土地の評価は専門家の間でも難易度が高い項目です。同じ土地を対象としても評価額が異なるケースは少なくありません。

実情に合った土地評価が重要です。

再評価を依頼する際は、土地評価に強い専門家に 依頼するのが望ましいです。

多角的な視点でより多くの減額要素を見つけ出してもらえます。

相続税の還付を受けられれば、結果的に税負担を減らせるでしょう。

「ピン」とくる土地をクリック!土地の相続税がいくら戻るのか、還付の可能性がその場で分かります。何気ない土地の特徴が、還付の要因となります。

相続税の土地評価で納め過ぎが生じる主な理由

先に述べた相続税還付が発生する主な理由と一部重複しますが、相続税土地評価で納め過ぎが生じる主な理由を、更に掘り下げて説明します。

・土地の評価は複雑で難しい

・最新の判例や通達を遡って適用できる

・相続税を納め過ぎても税務署は知らせてくれない

それぞれ解説します。

土地の評価は複雑で難しいから

土地の評価は複雑で難しいため、相続税を納め過ぎている可能性があります。

一般に路線価地域の土地の評価は路線価方式による宅地の評価が用いられます。

路線価とは、国税庁が毎年7~8月に公表する「道路に面した宅地1㎡あたりの価格」のことです。

ただし、路線価で土地の価格を計算しても、土地の個別性によって異なる減額要因が適用されたり、権利・法令法規によって土地評価が左右されるケースもあるので、それらを漏れなく、公正妥当に評価するのは難しく、結果納めすぎが起きてしまうのです。

土地の評価に影響を及ぼす個別性(個別的要因)

個別性とは、それぞれ違った特性を備えていることです。

土地は一つとして同じものがなく強い個別性を有しています。

土地評価に影響する個別性の例は以下のとおりです。

・道路より低い位置にある

・道路に接していない

・周りに比べて広い

・崖や傾斜がある

・形がいびつ

・道路に面していても間口が2m未満

・道幅4m未満の道路に接している

土地にはさまざまな個別性があり、すべてが総合して価値を決定づけているため、適切な評価が難しくなっています。

土地の評価額に影響を及ぼしやすい権利・法令法規

土地の評価は先に述べた個別性だけでなく、権利や法令法規が関わっています。

土地の評価額に影響を及ぼしやすい権利・法令法規の一例を見てみましょう。

・地上権(他人の土地を使用する権利)

・地役権(一定の目的のために他人の土地を利用する権利)

・土地の賃借権(賃貸借契約に基づき他人の土地 を使用収益する権利)

・借地権(建物の所有を目的として他人の土地に設定する地上権又は土地の賃借権)

・借家権(賃貸借契約に基づき他人の建物及びその敷地を使用収益でする権利)

・貸家建付借地権(賃貸用建物の所有を目的として他人の土地に設定する借地権)

特に、土地に上記のような第三者の権利が付着している場合は、土地の評価に影響を及ぼしやすくなります。

・都市計画法

・建築基準法

・農地法

・森林法

・都道府県条例

・開発指導要綱

・判例・通達

各種権利や法令法規も影響し合うと、土地の評価がさらに複雑化します。

最新の判例や通達をさかのぼって適用できるから

相続税の還付は、最新の判例や通達をさかのぼって適用できます。

そのため、相続税を申告した当時は適正だった税額でも、最新の判例や通達を加味すると納め過ぎになっている場合が少なくありません。

相続税の還付期限が終わるまでは定期的に相続税に関する新しい判例や通達をチェックし、適用できるものがないか確認してください。

自身の相続税にも関係がある判例や通達を見つけられれば、新たに還付を受けられる可能性があります。

相続税を納め過ぎても税務署は知らせてくれないから

前述したように、相続税は自己申告納税制度を採用しています。

そのため、納付者が相続税を納め過ぎていても税務署は知らせてくれません。

必要以上の税負担を避けるには、相続税の申告を自己責任で正しく行う必要があります。自分の財産は自分で守る姿勢が重要といえるでしょう。

相続税を適切に申告するには、専門家への相談がおすすめです。

税金の専門家によるサポートがあれば、正しい知識やノウハウに基づいて手続きを進められます。

相続税の控除や特例の利用漏れを防止でき、余分な税負担を避けられるでしょう。

相続税還付を利用した方がよい4つの理由

相続税還付を利用した方がよい4つの理由は、以下のとおりです。

1.納め過ぎた相続税が現金で戻ってくる

2.次の相続に向けた節税になる

3.延納の場合は利子税が不要になる

4.金銭的リスクがないから積極的に減額できる

それぞれ解説します。

1.納め過ぎた相続税が現金で戻ってくる

相続税還付を利用した方がよい理由の一つは、納め過ぎた相続税が現金で戻ってくるからです。

手元の現金が増えるため、大きなメリットといえるでしょう。

相続税の税率は高く税額が大きくなりやすいため、返還される金額も多額になるケースが少なくありません。

相続税の支出は家計に大きな影響を与えるため、現金が戻ってくれば経済的な余裕につながるでしょう。

相続税を現金以外で納付する「物納」をした場合でも還付が認められれば現金で戻ることになります。例えば相続税を土地で納めていた場合、還付として現金が受け取れます。

2.次の相続に向けた節税になる

次の相続に向けた節税になる点も、相続税還付を利用すべき理由の一つといえます。

次の世代、つまり子や孫が相続する際「前回税務署に問題なく認められたから」という理由で、高い評価を採用して申告を行ってしまう可能性が高まるからです。

還付手続きをきちんと済ませて相続財産の評価を適切に下げておけば、次の世代の相続税過払いを防げるでしょう。

もちろん土地の状況や評価基準は変動する可能性もあるため、相続で毎回同じ評価が適用される訳ではありません。

とはいえ自分の代でできる限り評価を適切にしておけば、次の世代に不必要な税負担がかかるリスクを下げられるでしょう。

3.延納の場合は利子税が不要になる

延納とは相続税を申告時に一括で納めず分割で支払うことです。

相続税は高額になりやすく、一度に支払うのは大きな負担になりやすいです。

延納を利用すれば税負担を分散できるものの、利子税が課せられます。

利子税の支払いによって税負担がさらに重くなってしまうでしょう。

相続税還付を利用すれば、利子税の重い負担を軽減できる可能性があります。

延納によって未払いの相続税が残っていても、その額を上回る還付が受けられれば実質として延納をなかったことにできるからです。

このように、相続税の本税だけでなく将来納める利子税も減らせることで、延納している人は相続税還付の効果がより大きいと言えるでしょう。

4.金銭的リスクがないから積極的に減額できる

相続税還付には基本的に金銭的リスクが発生しないため、積極的な活用がおすすめです。

相続税の納付は、相続人の義務として課されています。

相続税の申告に問題があり納めるべき金額の税金を納められていなかったり、財産を隠蔽していると見なされたりした場合は税務調査により税金が加算されます。

税務調査が税務署側の権利とすると、更正の請求が相続人側の権利になります。

「更正の請求を行ったから税務調査に入る」という因果関係はありません。

そのような報復的な理由で税務調査が行われれば大事です。

税務調査が入る人は相続財産の動きが不自然(預金関係が多い)など、概ね決まっています。

このため、相続人側の権利として、更正の請求(相続税還付)を行う意義があり、例え相続税の更正の請求が税務署から否認されても罰金はないため、還付手続きは金銭的リスクがない方法といえます。

相続税還付に必要な書類

相続税の還付手続きには、相続税申告書や修正申告書が必要です。

手元に必要書類の控えがない場合は、閲覧請求や開示請求による内容の確認が可能です。それぞれの方法を解説します。

閲覧請求

閲覧請求とは、税務署で過去の申告書を閲覧するための手続きです。

本人や代理人が、過去に税務署の窓口に提出した申告書を確認できます。

申告書の控えをもらうことはできませんが、メモや写真撮影が認められています。

ただし動画撮影はできません。閲覧請求の手続きをする際は、所定の申請書に記入します。

申請時は本人確認書類の提示が求められるので準備しておきましょう。

開示請求

開示請求とは、税務署で申告書の控えをもらうための手続きです。

本人や代理人が申告書の控えを税務署から受け取れます。

手続きでは、税務署に保有個人情報開示請求書を提出する必要があり、所定の手数料が必要です。

開示請求は閲覧請求と異なり時間と手間がかかるため、計画性を持って取りかかりましょう。

開示請求の申請後は税務署が審査を行い、原則として30日以内に開示を認めるか否か決定します。

相続税還付の手続き(申請から還付金の受取りまでの流れ)

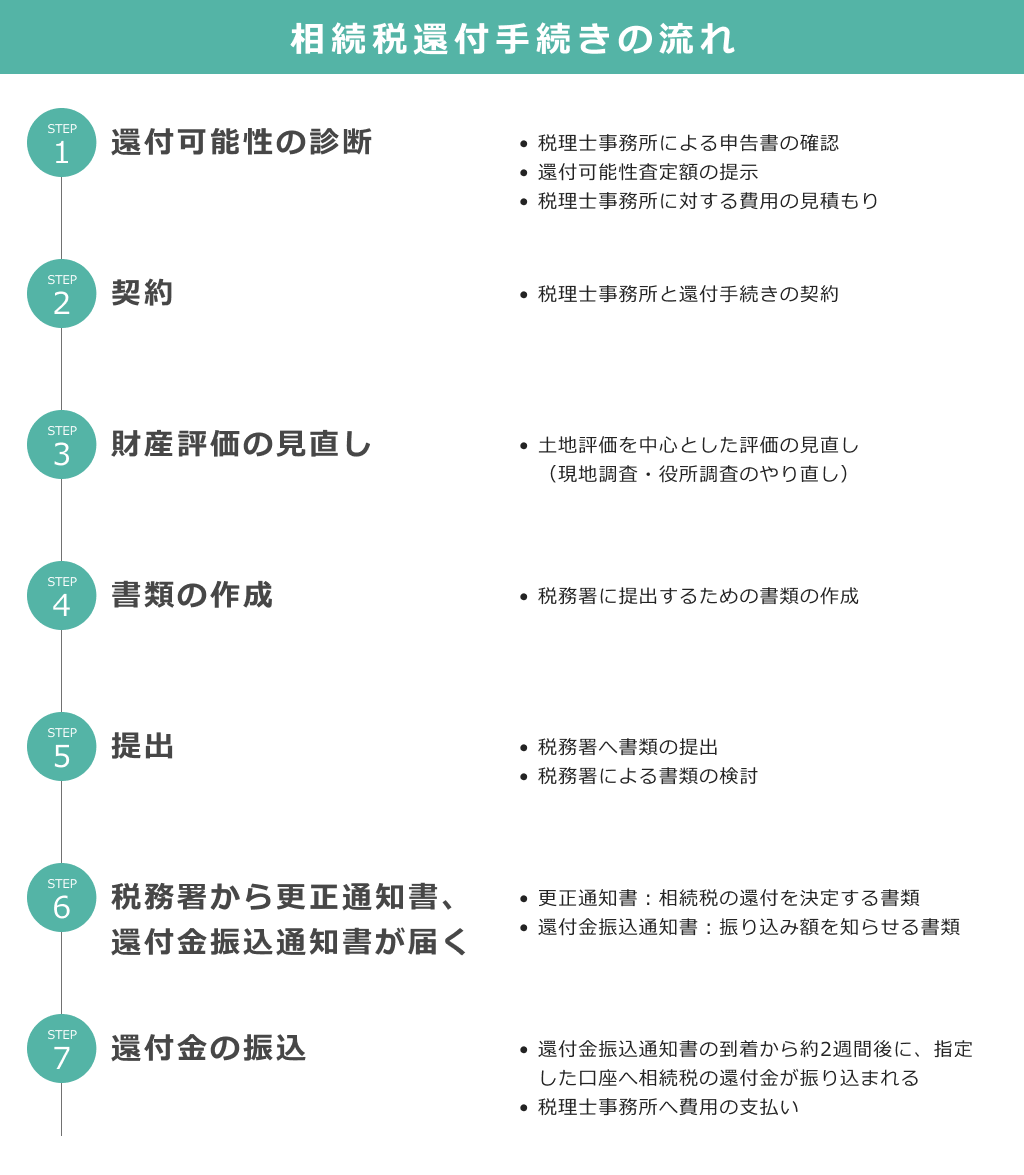

税理士事務所との契約から還付金の振り込みまでは、半年~1年程度かかることがあります。相続税還付の査定から還付金の振り込みまでの流れは、以下のとおりです。

1.還付の査定・契約

2.財産評価の見直し

3.書類の提出・税務署による検討

4.更正通知書と還付金振込通知書の受取り

5.還付金の振り込み

それぞれ解説します。

1.還付の査定・契約

まずは税理士事務所が相続税の申告書や添付資料を確認し、還付を受けられる可能性があるか査定します。

査定によって還付額を概算し、同時に事務所へのおおよその報酬額が算出可能です。

仮に還付の可能性があっても、契約するかどうかは別ですので、査定については気軽に行っても問題ありません。

但し、契約される際は、前述した内容をよく検討して、依頼する事務所を決められることをお勧めします。

契約書には税務代理権限や報酬などの項目が記載されます。

2.財産評価の見直し

契約書の締結がされると、依頼を受けた事務所は預かった相続税評価書を精査します。

相続税申告した評価を見直し、減額要素がないか精査します。

減額要素の検討のため、土地に関する書類の取り寄せや現地調査、役所の調査などが実施されます。

不動産鑑定士と連携している税理士事務所を利用すれば、時価評価の観点からもチェックが可能です。

3.書類の提出・税務署による検討

必要な書類を作成し税務署に提出します。主な必要書類は以下です。

・更正の請求に至るまでの経緯を証明できる書類(遺産分割協議書や遺言書など)

・修正申告書

・本人確認書類(運転免許証やマイナンバーなど)

・相続税の更正の請求書

・申告又は通知に係る税額及び更正の請求による課税標準等又は税額等(相続税)

・土地の評価について正しい評価額やその計算の根拠についての書類

・提出した相続税申告書の控え

過去に提出した相続税申告書の控えが残っていれば、流用できます。

税務調査を受けて修正申告していれば、修正申告書の控えも提出してください。

相続税申告書や修正申告書の控えが手元になければ、前述した開示請求で控えの交付を受けられます。

書類提出後に税務署が内容を検討し、還付を認めるか否かが決められます。

4.更正通知書と還付金振込通知書の受取り

更正通知書とは相続税の還付を決定する書類です。

還付金振込通知書とは、還付の振り込み額を知らせる書類を指します。

税務署によって相続税の還付が認められると、書類の提出から約3カ月後に更正通知書が届きます。

更正通知書が届いた数日後に国税還付金振込通知書が届くため、受け取れる還付の金額を確認してください。

5.還付金の受け取り

国税還付金振り込み通知書の到着から約2週間後に、依頼者が指定した口座へ相続税の還付金が振り込まれます。

その後、税理士事務所へ契約に基づいた報酬を支払います。

相続税還付の事例を20個紹介

土地の評価を見直して相続税が還付された事例を、20個紹介します。

相続税の還付をより具体的にイメージできます。

3つの土地を一体ではなく個別に評価し、不整形地補正の減額要素を新たに発見したことで約40万円の還付につなげました。

4棟の建物が建てられた土地を機能的な視点から2つに分け、区分を改めたことで約3,000万円もの還付につながりました。

2種類の用途で使われていた土地を用途別に分けて個別評価し、区分を適正化したことで約350万円が還付されました。

4棟の貸家が建てられた土地を一体評価ではなく、建物の敷地ごとに個別評価しそれぞれの区分を改めました。併せて不整形地補正の減額要素を発見し、全部で合わせて約460万円の還付につながりました。

ごみ集積所の隣接の減額要素を土地の評価に適切に反映させ、約220万円の還付につなげました。

土地に近い幹線道路の騒音や歩道橋との隣接などの減額要素によって評価を10%減し、約400万円が還付されました。

騒音計を使って電車の騒音レベル(デシベル)を現地調査し、土地評価に適正に反映させることで約260万円の還付が認められました。

土砂災害警戒区域に属する土地の災害リスクによって評価を減額させ、約50万円の還付につなげました。

土地に隣接する通路が建築基準法上の道路に該当しないことを見極め、評価に反映させて約750万円の還付につなげました。

1.8m程度の隣接通路が建築基準法上の道路に該当しないと判明し、土地の区分が見直され約6,000万円もの還付が認められました。

隣接する通路が建築基準法上の道路としての要件を満たさず、土地が無道路地に該当すると判明したため約3,460万円もの還付につながりました。

隣接する私道が特定の者だけでなく、不特定多数に利用されている実態を調査によって明らかにし、私道の評価額を0円に下げられたことで約50万円の相続税が戻りました。

土地を宅地として利用できる市街地山林ではなく、傾斜が強く宅地化が困難な純山林として評価し約130万円の還付が認められました。

前面道路が建築基準法上の道路でないことなどから、市街地山林ではなく純山林であることが妥当だと判断し、1,300万円の還付が認められました。

畑地の傾斜測定が適切でなかったため測り直し、土地の評価を下げて約160万円の還付につなげました。

ヒアリングによって土地用途の実情を洗い出し、区分の適正化で約200万円の還付が認められました。

土地評価が約1,670万円、売却額が600万円と乖離があったため、特別な事情の主張で約320万円が還付されました。

隣接する狭い通路が建築基準法上の道路に該当しないと判明し、土地を無道路地として評価し直したことで約72万円の還付につなげました。

土地に市が有する公共性の高い施設が建っていて、返還が実質不可能なことから評価の減額を求め約300万円の還付が認められました。

一体評価されていた土地の一部が自己所有ではなく使用貸借だと判明し、所有する土地のみを個別評価し直したことで約260万が還付されました。

また、実際に相続税還付を受けた方の声はこちらをご覧ください。

「ピン」とくる土地をクリック!土地の相続税がいくら戻るのか、還付の可能性がその場で分かります。何気ない土地の特徴が、還付の要因となります。

相続税還付の実際の成功事例を紹介

相続税還付を受けられた実際の成功事例として、不整形地、地積規模の大きな宅地の評価のケースをそれぞれ紹介します。

事例1.不整形地

土地が不整形地として認められ還付を受けられたケースです。

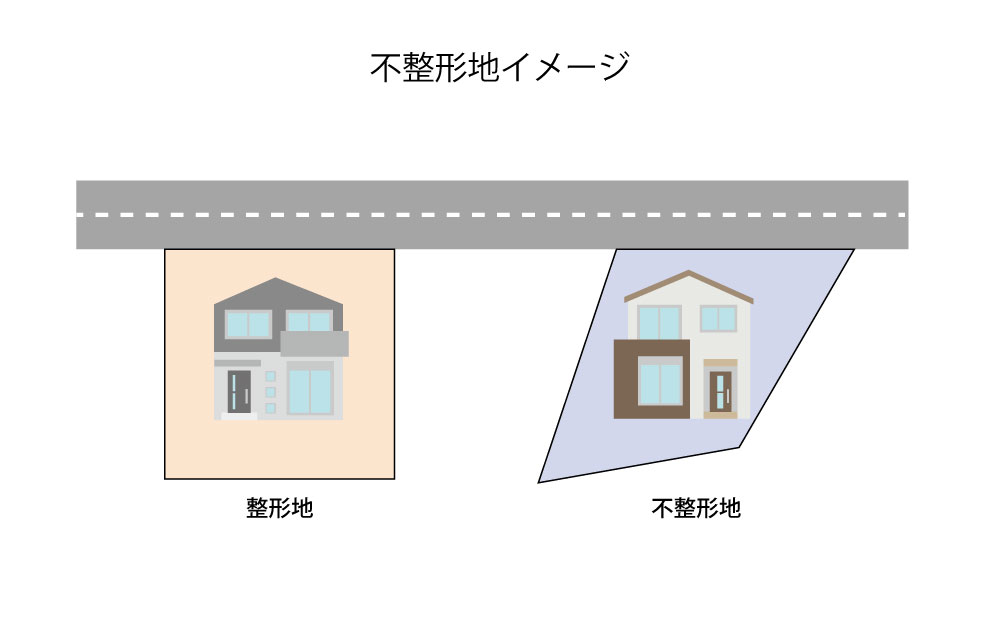

不整形地とはいびつな形の土地や間口の狭い土地、奥行がある土地などのことです。

不整形地は形が整った土地と比較して使い勝手が悪く評価が下がりやすい傾向にあります。

不整形地補正率を考慮すれば、土地評価を最大40%減額できます。

例えば土地の評価が3,000万円の土地の不整形地補正率が0.8(20%減額)だった場合、600万円も減額可能です。

結果として土地評価を2,400万円にまで下げられます。

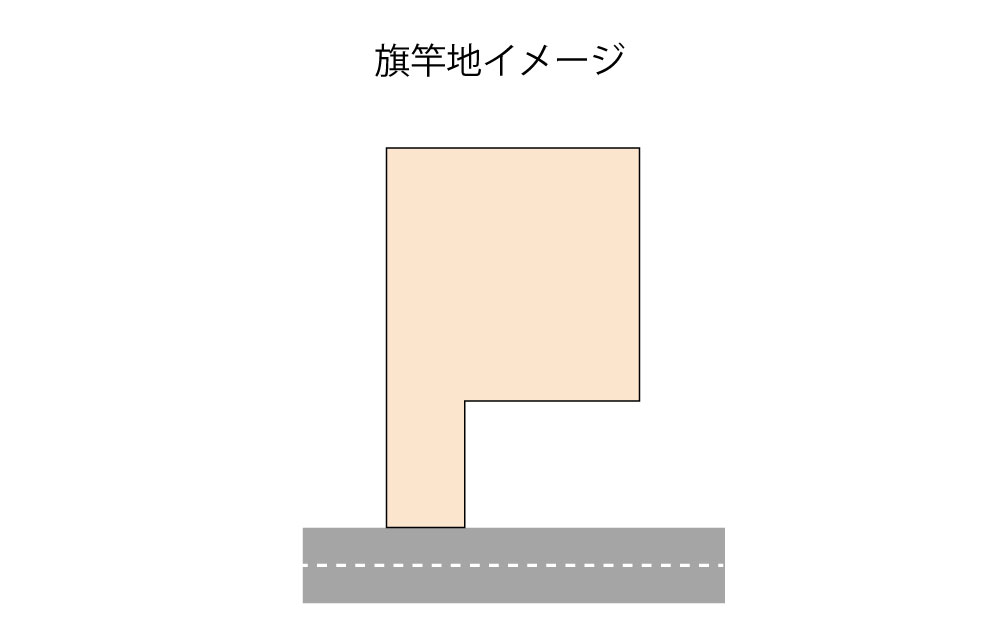

不整形地の具体例が旗竿地です。

旗竿地とは、道路に接している部分の幅が狭く、奥に広い面積がある土地をいいます。

旗竿地は、狭い通路を通ってアクセスする必要がある、敷地が奥まっていて通風や採光条件が悪い、資材などの運び入れがしにくく建築費が割高になりやすいなど、さまざまなデメリットが当てはまるため不動産価値が低くなりがちです。

相続税における土地評価の減額では、先に述べた不整形地補正率の他、間口狭小補正率や奥行長大補正率の適用も認められており、「不整形地補正率×間口狭小補正率」か「間口狭小補正率×奥行長大補正率」のいずれか有利なほうを選択します。

また、形が整っているように見える土地でも道路に斜めに接しているなら、相続税では不整形地として減額が認められる可能性があります。

特に路線価が高い地域で不整形地補正の取り方を間違うと、評価額に大きな差が生じるので注意が必要です。

事例2.地積規模の大きな宅地の評価

地積規模の大きな宅地の評価に該当し、還付が認められたケースです。

土地面積が広く、一定の要件を満たす土地は、地積規模の大きな宅地の評価として認められれば評価を下げられます。

規模格差補正率を考慮すれば、土地評価を最大36%程度下げられます。

例えば土地の評価が1億円の土地の規模格差補正率が0.8(20%減額)だった場合、2,000万円も減額可能です。

結果として土地評価を8,000万円にまで下げられます。

地積規模の大きな宅地の評価の主な要件は以下のとおりです。

・三大都市圏では500 ㎡以上、それ以外の地域では1,000 ㎡以上の面積がある

・普通住宅地区または普通商業・併用住宅地区にある

・倍率地域において大規模工場用地に該当していない

・市街化調整区域以外の地域にある

・都市計画法上の用途地域が工業専用地域以外の場所にある

・指定容積率が400%未満、東京都では300%未満の地域にある

広い土地は売却価格が高額になりやすいため、買い手がつきづらく需要が少ない傾向です。

そのため、広い土地だと周辺の一般的な面積の土地と比べて、平米単価が下がりやすい特徴があります。

このような評価の減額を相続税でも考慮し、地積規模の大きな宅地の評価には規模格差補正率の適用が認められているのです。

「ピン」とくる土地をクリック!土地の相続税がいくら戻るのか、還付の可能性がその場で分かります。何気ない土地の特徴が、還付の要因となります。

相続税還付を相談する税理士事務所選びで失敗しないためのポイント4つ

相続税を必要以上に納めないために、相続税の見直しを専門家が在籍する税理士事務所に依頼するのも一つの方法です。

税理士事務所選びで失敗しないためのポイント4つは、以下のとおりです。

1.相続税還付の実績が多い

2.不動産鑑定士と連携している

3.すべての土地をチェックしてくれる

4.完全成功報酬である

それぞれ解説します。

ポイント1.相続税還付の実績が多い

税理士事務所選びのポイントは、相続税還付の実績です。

豊富な実績はノウハウの多さに直結しているといえます。

相続税は国税のため、全国各地の税務署で認められた還付事例をそのまま別地域でも交渉に利用し、成功率を高めることに役立てられます。

また、実績が多い税理士事務所ほど、適正かつ説得力のある意見書を作成するので税務署に認められやすいでしょう。

過去の事例と照らし合わせて還付の申告を進められるため、スムーズな手続きも期待できます。

ポイント2.不動産鑑定士と連携している

不動産鑑定士と連携しているかどうかも、税理士事務所を選ぶポイントです。

前述のとおり、相続税の還付を受ける際に重要となるのは土地の適正な評価です。

相続における財産の評価では、原則として財産評価基本通達が用いられます。

財産評価基本通達とは、国税庁が提示する財産の評価方法です。

相続税を計算するためには財産の価値を金額に換算する必要があります。

相続や贈与で取得した財産は、財産評価基本通達に基づいて評価するよう定められているのです。

しかし土地の評価は難しく、財産評価基本通達に適正な時価が反映されていない場合が少なくありません。

財産評価基本通達に反映された土地の時価が適正でないなら、不動産鑑定士への依頼がおすすめです。土地について不動産鑑定士に依頼し適正な時価の観点から評価をしてもらうことが可能です。

これは、相続税還付だけでなく相続税申告でも、同じことが言えます。

連携があれば還付手続きにおいて税理士と不動産鑑定士それぞれの観点から多面的な検討が可能です。税理士事務所選びでは不動産鑑定士と連携しているかも確認してみてください。

ポイント3.すべての土地をチェックしてくれる

すべての土地をチェックしてくれるかどうかも、税理士事務所を選ぶ重要なポイントです。

不動産鑑定士の意見書が添付された土地なら、そこからさらに評価が減額となる可能性は少ないでしょう。

不動産鑑定士の意見書とは、不動産鑑定評価書や相続税財産評価に基づく意見書のことです。

税理士事務所のほとんどは、不動産鑑定士による意見書の必要性を税理士が判断しています。

つまり、税理士が不動産鑑定士による意見書を作成するべきだと考えた土地について、不動産鑑定士に依頼がなされます。

税理士事務所選びでは不動産鑑定士と連携しているかがポイントですが、さらにいえば、すべての土地を不動産鑑定士の時価評価の観点からチェックできる税理士事務所が望ましいといえます。

それが、相続税評価額に大きな差になって表れることは珍しくありません。

ポイント4.完全成功報酬である

税理士事務所選びでは、完全成功報酬であるかどうかもポイントです。

完全成功報酬とは依頼が成功した場合にのみ費用が発生する仕組みを指します。

手付金や前払費用、最低報酬などの費用が必要ないのが特長です。

相続税の還付手続きを税理士事務所に依頼したとしても、減額が受けられなければ依頼人にとってはプラスになりません。

完全成功報酬の税理士事務所を利用すれば、還付を実際に受けられた場合のみ費用が発生するので費用負担のリスクを避けられます。

もしも還付が認められず依頼人に現金が入らなければ、税理士事務所への報酬や不動産鑑定士への追加費用などは必要ありません。

実績やサービス内容と並んで、料金体系も重要な要素です。

税理士事務所を検討する際は、完全成功報酬を採用しているかどうかも確認しておくとよいでしょう。

不動産鑑定士と連携している相続専門税理士事務所がおすすめな理由は?

相続税の還付なら、豊富な相続税還付実績を有する不動産鑑定士と連携している相続専門税理士事務所がおすすめです。

おすすめする理由として、以下が挙げられます。

・不動産鑑定士と相続専門の税理士が連携していることで、お互いの得意分野を掛け合わせられる。

・不動産鑑定スタッフがすべての土地をチェックしてくれる。

お互いの得意分野を掛け合わせられる

土地は相続財産に占める割合が多く、相続税の負担を大きくしやすい要因です。

相続税を必要以上に納付しないためには、土地を適正に評価するための正しい知識が必要となります。

不動産鑑定士は時価評価の専門家であり、時価に近い評価額の算出で適正な納税が可能になるケースがあります。

税理士と不動産鑑定士との協働事務所なら、相続税と不動産それぞれの専門知識を合わせて、適切な土地評価による相続税の還付を実現できるでしょう。

また、相続税の土地評価に精通した不動産鑑定士と税理士の連携で、還付金の請求だけでなく不要な納税を抑えられます。遺産分割の際も土地の時価評価をふまえた観点は役立つでしょう。

すべての土地をチェックしてくれる

税理士事務所選びでは不動産鑑定士と連携しているかがポイントですが、さらにいえば、すべての土地を不動産鑑定士の時価評価の観点からチェックできる税理士事務所が望ましいといえます。

税理士事務所のほとんどは、不動産鑑定士による意見書の必要性を税理士が判断しています。

税理士が不動産鑑定士による意見書を作成するべきだと考えた土地について、不動産鑑定士に依頼がなされるため、基本的にはすべての土地をチェックするということはありません。

不動産鑑定士と連携している相続専門税理士事務所であれば、すべての土地を不動産鑑定スタッフが細かくチェックし、現地調査や役所調査を適切に行うことで減額要因をもれなく洗い出すことが可能です。

相続税還付手続きでよくある質問

相続税還付手続きでよくある質問は以下のとおりです。

・相続税還付の手続きは必ずしなければならないのでしょうか

・相続した土地を売却した場合も還付の対象になるのでしょうか

・延納や物納をした場合も還付の対象になるのでしょうか

・還付手続きで申告を依頼した税理士の先生が気を悪くしないでしょうか

・還付請求が原因で税務調査が入ることはありますか

・還付された相続税は確定申告が必要ですか

それぞれ解説します。

相続税還付の手続きは必ずしなければならないのでしょうか

相続税還付の手続きは、必ずしなければならないものではありません。

例え相続税還付を認められる可能性があっても、実際に手続きするかどうかは納付者の判断に委ねられています。

相続税還付の申告は納付者の義務ではなく、権利として認められたものです。

手続きをしなくても納付者の自由であり罰則も受けません。

相続した土地を売却した場合も還付の対象になるのでしょうか

相続した土地を売却した場合も、相続税還付の対象になります。

還付の対象となるのは、被相続人が亡くなった際に所有していたすべての土地です。

よって、相続後に売却した土地についても還付を受けられます。

本記事の中で相続税が還付された事例として、すでに売却した土地の評価額を見直し還付につなげたケースを紹介していますので参考にしてください。

延納や物納をした場合も還付の対象になるのでしょうか

延納や物納をした場合も、相続税還付の対象になります。

延納の場合は還付を受けることで延納や利子税の支払いを、実質的になくすことができる可能性があります。

利子税の支払いをなくすには、延納額を上回る還付を認められることが必要です。

物納の場合でも還付が受けられる可能性があります。

相続税を土地で納めていたとしても還付が認められれば、現金として返還されます。

相続税の申告を依頼した税理士の先生が気を悪くしないでしょうか

還付手続きをしても、最初に相続税の申告を依頼した税理士の先生が気を悪くすることはありません。納税者の権利を守ることは税理士の大切な仕事です。

税理士は依頼人の味方として業務にあたっているため、納め過ぎた税金の返還請求を理由に気分を害することはないでしょう。

近年では、税理士が得意分野に特化して依頼を受けるケースが増えています。

専門外の依頼に関しては、得意な税理士を紹介する例も増加傾向です。

税理士同士で互いの専門性を尊重し認め合っているので、依頼人が複数の専門家に相談しても問題はありません。

還付請求が原因で税務調査が入ることはありますか

還付請求を直接の原因として税務調査が入ることはありません。

還付請求は、払い過ぎた税金を適正に返還してもらう手続きです。

還付請求を理由に税務署から悪い印象を持たれる心配はありません。

財務調査は、財産の状況に基づいて一定の割合で行われています。

もしも還付請求や他の相続手続きに関して税務調査への不安があるなら、税理士事務所への相談がおすすめです。

疑問に対して専門家による回答が受けられ、不安の解消につながります。

還付された相続税は確定申告が必要ですか

還付された相続税は確定申告が必要ありません。

相続税還付は、ただ納め過ぎた税金が返還されただけなので収入に該当しないからです。

ただし、相続した土地を売却し取得費加算の特例を受けている場合は、相続税還付の金額に応じて譲渡所得の所得税を修正する必要があります。

まとめ:相続税還付の手続きは相続税を納めたすべての人が持つ権利

相続税還付手続きは、相続税を納付したすべての人が持つ当然の権利です。

相続税還付が発生する理由はいくつかありますが、大きな理由は土地の相続評価額を実際より高く見積もってしまうことです。

相続税が高すぎて納め過ぎているかもしれないと感じている方は、一度相続税の見直しをしてみる価値があります。

財産を専門知識とノウハウに基づいて適正に評価し、見落としていた減額要素を反映させれば、還付が認められる可能性は高いでしょう。

フジ相続税理士法人では相続専門税理士と不動産鑑定士が協働し、専門性の高い相続税還付手続きのお手伝いを提供しています。

完全成功報酬なので、金銭的負担のリスクもありません。

お気軽にお問い合わせください。

相続税還付の無料診断は全国無料で行っております。さらに、完全成功報酬ですので、相続税が減額・還付とならなかった場合、交通費・調査費・資料作成費等を含め、費用は一切いただきません。