もくじ

| 依頼者 | 兵庫県 吉田様(仮名) |

| きっかけ | 知人の方から当グループの「相続税還付の手続き」のサービスを紹介され、無料相談にお越しいただいたことをきっかけに、相続税の見直しをお任せいただきました。 |

| 減額要因 | ■建築基準法上の道路ではない道路に付された路線価をもとに評価されていた 路線価は本来、宅地(建物の敷地)を評価するために設定されるものであり、土地に建物を建てるためには、原則としてその土地が建築基準法上の道路に接している必要があります。申告書では、建築基準法上の道路ではない、単なる通路に付された路線価を基にして評価がなされていました。 |

兵庫県にお住まいの吉田様(仮名)は、3年前にお父様を亡くされ、いくつかの不動産のほか、現金、預貯金、有価証券などを相続されました。

知人の方から当グループの「相続税還付の手続き」のサービスを紹介され、無料相談にお越しいただいたことをきっかけに、相続税の見直しをお任せいただきました。

相続税還付に関する詳細はこちらをご参照ください。

相続税還付手続きの仕組みや手続きの流れ、メリットについて分かりやすく解説しています。

道幅が狭い道路に面した複数の土地

吉田様のご自宅に伺い、拝見した相続税申告書等の資料からは、主立った減額要素はないように思えました。

しかし、続いて行った現地調査で、ある気になる点を見つけました。

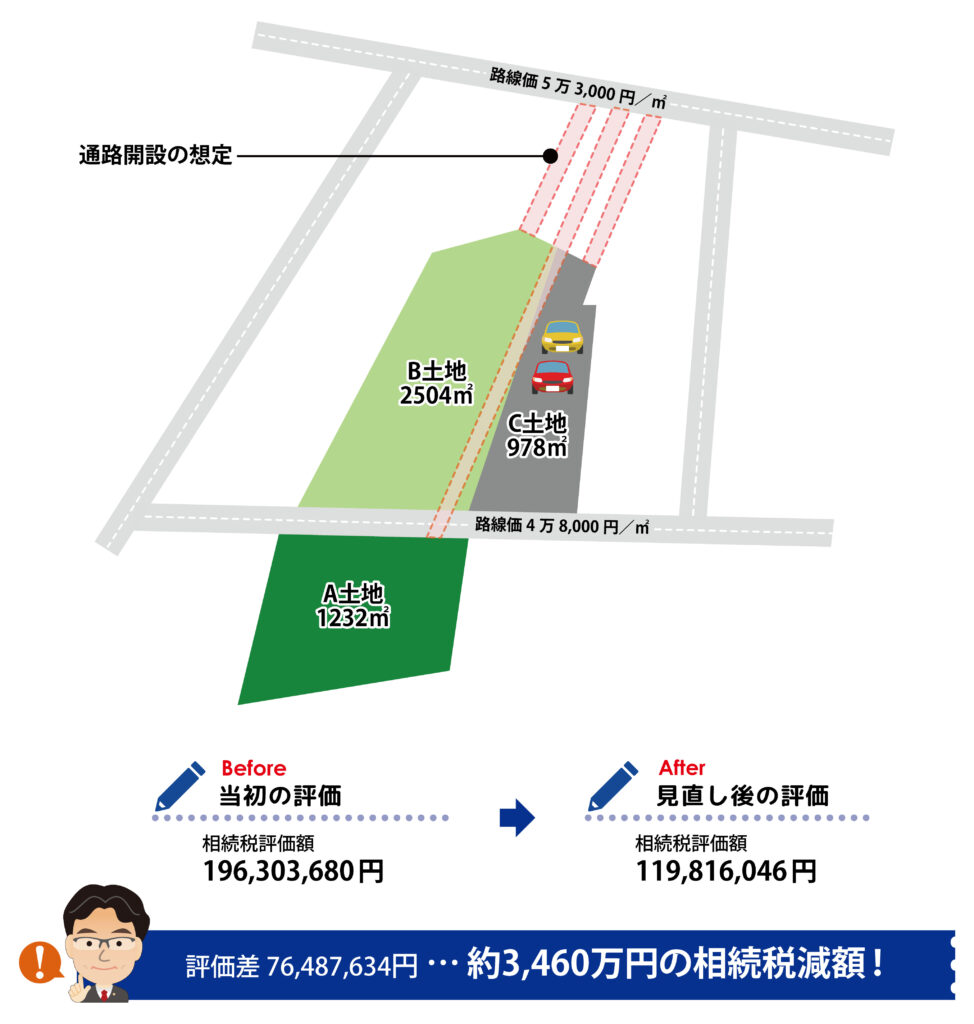

畑(以下A土地)、畑(B土地)、駐車場(C土地)は隣接した土地であり、それぞれ、道幅が狭い同一の道路に面しています。

当該道路には4万8,000円/㎡の路線価が付されており、申告書上ではその路線価をもとに、A土地が約5,700万円、B土地が約1億円、C土地が約3,700万円という価額で評価されていました。

私たちは、「当該道路はもしかしたら『建築基準法上の道路』ではないかもしれない」と考え、資料を一度お預かりし、さらなる検証を行うことにしたのです。

「建築基準法上の道路」とは?

建築物の敷地や構造について定めた建築基準法によると、市街化区域など、「都市計画区域」と「準都市計画区域」内にある土地には、規定の間口で「道路」に接していない場合、原則、建物建築が認められません。

ここでいう「道路」とは、「建築基準法が規定する道路」を指し、国道や県道、市道などの公の道路のほか、個人が所有する私道なども要件を満たすことで該当する場合があります。

「建築基準法上の道路」では「ない」場合に注意

注意しなければならないのは、「建築基準法上の道路」では「ない」、単なる通路(法定外道路)に、相続税路線価が付されていることがある点です。

路線価とは、本来、「宅地の価額がおおむね同一と認められる一連の宅地が面している路線ごとに設定」され、その路線に接する敷地に、建物を建てられることを前提として定められています。

もし、法定外道路に路線価が付されていた場合、このような通路にのみ接する土地には、基本的に建築が許可されないため、この点を加味して、建物建築が認められる周辺の道路の路線価と、十分な価格差がついているかどうかを検証しなければなりません。

その結果、両者の価格差が不十分であると考えられる場合には、相続税土地評価において、当該路線価を採用しないことが合理的とされる場合があります。

無道路地として評価し相続税還付に成功!

役所で聴取したところ、3つの土地が接する道路は「建築基準法上の道路」ではないことが判明しました。

対象不動産A・B・Cは接道義務を満たしていない、いわゆる「無道路地」に該当するため、もっとも接近する建築基準法の道路を正面路線として、間口2.0m以上の通路開設を想定の上、無道路地の評価を行いました。

建築基準法上の道路に接していない宅地(無道路地)は、相続税評価額を最大で40%減額することができます。無道路地の評価方法や注意すべきポイントについて解説します。

その結果、A土地は約2,500万円、B土地が約7,500万円、C土地が約1,900万円という評価額になり、当初の評価額から合計で約7,600万円の減額となりました。

上記の調査結果を評価意見書にまとめ税務署に更正の請求を行ったところ、問題なく認められ、吉田様には約3,460万円の相続税が戻ってくることになったのです。

土地が接する道路の状況は、その土地の評価額に大きな影響を与えます。

今回のケースのように建築基準法上の道路ではないのに路線価が付されているケースもしばしばあります。

その土地が接する道路の種類によって、評価上、注意すべきポイントが異なるため、状況把握を的確に行うことが重要で、それが適正な評価額の算出につながります。

本事例と同じような土地を相続されたという方、もしかしたら評価額が下がるかもしれません。

ぜひ一度、当グループの相続税還付の手続きを受けてみることをおすすめします。

相続税を納めすぎているかどうか心配になったら

もしも自分が相続税を納めすぎているかどうか心配なときは、相続税還付の無料診断を受けてみてはいかがでしょうか。

相続税申告書のお控え一式を用意するだけで、「相続税が戻りそうかどうか(還付可能性の判定)」、また「いくらぐらい戻りそうか(還付可能性概算額)」を診断できます。

自分が相続税を納めすぎているかどうか心配なときは、無料診断で解決することができます。 これまでご相談いただき無料診断を行ったお客様のうち、6割から7割の方に納めすぎの可能性が見つかっています。

これまで無料診断を受けた地主様のうち、約6割から7割の方に納めすぎが見つかっています。

放っておくと、お子様の相続、お孫様の相続でも納めすぎてしまう可能性もありますので、気になった方は一度「無料診断」を受けてみることをおすすめします。