相続税申告で失敗しない

地主様・不動産オーナー様の税理士選び7つのポイント

不動産は、「評価のやり方しだいで納税額に大きな差が生じる」「分けにくいため遺産分割に時間がかかってしまう」など、

現金や株式にはない特徴があります。

その特徴を踏まえて、適正な申告ができるか否かは、事務所選びにかかっていると言っても過言ではありません。

不動産の相続で失敗しないために、お客様に合った専門家選びをして、安心で円満な相続を行っていただきたいと思います。

1. 相続と不動産の両方に強い

「相続税申告の段階では財産の内容は変えられないから、どこに依頼しても相続税額は同じ。」

とお考えではありませんか?

実は、評価のやり方次第で、相続税の計算の基となる財産評価額は変わってきます。なかでも土地は、個別性が強く、金額も大きいため、財産評価額の差は大きくなりがちです。

事実、土地の評価は「10人の税理士が行うと10通りの評価額が出る」と言われているほど複雑で、税理士にとっても難しい分野です。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要になってきます。

具体的な見分け方は次の3つです。

相続と不動産の両方に特化した税理士事務所の見分け方

-

不動産に関する相続税申告を、

平均以上取り扱っている -

相続税の土地評価に関する書籍を

出版している -

ホームページで他の税理士事務所に

向けて、相続不動産に関する

業務案内を行っている

見分け方1 不動産に関する相続税申告を、平均以上取り扱っている

実績の多い事務所だと安心

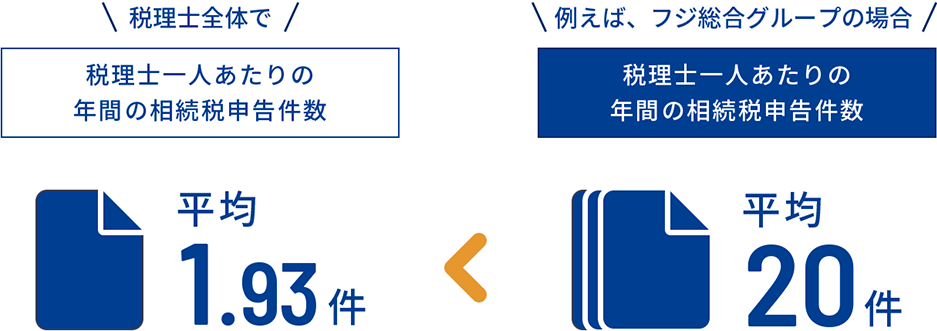

税理士一人当たりの年間の申告件数は、平均して1.93件ほどしかありません。

年間の相続税申告件数15.3万件 ÷ 税理士登録者数7.9万人 = 年間平均1.93件

(国税庁令和2年度分統計資料、日本税理士会連合会ホームページ掲載資料)

このため、平均の2倍程度、年間で4件の相続税申告の依頼を受けていれば、比較的、相続税申告を行っている事務所と言えるのではないでしょうか。当グループでは、税理士一人あたり20件の相続税申告を担当しており、そのほとんどが不動産を複数お持ちの方の相続です。(2021年実績)

このように、地主様・不動産オーナー様にとっては、不動産に関する相続税申告を平均以上取り扱っている事務所だと安心です。

見分け方2 相続税の土地評価に関する書籍を出版している

適正な相続税の土地評価を行うためには、経験とノウハウが不可欠です。

土地評価の書籍を出版しているということは、土地評価がその事務所の強みであり、経験とノウハウを有していると言えるでしょう。

見分け方3 ホームページで他の税理士事務所向けに、相続不動産に関する業務案内を行っている

最近は、税理士も医者のように得意分野に特化して業務を行うことが多くなり、専門外の業務は別の税理士に依頼するケースが増えてきました。専門病院のように専門性を明確にすることで、その専門に関わる案件の依頼が増えていきます。

また、外部の税理士事務所に向けて相続不動産に関する業務案内を行っているのも、自信の証ですので、着目すべきポイントです。

2. 不動産鑑定士が常駐している(時価評価の検討ができる)

時価評価の検討で評価額をさらに抑えられる場合も

相続税法第22条によると、「相続により取得した財産の価額は、当該財産の取得の時における『時価』である」とされています。

不動産の時価とは、売り急ぎのない状態で「実際に売れる価額」をいいますので、その解釈に従うと、相続が発生するたびに売却を検討しなければなりません。

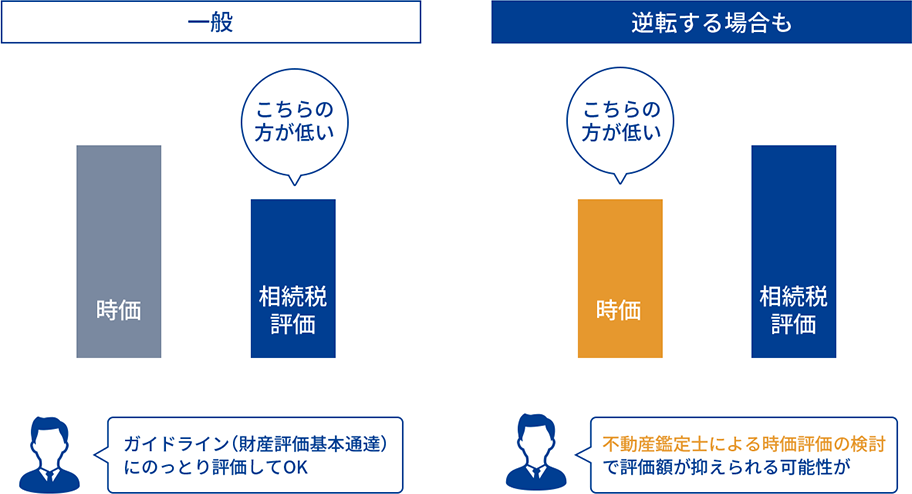

それは現実的ではないため、国税庁では、「財産評価基本通達」という財産評価のガイドラインを制定し、「財産評価基本通達にのっとり評価したものを時価とみなす」とし、これにより画一的で迅速な評価ができるようになりました。

ところが、個別性の強い不動産を画一的に評価することにより、問題が発生する場合があります。

一般に、相続税評価額は時価(公示価格)の80%程度の評価額となるように設定されているのですが、本来の時価はそれ以下だったというケースがときどき発生してしまうのです。

また、経済や環境などの変化で一時的に時価が下がることがありますが、税務署の対応が追い付かず、高いままの基準で計算することになる場合もあります。

このように、財産評価基本通達による価額を時価が下回る場合、不動産鑑定士による時価評価の観点を取り入れて評価を行うことが有利に働く場合があります。

さらに、それでも時価を反映しきれない場合は、不動産鑑定評価を検討することで評価額を抑えられる可能性もあります。

3. 複数の遺産分割案を出してくれる

家庭裁判所で扱われる相続に関するトラブルが増加していることをご存じでしょうか。

そこまで揉めごとが大きくなってしまうと申告期限(相続人が亡くなったことを知った日の翌日から10ヶ月以内)までに遺産分割協議がまとまらず決着しないことが通常ですので、その場合は一度、法定相続分で分割したこととし、相続税を納めることになります。

この場合、「配偶者の税額軽減が適用できない」「小規模宅地等の特例が適用できない」「農地等の納税猶予が適用できない」等、税額を軽減する特例が適用できないことで、高額な相続税を納めなければならないという大きなデメリットが発生してしまいます。

もちろん本格的な紛争の調整となると、弁護士による解決となりますが、上記の理由から、遺産分割協議は相続人間で期限内にまとめる必要があります。

そんな時に、複数の遺産分割案があれば、具体的な数字で妥協案を見いだせるので、相続人だけで解決することも可能です。

4. 税務調査対策が万全

税務調査対策と実際の対応の両方を安心して任せられる税理士事務所選びを

国税庁によると、相続税の税務調査(実地調査)の割合は10%程度です。簡易な接触を含めると20%にも上ります。(国税庁ホームページより)特に資産の多い方は、税務調査が入る可能性が高くなるため、「入られてもおかしくない」と思っておいた方が無難でしょう。

そのため、事前の対策だけでなく、実際に税務調査が行われることになったときに、相続人の立場に立って適切に対応できる税理士事務所だと安心です。

「税務調査対策」というと、一般的には事前の対策を指し、税理士事務所では下記のような調査や検討を行うことになります。

一例 事前の税務調査対策

- 適正な財産評価を行う(過大評価、過小評価、評価額の記載ミスをしない)

- 他に申告すべき資産がないかチェックする

・本来は相続財産とするべき家族名義の預貯金、株式、保険等がないか

・生前に多額の現金が頻繁に引き出されていないか

・土地や株式の売却代金が相続財産に含まれているか

・収入から考えたとき、財産が過少ではないか - 税務署が疑問を抱かないような申告書や添付書類を作成する

- 税理士法第33条の2に基づく「書面添付制度」を利用する

「書面添付制度」とは

税理士法第33条2第1項に規定する添付書面等に記載し、申告書に添付することで、税理士が税務署に対して当該申告書が適正であることを証明する制度です。ただし、内容が不十分だとかえって疑いの目で見られてしまう可能性もあるため、申告の内容に応じて添付すべきか否かの検討が必要です。また、書面添付制度は、別途費用が必要となる事務所も多いです。

このように、万全の対策を行ったとしても、税務調査の連絡が来ることはあります。特に、資産規模の大きな方は調査対象になりやすいことが、国税庁のデータにも現れています。

従って、資産規模の大きい地主様・不動産オーナー様は、調査に入られないための事前対策を行っているかどうかだけでなく、万が一入られても安心して任せられる事務所であるかどうかも検討すべきです。

例えば、当グループでは税務調査が入った際の調査の立ち会いは、原則無料としております。

また、訪問調査が行われる前の税務署との交渉、お客様との事前の打ち合わせにおける注意点や当日の流れの共有、調査後の交渉や資料の追加提出など、すべてお任せいただいております。

当グループの場合 税務調査に入られたときの対策・対応

- 税務調査の立ち会い

- お客様と当日の流れや注意点、聞かれることの共有

- 資料の追加提出

- 税務署へ事前の交渉

- 税務調査後の交渉

- 税務調査終了後のご報告

税務調査が行われたとしても、すべて任せられる事務所かどうかの検討もぜひ行ってください。

5. 顧問税理士と連携できる

資産の多くを不動産が占める場合、納税に苦労される方が多いため、「次の相続ではこんな思いはしたくない」と、相続対策に真剣に取り組まれる方は少なくありません。顧問税理士が相続対策に不慣れな時は、相続専門事務所に相続対策業務を依頼する地主様・不動産オーナー様もいらっしゃると思いますが、その際必要になるのが、税理士事務所間の「連携」です。

同族法人を所有されている場合、税理士事務所間で「連携」できていれば、無駄のない対策を行うことができます。

もし、税理士事務所同士が連携していない場合、そういった情報のやりとりをお客様自身で行う必要があるため、お客様の負担が大きく、対策がスムーズに進みません。

他の税理士事務所から業務依頼を受けている事務所はこういった連携に慣れていますので、ホームページに他事務所の税理士に向けた業務案内があるかどうかで、積極的に連携してもらえるかどうか予測することができます。

6. 相続した不動産について相談できる

遺産分割で「分けにくい」のが不動産の特徴だと前述しましたが、「相続した後にお金がかかる」のも不動産の大きな特徴です。

不動産を所有するということは、何もしなくても固定資産税や維持管理費がかかるということです。所有し続けることで想定外の出費とならないよう、相続した不動産の今後について、できるだけ早く検討しておくと安心です。

ところが、不動産の知識がないことで、何から手を付けたらいいのか分からず、維持管理費を支払いながら何年も放置してしまうということが少なくありません。そのような事態を避けるためにも、不動産のことも相談できる事務所を選んでおくことをおすすめします。

例えば当グループでは、相続した不動産の税全面のアドバイスだけでなく、中立公正な立場から不動産の売却や活用に関するアドバイスも行っております。(売却や活用ありきではないので、「何もしない」というアドバイスをさせて頂くこともあります。)

このように、相続した不動産の今後についても相談できる事務所を選ぶと、不動産を多くお持ちの方は安心です。

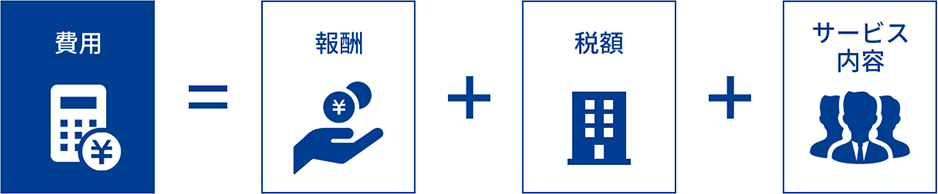

7. 費用は「報酬+税額+サービス内容」で考える

費用は総合的な視点で判断を

相続税申告を税理士に依頼する際の一般的な相場は、遺産総額の1%前後と言われています。

例えば、遺産総額が1億円だった場合の税理士報酬は100万円前後。5億円だった場合の税理士報酬は500万円前後が相場です。

相場の範囲内であれば問題ありませんが、各社の見積り額を比べると数十万円以上の差が出ていることはよくあります。価格差を考えるとリーズナブルな方が魅力的に思えますが、それだけで判断するのは危険です。

なぜなら、最終的にお客様が負担するのは「税理士報酬」と「納税額」だからです。もしも納税額が高額であれば、税理士報酬が安くても負担は大きくなってしまいます。

特に土地を多く相続する場合は、土地の評価次第で納税額に数百万円から数千万円の差が出る場合もありますので、予想される納税額と合わせて全体の費用負担を比較する必要があります。

また、お客様に合わせてどのようなサービスを提供してくれるのか、という点も重要です。

「とにかく相続税を抑えたい」と思う方が必要としているサービスと、「納税額を抑えつつ、揉めない分け方も提案してほしい」と思う方が必要としているサービスは違います。サービス内容をよく見比べて検討してください。

一般的にはこのような場合に費用が加算されます。

費用が加算されるケース

- 資料取得を任せたい

- 資産が海外にある

- 申告期限まで時間がない

- 準確定申告が必要

- 非上場株式がある

- 相続人が海外にいる

- 書面添付制度を利用する

また、上記以外に事務所ならではのサービスもあります。

例えば、当グループは地主様や不動産オーナー様のお客様が多い事務所ですので、次のような独自のサービスを行っております。

当グループの場合 サービス内容

- 不動産鑑定士・土地家屋調査士・一級建築士などによる多面的なチェック

- すべての土地に関する現地調査・役所調査

- 相続した後の対策へのご提案やアドバイス

- 複数の遺産分割案のご提案

このように、事務所によって提供するサービスが異なるため、無料相談で担当者から直接お話を聞いてみることをおすすめします。

そして、予想される納税額、受けられるサービスの質を総合的に見て、依頼先をじっくり検討してください。