3回に分けてお送りしました相続税の「延納」と「物納」も今回で終わりです。シリーズの〆(シメ)としての今回は、「物納」制度を受けるための要件やその手続き等について、詳しくお話ししたいと思います。

第1回「延納」と「物納」の概要はこちら【相続税は分割払いと物払いが可能?「延納」と「物納」(1)】

第2回「延納」制度を受けるための要件やその手続き等についてはこちら【相続税は分割払いと物払いが可能?「延納」と「物納」(2)】

売却しても納税資金の捻出が困難な場合に物納の選択肢が

物納はどのような時に選択肢として挙がるのでしょうか。

物納に充当できる財産は複数ありますが、今回は代表的な不動産を例にとってお話します。

不動産の実勢価格(時価)は社会経済情勢等を反映し大きく変動するものですが、これとは裏腹に「固定資産税評価額」や「相続税路線価」等は、『課税』を目的とした評価であるため、急激な価格変動を反映しづらい面があります。要するに、「時価」のように価格が急上昇や急降下しにくいのです。

相続税申告に関して言えば、大幅な価格下落があった場合においても、その評価額がすぐには反映されない高い水準の路線価を基にして土地を評価しなくてはならなくなり、いざ納税資金を捻出するために土地の売却を検討しても、実勢価格(時価)の方が安く「相続税路線価相当額では到底売れない」といった逆転現象が発生してしまうこともあります。

ところが物納であれば、相続税評価相当額で税金を納めたとみなされますので、特に土地の時価が下落基調にあるときや、「相続税路線価相当額では土地が売れない」といった時などに、物納を検討する価値がでてくるでしょう。

このように、売却しても納税資金の捻出が困難となる場合を中心として、物納という選択肢は登場します。

しかし物納が認められるには延納以上に高いハードルがあります。平成18年には不明確であった物納対象財産の明確化や手続きの整備等、物納制度の厳格化が図られました。そのため延納以上に選択されにくくなったといのが現状のようです。

また、あくまでも、『金銭一括納付』→(困難)→『延納』→(困難)→『物納』という順番で判断されるということをお忘れなく。

物納の要件

物納の要件は以下の通りです。

[物納の要件]

(1) 延納によっても金銭納付が困難な金額の範囲内であること。

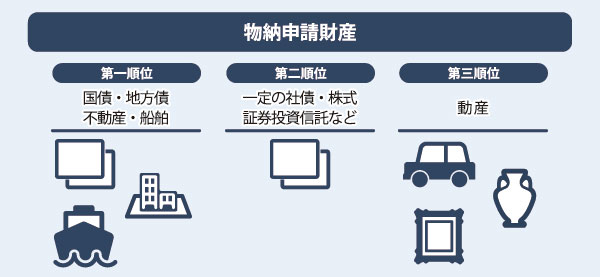

(2) 物納申請財産は定められた種類の財産で、次に掲げる申請順位によること。

第一順位:国債、地方債、不動産、船舶

第二順位:一定の社債、株式、証券投資信託等

第三順位:動産

(3) 物納申請財産が物納適格財産であること。

(4)物納しようとする相続税の納期限または物納申請期限までに「物納申請書」および「物納手続関係書類」等を税務署に提出すること。

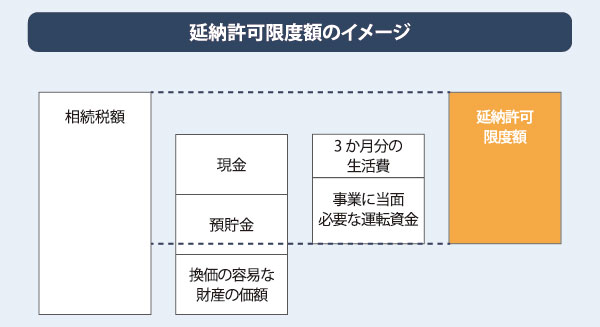

要件(1)でいうところの「金銭納付が困難な金額」の算出方法は以下の通りです。

物納許可限度額=納税額-(現金+預貯金+換価の容易な財産の価額)-(年収入-年生活費等)×延納年数}-(臨時収入-臨時支出)

複雑な計算式となっていますが、要するに「現金や現金化が安易なものはまず全部現金一括で納めて、延納で払える分に関しても延納(現金)で納めて、この先見込まれる臨時収入等で払える分も現金(延納)で納めた上でしか、物納は認めません。」ということです。

つまり物納は、『金銭納付最優先』のとてもハードルの高い制度なのです。

また、要件(2)(3)で述べられているように、物納申請財産と認められるものは、細かく規定されています。

[物納申請財産の要件]

A.物納申請者が相続により取得した財産で、日本国内にあること。

B.「管理処分不適格財産」でないこと。

C.物納申請財産の種類及び順位に従っていること。

D.「物納劣後財産」に該当する場合は、他に適当な価額の財産がないこと。

E.物納に充てる財産の価額は、原則として、物納申請税額を超えないこと。

「管理処分不適格財産」とは、担保権の設定されている不動産、権利の帰属について争いがある不動産や境界線が明らかでない土地等をいいます。

また、「物納劣後財産」とは、地上権、地役権等第三者の権利が付着していたり、違法建築物やその敷地等、そのままでは直ちに使用(利用)することが困難な不動産等をいいます。

物納の申請手続き

物納の主な手続きの流れです。

上記の物納の要件(4)にもあるように、物納の申請は、相続税の期限内申告であれば相続開始があったことを知った日の翌日から10ヶ月以内に、以下の書類を揃えて提出します。

[延納の申請に必要な書類]

○物納申請書

○物納財産目録

○金銭納付を困難とする理由書(説明資料を含む)

○(物納申請財産が「物納劣後財産」の場合)物納劣後財産等を物納に充てる理由書

○物納手続関係書類

○(物納手続関係書類が提出できない場合)物納関係書類提出期限延長届出書 等

申請期限までに物納手続関係書類ができない場合には、延長の手続きをすることにより期限の延長ができますが、一度の届出によって延長できる期間は3ヶ月が限度となります(3ヶ月以内であれば、何日でも可能)。再延長の届出は何回もできますが、最大で延長できる期間は物納申請期限の翌月から最長1年となります。

物納の要件を満たしており 、物納申請財産が適当だと判断されると、原則として申請から3ヶ月以内に物納が許可されます。

また、物納に充てる財産の整備や必要書類作成のための費用(測量や登記関係費用等)は、申請者の負担となります。

物納にはとても高いハードルが設けられており、そのハードルを越えるための経費も決して安くはありません。しかし、物納のための経費(例えば「境界確認」等)は、不動産活用の面でも効果的な支出ですので、結果として物納を行わなかったとしても「相続対策」としては効果があります。

またこの他、相続税(贈与税)特有の徴収制度として、「連帯納付制度」というものもあります。スペースの都合で割愛させていただきますが、特徴的な制度ですので、ご興味のある方は一度調べられてもよいかもしれません。

不動産に強い相続専門のフジ相続税理士法人には、不動産を多くお持ちのお客様から「延納」や「物納」に関するご相談をよくいただきます。その際は、コラムでお話ししたようなそれぞれのメリットやデメリットをご案内することになるのですが、私自身は積極的に「延納・物納プラン」をご提案しているわけではありません。

実は、一見すると納税資金の準備が難しい場合も、財産を整理し適正な土地評価を行うことによって、現金一括で納税できるようになるケースが珍しくないからです。相続税の納税資金にご不安のある方は、不安を募らせてしまう前に一度専門家にご相談いただければと思います。

この記事を書いた人

税理士

髙原 誠(たかはら・まこと)

フジ相続税理士法人 代表社員

フジ総合グループの副代表を務め、不動産に強い相続専門事務所の代表税理士として、相続税申告・減額・還付案件に携わる。

多くの経験とノウハウを活かした相続実務に定評があり、プレジデントや週刊女性など各種媒体への寄稿・取材協力も多数行う。