土地の相続税評価額の計算方法は改正等で変更されることがあり、平成31年1月1日以降に発生した相続・贈与に関して「土砂災害特別警戒区域内にある宅地の評価」の補正計算が追加されました。

「土砂災害特別警戒区域内にある宅地の評価」とは、土砂災害特別警戒区域内にある宅地の評価額を最大30%減額する補正です。

対象地域に土地を保有している方は、補正内容を知らないと評価額が過大に算出されてしまう可能性があるため、本記事で補正計算の内容をご確認ください。

もくじ

土砂災害特別警戒区域内の減額補正の趣旨

日本は近年大型台風の上陸や集中豪雨などの影響で、土砂災害特別警戒区域の指定件数が増加しています。

相続税評価額は土地の価値を評価額に反映させるため、土地の形状が歪だったり、利用制限等の価値が低下する要因がある場合、補正計算を行うことで土地ごとに適切な評価額を算出できるようになっています。

土砂災害特別警戒区域内にある宅地は利用上の制約がある一方で、従来は相続税を算出する際の補正計算の方法が示されていませんでした。

しかし平成30年12月10日に発表された財産評価基本通達の一部改正において、土砂災害特別警戒区域内にある宅地の評価の補正計算が新設され、平成31年1月1日以後に発生した相続・贈与から、対象地域に存在する面積に応じて評価額を減額できるようになりました。

土砂災害警戒区域と土砂災害特別警戒区域の違い

土砂災害特別警戒区域と土砂災害警戒区域は、土砂災害防止法により都道府県知事が指定することができる区域ですが、指定条件や指定された際の利用制限の内容はそれぞれ異なります。

土砂災害警戒区域とは

土砂災害警戒区域は、急傾斜地の崩壊等が発生した場合、住民等の生命または身体に危害が生じるおそれがあると認められる区域をいい、通称「イエローゾーン」と呼ばれています。

土砂災害警戒区域に指定されると、危険の周知や警戒避難体制の整備が行われ、宅地建物取引業者は対象地域内の宅地や建物を売買するにあたり、警戒区域内である旨について重要事項説明を行うことが義務づけられています。

危険の周知が行われる一方で、警戒区域に指定されたとしても建築制限などはありませんので、区域内の宅地を開発したり建物を建てることは可能です。

土砂災害特別警戒区域とは

土砂災害特別警戒区域は、急傾斜地の崩壊等が発生した場合、建築物に損壊が生じることで住民の生命または身体に著しい危害が生ずるおそれがある区域をいい、通称「レッドゾーン」と呼ばれています。

土砂災害特別警戒区域に指定された場合、宅地建物取引業者は都道府県知事の許可を受けた後でなければ、特別警戒区域内の宅地の広告および売買契約の締結は行えません。

また不動産を売買するにあたっては、特定の開発の許可について重要事項説明を行うことが義務づけられています。

重要事項説明を行うのは、土砂災害警戒区域と土砂災害特別警戒区域も同じです。

しかし土砂災害特別警戒区域は開発行為が許可制であることや、建築物の構造規制等が行われるなど、対象地域の土地を使用する際に制約がかかる点が大きな違いです。

「土砂災害特別警戒区域内にある宅地の評価」の対象となる宅地の範囲

「土砂災害特別警戒区域内にある宅地の評価」は、土砂災害防止法により土砂災害特別警戒区域に指定された場所の宅地が対象です。

警戒区域はイエローゾーンとレッドゾーンの2種類ありますが、減額補正の対象となるのはレッドゾーンにある宅地のみです。

公示されている土砂災害特別警戒区域が補正計算の対象

「土砂災害特別警戒区域内にある宅地の評価」の適用対象地は、課税時期(相続開始時点)において、土砂災害防止法の規定により指定された特別警戒区域内にある宅地です。

過去に特別警戒区域に指定されていた宅地であったとしても、土砂災害の防止に関する工事の実施等により、相続開始前に特別警戒区域の指定が解除されている場合は、減額補正の適用対象外となります。

特別警戒区域の指定および解除は、公示によってその効力を生ずるとしていますので、相続税評価額を計算する際は、相続開始日時点で特別警戒区域に指定されているかをご確認ください。

土砂災害警戒区域は減額補正の対象外

「土砂災害特別警戒区域内にある宅地の評価」の減額補正は、土砂災害特別警戒区域に指定されたことにより、宅地の利用制限がかかることに伴う措置です。

土砂災害警戒区域については、市町村地域防災計画による警戒避難体制の整備や土砂災害ハザードマップによる周知などの義務は課されていますが、法的な宅地の利用制限はありません。

また土砂災害警戒区域内にある宅地は背後にがけ地が存在していたり、谷・渓流の近くにあるなど、区域指定以前から当該危険性の存在が認識されているケースが多く、土地価格の水準には周辺地域の状況が既に織り込まれているとも考えらているようです。

したがって土砂災害特別警戒区域内に該当しない土砂災害警戒区域の宅地に対して、「土砂災害特別警戒区域内にある宅地の評価」の適用はありません。

土砂災害特別警戒区域の確認方法

土砂災害特別警戒区域は、評価対象地が所在する都道府県および市区町村のホームページで確認できます。

たとえば千葉県では、土木事務所ごとに土砂災害警戒区域等の一覧が公開されており、地域ごとに土砂災害特別警戒区域が指定されています。

<指定箇所の一覧>

注意点として、上記の図の番号3のように「特別警戒区域なし」となっている地域には、土砂災害特別警戒区域内に宅地は存在しません。

土砂災害警戒区域の対象になっているだけでは、「土砂災害特別警戒区域内にある宅地の評価」の適用はありませんので、特別警戒区域に該当しているかを確認してください。

なお都道府県ごとに公開されている防災ハザードマップ等でも、対象地域を特定することは可能です。

参考:ちば情報マップ

「土砂災害特別警戒区域内にある宅地の評価」の評価方法

土砂災害特別警戒区域内の宅地については、土砂災害警特別警戒区域となる部分の面積割合に応じて、宅地の評価額に「特別警戒区域補正率」を乗じます。

宅地の総面積のうち、特別警戒区域内の面積割合が大きいほど特別警戒区域補正率は小さくなり、評価額はより減額されます。

<特別警戒区域補正率表>

| 特別警戒区域の面積÷総面積 | 補正率 |

| 0.10以上 | 0.90 |

| 0.40以上 | 0.80 |

| 0.70以上 | 0.70 |

・総面積 300㎡

・特別警戒区域内の面積 150㎡

150㎡÷300㎡=0.5

0.5⇨0.80(特別警戒区域補正率)

倍率地域に所在する特別警戒区域内にある宅地

倍率方式で相続税評価額を算出する場合、固定資産税評価額に指定されている各地域・地目ごとの倍率を乗じます。

土砂災害特別警戒区域の指定により土地の利用制限等が行われ、土地の価格に影響がある場合、固定資産税評価額は利用制限等の影響を適正に反映させることとなっています。

そのため土砂災害特別警戒区域内の宅地の固定資産税評価額は、既に利用制限により減額補正された後の金額と考えられるため、倍率地域に所在する特別警戒区域内の宅地に対して、「土砂災害特別警戒区域内にある宅地の評価」の減額補正は行いません。

市街地農地等への特別警戒区域補正率の適用

市街地農地、市街地周辺農地、市街地山林および市街地原野(市街地農地等)の相続税評価額は、市街地農地等が宅地であるとした場合の評価額を計算した後に、宅地造成費などの費用を控除して算出します。

市街地農地等が土砂災害特別警戒区域内にある場合、その農地等を宅地に転用する際は利用制限がかかりますので、市街地農地等に対しても「土砂災害特別警戒区域内にある宅地の評価」を適用します。

雑種地への特別警戒区域補正率の適用

雑種地の相続税評価額は、近傍にある、状況が類似する土地に比準した価額により評価額を算出します。

たとえば評価対象地の雑種地の状況が宅地に類似する場合、宅地に比準して評価し、農地等に類似する場合には農地等に比準して評価します。

雑種地が特別警戒区域内にある場合、その雑種地を宅地として使用する際は利用制限の対象となりますので、市街地農地等と同様に「土砂災害特別警戒区域内にある宅地の評価」を適用することが可能です。

がけ地補正との関係性

土砂災害特別警戒区域は、基本的に傾斜地がある地域に指定されますので、特別警戒区域内にある宅地には、がけ地が存在する可能性もあります。

がけ地等により通常の用途として利用できない部分がある場合、「がけ地補正」の適用対象であり、対象地の総面積のうち、がけ地が占める面積割合に応じて「がけ地補正率」を乗じます。

土砂災害特別警戒区域にある宅地については、警戒区域補正率とがけ地補正率の重複適用可能です。

ただし双方の補正率を適用した際の補正率の最小値は0.50となり、0.50を下回る場合には、0.50の補正率を乗じて評価額を算出します。

土砂災害特別警戒区域にある宅地の評価の計算例

それでは設例を交えて、「土砂災害特別警戒区域内にある宅地の評価」を適用した場合の相続税評価額の計算方法をご紹介します。

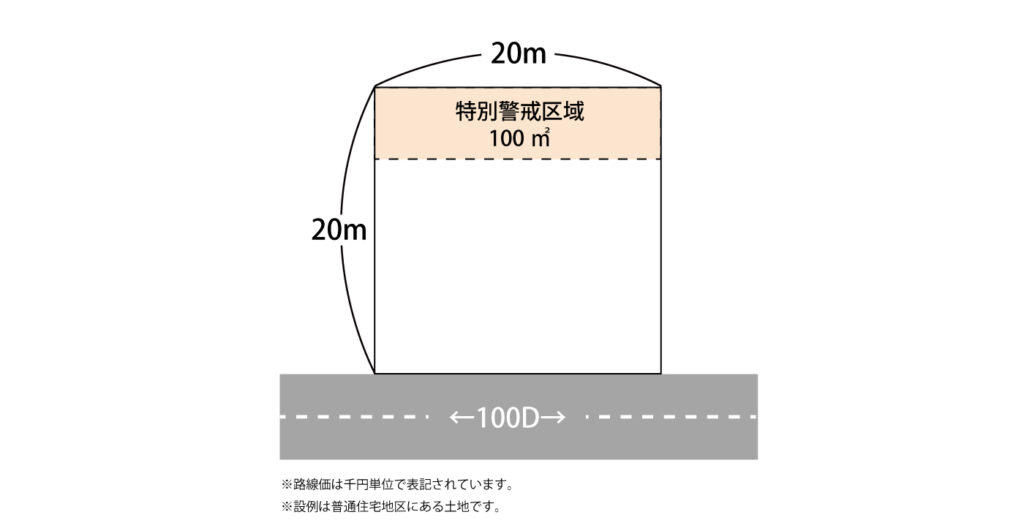

設例1:特別警戒区域内にある宅地の場合

・面積 400㎡

・特別警戒区域内の面積 100㎡

・総面積に対する特別警戒区域となる部分の面積割合

100㎡÷400㎡=0.25

0.25⇨0.90(特別警戒区域補正率)

・相続税評価額の算出

100,000円×0.90×400㎡=3,600万円

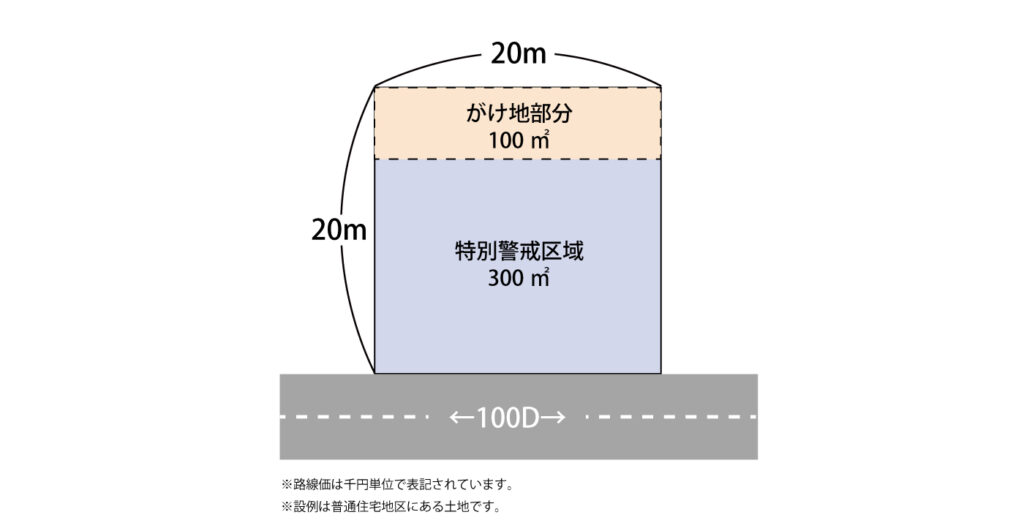

設例2:特別警戒区域内にある宅地でがけ地等を有する場合

・総面積 400㎡

・ 特別警戒区域内となる部分の面積 300㎡

・ がけ地(北方位)の地積 100㎡

・総面積に対する特別警戒区域となる部分の面積割合

300㎡÷400㎡=0.75

0.75⇨0.70(特別警戒区域補正率)

・総面積に対するがけ地部分の面積の割合

100㎡÷400㎡=0.25

0.25⇨0.88(がけ地補正率)

・最小値の確認

0.70×0.88=0.61(※)>0.50

※小数点第2位未満は切り捨て

・相続税評価額の算出

100,000円×0.61×400㎡=2,440万円

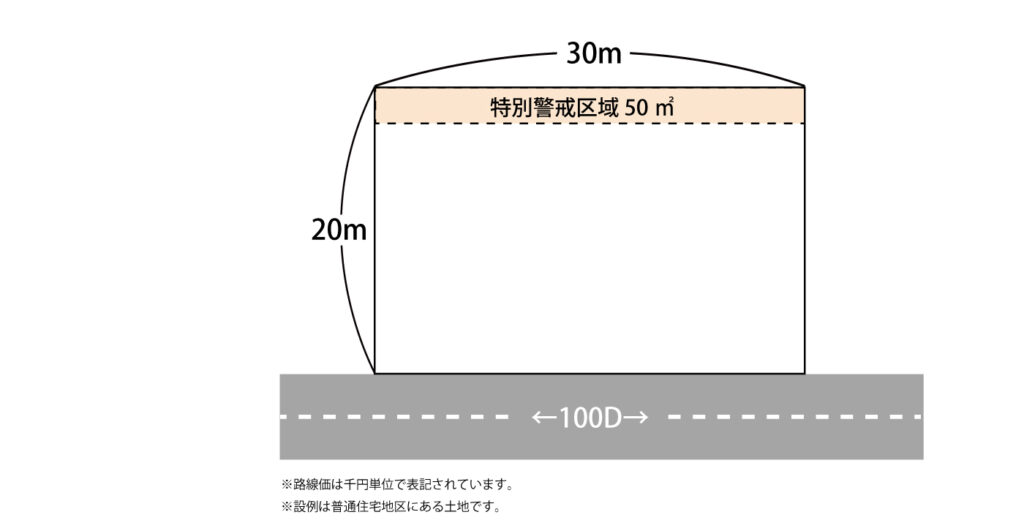

設例3:特別警戒区域内にある宅地の割合が低い場合

・面積 600㎡

・特別警戒区域内の面積 50㎡

・総面積に対する特別警戒区域となる部分の面積割合

50㎡÷600㎡=0.083

0.083<0.1

特別警戒区域の割合0.1未満なので、特別警戒区域補正率は適用不可。

・相続税評価額の算出

100,000円×600㎡=6,000万円

「土砂災害特別警戒区域内にある宅地の評価」で相続税を減額した事例

「土砂災害特別警戒区域内にある宅地の評価」で実際に相続税を減額した事例をご紹介します。

一部が「土砂災害警戒区域」、さらに「土砂災害特別警戒区域」に指定されている部分も含む土地について、「土砂災害特別警戒区域内にある宅地の評価」を適用して評価を行ったところ、約490万円も相続税評価額を下げられた事例です。

まとめ

「土砂災害特別警戒区域内にある宅地の評価」は、平成31年1月1日以降の相続・贈与から適用される新しい補正制度です。

土砂災害特別警戒区域の指定・解除は相続開始時点で判断しますので、対象地域が所在する自治体のホームページ等で、対象地域の有無を確認してください。

また土地の減額補正は、今回ご説明した特別警戒区域補正率、かげ地以外にも多数存在します。

補正計算を行わないと相続税評価額が過大に算出され、相続税評価額が高くなれば相続税を多く納めることになります。相続財産に土地が含まれる場合にはお気軽にご相談ください。