相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、一番のウェイトを占めるのが「土地」です。土地は、評価がとくに難しいために、判断が分かれることも少なくありません。そのため、土地の評価額を適正に算定できるかが、適正申告のカギとなります。

もくじ

がけ地を「有する」宅地を相続

都内K市在住の豊田様(仮名)は2か月前にお父様を亡くされ、自宅の他複数の不動産を相続されました。

今回ポイントとなったのは「がけ地を有する宅地」の評価です。

単なる「山林」、「原野」等、そのものが「がけ地」であるような土地が単独で存在する場合には、傾斜地の宅地造成費を控除して評価を行うことになりますが、今回は「がけ地を有する宅地」の評価であり、あくまでも「宅地(建物の建っている敷地)」の中に「がけ地」が含まれている場合の評価であることがポイントです。

様々な減価要因をもつ土地

対象となった土地は区画整理完了後の幅員16mの幹線道路沿いに面した2,500㎡ほどの角地です。路線価図上の地区区分は「普通商業・併用住宅地区」となっていました。相続開始以前から現在に至るまで、豊田様が代表を務める同族会社に無償返還の届け出をした上で貸し付け、同族会社所有の鉄骨造の店舗が建っており、大型のカー用品販売店に貸し付けられていました。

対象不動産の現地調査をしたところ、敷地のうち南側および西側の道路に面した部分については30度以上の傾斜地となっており、利用可能な宅地面積は実際の地積よりもかなり少ないことが判明しました。

このような土地は、「がけ地」がなく平坦部分のみで構成されている土地に比べて以下のような減価要因が考えられます。

- 利用可能面積が少なくなることによる「物理的」な減価要因

- 人や車等の出入りにあたって著しく利用価値が劣ることによる「利便性」の面からの減価要因

- 場合によっては安全性、利便性向上のためにスロープ・階段・手すり・擁壁・人工地盤等の設置が必要となることによる「費用性」の面からの減価要因

- 有効宅地面積の減少やスロープや階段等を介してしか集客が図れないことによる「収益性」の面からの減価要因

今回対象となった土地についても、車は道路面から設置されたスロープを介して出入りし、人については道路面に数箇所設けられた道路を介して出入りが行われていました。また、敷地周りには落下防止の安全柵が設置されており、「物理的な有効面積」による減価要因のみならず、「利便性」や「費用性」の面でも不利であることは明らかですから、相続税における路線価評価上、これらの減価要因に対して何らかの斟酌(しんしゃく)をする必要があります。これが「がけ地を有する宅地」の評価における減額規定なのです。

がけ地を有する宅地の評価方法は

「がけ地を有する宅地」の価額は、具体的にはまずその宅地が「がけ地等を有しない宅地」であった場合の評価額を求め、これに「がけ地補正率」を乗じて求めることになります。

この場合に使用する「がけ地補正率」は、「がけ地部分の地積」が「全体の敷地」に占める割合と「がけ地の方位」によって定められた補正率を採用することになります。

がけ地補正を適用して約2,600万円の評価減!

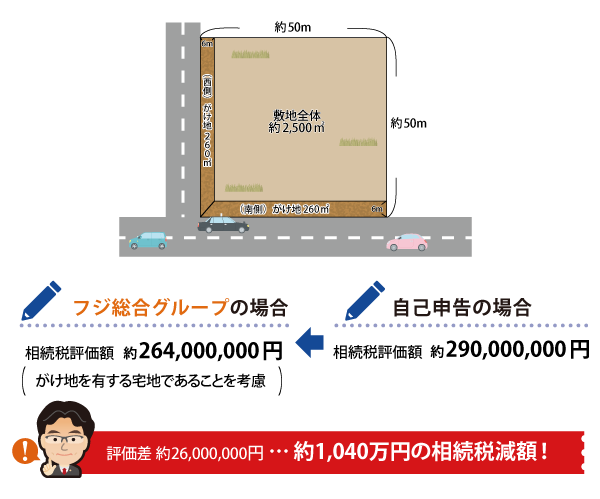

今回の豊田様の土地は下図に示すとおり、南側道路面と西側道路面にそれぞれ260㎡ずつ、合計520㎡のがけ地部分を有しており、全体地積約2,500㎡における「がけ地割合」は20.8%です。

次に20%以上のがけ地補正率で、南方位の場合が「0.92」、西方位の場合が「0.90」ですから、このような場合、それぞれの面積割合に応じた「按分計算」となりますので、今回の補正率は「0.91」となります。

今回対象となった土地が「がけ地等を有しない宅地」であった場合の評価額約2億9,000万円に補正率「0.91」を乗じた結果、約2億6,400万円の評価額となり、約2,600万円も評価額が減少しました。他の土地についても評価額を求め、現預金や株式などの評価も行って申告書を作成し、税務署に提出しました。

今回の申告作業をご自身でされた場合、「がけ地を有する宅地」の評価を考慮せずに土地の評価を行っていたかもしれません。豊田様の税率は40%でしたので、この場合、約1,040万円も余計に相続税を支払っていた可能性があります。

がけ地を有するかどうかという判断は、実際に現地調査をしてみないと分からないことですので、「区画整理地内に存する整形地」だからといって安心せずに、きちんと実地調査を行うことが重要です

「住宅地図」、「公図」、「路線価図」等、机上における判断のみで評価を行うと思わぬ減額要因を見落としてしまう可能性がありますので、注意してください。

今回のポイント

- 「がけ地を有する宅地」の評価はあくまでも敷地内にがけ地部分が含まれている「宅地」の評価であり、「建物が建っている土地」であることが前提となる。山林、原野等における単独の「がけ地」とは評価方法が異なることに留意すること。

- 「がけ地を有する宅地」の評価は「がけ地部分の地積」の「敷地全体の地積」に対する割合と「がけ地の方位」によって定められた「がけ地補正率」を乗じて評価を行う。

- 「がけ地を有する宅地」の評価のように実際に現地調査をしてみないと判断がつかない減額要素も多いので、机上における判断のみで評価を行うと、重大な減額要因を見落としてしまう可能性がある。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税の土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。