不動産を活用して

相続に備えましょう

売る、貸す、建てる。不動産の活用には様々な方法があります。

中立公正な観点から、「何もしない」も選択肢に入れ、

お客様にとって最適な活用プランをご提案します。

地主様・不動産オーナー様のための 不動産活用の基礎知識

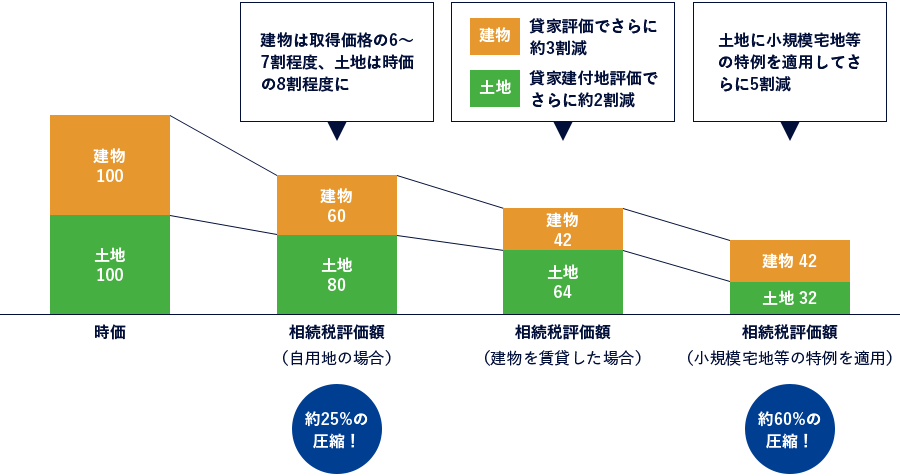

不動産が節税になるしくみ

-

節税のしくみ1

不動産の相続税評価は一般に売れる額(時価)より

低めに設定されている

-

節税のしくみ2

賃貸住宅の場合は

建物のみならず土地の

評価額も低くなる

-

節税のしくみ3

土地は「小規模宅地等の

特例」を適用できれば

税の減免を受けられる

現金を不動産に換えれば相続税のかかる財産額が圧縮でき、相続税の節税になります。これは、不動産の相続税評価額が一般的に時価よりも低く設定されているためです。また賃貸アパートなどを建てて貸し付けている場合、建物は貸家、土地は貸家建付地として、自己使用している場合に比べ評価額が下がります。さらに土地が「小規模宅地等の特例」の要件を満たしていれば、大きく税の減免を受けられます。 上記の3点を踏まえて対策し、不動産の評価額を圧縮しましょう。

不動産の節税効果のイメージ

※減額割合は土地・建物により異なります。

※賃貸に空室はないものとして計算しています。

「最有効使用の原則」に基づいて

不動産鑑定評価の考え方に「最有効使用」というものがあります。

不動産の価格は、その不動産の効用が最高度に発揮される可能性に富む使用(=最有効使用)を前提として設定されています。

例えば、周辺に店舗が密集するエリアの場合、土地の最有効使用を店舗と判定し、店舗利用を前提とした土地価格を算出することになります。

フジ総合グループでは、土地活用の専門家が最有効使用に加え、人(家族構成、動機、目的、意識、力量)、物(立地条件、環境、インフラ)、金(財務内容、資金調達力)の3つの観点から提案を行います(事業採算性が成立たない場所では、何も建てないという提案もあり得ます)。

その上で複数案の比較表を作成し、中立・公正な立場で業者選定から実行までサポートします。

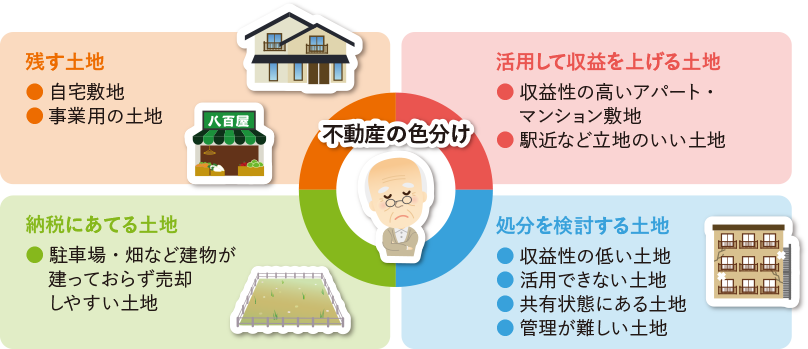

所有不動産の「色分け」を行う

受け継いできた土地を手放すことには抵抗があるものですが、収益性の低い不動産、管理が難しい不動産などのいわゆる「負動産」については、子や孫に負担を残す可能性もあります。残すべき土地、活用すべき土地、処分すべき土地など、所有不動産の色分けを行うと、

今後の方針が立てやすくなります。

不動産にひそむ問題点を解消しておく

不動産活用だけが相続対策ではありません。所有している不動産にトラブル発生の芽があるならば、今のうちに解消しておくことも大切です。

- 隣地との境界が確定していない

- 境界が確定していない土地は売却が困難になります。納税資金用に売却する可能性があるならば特に、事前に境界確定測量を行っておきましょう。隣地所有者との交渉に時間がかかることもあるため、相続が起こってからでは遅いことが多いのです。

- 物納のための整備ができていない

- 相続税の物納をする場合、物納する財産は国が管理や処分をするのに適したものでなければなりません。その不動産が物納の要件を満たしているのか、境界が確定されているのか、抵当権が設定されていないか、所有権の争いがないか等をチェックしましょう。

- 共有状態になっている

- ひとつの不動産を複数の人が共有持分という形で所有していると、管理や処分の際に意見が一致せず、有効な利用ができなくなるおそれがあります。親子間の共有以外では、相続により関係者がさらに細分化することが多いため、早めの解消が望まれます。代表的な方法としては持分に応じた分割、持分の贈与・譲渡、共有者全員での売却、交換などがあります。

- 借地権が付いている

- 借地権の付いた土地(底地)は、かかる固定資産税に比べて地代が安すぎるなど、不良資産となっていることがあります。借地関係の解消方法としては、底地の借地人への売却、借地権の買い戻し、一体での売却、等価交換による所有権の取得などがあります。また、賃貸借契約書がきちんと整備されているかどうかもチェックしましょう。

いろいろな土地活用

収益を得るための土地活用にはさまざまな方法があります。個々の土地の特徴や立地、地域の特性を検討するのはもちろんですが、

「木を見て森を見ず」にならないよう、まずは財産の全体像や相続税額を把握してから取り組みましょう。

土地活用の種類

-

売る

-

売却

土地がなくなる代わりに現金が手に入ります。郊外の土地を売却し都心の収益物件を購入するなど、資産の組み換えが相続税の節税に繋がることも。

-

-

貸す

-

事業用

定期借地権10年以上50年未満と比較的中長期の活用が可能。借地契約なので借金なしで始められますが、接道状況など条件がよくなければ引き合いがないことも。

-

一般

定期借地権借地契約なので借金なしで始められます。ただし50年以上が条件なので、長期にわたって土地が拘束されてしまいます。

-

駐車場

初期投資が少なく手軽に始められます。地域によっては満車にならないこともあるので、当初は稼働率を50〜60%程度と考えておくのが無難。

-

-

設置する

-

産業用

太陽光20年間固定買取制度により安定収入が見込め、空室等のリスクがありません。ただし日照等の条件あり。メンテナンス費用等が発生します。

-

-

建てる

-

事務所・

店舗・倉庫好条件で貸せれば高い収益が得られるものの、景気の影響を受けやすく、ハイリスクハイリターン。優良テナントを見つけられるかがカギとなります。

-

アパート・

マンション賃貸住宅市場の約95%がこの形態。需要より供給が上回っている地域は空室リスク・家賃下落リスクあり。利便性(立地)と安全性(耐震)が求められます。

-

メゾネット・

戸建賃貸需要が高く郊外でも対応可能。他の物件と差別化が図れるため比較的安全に運用できます。ペット対応などさらなる差別化も。自主管理も可能です。

-

コレクティブ

ハウス入居者を募り居住者組合を発足してから企画が始まるので空室リスクは低め。管理の手間も省けますが、運営を支援するコーディネーターが必要。

-

介護福祉系

需要に比べて供給が少なく、安定した経営が期待できます。一方、市町村による公募や運営事業者の選定、面積、立地等、さまざまな条件があります。

-

-

何もしない

-

現状維持

変化がない分、最も安全に見えますが、20年30年という期間で考えると固定資産税や相続税で確実に総資産が削られていきます。

-

相続の専門家からのアドバイス

賃貸物件の建築が節税になるからといっても、経営が成り立たなければ意味がありません。どのくらいの規模や間取りの物件がよいのか、地域の特性などから十分検討する必要があります。

- 賃貸物件建築のリスク

-

●空室が多いと…

借入金の返済や修繕費等の支払いが困難になる、

売却金額が下がる可能性がある、相続税節税効果が下がる●入居者がいることで、ほかの用途への柔軟な変更が

難しくなる●不動産は一般に分けづらいため、均等な遺産分割が

難しくなる可能性がある

賢い不動産活用で早めの相続対策を

受け継いできた土地や建物を手放すことには抵抗があるものですが、収益性の低い土地などは子や孫に負担を残す可能性もあります。

残すべき土地、活用すべき土地など、所有不動産を洗い出すことから始めてみてはいかがでしょうか。

当グループでは、不動産の売却や有効活用について、経験豊富な専門家が資産の状況をお聴きした上で、

不動産の最有効な活用方法とお客様ご本人にとっての最適なサポートを行っていきます。

サポートの流れ

- 無料相談にて対象不動産・共有の状況、ご要望等をヒアリング

- ご提案・お見積り

- コンサルティングご契約

フジ総合グループの

ワンストップサービス

- Point 1不動産鑑定士による適正な不動産評価

- Point 2宅地建物取引士による安心のコンサル

- Point 3税理士による各種税金の試算・確定申告

「なにもない土地を相続したけど、どうするのが一番いいんだろう・・・」

「使っていない不動産に高額な固定資産税がかかって困る」

など、お困りの方はぜひ一度、ご相談ください。