もくじ

キーワードは「デフレ脱却」「子育て支援」「メリハリ税制」

今回は令和5年末に発表された税制改正大綱の内容を基にお話しします。

日本は長期にわたるデフレでモノやサービスが売れず、 世界第三位の経済大国から第四位に転落することがほぼ確実と報じられました(ドイツに抜かれるそうです)。

税制改正大綱の発表はこの報道以前でしたが、少子高齢化とデフレによって国力が弱まっているのは確実のようです。

この状況の打破に一役買おうと税制改正大綱が練られました。

以下、具体的に見ていきたいと思います。

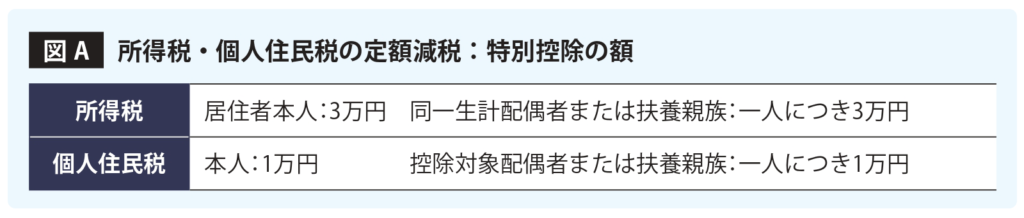

所得税・個人住民税の定額減税

テレビや新聞報道でかなり取り上げられたのでご存じの方も多いことと思います。

一般的には「所得税と個人住民税を合わせて4万円の控除」として報道がなされましたが、本人の所得税が3万円以下、住民税(所得割)が1万円以下である場合にはその金額が限度となります。

また、 令和6年の合計所得金額が1805万円以上(給与所得だと年収2000万円以上)の場合は対象外となります。

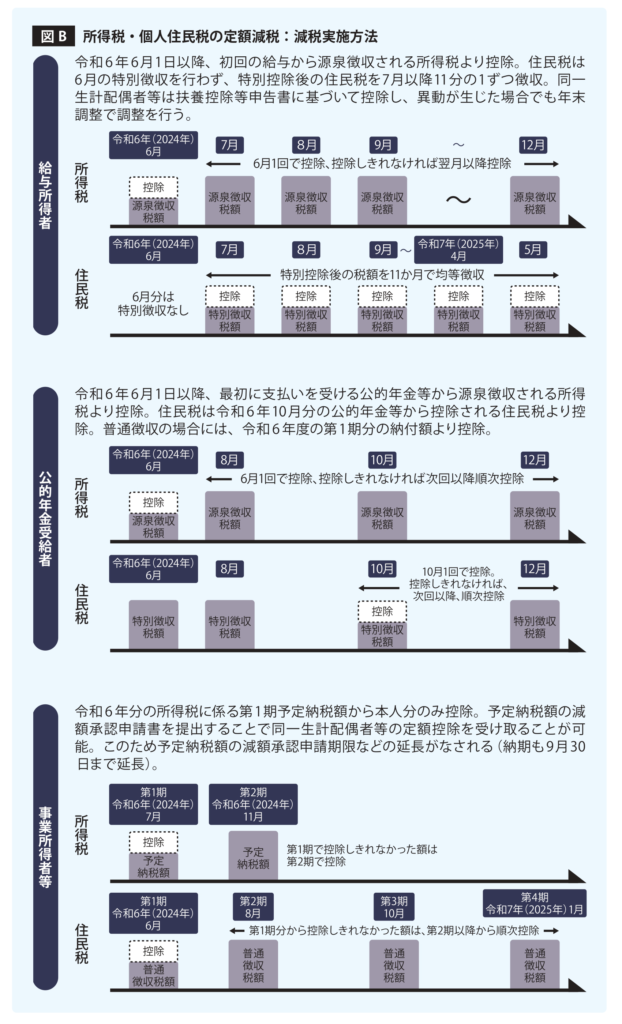

減税方法は大きく分けて給与所得者・公的年金等受給者・事業所得者等の3つの区分で示されています。

下記の図Bをご覧いただいてわかる通り、梅雨時期に手取り額が増えるという結果になりそうです。

複数の所得がある方(不動産賃貸収入があり、資産管理会社からも給与を受けている方など)の減税方法は示されていません。

また6月分だけ源泉徴収税額が減ることになりますので、 特に資産管理会社をお持ちの方で給与をお支払いの方は給与計算での誤りに注意が必要です。

子育て支援に舵を切った住宅ローン控除の見直し

デフレ脱却と共に重要視される子育て支援ですが、住宅税制では子育世帯向けの優遇措置を講じています。

代表的なものでは 「夫婦どちらかが38歳以下」または「18歳未満の扶養親族がいる」人を子育て世帯・若年世代と定義づけ、これらの世代が認定住宅等の購入等に伴って住宅ローンを設定した場合には、住宅ローン控除の借入対象金額を減額させない措置が設けられる予定です。

ただし、昨今の地球環境保護の観点から一般住宅や中古住宅の購入は当該優遇措置の控除対象外となります。また住宅リフォームについても子育てに役立つ工事(全6項目)をその対象として加えています。

住宅取得等資金贈与の延長

(イ) 適用期限3年延長(相続時精算課税制度との併用適用も3年延長)

(ロ) 非課税額の上乗せ対象となる家屋の条件を見直し

これらは令和6年1月1日以降の贈与により取得する住宅取得等資金贈与について適用されます。

タワーマンション評価見直し

税制改正大綱には記載がありませんが、令和6年1月1日以降の相続・遺贈・贈与により取得した居住用の区分所有財産について時価と路線価評価額との差額を埋めるための評価の見直しが始まっています。

時価と路線価評価額との差額を利用したタワーマンション購入による節税を規制する制度です。

一言でいうと 「時価に対する路線価評価額の割合が60%を下回るようならば60%に評価を上げる」という内容ですが、この60%という数字や当該時価算定のために新設された各評価指数は適切な時期に見直しをすることが決まっています(具体的な見直し時期は3年に一度行われる固定資産税評価の見直し時期を予定。次回は令和9年)。

法人課税について

今回の改正の目玉ともいうべき賃上げ促進税制については一般の事業会社にとってはそれなりに注視すべ改正ではあるかと思いますが、同族経営の資産管理会社については家族間の給与を上げても賃上げ税制の恩恵は受けられません。

ここでは企業規模によって区分されたもののうち、中小企業向けの内容について、概略程度にとどめておきます。

(イ) 最大税額控除率が40%から4%に上昇(法人税額の20%が限度)

(ロ) 賃上げに伴って赤字が生じた場合には5年間繰越控除可能に

まとめ

「メリハリのある税制」という点にはここまで特に触れてきませんでしたが、税制措置の効果分析など「証拠に基づく政策立案」を実行し、不要な税制は廃止を含めてゼロベースで見直しをする、という提言が注目されます。

具体的な税制の名こそありませんでしたが、簡素・メリハリというのが税制改正を考える上でのトレンドになっているのは間違いないでしょう。

それに従って税理士に求められる役割・仕事は「お客様の本音を吸い上げてアドバイスする」これに尽きてくるように思います。

*税制改正は例年3月末頃に成立しますが、本稿は執筆時期の関係上、昨年12月公表の税制改正大綱に基づいています。