前回に引き続き、ここ数年の税制改正の傾向について書きたいと思います。

おさらいですが、3つの税制改正トレンドとは…

1.自宅介護の促進

2.遊休不動産の有効活用

3.世代間の財産移転の促進

今回は「遊休不動産の有効活用」「世代間の財産移転の促進」についてお話しします。

遊休不動産の有効活用

まずは、「遊休不動産の有効活用」から。

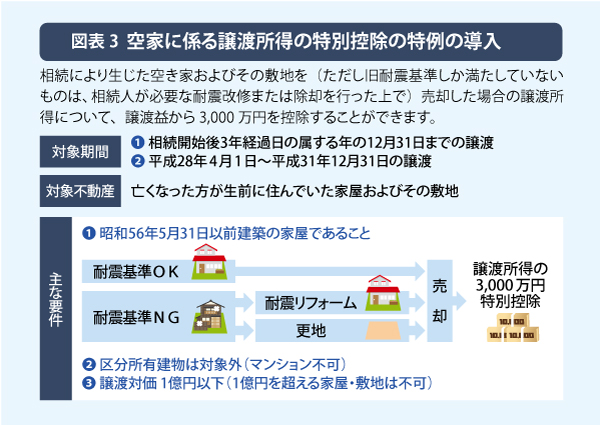

従来より国は、事業用や居住用の不動産の「買換えの特例」を設けています。そして平成26年には空家対策法が成立し、今年は「相続した空家」の譲渡についても特例が設けられます(図表3)。これらの施策には、使われていない土地の活用を促す意図があると考えられます。

空家であっても、空家対策法における「特定空家」に該当しなければ、固定資産税の減額は受けられます。その限りでは空家もメリットがあるわけですが、収益を生んでいないため、支払う固定資産税は(低く抑えられているとはいえ)損失です。

そこで活用を、となるわけですが、建替え(自宅や賃貸)・売却など方法は様々で、どれを選択すべきか迷われることもあるでしょう。

土地活用について考えるとき、まず目印にしたいのは「地域に合った活用かどうか」です。居住系のアパートやマンションだけに捉われず、予断を持たずに考えるべきです。私は決して売却促進派ではありませんが、予断を持たないというのであれば、売却も一つの案ではあります。

世代間の財産移転の促進

贈与税の特例は近年様々なものが設けられています。『結婚・子育て資金贈与』、『住宅取得等資金贈与』、『教育資金贈与』等、親から子、あるいは祖父母から孫への資産移転計画のラインが見えてくるようです。

これらの贈与特例に加え、昨年からは、親族間の一定の贈与の税率を一般の場合よりも低くするなどの優遇も開始されました。相続対策と聞いて多くの人が一番最初に考える「生前贈与」。上手く使わない手はありません。

今回は触れませんでしたが、法人税は減税、消費税も軽減税率が導入されようとしています。一方で社会保障費は増加するので、どこかで代替財源は考えなくてはなりません。すなわち、公的サービスの質を落とすか、さもなくば別の税目での増税です。

相続税に関しては、しばらく増税はないと思いますが、かねてよりグレーゾーンと呼ばれていた部分は、どんどん不可という方針が打ち出されていくのではないでしょうか。

前回・今回と2回に分け、改正の趣旨を概観してきました。つまるところ、「親子一緒に介護・相続対策を!」これが今年(今年だけとは限りませんが)のキーワードではないでしょうか。

この記事を書いた人

税理士

髙原 誠(たかはら・まこと)

フジ相続税理士法人 代表社員

フジ総合グループの副代表を務め、不動産に強い相続専門事務所の代表税理士として、相続税申告・減額・還付案件に携わる。

多くの経験とノウハウを活かした相続実務に定評があり、プレジデントや週刊女性など各種媒体への寄稿・取材協力も多数行う。