皆さまこんにちは。税理士の田村 嘉隆です。

私たちになじみの深い税金の一つである”消費税”。

消費税は、商品・製品の販売やサービスの提供などの取引に対して広く公平に課税される税で、消費者が負担し事業者が納付します。

今回は、課税不動産を複数の相続人が相続した場合の消費税納税義務の有無について解説します。

消費税納税義務の判定方法

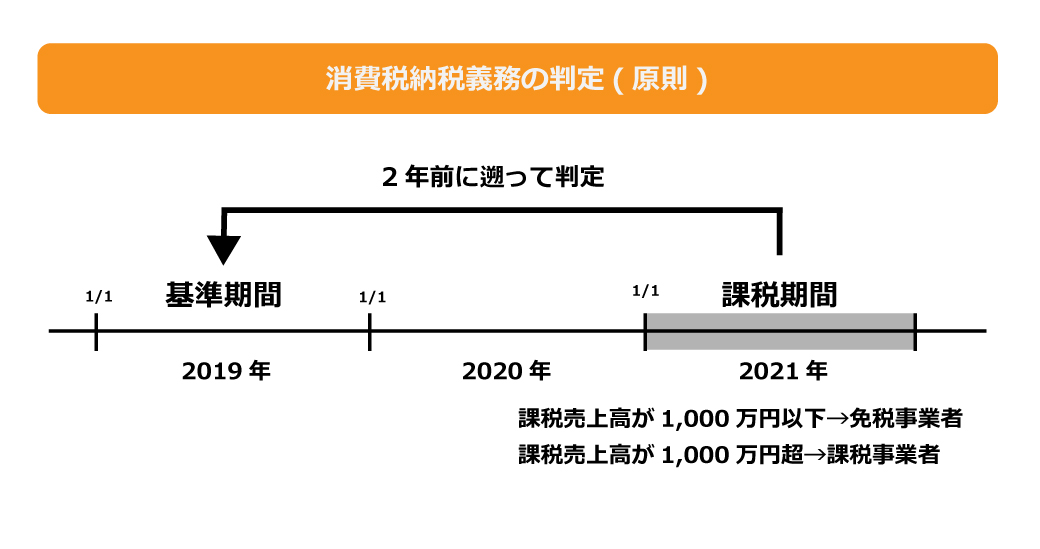

原則、消費税の納税義務は、法人・個人事業主ともに基準期間、つまりその年の2年前の課税売上高(消費税抜きの売上高)が1,000万円を超えると発生します。

では、相続があった年の翌々年の納税義務はどうなるのでしょうか。

事例で見ていきましょう。

相続があった翌々年の消費税納税義務の判定に注意

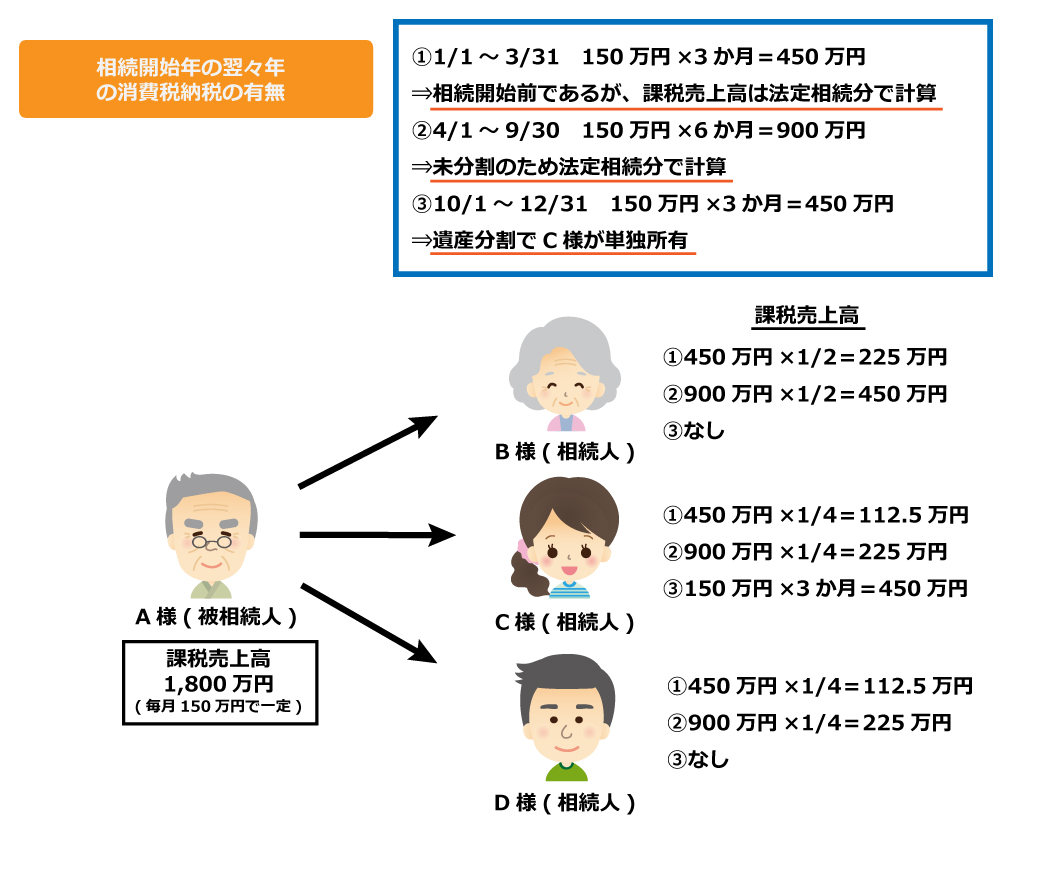

被相続人であるA様には、配偶者B様、子C様、子D様という相続人がいます。

A様は生前、複数の駐車場から毎年1,800万円の課税売上がありましたが、B様、C様、D様はともに相続開始日まで不動産所得はありませんでした。

前述した通り、消費税の納税義務は、法人・個人事業主ともに基準期間、つまりその年の2年前の課税売上高が1,000万円を超えると発生します。

相続人B様・C様・D様は、前年も前々年も課税売上高がないため、原則では免税事業者となるはずです。

ただし、相続があった場合の納税義務の免除については、別途特例が設けられています。基準期間における課税売上高が1,000万円を超える被相続人の事業を承継したとき、相続開始日翌日からその年の12/31までの相続人の課税資産の譲渡等については、上記原則にかかわらず消費税の納税義務は免除されないというものです。

参照:消費税法第10条《相続があった場合の納税義務の免除の特例》|国税庁

では、B様・C様・D様の、相続があった年の課税売上高はどうなるのでしょうか。

前提条件は以下通りです。

・被相続人A様の課税売上高1,800万円(毎月150万円で一定)

・相続開始日 3/31、遺産分割協議の日 9/30

・課税物件はすべて子C様が取得

このように相続開始年中に遺産分割協議が成立した場合、遺産の分割は相続開始日に遡ってその効力を生ずるとされています。

参照:民法第909条:分割の遡及効|法務省

C様は遺産分割で課税物件を取得していることから、相続開始日から12/31までの期間の売上がC様の課税売上高になるのでしょうか?

遺産分割協議で決定した相続財産の納税義務の判定

相続開始日と遺産分割協議成立が同じ年であった場合について、実際に税務署に確認を取りながら進めた結果をご紹介します。

相続があった年においては、遺産分割協議で財産の取得者が確定しても、遺産分割協議9/30から相続開始日3/31まで遡って売上を訂正することはせず、所得税申告した課税売上高を基に、消費税の納税義務を判定して構わないとのことでした。

この結果を受けた私たちは、国税庁から提出されている文書回答に則り、①1/1~相続開始日、②相続開始日翌日~遺産分割協議成立の日、③成立の日翌日~12/31それぞれの課税売上高の合計で納税義務の判定を行いました。

参照:平成27年3月24日大阪国税局文書回答事例「別紙 相続があった年に遺産分割協議が行われた場合における共同相続人の消費税の納税義務の判定について」|国税庁

①1/1~3/31 150万円×3か月=450万円

⇒相続開始前であるが、課税売上高は法定相続分で計算

B様:450万円×1/2=225万円

C様:450万円×1/4=112.5万円

D様:450万円×1/4=112.5万円

②4/1~9/30 150万円×6か月=900万円

⇒未分割のため法定相続分で計算

B様:900万円×1/2=450万円

C様:900万円×1/4=225万円

D様:900万円×1/4=225万円

③10/1~12/31 150万円×3か月=450万円

⇒遺産分割でC様が単独所有

C様:150万円×3か月=450万円

①②③より、相続があった年の課税売上高は、

B様 225万円+450万円=675万円

C様 112.5万円+225万円+450万円=787.5万円

D様 112.5万円+225万円=337.5万円

以上の判定方法で、B様、C様、D様の課税売上高を算出した結果、消費税の納税義務はなしと判断されることとなりました。

今回のポイント

相続があった年において、相続開始日翌日から遺産分割協議成立日までの売上は法定相続分で計算しますが、遺産分割協議で財産の取得者が確定しても、遡って売上を訂正することはしません。したがって、消費税の納税義務の判定も確定申告した売上高で判定することになります。

遺産分割について考える際、被相続人に課税売上になる財産があるときは、ご自身が消費税の課税事業者になるかどうかも含めて考える必要があるため、注意が必要です。

※注意点

・消費税の納税義務の判定方法は、基準期間の課税売上高のみではないため、その他の判定方法で「納税義務あり」になる場合もあること。

・被相続人の課税売上高は税抜金額に戻しているが、相続人の課税売上高は免税事業者の売上になるため100/110を乗じていない。

複雑な税務手続きについて相談したくなったら…

今回の事例では分かり易くするために簡略化して記載しましたが、実際は非常に複雑な事例であったため、過去に事例がないか調べ、税務署に相談に行くまでも相当な検証を重ねました。

遺産分割協議の内容次第で、その後の相続人の売上も、遺産の総額も、将来の相続税もすべて決まります。

私たちは、消費税の納税義務者になるか免税事業者になるかの判断も、単年ではなく、20年30年といった時間軸で考えて、相続人に説明する義務を負っています。

お客様との出会いは一期一会と捉え、真剣に相続案件に向き合うことで、皆さまに安心・満足・喜びをお届けできれば幸いに存じます。

相続に関するお悩みは、ぜひ一度フジ総合グループにご相談ください。

▼フジ総合グループは複数の遺産分割案を提案できます▼

相続税申告で失敗しない地主様・不動産オーナー様の税理士選び7つのポイント

▼専門家に無料で相談してみる▼

相談申し込み(初回相談無料)

この記事を書いた人

税理士

田村 嘉隆(たむら・よしたか)

名古屋事務所所長

フジ総合グループ 名古屋事務所所⻑。

世界60か国以上を4年半かけて旅をした経験を持つ元旅⼈税理⼠。

その旅の中で⾝に染みた「⼀期⼀会の出会い」、⼈との繋がりや縁を⼤切にし、誠実な対応で地主からの信頼が厚い。