相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、大きなウェイトを占めるのが「土地」です。

土地は評価がとくに難しく、適正な評価額が算出できない可能性があるため、相続税専門税理士に申告をお願いすることが適正申告のカギとなります。

「容積率」の異なる2つの地域にまたがる土地

都内S区在住の倉田様(仮名)は、2か月前にお父様を亡くされ、複数の不動産を相続されました。自分で申告することを検討していましたが、土地評価でつまづき、雑誌記事から当グループの存在を知って申告業務をお任せいただくことになりました。

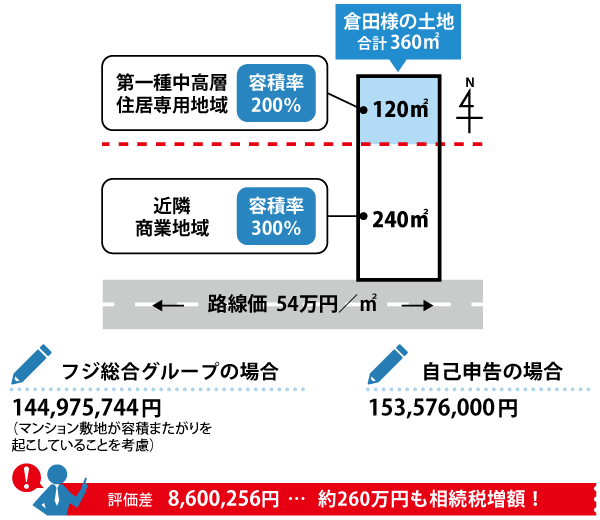

今回の申告でポイントになったのは、路線価54万円/㎡の道路に面した360㎡の土地です。

駅からほど近い商店街の一角にあり、賃貸マンションの敷地として利用されています。

この土地について役所調査を行ったところ、ある減額要素が見つかりました。

役所で都市計画図を確認したところ、倉田様の土地は「容積率」の異なる2つの地域にまたがっていることが判明しました。

敷地面積に対し建築可能な建物延べ床面積の割合のこと。容積率が高ければ、利用面積の多い建物を建てられるため、土地としての経済的な価値も高いといえる。

「容積またがり」があると・・・?

それぞれの土地に対して適用される容積率は、都市計画により定められています。

都市計画法において、市街地は原則として13の地域(用途地域)に分けられ、用途地域ごとに土地の使い方や建物の建て方などのルールが定められています。

例えば、400㎡の土地に指定される容積率が400%だった場合、その敷地に建築可能な延べ床面積は1,600㎡となります。

都市計画図によると、倉田様の土地は用途地域の境目に位置し、南側の240㎡は「近隣商業地域」(近隣の住民が日用品の買物をする店舗等の、業務の利便の増進を図る地域)で容積率は400%、北側の120㎡は「第一種中高層住居専用地域」(中高層住宅の良好な住環境を守るための地域)で容積率は200%でした。

つまり、1つの土地ではあるものの、2種類の用途地域にまたがっていたため、容積率に差があったのです。

このような状態は、実務上、「容積またがり」と呼ばれます。

このように土地が容積率の異なる2つ以上の地域にまたがっている場合、土地の全体として実際に適用される容積率(基準容積率)は面積により按分計算して求めることと、建築基準法で規定されています。したがって、この土地の容積率は約266%となります。

容積率の影響を評価額に反映!

一方、正面道路に付された54万円/㎡という路線価は、その道路に接する土地の容積率が300%であることを前提として定められています。

したがって、300%の容積率を全て消化できない今回のようなケースにおいて、路線価54万円/㎡をそのまま適用するのは適切ではないといえます。

この場合、その土地が、容積率の異なる地域にまたがる面積はどの程度か、そして、容積率がどれほど価額に影響を及ぼしているのかを考慮し、一定の減額を行います。

私たちは、この考えに基づき申告書を作成し、税務署に提出しました。

今回の申告作業をご自身でされた場合、容積またがりを考慮せず評価を行っていたかもしれません。

その場合、この土地の評価額は、当グループによる評価額より約860万円上がり、約260万円も余計に相続税を支払っていた可能性があります。

現地調査のみでは、今回のような減額要素などまで把握することは困難です。

そのため、適正な土地評価の実現には現地調査だけでなく役所調査も重要であるといえるでしょう。

このように、当グループでは相続専門税理士と相続に強い不動産鑑定士との協働により、適正申告を実現することが可能です。

今回のポイント

1つの土地であっても、容積率の異なる2以上の地域にまたがっている場合がある。

その場合、その土地が、容積率の異なる地域にまたがる面積はどの程度か、そして、容積率がどれほど価額に影響を及ぼしているのかを考慮し、一定の減額を行う。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税の土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。