相続税が戻ってくる

3つの理由

相続税を必要以上に納めたいと思う人はいません。

しかし実際は、ご相談者様のうち約7割の方に相続税還付の可能性が見つかっております。

なぜ多くの方が相続税を納め過ぎてしまうのでしょうか。

大きく3つの理由があります。

理由

1

個別性が強く複雑な土地評価

相続財産には、土地や現金、株式など、様々な財産が含まれます。

フジ総合グループでは全てを丁寧に見直し減額の可能性をチェックしますが、可能性の多くは土地評価の見直しから出ています。

土地評価の見直しにより新たな減額要素が見つかり、数百万円~数千万円の相続税が戻ってくることは珍しくありません。

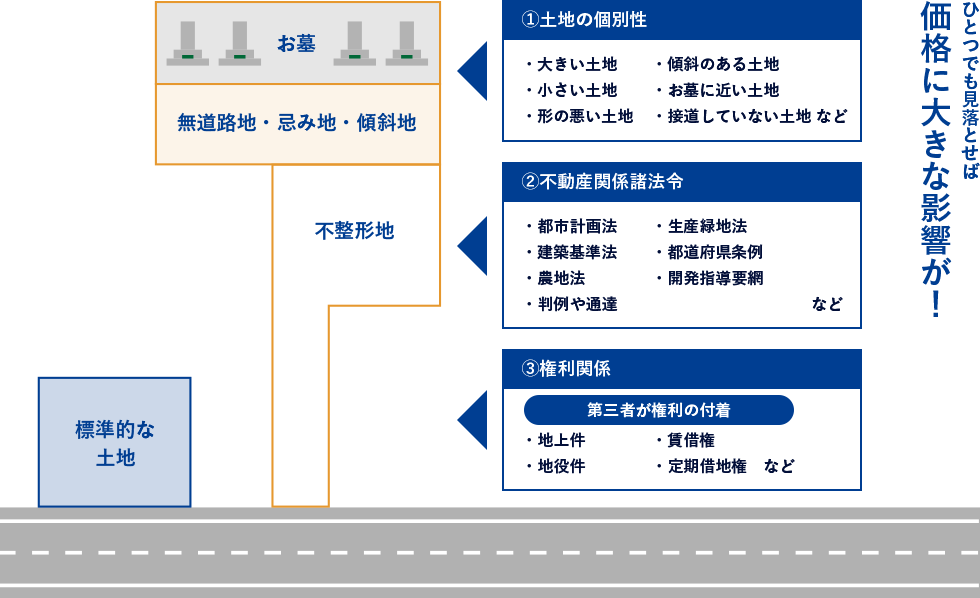

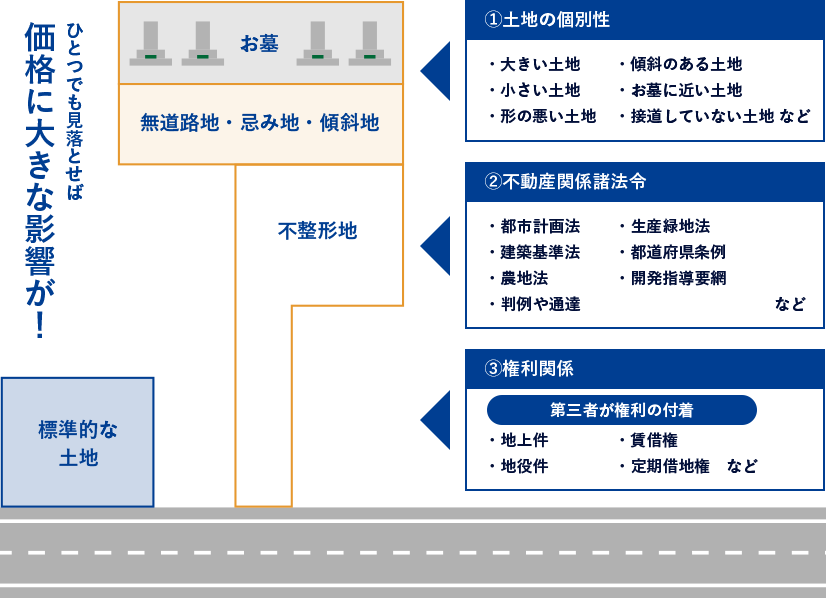

その大きな原因は「土地は個別性が強く、不動産関係法規や各種権利が複雑に絡み合っている」ことにあります。

土地はひとつとして同じものがなく、個別性が強い財産です。

さらに、不動産関係法規や各種権利が何重にも折り重なることで評価が複雑となり、評価者ごとに評価が異なりやすいといわれています。

相続税と不動産評価に精通した専門事務所の観点を入れることで、当初とは異なる評価額が算出される可能性があります。

土地は個別性が強く、ひとつとして同じものはありません。

大きい土地、小さい土地、形の悪い土地、接道していない土地など。

ご存じの通り、土地は非常に個別性が強く、ひとつとして同じものはありません。

個別性を形成する一つひとつの要素が減額のポイントとなる可能性があるため、相続税を納め過ぎないためには、

これらの個別性を全て考慮する必要があります。

例えば、よくあるこんな土地の特徴も、減額要素です。

-

道路より低い位置にある土地

-

道路に接していない土地

-

周りに比べて広い土地

-

高圧線が通っている土地

-

がけや傾斜がある土地

-

賃貸アパートや貸家の敷地

そのほかにも、さまざまな個別性により評価が下がる可能性があります。

稲荷や地蔵尊が建っている土地、色々な使われ方をしている土地、道路に面していても間口が2m未満の土地、細い道路や未舗装道路のみに接している土地、道幅4m未満の道路に接する土地、登記簿と実際の面積が異なる土地、騒音や振動がある土地、墓地に隣接する土地、悪臭のする土地、地下にトンネルが通っている土地、いびつな形の土地、奥行きがある土地 など

相続税還付になりやすい特徴の土地5分チェック あてはまる特徴にチェックをすると、土地の減額要素を確認することができます。

土地は法律関係や権利関係も複雑です

土地には、都市計画法、建築基準法、農地法、生産緑地法など様々な不動産関係の法律が複雑に関係し、土地の活用を難しくしている場合があります。

さらに、都道府県の条例や開発指導要綱等の規制が網の目のように幾重にも覆い被さっており、そのうちのたった1つの規制を見落としただけでもその土地の評価額に大きな影響を与えてしまいます。

また、その土地が完全所有権なのか、もしくは借地権、地役権、賃借権等の第三者の権利が付着しているものなのかどうかによっても、評価額は大きく異なります。

第三者の権利というのは外からは分からず、確認作業も難しいものですが、この権利関係が土地の評価額に与える影響は極めて甚大です。

フジ総合グループでは、税理士だけでなく不動産鑑定士、時には土地家屋調査士等の多面的な視点で土地評価の見直しを行い、減額要素の見落としがないか丁寧にチェックします。

- 土地の評価額に影響を及ぼしやすい法令法規

- 都市計画法、建築基準法、農地法、森林法、都道府県条例、開発指導要綱、判例・通達など

- 土地の評価額に影響を及ぼしやすい権利

- 地上権、賃借権、地役権、定期借地権など、第三者の権利が付着している場合

相続税と不動産評価に精通した専門事務所の観点を入れることで、

予想外の評価額が算出される可能性があります。

理由

2

最新の判例や通達からの見直し

評価基準が納税後に変わっても、相続税還付の期限内であれば後から修正することができます。

裁判での判決結果や通達により、相続税土地評価の新たな基準が明確となるケースがあります。

そのため、相続税申告を行った時点では正しい評価であっても、最新の判例や通達をもとに評価を見直すことで評価額を下げられる可能性があります。

【事例1】 敷地部分も非課税となった庭内神し(ていないしんし)

平成24年6月21日の東京地方裁判所の判決により、国税庁は庭内神しの敷地部分にかかかる相続税を非課税としました。古くからのお宅には、庭の一角に稲荷が祀られていたり、地蔵尊が建てられていたりすることがあります。これらご神体を祀る「構築物」は庭内神しと呼ばれ、原則として非課税財産とされてきました。

一方で、庭内神しの「敷地」や鳥居などの「付属設備」は、当然に非課税財産とはされていませんでした。しかし、平成24年の確定判決を受けて、庭内神しの敷地や付属設備についても、その存在が庭内神しに付随したものであり、これらを含めた全体が日常礼拝の対象とされているなど、機能的な一体性が認められる場合には、非課税財産に含めることができるようになりました。

【事例2】 土砂災害特別警戒区域にかかる土地の減額規定

近年の土砂災害の増加から「土砂災害特別警戒区域」の指定件数が増加していることを背景に、平成31年1月1日以降の相続開始案件より、国税庁は、これまで明確でなかった土砂災害特別警戒区域にかかる土地について、相続税の減額規定を定めました。

土砂災害特別警戒区域内にある宅地は、建物の建築制限等があり、宅地として使用するには制限が生じるためです。

減額の割合は、土地の総面積のうち、どの程度が土砂災害特別警戒区域となるのかにもよりますが、おおむね10%から30%程度となります。土砂災害特別警戒区域は、各市区町村のホームページ等で公開されています。これを見ると、東京の中心部においてもレッドゾーンが存在していることがわかります。

当減額要素は、土砂災害を受けた土地ではなく、あくまでも土砂災害特別警戒区域内にある土地に対して適用可能であるため、土地を評価する際は必ず、「減額評価の対象かどうか」を調査する必要があります。

【事例3】 マンション内私道を通常の私道とみなし評価減

平成29年2月、最高裁判所において、一定要件を満たす歩道上空地(マンションやアパートを建築する際に、市から開発行為の許可を受けるため、敷地のうち道路沿いの一部を私道として整備したもの)について、通常の私道と同様の評価とする旨の判決がでました。

これまでは、マンション内の歩道上空地について、建築基準法の道路に該当しないこと等により、道路と同様に第三者が通行している場合でも、私道として評価しないことがありました。

①都市計画法所定の開発行為の許可を受けるために、地方公共団体の指導要綱等を踏まえた行政指導によって整備されている

②道路に沿って、歩道としてインターロッキングなどの舗装が施されている

③居住者等以外の第三者による自由な通行の用に供されている

上記要件に該当すれば、私道として以下のように評価できます。

1.不特定多数の第三者が通行する私道、いわゆる通り抜け道路

…評価しない。評価額ゼロ。

2.特定の者しか通行しない私道、例えば通り抜けできないような道路

…宅地としての評価額の30%。

相続税の申告から相続税還付の期限までまでは5年もあります。その間に減額要素が

増えている可能性がないかどうか、期限がくる前にチェックすることが重要です。

理由

3

自己申告納税制度の落とし穴

税務署が「納めすぎ」を指摘してくれることは原則ありません。

自己チェックが重要です。

「税務署が何も言ってこないので、納めすぎてないということですよね?」と訊かれるのですが、税務署が教えてくれると期待してはいけません。

相続税は納税者が自ら税額を計算して申告する「自己申告納税制度」です。納税者が自ら評価作業を行い税務署に申告しなければなりません。もちろん、複雑で専門知識の必要な土地の評価も例外ではなく、納税者側が適正に評価し納税する必要があります。(税理士に申告を依頼する際は、納税者が「税務代理権限」という特別な権限を税理士に与えています。)

そのため、申告された内容は「財産を一番把握している納税者が行った申告の内容が正しい」という前提で処理されるため、万が一納めすぎていても税務署から教えてもらえることは原則としてないのです。

また、税務調査を「不足分だけでなく納めすぎがないかどうかもチェックされる機会」と捉えている方がいらっしゃいますが、これも現実と異なります。

税務調査は相続財産に対して相続税が不当に少なくないかを調べるためのものですので、納め過ぎを指摘してもらえることはほとんどありません。

実際に、税務調査後にフジ総合グループで相続税還付手続きを行い、納めすぎが戻ってきた方は沢山いらっしゃいます。

納めすぎを防ぐ最善策は、他人任せにせず、

専門家などを通じて自分でしっかりチェックするという姿勢です。