宅地を借りてその上に建物を建てている場合、土地を利用する権利である借地権も相続税の課税対象になります。反対に、他人へ土地を貸している場合は、土地の自用地評価額から借地権相当額を控除した金額が土地の評価額となります。

また借地権には種類があり、それぞれで評価方法が異なるため、本記事で借地権の評価方法をご確認ください。

土地を他人へ貸している場合、「貸宅地(底地)」として相続税評価額を計算することになりますが、貸宅地でも貸付状況などにより評価方法が変わることもあります。本記事では土地を貸し付けている際に発生する権利の種類と、貸宅地の評価方法について解説します。

もくじ

借地権とは

借地権はその名の通り、土地を借りることができる権利です。

借地借家法では、建物の所有を目的とする地上権または土地の賃借権を借地権と定義しており、相続税においても基本的に同様の考え方となっています。

土地を借りて自宅を建てた場合、土地には借地権が設定されていることが一般的であり、借地権も相続財産の一つとして相続税の課税対象となります。

一方で、建物を所有する目的で土地を借りたとしても、無償(使用貸借)により土地を借りている場合は借地権がないものとするため、借地権の評価額を算出する必要はありません。

なお借地権の存在については、賃貸借契約等の内容、賃料・権利金の有無や金額などを総合的に勘案して判断します。

借地権の種類

借地権は、契約期間や目的によって5種類に区分されています。

相続税においては、借地権の種類ごとに評価額の算出方法が異なるため、該当する借地権の種類を特定することも重要です。

・普通借地権

・一般定期借地権

・事業用定期借地権

・建物譲渡特約付借地権

・一時使用目的の借地権

普通借地権は、一般的に「借地権」と呼ばれているもので、居住用や事業用の建物を所有する際に設定します。

契約更新は可能であり、書面がなくても契約を交わすことができます。

一般定期借地権は、土地を50年以上使用できるようになる権利です。

長期間土地を使用する権利が与えられる一方で、契約の更新や建物の築造による存続期間の延長はありません。

事業用定期借地権等と、建物譲渡特約付借地権は定期借地権の一種で、一般的借地権とは契約条件や契約年数が異なります。

相続税においては、一般定期借地権、事業用定期借地権、建物譲渡特約付借地権を「定期借地権等」とし、同じ計算方法を用いて借地権の評価額を算出します。

一時使用目的の借地権は、一時的に建物を建築するために土地を借りる際に発生する借地権です。建設現場などで工事事業所用の建物を建築するなど、土地を短期間だけ使用する際に設定されます。

借地権の相続税評価額の計算方法

「普通借地権」・「定期借地権等」・「一時使用目的の借地権」の借地権は、それぞれ評価方法が異なります。

間違った評価方法を用いると、正しい評価額を算出できませんのでご注意ください。

普通借地権の評価方法

普通借地権は、土地の自用地評価額を算出し、その評価額に借地権割合を乗じて求めます。

普通借地権の場合は、自用地評価額に借地権割合を乗じるだけで算出できるため、特段難しい計算はありません。

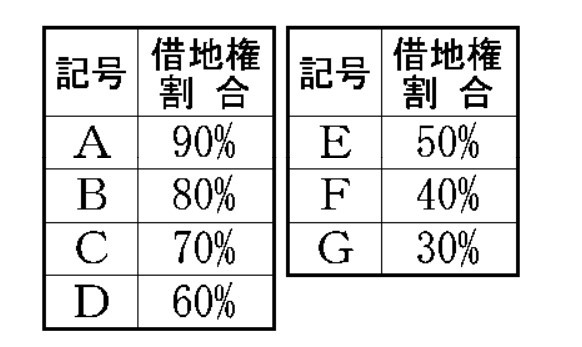

また借地権割合は評価対象地の存在する地域ごとに設定されており、路線価図または評価倍率表に記載されています。

土地を貸している場合には、借地権相当額が控除されるため、不動産貸付業を行っている人も借地権の計算が必要となります。

普通借地権=自用地評価額×借地権割合

定期借地権等の評価方法

一般定期借地権は、相続開始時点で借地権者に帰属する経済的利益および、借地権の存続期間を基に評価額を算出します。

借地権を設定した当時の底地割合や、複利年金現価率などを用いて評価額を計算するので、専門知識がないと評価額を算出するのは困難です。

また評価額を計算するのが難しい相続財産ほど、税務署のチェックは厳しく指摘されやすくなります。

そのため相続財産に一般定期借地権がある場合は、専門家に評価額の計算依頼することをおすすめします。

借地権は相続税の課税対象財産であり、建物の所有目的で土地を借りる際に借地権が設定されます。借地権には普通借地権以外に定期借地権が存在し、借地権の種類によって評価方法が変わることもあるので、相続税の計算をする際には注意が必要です。

他人へ貸し付けている土地は貸宅地として評価することになりますが、設定されている借地権の種類によって評価方法は異なります。また「定期借地権等の目的となっている宅地」は、原則・例外の評価方法があり、評価対象地ごとに適した方法で計算しなければなりません。

一般定期借地権の評価額=自用地評価額 ×(1-底地割合(※))×A

※一般定期借地権が設定された時点の底地割合

A=課税時期の一般定期借地権の残存期間年数に応ずる基準年利率による複利年金現価率÷一般定期借地権の設定期間年数に応ずる基準年利率による複利年金現価率

定期借地権等の設定時期と課税時期とで借地権者に帰属する経済的利益に変化がない場合など、課税上弊害がない場合においては、宅地の課税時期における自用地評価額に、次の算式により計算した数値を乗じて定期借地権等の評価額を算出することも可能です。

定期借地権等=自用地評価額×A×B

A=定期借地権等の設定時の借地権者に帰属する経済的利益の総額÷定期借地権等の設定時の宅地の通常取引価額

B=課税時期の定期借地権等の残存年数に応ずる基準年利率による複利年金現価率÷定期借地権等の設定期間年数に応ずる基準年利率による複利年金現価率

一時使用目的の借地権の評価

一時使用のための借地権は、雑種地の賃借権の評価方法を用いて計算します。

雑種地の賃借権の評価額は、賃貸借契約の内容や利用状況によって評価方法が異なります。

■地上権に準ずる権利として評価することが相当と認められる賃借権

雑種地の自用地評価額×A

A=法定地上権割合と借地権割合とのいずれか低い割合

■上記以外の賃借権

雑種地の自用地としての価額×法定地上権割合×1/2

地上権に準ずる賃借権は、賃借権の登記がされているものや、設定の対価として権利金や一時金の支払いのあるもの、堅固な構築物の所有を目的とするものなどが該当します。

法定地上権割合は、相続税法第23条に規定されている下記の割合で、残存期間に応じて割合は変化します。

<残存期間に応じた地上権割合>

| 残存期間 | 割合 |

| 10年以下 | 5% |

| 10年超~15年以下 | 10% |

| 15年超~20年以下 | 20% |

| 20年超~25年以下 | 30% |

| 25年超~30年以下(地上権で存続期間の定めのないものも含む) | 40% |

| 30年超~35年以下 | 50% |

| 35年超~40年以下 | 60% |

| 40年超~45年以下 | 70% |

| 45年超~50年以下 | 80% |

| 50年超 | 90% |

路線価地域にある普通借地権を評価する際の計算の流れ

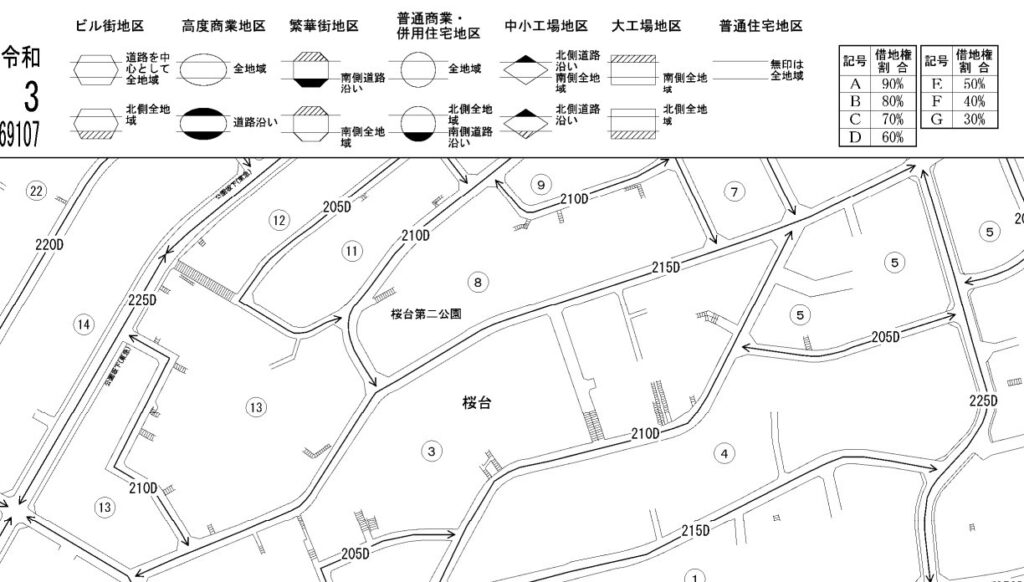

評価対象地が路線価地域に存在する場合、借地権割合は路線価図に設定されています。

路線価は道路に金額が設定されており、相続税評価額を計算する際は評価対象地の接している路線価を用います。

表示されている金額は千円単位となっており、「220D」と表示されている土地の路線価は1㎡当たり22万円です。

また路線価の後ろに表示されているアルファベットは、その路線価に設定されている借地権割合であり、「220D」の路線価であれば借地権割合は60%です。

借地権割合は都心部になるほど高くなる傾向にあり、借地権割合が90%のエリアであれば土地全体の評価額のうち9割は借地権で、1割が底地の評価額となります。

倍率地域にある普通借地権を評価する際の計算の流れ

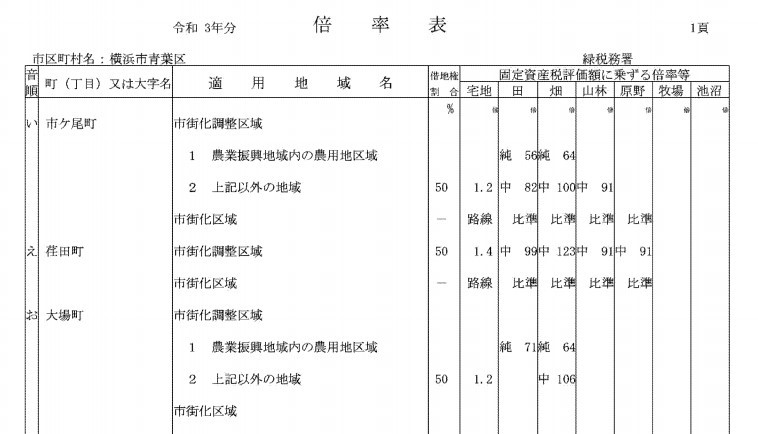

倍率地域にある土地を評価する場合、固定資産税評価額にその地域の倍率を乗じ、算出された自用地評価額に借地権割合を乗じることで借地権評価額を計算します。

固定資産税評価額に乗じる倍率および借地権割合は、倍率表に記載されています。

路線価地域と倍率地域が重なることはありませんので、倍率表に「路線」と表示されている場合は、路線価図で路線価を確認して評価額を算出してください。

路線価地域における評価と倍率地域における評価の違いについては、こちらで詳しく解説しています。

路線価方式と倍率方式の違いや、基本となる計算方法、土地の評価額を下げるためにできる対策について分かりやすく解説しています。

【ケース別】借地権の評価方法および計算式

それでは借地権の計算方法について、設例を交えて解説します。

設例1:土地を借りてその上に建物を建築している場合

他人から賃貸借契約により土地を借り、その上に建物を建てている場合は、借地権が相続財産となります。

・自用地評価額 1,000万円

・借地権割合 60%

1,000万円×60%=600万円(借地権評価額)

設例2:土地を貸している場合の底地の評価額

亡くなった人が賃貸借契約により他人に土地を貸し、借主がその土地の上に建物を建てていた場合、自用地評価額から借地権相当額を控除した金額が、底地(貸宅地)の相続税評価額となります。

・自用地評価額 1,000万円

・借地権割合 60%

1,000万円-(1,000万円×60%)=400万円(貸宅地評価額)

設例3:使用貸借により土地を貸し付けている場合

使用貸借により土地を貸し付けている場合は、借りた人がその土地の上に建物を建てていても借地権はゼロです。

したがって自用地評価額がそのまま相続税評価額となります。

設例4:土地を固定資産税以下の金額で貸している場合

賃貸借契約により土地を貸し付けている場合でも、貸し付けている金額が固定資産税以下であれば、使用貸借と同様の扱いとなり、借地権相当額を控除することはできません。

そのため自用地評価額がそのまま相続税評価額となります。

設例5:相当の地代を受け取っている場合

相当の地代とは、通常の賃料よりも高い賃料を支払っている場合をいい、その土地の自用地評価額の年6%程度を支払っている場合が対象です。

権利金のやり取りがなく、相当の地代を受け取っている場合、借地権評価額は基本的に自用地評価額の20%相当で評価します。

これに対して土地は、実際に土地が使用制限されていることから、自用地評価額の20%相当を控除して評価します。

・自用地評価額 1,000万円

・相当の地代を受けている

(権利金の授受は無し)

1,000万円-(1,000万円×20%)=800万円(貸宅地評価額)

設例6:借地権の取引慣行がないと認められる地域の借地権

全国には借地権取引慣行がない地域も存在し、倍率表で借地権割合が表示されていない地域もあります。

しかし借地権の取引慣行がない地域でも、借地権の目的となっている宅地については、自用地評価額の20%を控除することが可能です。

・自用地評価額 1,000万円

・借地権の取引慣習がない地域

1,000万円-(1,000万円×20%)=800万円(貸宅地評価額)

設例7:無償返還の届出書が提出されている場合

「無償返還の届出書」とは、借地人が将来土地を無償で返還することを契約書で明記し、税務署に提出する届出書です。

この無償返還の届出書が提出されており、通常の賃料授受がある場合は、借主である会社の株式の評価をするときに、自用地評価額の20%を会社の純資産価額に加算します。

これに対して土地は借地人が使用している関係上、貸主は土地を自由に利用することはできないため、自用地評価額の20%を控除することが可能です。

・自用地評価額 1,000万円

・無償返還の届出書を提出済み

1,000万円-(1,000万円×20%)=800万円(貸宅地評価額)

設例8:一時使用目的の借地権の評価

一時使用目的の借地権の評価は、雑種地に設定されている借地権の評価方法を用いて算出します。

・自用地評価額 1,000万円

・契約の残存期間 2年

(賃借権の登記はしていない)

残存期間10年以下=5%(法定地上権割合)

1,000万円×5%÷1/2=25万円(一時使用目的の借地権評価額)

借地権を相続するときの注意点

借地権の相続では、借地契約の権利を引き継ぎ、地主との関係を継続させることが前提となります。

良好な関係を維持するためにも、以下の点に注意して手続きを進めましょう。

・借地契約書は名義変更を行うのが望ましい

・建物は登記の変更が必要

・借地権の遺贈を受ける場合は、地主の承諾が必要

・借地権の譲渡や売却をする場合は、地主の承諾が必要

・借地上の建物の増築や建て替えには、地主の承諾が必要

・地主とトラブルになる可能性を視野に入れる

・借地権を共有しない

・小規模宅地等の特例が適用 できる

それぞれを詳しく説明していきます。

借地契約書は名義変更を行うのが望ましい

一般的な借地権の相続は、借地権の登記を行わず、地主と借地人との間で契約書を取り交わすことで成立しています。

そのため、ほとんどの場合、借地権の登記手続きは不要です。

地主の承諾も不要ですが、相続したことを地主に通知したうえで、契約書の名義変更を行うことが望ましいでしょう。

そうすることで地代の支払いや契約の更新など、今後も続く地主との関係を円滑に進めることができます。

建物は登記の変更が必要

相続によって不動産を取得した人は、取得を知った日から3年以内の相続登記が義務化されているため、建物の名義変更は必ず行いましょう。

また、建物の名義人以外が借地権者になることは、契約上認められていません。

建物と借地権者の名義が異なると借地権を主張できなくなるため、建物の相続登記を行い、実際の状況と登記の内容を合わせておきましょう。

<h3>借地権の遺贈を受ける場合は、地主の承諾が必要</h3>

遺言書によって財産を受け継ぐことを「遺贈(いぞう)」といいます。

通常の相続であれば地主の承諾は不要ですが、法定相続人以外の人に借地権を遺贈するときは、地主の承諾や承諾料の支払いが必要になります。

借地権の譲渡や売却をする場合は、地主の承諾が必要

相続を機に借地権を手放したいケースは少なくありません。

借地権の譲渡や売却を行う場合は、地主の承諾が必要です。

承諾を得るにあたり、借地人から地主に対し、承諾料の支払いが発生します。

承諾料は借地権価格の10%程度が相場とされ、借地の条件や地代、借地期間などを考慮し決定します 。

地主が譲渡や売却を認めない場合は、裁判所に借地権の譲渡の許可を求めることになりますが、裁判に発展するとトラブルが長期化する恐れがあります。

できるだけ短期間で円満に解決できるよう、借地権取引に精通した不動産コンサルティングの事務所などに相談することをおすすめします。

借地上の建物の増築や建て替えには、地主の承諾が必要

借地契約書に「増改築をする際には地主の承諾を得ること」などの増改築 に関する条項が記載されている場合、増築や建て替えには、地主の承諾が必要です。

その際は承諾料を支払う必要があり、更地価格の3~5%が一般的な相場となります。

また、契約書に増改築禁止に関する記載がない場合も、常識的な範囲で地主への連絡を怠らないようにしましょう。

今後の地主との関係も考慮し、承諾が不要な場合でも通知をするのが望ましいといえます。

地主とトラブルになる可能性を視野に入れる

前述の通り、借地権を相続するにあたって地主の承諾は不要ですが、今後の関係を円滑に保つためにも相続したことを地主に通知し、借地契約の名義変更を行うことが望ましいといえます。

一方で、その手続きに乗じて承諾料を求められたり、契約解除や立ち退きを交渉される可能性もあります。

ただし、相続によって名義が変わっても地主に承諾料を支払う必要はなく、また相続を理由に地主が契約を解除することもできません。

どちらにしても応じる必要はありませんが、当事者間の齟齬や認識のズレによって互いの関係が悪化することは望ましくありません。

もし関係が悪化しそうな場合は一人で解決しようとせず、相続税申告を依頼している税理士や相続登記を依頼した司法書士、不動産コンサルティング会社などに相談し、仲介を求める検討も視野に入れましょう。

借地権を共有しない

借地権は共有名義で相続できますが、安易な共有は避けましょう。

借地権を共有名義で相続すると、借地権の売却や建物の建て替えなどを行う際に、共有者全員の同意が必要になるため、手続きが複雑化します。

問題を放置したり、共有者が疎遠になったりすると、不動産相続の管理や処分がさらに困難になり、また次の世代に受け継がれて相続人が増えることで、問題はさらに悪化します。

こうしたリスクを避けるためにも、借地権の安易な共有は避け、まずは単独名義での相続を検討しましょう。

小規模宅地等の特例が適用できる

土地の相続では「小規模宅地等の特例」を適用することで、最大80%の評価額を減額することができます。

この特例は、借地権の相続でも使用できます。

適用にあたっては細かな要件があるため、自分の相続する借地権が適用対象になっているかどうか不安な方は、相続に強い税理士への相談を検討すると安心です。

小規模宅地等の特例については、こちらで詳しく解説しています。

小規模宅地等の特例を利用することで、土地の相続税評価額を最大で8割も下げられる可能性があります。適用要件や必要書類、計算方法について解説しています。

まとめ

借地権の相続税評価額を計算する際は、最初に借地権の有無と設定されている借地権の種類を確認してください。

借地権の契約書が無い場合や権利金の授受が行われていないケースにおいては、税務署が借地権の存在を否認する可能性があります。

亡くなった人が貸付物件を保有している場合、借地権が存在した方が相続税評価額は下がりますので、税理士に相談して適切な方法により借地権の評価額を算出してください。