皆様、こんにちは。税理士の髙原誠です。

今回は、特に課税売上のある家主様・地主様にとっては見過ごすことのできない「インボイス制度」を取り上げてみたいと思います。国税庁では専用ダイヤルやインターネットに特設ページを設けるなどして質問を受け付けていますが、ここでは「そもそもインボイスって何?」「うちは何か対応しないといけないの?」など、私どもの事務所にも多く寄せられるご質問を中心に、「不動産賃貸業とインボイス」さらには、「相続とインボイス」についても詳しく解説していきたいと思います。

もくじ

開始まで1年を切りました。申請期限は令和5年3月

現在、借主が消費税の仕入税額控除を受けるには、仕入税額控除の方式で定められた記載事項が記載されている国税関係帳簿・書類の保存が必要ですが、令和5年10月1日、その方式が現在の「区分記載請求書保存方式」から「適格請求書等保存方式」に変わる改正が行われます。

この「適格請求書等保存方式」こそが、いわゆる「インボイス制度」と呼ばれるものです。この適格請求書(インボイス)を発行するための登録番号取得の申請期限が令和5年3月31日ということですが、これは10月1日の制度開始に間に合わせることを前提としており、申請自体は引き続き可能です。

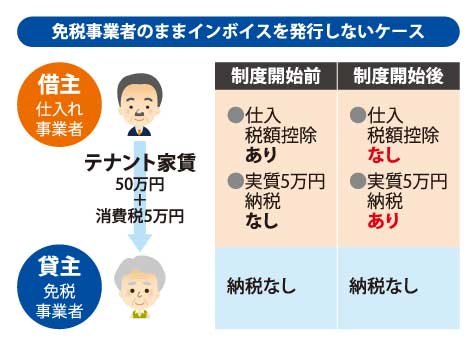

では、貸主がインボイスの流れに乗らず、免税事業者のままでいる場合はどうなるのでしょうか。

借主側では賃料を支払っても消費税算定上、消費税が経費として計上できなくなります。その後の借主の動きを見越し、貸主は今のうちにリスクに配慮した慎重な対応を検討する必要があります。

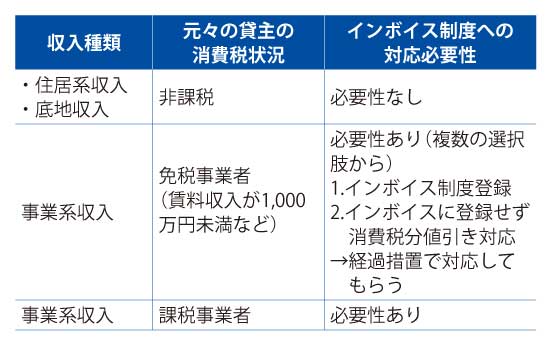

さしあたって対応が必要なのは事業件賃貸収入のある方です

インボイス制度に影響を受けるのは、テナント収入・駐車場収入・太陽光発電収入などの事業系収入のある方です。インボイス発行のための登録番号を取得した貸主は、10月1日以降、受け取った賃料に対し、適格請求書(インボイス)を発行し、写しを保存する義務が生じます。また多くの方は修繕などを通じて消費税を支払うことになりますので、この消費税を経費にするためにも自身の帳簿と交付されたインボイスを保管することが求められます。

これに関連して私どもによく寄せられるご質問をまとめます。

①マンションやアパートなどの住居系賃貸しか営んでいない場合は影響がないのか?

②家賃のように、逐一請求書を発行せず口座振込等により支払いが行われる取引はどのように適格請求書を発行・保存すればいいのか?

①については下記の表で状況に応じた考え方をまとめましたのでご確認ください。

②については、取引年月日以外の内容を記載した契約書を締結保存し、通帳(取引年月日の事実を示すもの)を併せて保存することとされています。令和5年9月30日以前の賃貸借契約については貸主側が登録番号を通知することで結果的にインボイスの要件を満たすことができます。インボイス制度開始後の賃貸借契約締結(更新分)では登録番号を記載することになるでしょう。

事業系賃貸ありの免税事業者。進むべき道は3つ

インボイス制度の開始にあたり、特に対応に迷うのが事業系賃貸収入ありの免税事業者です。免税事業者は消費税の納税を免除されているため、事業系賃貸収入であっても本来は消費税を納める必要はありません。現行制度では免税事業者であっても消費税を上乗せした家賃を請求するのが一般的で、それ自体に法的な問題はないのですが、その結果、消費税部分が貸主の利益になっています。インボイス制度の導入は、このような消費税の益税問題を是正するのがねらいだと言われています。

制度導入以降、免税事業者である貸主から賃貸を受ける借主は、賃料に対する消費税が消費税算定上、経費として計上できなくなります。その負担を鑑み、インボイス制度の導入を前に、免税事業者との賃貸借契約を見直そうと考える借主も増えてくるかと思います。

そこで貸主は以下の3つの対応を視野に、方針を検討する必要があります。

イ)適格請求書発行事業者(課税事業者)になる

ロ)適格請求書発行事業者になり、簡易課税制度を選択する

ハ)適格請求書発行事業者にはならず、消費税分を値引き対応。借主には経過措置の適用を依頼

ロの「簡易課税制度」とは、仕入れにかかる消費税に関係なく、売り上げにかかる消費税だけで、納税する消費税を計算するというものです。貸主自身の消費税の計算をする上では特定の条件下(※1)で、この制度の選択が認められています。

貸主自身が支払った消費税が、売上×一定割合(※2)で計算した金額を下回っていれば簡易課税制度が有利に働くことになります。ただし当該選択届出書の提出以後2年間は強制適用となるため、修繕等で思わぬ消費税の支払いが発生すると不利になる可能性があります。

※1 ⑴適用期間の2年前の課税期間の課税売上が5000万円以下 ⑵適用を受ける課税期間の開始前日までに「消費税簡易課税制度選択届出書」を提出

※2 不動産賃貸業は40%

適格請求書発行事業者に相続発生!子はどうなる?

適格請求書発行事業者が亡くなった場合、その旨の届出書を税務署に提出する必要があります。同時に被相続人が課税事業者であることから相続開始から4ヶ月以内に消費税の確定申告をする必要があります。以上2点は誰しも行う手続きですが、相続人が事業承継後、適格請求書発行事業者になることを希望する場合、改めて相続人名義で登録を受ける必要があります。

この場合、「相続により事業を承継した相続人が適格請求書発行事業者の登録を受けた日の前日」または「相続開始日の翌日から4ヶ月を経過した日」のいずれか早い日までの期間については、その相続人を適格請求書発行事業者とみなす措置が適用されます。このみなし登録期間中は被相続人の登録番号を相続人の登録番号とみなし使用することで適格請求書発行事業者の空白の期間なく継続することができます。

また、相続人が適格請求書発行事業者にならない判断をするのであれば登録申請をする必要はありませんが、「相続開始日の翌日から4ヶ月を経過した日」までは相続人を登録事業者とみなし、消費税の申告(納税)義務を負うこととされているため注意が必要です。

このようにインボイス制度が関わる相続後の手続きは煩雑なものになっています。特に制度の開始直後は税理士でも手続きに慣れていない場合がありますので、複数名の意見を確認するなど、慎重な対応が必要かもしれません。

申請期限の3月31 日は所得税の確定申告期限直後であり、個人の消費税の申告期限でもあります。確定申告が本格化する前に税理士を中心とした専門家に相談しましょう。