土地の評価単位を間違えると、相続税評価額を正しく算出することはできません。

自宅の敷地や農地など、土地の種類によって評価単位は異なりますし、土地を複数の用途に利用している場合の区分判定は困難です。

本記事では土地の評価単位の基本的な考え方と、ケースごとに評価単位の区分方法を解説いたします。

土地の相続税評価額の計算方法

土地の相続税評価額は、最初に評価対象地の評価単位を特定し、その後に地目や種類、形状に応じた補正計算を行います。

評価単位を間違えると、適用する補正の種類や補正値が変わりますので、次の手順に従って評価します。

土地の相続税評価の計算方法について知りたい方は、下記もあわせてご覧ください。

路線価方式と倍率方式の違いや、基本となる計算方法、土地の評価額を下げるためにできる対策について分かりやすく解説しています。

地目ごとに評価する

土地の相続税評価額は、原則として土地の地目ごとに評価単位を分けて計算します。

相続税では土地の種類は9種類に分類され、登記上の筆が分かれていても土地を一体利用している場合、全体を一つの土地として評価することになります。

反対に、登記上1筆の土地を複数の用途に供している場合は、利用区分ごとに土地を評価しなければなりません。

なお地目が異なる2つ以上の土地を一体利用している場合、例外的に土地全体を主たる地目として扱うケースもあります。

・宅地

・田

・畑

・山林

・原野

・牧場

・池沼

・鉱泉地

・雑種地

評価方法と補正計算

評価単位を特定しましたら、「路線価方式」と「倍率方式」のいずれかの方法を用いて評価します。

路線価方式は、路線価に面積を乗じて評価額を算出する方法であり、評価対象地の大きさや形状に応じた補正計算を行います。

たとえば奥行が長い(短い)土地の場合は「奥行価格補正」を行い、形状が歪な土地については「不整形地補正」を適用するなど、土地の形状・大きさで補正内容が変わるので、評価単位の判定は重要です。

路線価方式で土地の評価額を計算する方法については、こちらで詳しく解説しています。

路線価を使用して宅地の相続税評価額を計算する方法について解説。路線価の調べ方、路線価図の見方、使用できる補正率まで詳しく解説します。

倍率方式は、固定資産税評価額に指定されている倍率を乗じ、評価額を算出する方法です。

適用する倍率は地域ごとに違いますし、地目によっても異なります。

なお評価方式は、評価対象地の地域ごとに決まっているため選ぶことはできません。

倍率方式で土地の評価額を計算する方法については、こちらで詳しく解説しています。

各地目の評価単位の区分方法

土地の評価単位は、地目ごとに区分方法が異なるのでご注意ください。

宅地

宅地は、主に建物の敷地として用いる土地をいいます。

自宅や貸付アパートの敷地の地目は宅地であり、同じ目的に利用している土地全体を「1画地の宅地」として評価額の計算を行います。

宅地は様々な用途・目的として使用されているため、利用区分の判断が困難になります。

自宅と貸付アパートが隣接している場合や、同じ敷地内に複数の建物があるときは、現況を確認した上で評価単位を特定する必要があります。

田

田は、耕作の単位となっている「1区画の農地」(1枚の農地)ごとに評価額の計算を行います。

ただし市街地周辺農地や市街地農地などについては、利用の単位となっている一団の農地を評価単位とします。

畑

畑の評価単位は田と同様、耕作の単位となっている「1区画の農地」(1枚の農地)ごとに評価額の計算を行います。

市街地周辺農地や市街地農地などは、利用の単位となっている一団の農地を評価単位とします。

山林

山林は、1筆の山林を評価単位として計算します。

なお市街地山林に該当する場合には、利用の単位となっている一団の山林を評価単位とします。

原野

原野は、1筆の原野を評価単位として計算します。

なお市街地原野に該当する場合には、利用の単位となっている一団の原野を評価単位とします。

牧場

牧場の評価単位は、原野に準じます。

池沼

池沼の評価単位は、原野に準じます。

鉱泉地

鉱泉地は原則として、1筆の鉱泉地を評価単位として計算します。

雑種地

雑種地は、雑種地以外の地目に該当しなかった土地が分類され、原則として同一の目的に供されている一団の雑種地を評価単位として計算します。

ただし、市街化調整区域以外の都市計画区域で、市街地的形態を形成する地域において、宅地と状況が類似する雑種地が2以上の評価単位により一団となっている場合、形状や面積の大きさ、位置等を総合的に判断し、一団評価することが合理的と認められるときには雑種地全体を一体評価します。

土地の評価単位の判定で注意すべきポイント

土地の評価単位は、いくつかの要素を複合的に勘案して判定しますので、評価単位を判断する際に注意すべきポイントを4つご紹介します。

地目を判断するタイミング

土地の地目は登記簿に記載されていますが、登記上の地目と現況が異なる場合、相続開始時点の現況で判定します。

登記上の地目が畑であっても、実際には土地を建物の敷地として利用している場合、宅地として相続税評価額の計算を行います。

複数の地目が存在する土地を一体利用している場合

土地を評価する場合、原則は地目別に計算します。

しかし一体利用している土地の地目が複数存在する場合、その一団の土地は主たる地目からなるものとして評価します。

たとえば貸付駐車場の地目は雑種地ですが、貸付アパートに付随する貸付駐車場の場合、地目は雑種地ではなく宅地です。

なお貸付アパートと貸付駐車場が隣接している場合でも、別々に貸し付けている場合には、それぞれを個々に評価するケースもあります。

権利関係で評価単位は変わる

評価対象地に2つの建物があるケースは、建物の利用状況によって評価単位が変わることがあります。

同じ敷地内に親と子の建物が建築されている場合、親が子へ土地を無償で貸しているときは、土地全体を一体評価します。

一方、貸付アパートなど有償で貸し付けている場合、1つの土地であったとしても、自宅の敷地と貸付アパートの敷地を区分して評価しなければなりません。

また同じ貸付用として利用している土地でも、貸付先が異なる場合は、別々に評価するなど、権利関係によって評価単位は変わりますので要注意です。

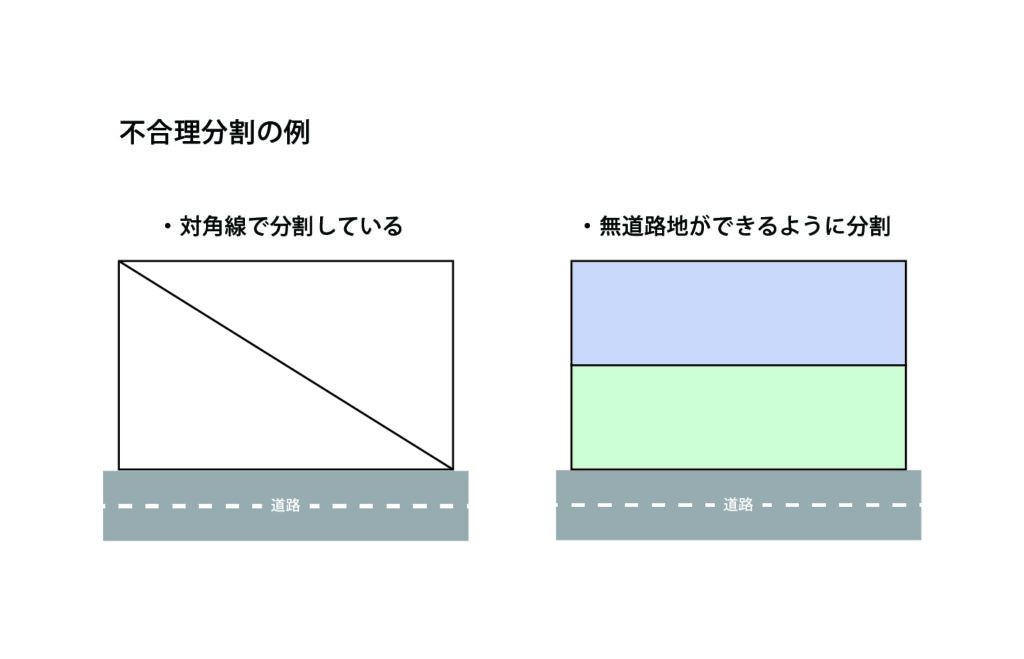

相続時の分け方でも評価単位は異なる

遺産はすべての相続人が同意していれば、どのような形で分けても問題ありません。

しかし土地の評価額の計算においては、分割方法が評価単位に影響することがあります。

遺産分割により土地を切り分けて取得した場合、原則は分割後の区画を「1画地の宅地」とします。

しかし分割後の画地が宅地として通常の用途に利用できないなど、土地の分け方が著しく不合理であると認められるケースにおいては、分割前の画地を「1画地の宅地」として評価しなければなりません。

「不合理分割」とは、正方形の土地を対角線で分けたり、道路に接しない土地が発生するように分割することをいいます。

土地の相続税評価額は、土地の形状が歪なほど利用価値が下がりますので、不合理分割の規定がなければ、分割方法次第で相続税評価額を大幅に下げることも可能です。

また親族間であれば使用貸借により分割後も土地を一体利用することも可能なため、不当な評価額の引き下げを防ぐ観点から、不合理分割に該当する場合には分割前の画地で計算することになります。

ケース別:評価単位の判定

評価単位の判定方法を7種類の設例を用いて解説します。

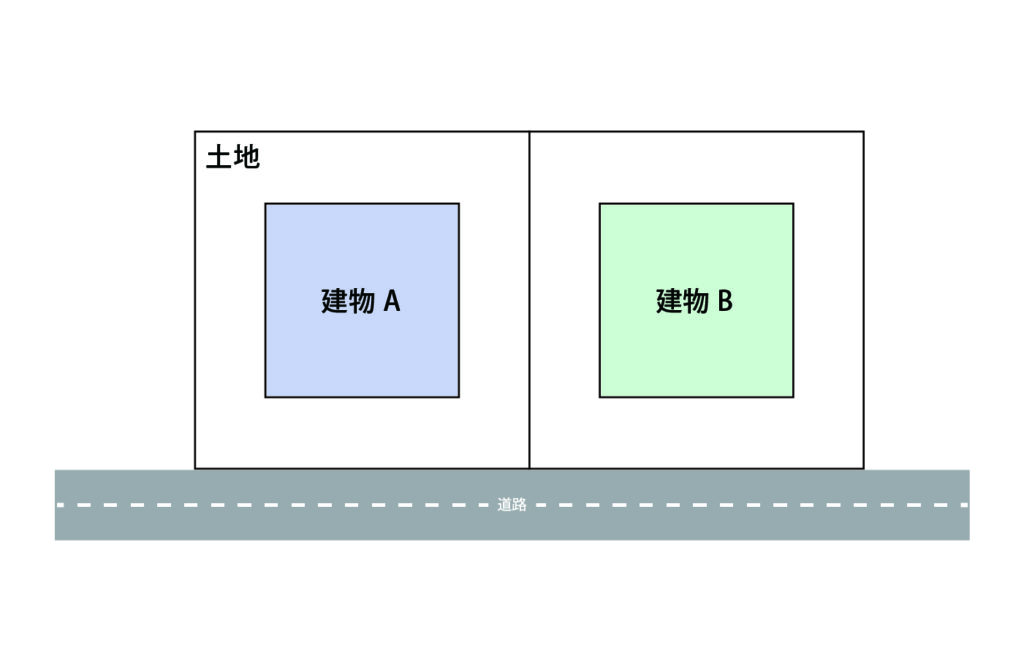

設例1:複数の建物が建築されている自用地

自用地の宅地は権利による制約がありませんので、複数の建物が建っていた場合でも一体利用が可能です。

そのため設例の土地については、全体を1区画として相続税評価額の計算を行います。

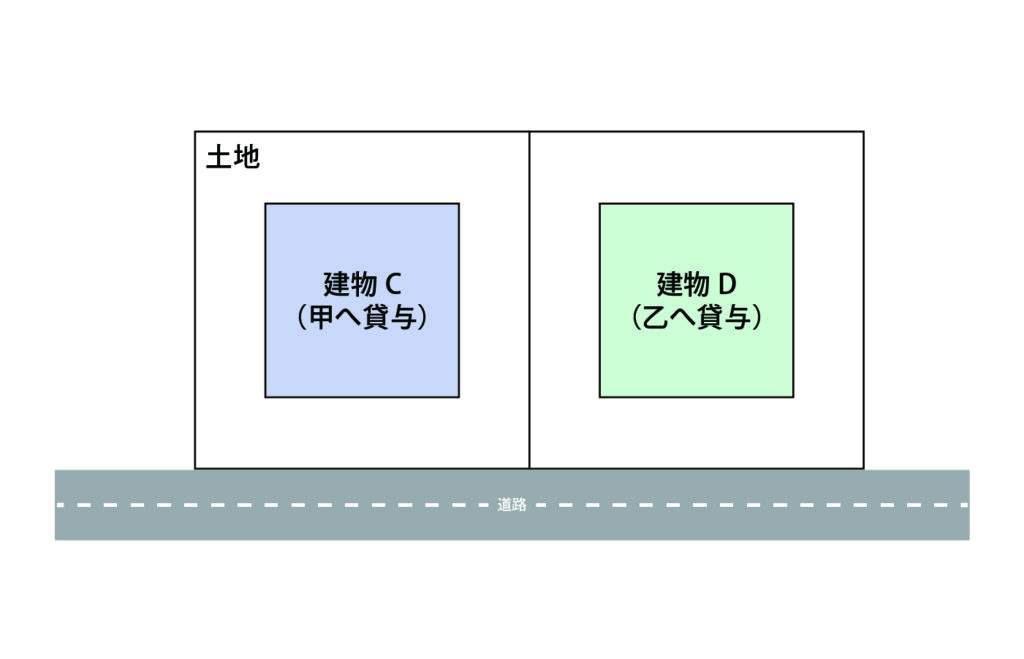

設例2:複数の貸付アパートが建築されている土地

図のように1つの土地の上に複数の賃貸アパートを建築している場合、貸付先によって評価単位が変わります。

建物Cと建物Dを別の法人等へ貸し付けている場合、土地は建物Cの敷地と、建物Dの敷地に分けて評価額を計算します。

塀などによって区分されている場合、土地の面積は実際の利用状況に応じて分け、境界線がないときは建物の床面積割合など、合理的な手段を用いて土地を按分してください。

なお建物Cと建物Dを同じ会社へ一括貸付している場合、土地全体を1区画として評価することになります。

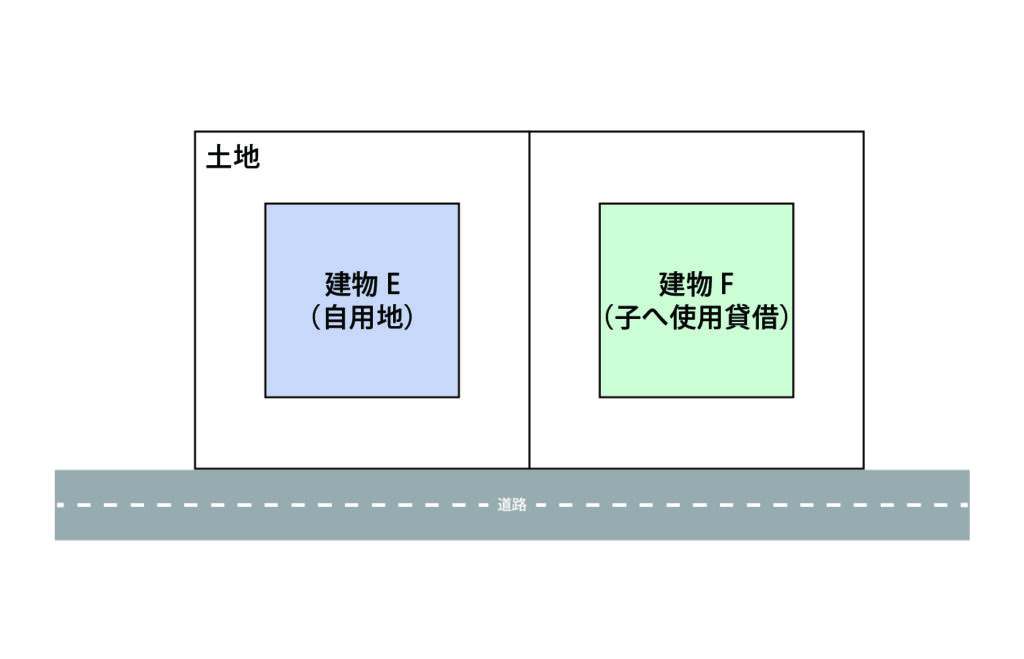

設例3:土地を子へ使用貸借している場合

土地の一部を他人へ貸し付けている場合、自用地と貸宅地に区分して個々に評価します。

しかし土地を子へ無償で貸し付ける場合、子に借地権などの権利は存在しませんので、土地全体を1区画として評価します。

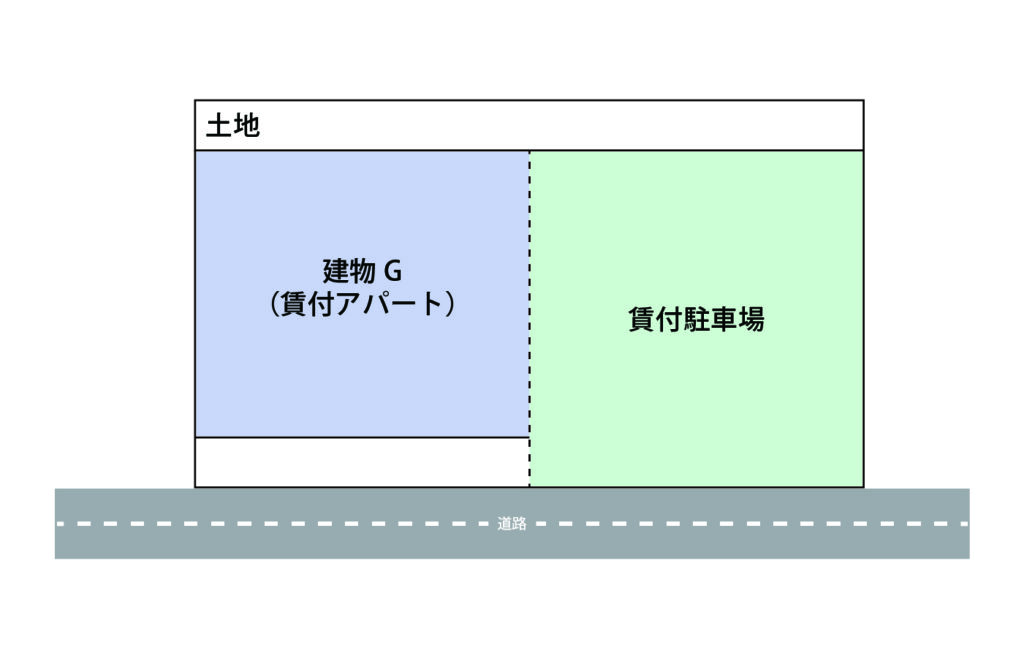

設例4:貸付アパートと貸付駐車場の敷地

貸付アパートおよび貸付駐車場の敷地として利用している土地については、貸付駐車場の契約形態によって評価単位が変わります。

貸付駐車場が貸付アパート入居者専用駐車場であれば、土地全体を1区画として一体評価しますが、貸付駐車場が貸付アパートの入居者以外の人も借りられる場合は、貸付アパートの敷地と貸付駐車場の敷地はそれぞれに区分して評価します。

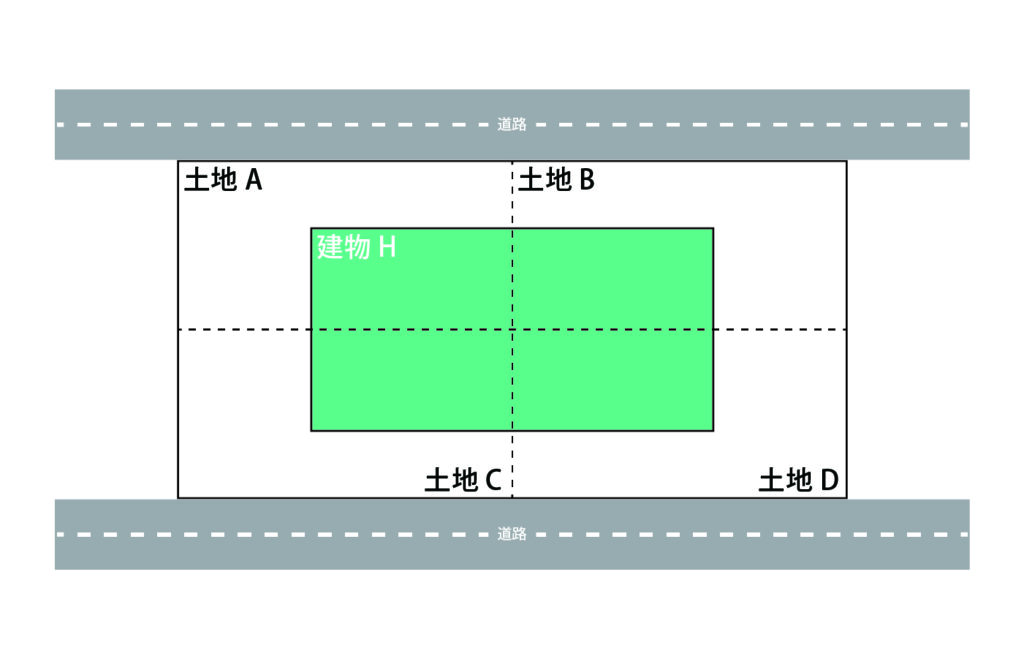

設例5:共同ビルの敷地

共同ビルの敷地のように、各人が所有する土地の上に建物を建築して一体利用している場合、利用単位となっている1画地の宅地の価額を評価した上で、個々の宅地を評価することになります。

設例のケースでは土地A~Dを1画地の宅地の価額を算出し、各土地の価額の比を乗じた金額により評価します。

価額の比は、次の算式によって計算することも可能です。

価額の比=A÷B

A:財産評価基本通達に基づき評価した各土地の価額

B:財産評価基本通達に基づき評価した各土地の価額の合計

※1画地の宅地として評価した価額に基づき、各土地の面積割合で評価額を算出しても差し支えありません。

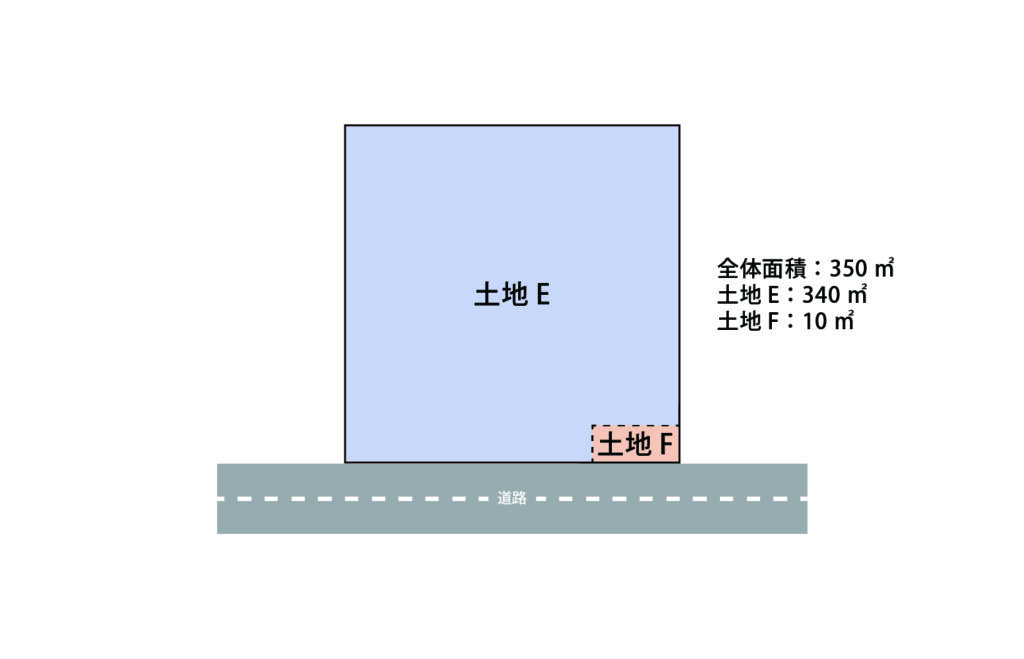

設例6:不合理分割した土地

土地を分けて相続人が取得した場合、原則は取得後の画地を評価単位として計算します。

しかし不合理分割に認められるケースにおいては、分割前の画地を「1画地の宅地」として評価します。

設例のように土地を土地Eと土地Fに分割した場合、土地Fは面積が10㎡と著しく狭く、単独で通常の用途に利用するのは困難です。

したがって評価単位は分割後ではなく、分割前の土地Eと土地Fの合計を1画地の宅地として評価します。

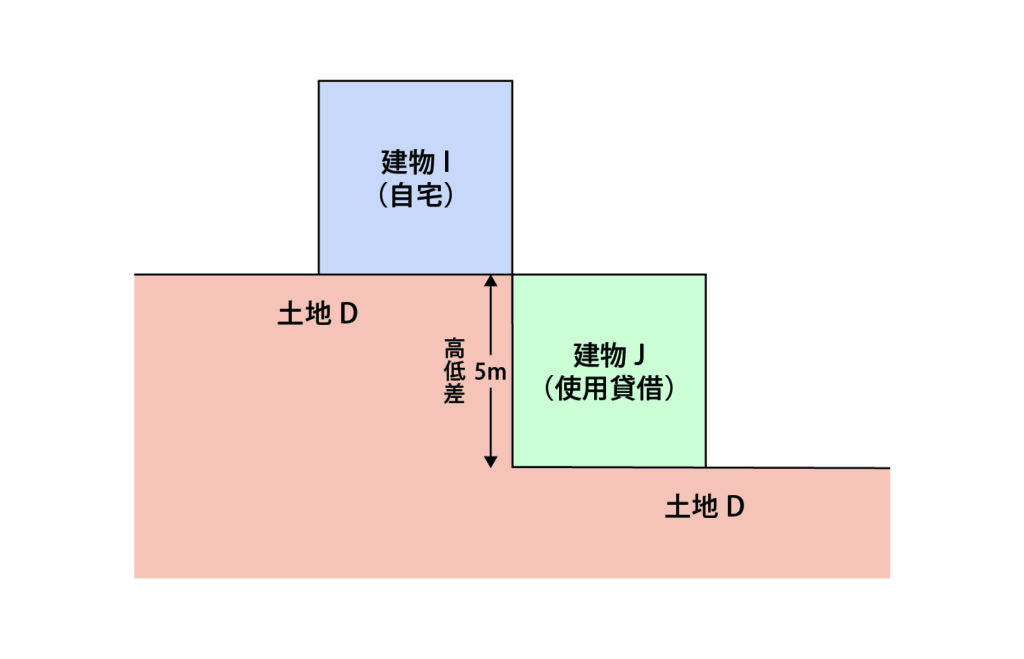

設例7:高低差のある土地

設例では土地を自宅の敷地および使用貸借で貸し付けているため、原則は土地全体を一体評価することになります。

しかし土地に明らかな高低差があることで、実際に一体利用が難しい場合には、建物Iの敷地と建物Jの敷地に区分し、評価するのが相当と考えられます。

土地を別々に評価する際の判定ポイントとしては、土地の連続性を見出せるか否かです。

整地などにより解消される程度の段差であれば、土地の連続性がありますので一体評価するのが相当ですが、土地に高低差がある場合は連続性がありませんので、別々に評価することになります。

まとめ

土地の評価単位は地目や利用状況によって分け方が変わりますし、評価単位の判断は税理士でも誤るケースがあるほど難しいものです。

相続税は土地の評価次第で大きく変わるため、その基となる評価単位の判定は大変重要です。

本記事でご紹介した設例のようなケースに該当する土地をお持ちの場合は、相続税専門の税理士へご相談していただき、正しい評価単位を用いて評価額を算出してください。