・相続税評価における私道の分類3つ

・私道の分類を判定するポイント

・私道を評価する方法の基本と4つのパターン

・私道の調べ方

道路には、私道と公道とがありますが、相続した土地に私道が含まれる場合には相続財産として評価する必要があります。

私道は利用状況によって評価の方法も異なり、場合によっては宅地の30%評価、ときには0円評価になることもあります。しかし、注意しなければならないのは、私道であっても100%宅地として評価しなければならないケースもあることです。

本コラムでは私道の相続税土地評価における状況別の考え方・計算方法を詳しく解説します。

もくじ

相続税評価における私道の種類

建物が建てられた土地に接している「道路」が法律上、誰の所有物になるかを日常生活で意識することはほとんどないのではないでしょうか。

「みんなが使っているなら、それは公共の道路でしょ」と思うかもしれませんが、中には、個人の私有地が道路として利用されている、「私道」が含まれている可能性があります。

私道の相続税評価額の3つのパターン

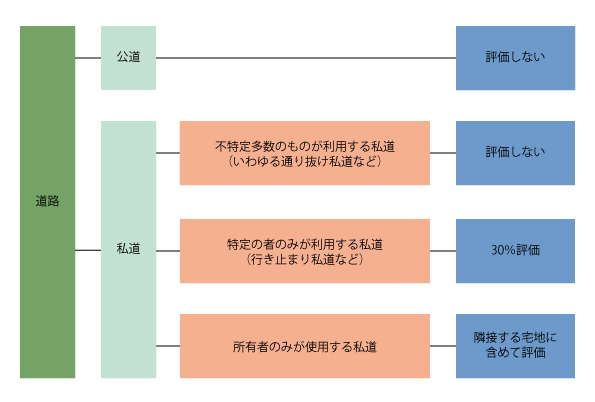

私道には、不特定多数が利用するものや私道周辺の住民だけが利用するもの、特定の者だけが利用するものなどがあります。私道の利用のされ方によって3パターンに分類され、それぞれ相続税評価の仕方も変わってきます。

不特定多数の者が利用する私道

不特定多数の者が利用する私道は、公共性が高く、その利用価値や処分可能性が極端に低いことから、評価しない(=0円)とされています。

・公道から公道へ通り抜けできる私道

・行き止まりの私道であるが、その私道を通行して不特定多数の者が地域等の集会所、地域センター及び公園などの公共施設や商店街等に出入りしている場合などにおけるその私道

・私道の一部に公共バスの転回場や停留所が設けられており、不特定多数の者が利用している場合などのその私道

特定の者のみが利用する私道

近隣の土地所有者がセットバックし互いに土地を出し合って道路としている場合や、通り抜けできない袋小路の私道など、住人しか利用しない私道のことをいいます。

利用者への売却など、一定の処分可能性が認められることから、通常の宅地の評価の30%で評価することとされています。

・位置指定道路に該当する行き止まり私道

・2項道路に該当する行き止まり私道

なお、行き止まり私道であっても、その先が公共施設や公園、商店街、集会場などに通じている私道で、常時、不特定多数の者の利用がある場合は、上記「不特定多数の者が利用する私道」に該当するものとして評価しない(=0円)とされます。

所有者のみが利用する私道

所有者だけが利用する私道は路地状敷地にあたり、相続税評価の際は宅地として扱われます。

隣接する宅地とともに1画地として評価することとなり、隣接宅地の一部となることから不整形地として評価を行います。

「不特定多数の者が利用する私道」が存在する理由

「何のために自分以外の人が通行する私道が存在するのか、意味がわからなくて説明が頭に入ってこない」という方もいらっしゃるのではないでしょうか。

個人の敷地を、他人が日常的に通行する状況は、通常であればあまり一般的ではありません。

私道の中には、地域住民の利便性を考えて、個人の私有地を道路として提供しているケースもありますが、多くは、法律上の要請を理由に設けられた私道になります。

どういった理由でこの状況が発生するかを知っておけば、私道かどうかを調べるときに必ず役立ちます。

建築基準法の接道義務を果たすため、私道を設ける場合があります。

建築基準法では、防災等の観点から、建築物の敷地は「建築基準法上の道路(幅は原則4メートル以上)」に2メートル以上接していなければならず、この要件を満たさない敷地に建物を新築することは、原則、認められません。(建築基準法第43条)

しかし、建物を建てるたびに国や自治体が個人のために公道を作るわけにいきませんから、建築基準法では、公道だけでなく私道でも要件を満たせば「道路」として扱われます。

住宅地や街中の宅地では、この接道義務を果たすために私道を共有し、道路として共同利用しているケースが多くみられます。

都市計画法に基づく自治体の取り組みとして、歩行者の安全等のために、道路沿いの宅地に歩道状空地を設けるよう指導することがあります。

こうした事情を背景に、マンション建設等のための開発行為の許可を受けたい業者が指導に基づいて、歩道状空地を設けることがありますが、この部分が、マンションの所有者の私道にあたる可能性があります。

平成29年の最高裁判決では、こうした歩道上空地のうち、道路に沿ってインターロッキングなどの舗装がされていることや、居住者等以外の第三者も自由に通行できることといった要件を満たすものが、私道として評価できると判断されています。

もちろん、不特定多数の人が通行に利用している場合は評価しません。(=0円)

不特定多数の人の通行用かどうかの判断ポイント

評価額が0円になる、不特定多数の人の通行に利用される私道とは、どのような道路をいうのでしょうか。

通り抜けできる私道

公道から公道に通り抜けができる私道は、不特定多数の人が通行していると考えられます。

集会所や公園などに続く私道

私道を通行して不特定多数の人が集会所、地域センター、公園などの公共施設や商店街等に出入りしている状況があれば、その私道は、不特定多数の人が通行していると考えられます。

バス停や停留所がある私道

私道の途中に、不特定多数の人が利用する公共バスの転回場や停留所が設けられている状況がある私道も、不特定多数の人が通行していると考えられます。

私道の相続税評価額の計算方法と計算例

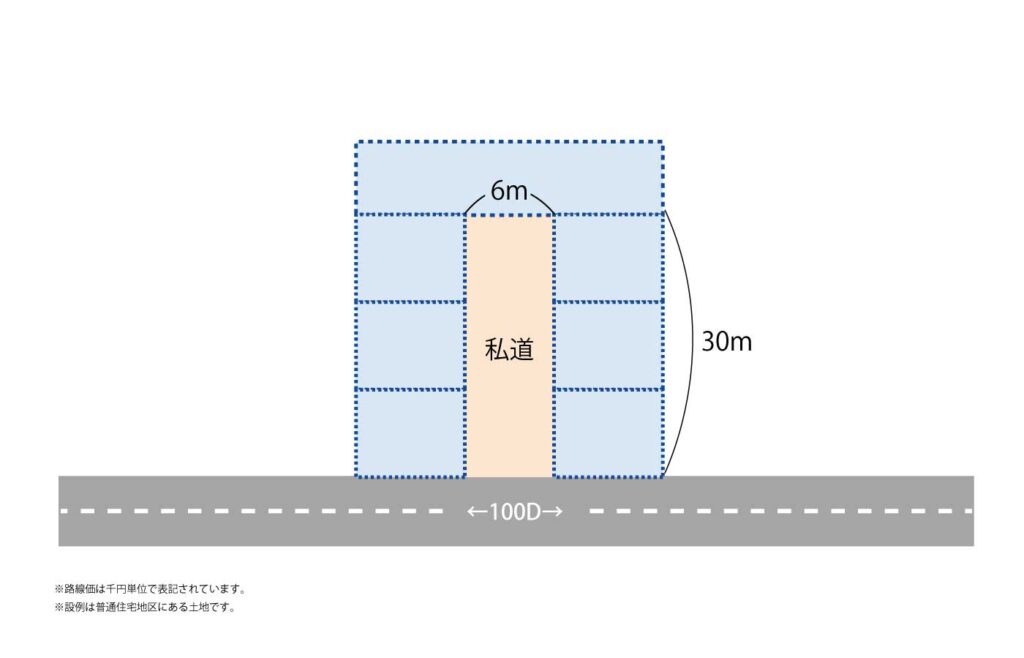

ここでは宅地の価額の30%で評価できる「行き止まり私道」の評価方法を解説します。

路線価地域にある私道の場合

8万4,778円×30%(私道の評価)=2万5,433円(1㎡あたりの評価額)

2万5,433円×180㎡=457万7,940円

行き止まり私道は、周辺宅地の所有者で共有していることがあります。

仮に、持分が6分の1である場合は、地積を6分の1とします。

2万5,433円(1㎡あたりの評価額)×180㎡×6分の1=76万2,990円

したがって、私道部分(持分6分の1)の相続税評価額は、76万2,990円になります。

「路線価」の調べ方などについて知りたい方は、こちらの記事をご覧ください。

土地の相続税評価額の計算に使用する路線価の調べ方や計算方法、補正率について詳しく解説しています。

倍率地域にある私道の場合

倍率方式で評価する場合も、私道として30%の評価をすることができます。

倍率方式の場合は、「固定資産税評価額×宅地の倍率」に30%をかけて計算します。

ただし、その固定資産税評価額が、私道であることを考慮して付けられている場合は、その宅地が私道でないものとして計算し直した金額に、宅地の倍率をかけて評価した価額の30%で評価します。

貸宅地・貸家建付地の場合

30%評価の対象となる私道が、貸宅地や貸家建付地の一部にあたる場合は、30%で評価した後の額から、借地権等に相当する金額を控除することができます。

私道の評価額×(1-借地権割合)

私道の評価額×(1-借地権割合×借家権割合×賃借割合)

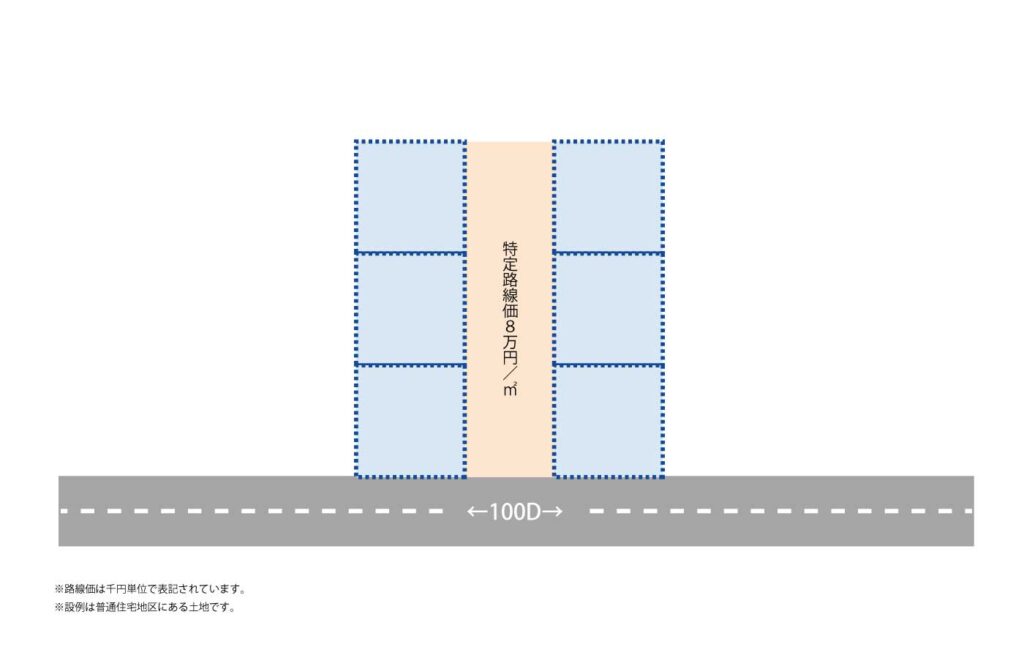

私道に特定路線価が設定されている場合

路線価地域にある路線価が設定されていない道路に接している宅地を評価する方法の一つに、税務署に「特定路線価」を設定してもらうという方法があります。

「特定路線価」は、私道に設定することも可能です。

私道に特定路線価が設定されているときは、私道に接する道路の路線価・特定路線価のどちらで計算しても構いません。

よって、どちらか低い額を私道の相続税評価額とします。

路線価×奥行価格補正率×間口狭小補正率×奥行長大補正率×30%×地積

特定路線価×30%×地積

※特定路線価は、補正率を加味して付けられているため、奥行価格補正率等をかける必要がありません。

宅地部分が小規模宅地等の特例の対象になる場合

小規模宅地等の特例とは、宅地を配偶者や親族が一定の要件のもと相続した場合、その相続税評価額を80%または50%減額できる特例のことです。

30%の評価額とした私道が、特例の対象になる宅地の利用に不可欠であれば、宅地と同様に小規模宅地等の特例を適用できます。

私道の調べ方

相続税評価額は、相続開始時の現況で計算します。

現地を確認し、役所や法務局の公的資料から、その道路が、道路・建築・課税・登記などでどういった判定を受けているかを確認した上で、私道か公道か、私道であれば100%評価・30%評価・0円評価なのかを判断していくことになります。

道路関係(各道路管理者)

公道(国道、都道府県道、市町村道など)は、各道路管理者に問い合わせるか、インターネット上の道路台帳などで確認することができます。

公道であれば、個人の財産ではありませんので、相続税評価も不要です。

建築関係(役所)

特定の道路が、建築基準法上のどの道路にあたるかは、役所で調べることができます。

また、建築物の建築確認申請のための資料(建築計画概要書など)を閲覧することによって、どの道路で接道要件を満たしたかを確認することができます。

これが「位置指定道路」(第5号道路)などであれば、私道であることが確認できます。

登記関係(法務局)

登記所(法務局)に備え付けられている公図(地図証明書)では、公道に地番が記載されません。

そのため、公図上で「〇〇-〇〇」のような地番が記載されている道路は、私道であると推測できます。

ただし、地図としての精度が悪い場合があるので、あくまで参考とし、他の地図や現状と見比べることが大切です。

続いて地番等に基づき、登記事項証明書を取得して所有者や地目等を確認します。

登記上の地目は登記申請がベースになっているため、これもあくまで参考です。

たとえ地目が「公衆用道路」でなくても、私道にあたるケースはあります。

なお、時々、元の地主が宅地部分だけを分譲し、私道だけを所有し続けているケースもありますので、目の前の私道が、実は他人の財産だったという場合もあります。

課税関係(役所)

役所が管理する固定資産税の課税地目も、登記地目と同様に参考にすることができます。

課税地目は、税額の通知書とともに送られてくる課税明細書や、有料発行となる評価証明書、役所が管理している固定資産課税台帳の閲覧などで確認することができます。

なお、多数の通行に利用されている道路として申請することで、固定資産税が非課税になる制度がありますが、仮にこの制度によって固定資産税が非課税となっている私道であっても、相続税は別物です。

相続開始時の現況で私道にあたるのか、私道であれば30%評価にあたるのか0円評価にあたるのかを判定しなければなりません。

現地確認

私道として30%評価・0円評価ができるかどうかの判断は、現地も確認する必要があります。

歩道上空地のように、見た目で気が付きやすいものもあります。

「私道の評価」で相続税を減額した事例

事例1:私道にのみ接する宅地の相続税土地評価|相続税申告

評価対象地は4棟の貸家が建つ一団の土地です。

奥の2棟は区道に接していないため、居住者が共同で使用する私道がありました。

相続税の土地評価では利用区分ごとに評価を行うのが原則のため、私道部分と貸家敷地を別個に考え、合計5つの評価単位に分けて評価しました。

貸家建付地内に存する私道は、居住者の借家権が及んでいるものとして、貸家建付地補正ができます。

結果として一団の土地を一体評価していた場合よりも相続税評価額は2,300万円減額、約700万円の相続税増額を防ぐことができた事例です。

事例2:私道と公道に接した土地を評価し減額!|相続税申告

相続税の土地評価では、路線価のついていない道路のみに接する宅地を評価する場合、当該道路に「特定路線価」を設定することができます。

ただし、特定路線価は便宜的なものであり、評価対象地が特定路線価の設定された私道と公道、両方に接している場合にはその影響を考慮する必要はありません。

仮に私道に設定した特定路線価を他の土地にも適用して評価を行うと、評価額が跳ね上がってしまう可能性があります。

今回は貸家建付地が接道する私道に貸家建付地評価を盛り込み、結果として相続税評価額を290万円減額、約90万円の相続税増額を防ぐことができた事例です。

貸家建付地が接道する私道に貸家建付地評価を盛り込み、結果として相続税評価額を290万円減額、約90万円の相続税増額を防ぐことができた事例です。

私道の相続税評価における注意点

実際の利用状況を確認する

登記上は被相続人の単独の名義であっても、実際には第三者の通行が黙認されていたり、自治会などが管理しているケースがあります。

所有者以外の利用が確認される場合は減額評価の対象となる場合があるため、 現地を調査し、実際の通行状況や利用実態を確認することが重要です。

私道にも「小規模宅地等の特例」が適用される場合がある

前述のとおり、私道であっても、対象となる宅地の利用に不可欠であると認められる場合には、小規模宅地等の特例が適用されることがあります。

例えば、自宅に至るための敷地内通路として利用されているようなケースです。

ただし、その私道部分が明確に建物の用途に供されていると認められる必要があります。

被相続人の宅地としての利用実態が確認できない場合には、特例の対象にはなりません。

所有者以外が通行していることが分かる文書を確認する

私道が所有者以外の通行に供されていることが文書などで明確になっている場合には、減額評価の根拠となり、税務署への申告がしやすくなります。

例えば、以下のような文書がある場合は、減額の主張を裏付ける資料となります。

- 地役権設定契約書およびその登記簿謄本

- 通行承諾書(私道所有者が通行を許可している書面)

- 道路使用に関する覚書や合意書

- 建築許可取得の際に添付された通行許可証や申立書

- 市区町村や町内会が保管する、共有私道に関する規約や管理協定書

こういった書類があれば、私道が第三者の通行に供されている事実を客観的に立証でき、減額評価が認められやすくなります。

まとめ

私道の相続税土地評価では、通常の宅地の評価と異なり私道の公共性などで評価額が大きく変わってきます。宅地の位置や道路の利用状況から判断する必要があり、その判断方法や基準は単純なものではありません。

また、相続税土地評価には建築基準法等の法令も関連してきますので、相続財産に私道が含まれる場合には専門家にご相談されることをおすすめします。