もくじ

路線価が付されていない地域の土地は、倍率方式(固定資産税評価額×評価倍率)によって相続税の評価額を求めます。

固定資産税評価額は課税明細書、倍率は国税庁のHPから確認でき、通常はそのまま当てはめて計算するため、倍率地域の土地は減額の余地がないように思われがちですが、実は固定資産税評価額そのものが適正でない場合があります。

今回は、固定資産税評価額を下げることで相続税の負担が軽くなった事例をご紹介します。

固定資産税評価額に一定の倍率を乗じて評価する方法。比較的地価の開きの少ない郊外住宅地、農村住宅地の評価に適用する。

倍率地域にある土地

相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、一番のウェイトを占めるのが「土地」です。土地は、評価がとくに難しく、判断が分かれることも少なくありません。そのため、土地を適正に評価することで、相続税を圧縮できる可能性があります。

静岡県にお住まいの町田様(仮名)は、5か月前にお母様を亡くされ、複数の土地を相続されました。

静岡県の郊外にある町田様のご自宅(以下、「A土地」という)に伺ったところ、A土地は路線価が設定されていない地域(倍率地域)にありました。

相続税における土地の評価方法には、路線価方式のほかに倍率方式(固定資産税評価額×評価倍率)という方法があります。本記事では、倍率方式による土地評価のしかたと、評価額を算出する際の注意点について、わかりやすく解説します。

固定資産税評価額に落とし穴が・・・

相続税土地評価における宅地の評価方式には「路線価方式」と「倍率方式」があり、路線価が付されていない地域の土地は倍率方式で評価します。

倍率方式では、評価対象となる土地の固定資産税評価額に、その土地が位置する地域の評価倍率を乗じて評価額を計算します。

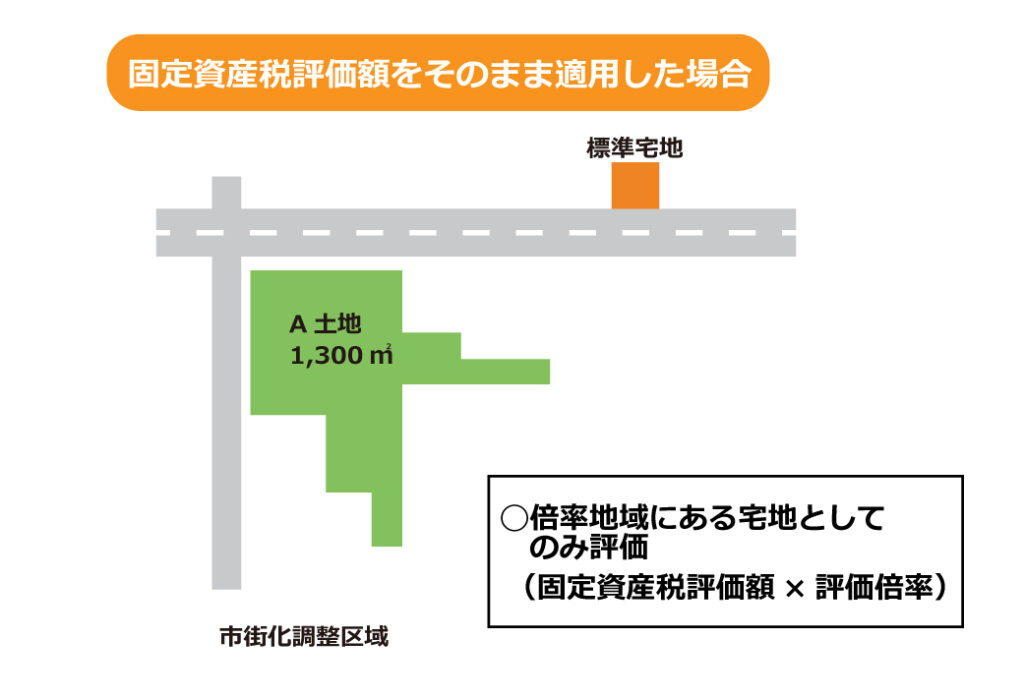

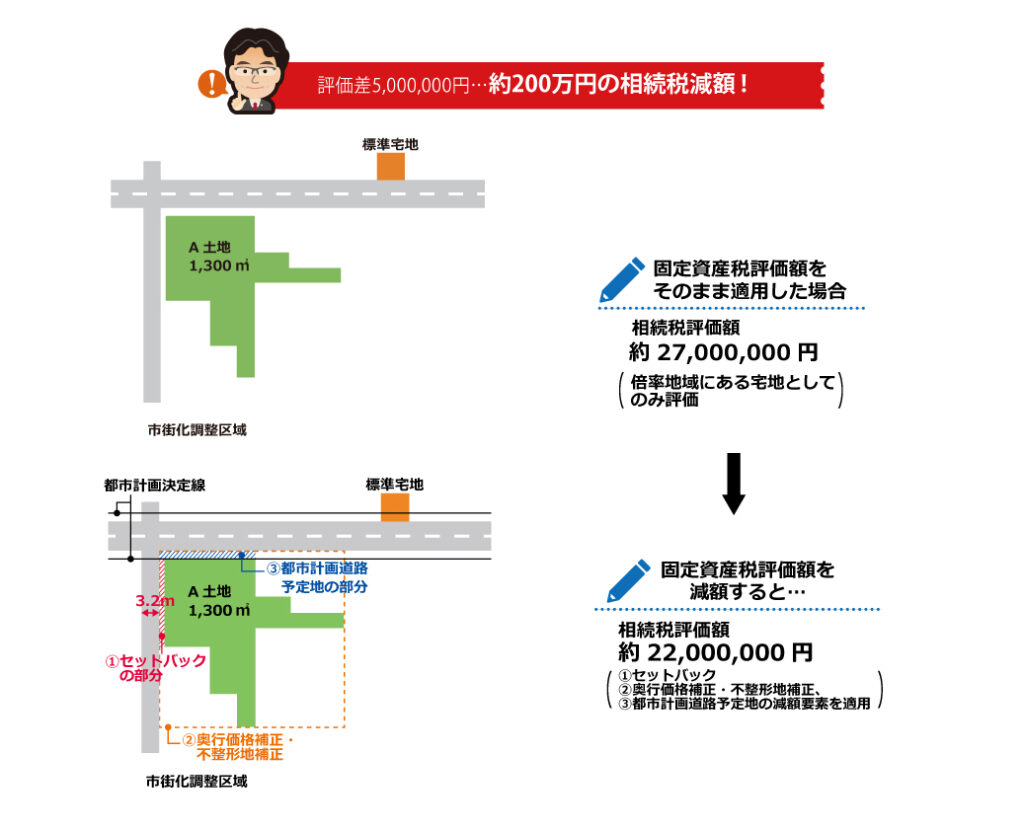

この倍率方式に従って計算すると、A土地の評価額は約2,700万円となりました。

しかし、私たちが調査を進めていくと、そもそもの固定資産税評価額に落とし穴があることがわかりました。

各路線に付された路線価を基に評価する方法。各路線の地価に開きのある市街地形態を形成する地域にある宅地の評価に適用する。

「所要の補正」が適用されていないことが判明

固定資産税評価額の単価は、標準宅地と呼ばれる定点観測ポイントの単価に、奥行や間口など土地の形状による補正と、地域的な事情や法的規制など市町村長が行う補正を適用して減額します。

後者の補正を「所要の補正」といい、これには高低差や水路などの画地条件や、騒音・忌み施設などの環境条件、法律上の規制・制限等によるものがあります。

役所で聴取したところ、対象地の固定資産税評価額の単価は近隣の標準宅地の単価に奥行価格補正率を乗じて算出されたもので、その他の減額は一切行っていないとのことでした。

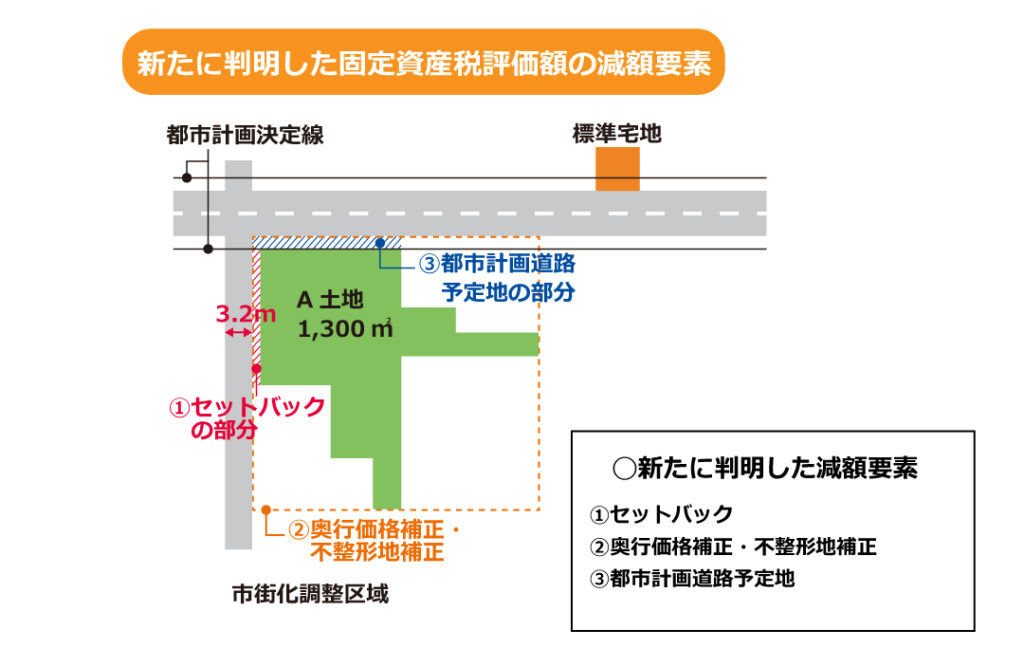

さらに現地調査・役所調査を進めると、

- セットバック

- 不整形地

- 都市計画道路予定地

に伴う減額が織り込まれていないことが判明しました。

地域ごとに設定した主要な街路に沿接する宅地のこと。各自治体における土地は標準宅地の評価額を基礎として評価される。

固定資産評価の均衡を図るため、宅地の実情に応じて、画地計算法の付表等に各自治体独自の修正を加えて適用すること。

新たな減額要素を反映して約500万円の減額に成功!

- セットバック

- 不整形地

- 都市計画道路予定地

に伴う減額の概要は次の通りです。

- 対象地の西側道路は建築基準法上の道路で、幅員は3.2mでした。

対象地は市街化調整区域(市街化を抑制する区域で原則建物の建築は不可)内にあるものの、同一用途での建替え等であれば許可される地域にあるため、そのような建替え時には幅員4mを確保するためにセットバック(敷地の道路供出)が必要となります。 - 対象地は非常にいびつな形をしており、標準宅地と比べて利用価値の劣る土地といえました。

- 対象地の北側道路は将来拡張される予定であり、対象地の一部がその都市計画道路予定地に含まれるため、一定の建築制限・利用制限を受けることになります。

以上のことから、固定資産税評価額に①~③の減額要素を反映して評価することが適正と判断しました。

つまり、近隣の標準宅地の単価に評価倍率を乗じた価格を対象地の単価とした上で、財産評価基本通達に基づき「奥行価格補正」「不整形地補正」を行い、さらに「セットバックを必要とする宅地の評価」および「都市計画道路予定地の区域内にある宅地の評価」を適用しました。

その結果、A土地の評価額は「固定資産税評価額×評価倍率」のみで求めた場合よりも500万円ほど下がった約2,200万円となり、約200万円も相続税の負担が軽くなる結果となったのです。

固定資産税評価額にも注意が必要

相続税の土地評価手法には、固定資産税評価額を基に計算していくものがあります。

しかし、これには様々な注意点があり、見落としによって大きな評価差を生む原因にもなるため、専門家への相談が望ましいといえます。

今回の事例はマニアックではありますが、相続税土地評価に強い当グループならではの事例となりました。

固定資産税評価額と相続税評価額の違いや評価額の調べ方、申告時の注意点、節税の考え方について解説します。

倍率地域にある土地の相続について相談したくなったら

土地は、一般に高額で個別性が強いため、評価のやり方しだいで評価額に大きな差が生じます。

また、不動産は分けることが難しいため遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続対策や相続税申告をされる際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。不動産の相続で失敗しないために、ご自身にあった専門家を選び、円満な相続を実行していただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続対策や相続税申告を行ってまいりました。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士との協働により、安心で円満な相続をサポートいたします。

地主様・不動産オーナー様のためのオーダーメイドな相続対策をご提案しています。精度の高い土地評価をもとにしたムダのない対策をプランニングし、最適なタイミングで実行をお手伝いします。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。