※「広大地評価」は、2017年12月31日以前に相続が起こった方の還付手続きに適用が可能です。2018年1月1日以降に相続が起こった方の還付手続きには「地積規模の大きな宅地の評価」が適用されます。詳しくは下記のコラムをご覧ください。

面積が一定以上の宅地では、「地積規模の大きな宅地の評価」を適用することで、単純に路線価×地積で計算した評価額と比較して、約6~8 割の評価額に減額することができます。

もくじ

| 依頼者 | 大阪府 須田様(仮名) |

| きっかけ | 知人の方から相続税還付手続きの存在を教えられ、興味を覚えたことから、当グループに相続税の見直しをお任せいただけることになりました。 |

| 減額要因 | ■一体の宅地として評価し、広大地評価を適用 相続税土地評価では、宅地の評価は1画地の宅地ごとに評価するとされています。本ケースでは、自宅とそれに隣接する駐車場・店舗の土地において、利用者が同一であるにも関わらず評価単位を分けて個別に評価されていました。その結果、敷地面積が小さくなり、広大地としての判定がなされていませんでした。 |

大阪府にお住まいの須田様(仮名)は、4年前にお父様を亡くされ、自宅、店舗敷地、駐車場、現金、有価証券などを相続されました。

あるとき、知人の方から相続税還付手続きの存在を教えられ、興味を覚えたことから、当グループに相続税の見直しをお任せいただけることになりました。

相続税還付について詳しく知りたい方は、こちらをご参照ください。

相続税還付手続きの仕組みや手続きの流れ、メリットについて分かりやすく解説しています。

3つの評価単位に分けて評価されていた土地

須田様のご自宅に伺い、拝見した相続税申告書等の資料からは、主立った減額要素はないように思えました。

しかし、続いて行った須田様へのヒアリングで、ある気になる点を見つけました。

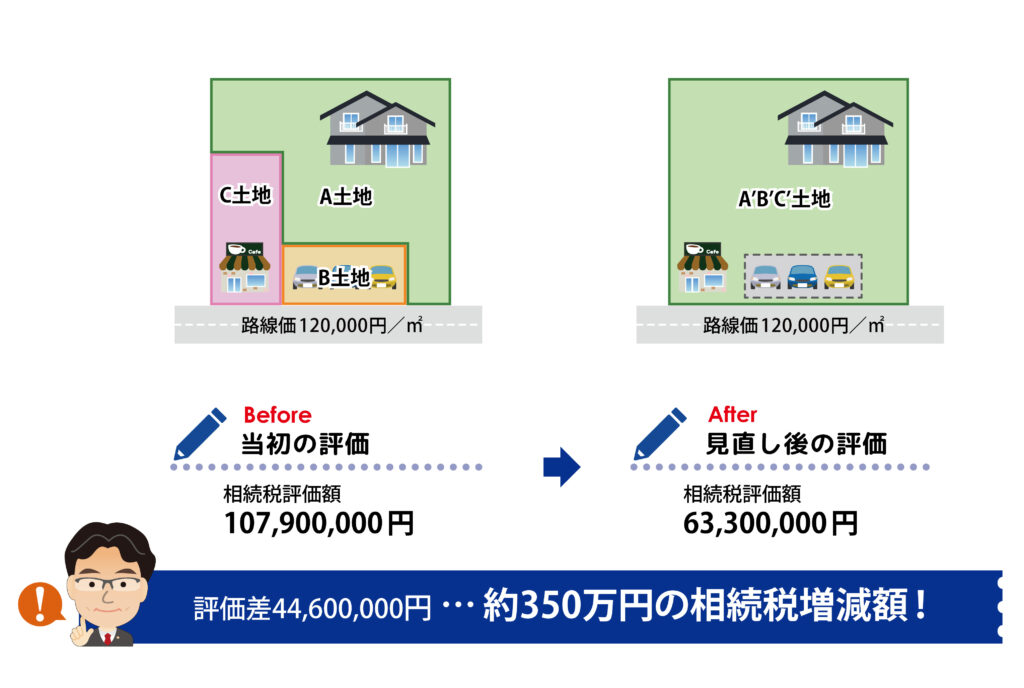

須田様のご自宅(A土地)は、同土地に隣接する形で駐車場(B土地)とカラオケ店舗(C土地)が設置されており、申告の際にはそれぞれの土地を分けて個別に評価が行われていました。

一体の宅地としての評価に改める

須田様に当時の状況を詳しくお伺いすると、カラオケ店舗(C土地)は被相続人であるお父様と相続人である須田様が共同で経営されていたもので、隣接する駐車場(B土地)は、そのカラオケ店の来客用の駐車場であることが分かりました。

財産評価基本通達7-2(評価単位)によると、宅地の評価単位は「所有する宅地を自ら使用している場合には、居住の用か事業の用かにかかわらず、その全体を1画地の宅地とする」とされています。

参照:財産評価基本通達7-2(評価単位)| 国税庁

A・B・C土地は互いに隣接し、さらに駐車場(B土地)とカラオケ店舗(C土地)は、主たる利用目的がカラオケ店舗敷地で、「自らで使用する場合」に該当することから、私たちはA・B・C土地を「自用の宅地」として一体で評価することが妥当であると判断しました。

「広大地評価」が適用可能と判断し、相続税還付に成功!

A・B・C土地を一体の宅地としての評価に改めたことで、全体の敷地面積は900㎡以上となり、広大地評価の要件である500㎡(三大都市圏)を満たしたことで、当該土地の評価額は約4,000万円の減額となりました。

この考えに基づく評価意見書を作成し税務署に提出した結果、約350万円の相続税が戻ることになり、須田様にはお喜びいただくことができたのです。

今回のポイント

所有する宅地を自ら使用している場合には、居住の用か事業の用かにかかわらず、その全体を1画地の宅地として一体で評価することができる。

相続税を納めすぎているかどうか心配になったら

もしも自分が相続税を納めすぎているかどうか心配なときは、相続税還付の無料診断を受けてみてはいかがでしょうか。

相続税申告書のお控え一式を用意するだけで、「相続税が戻りそうかどうか(還付可能性の判定)」、また「いくらぐらい戻りそうか(還付可能性概算額)」を診断できます。

自分が相続税を納めすぎているかどうか心配なときは、無料診断で解決することができます。 これまでご相談いただき無料診断を行ったお客様のうち、6割から7割の方に納めすぎの可能性が見つかっています。

これまで無料診断を受けた地主様のうち、約6割から7割の方に納めすぎが見つかっています。

放っておくと、お子様の相続、お孫様の相続でも納めすぎてしまう可能性もありますので、気になった方は一度「無料診断」を受けてみることをおすすめします。