路線価のある地域の宅地の相続税評価では、路線価方式により計算しますが、その宅地が2以上の容積率の異なる地域にわたる場合、容積率の違いによる影響を勘案して、一定の金額を控除して評価額を計算する規定が設けられています。

本コラムでは、容積率の異なる2以上の地域にわたる宅地の評価方法を、図解で詳しく解説します。

もくじ

容積率と相続税評価額

容積率とは

容積率とは、宅地の面積に対し、建築できる建物の延べ床面積を制限するためのものです。

「容積率200%」であれば、100㎡の宅地には、床面積200㎡までの建物を建築することができます。

容積率が高ければ、利用面積の多い建物を建てられますので、土地としての経済的な価値も一般的に高いといえます。

容積率は相続税評価に必要ない?

相続した宅地の評価方法として、国税庁は、路線価方式と倍率方式の2つを示しています。

国税庁が定めた路線価のある地域の宅地を評価するときには路線価方式、評価倍率を定めた地域にある宅地を評価するときには倍率方式を使用します。

しかしどちらの方式を使って評価する場合でも、「その土地の容積率がいくらであるか」、通常は必要ありません。

路線価方式で用いる「路線価」や、倍率方式に用いる「固定資産税評価額」は、容積率を含めたさまざまな観点から付けられているものであり、容積率から生まれる価値は、おのずと評価額に反映されるしくみになっているのです。

相続した宅地が容積率の異なる2以上の地域にわたる場合がある

宅地の評価をする際、通常は容積率を使うことはありません。

ところが、路線価方式では、次のような土地を相続したとき、少し困ったことが発生します。

容積率は、「用途地域」ごとに自治体が決定しています。

「用途地域」とは、生活しやすい街を作るための「都市計画」に基づいて定められるエリアのことです。

住宅地、商業地、工業地などに街を色分けし、それぞれのエリアで建てられる建物の用途や容積率などを定めています。

たとえば「第一種中高層住居専用地域」の容積率は、「100%、150%、200%、300%、400%、500%」の中から、自治体が都市計画で決めることになっています。

ところが、用途地域は地図を色分けしただけで、物理的に土地を分断しているわけではありません。

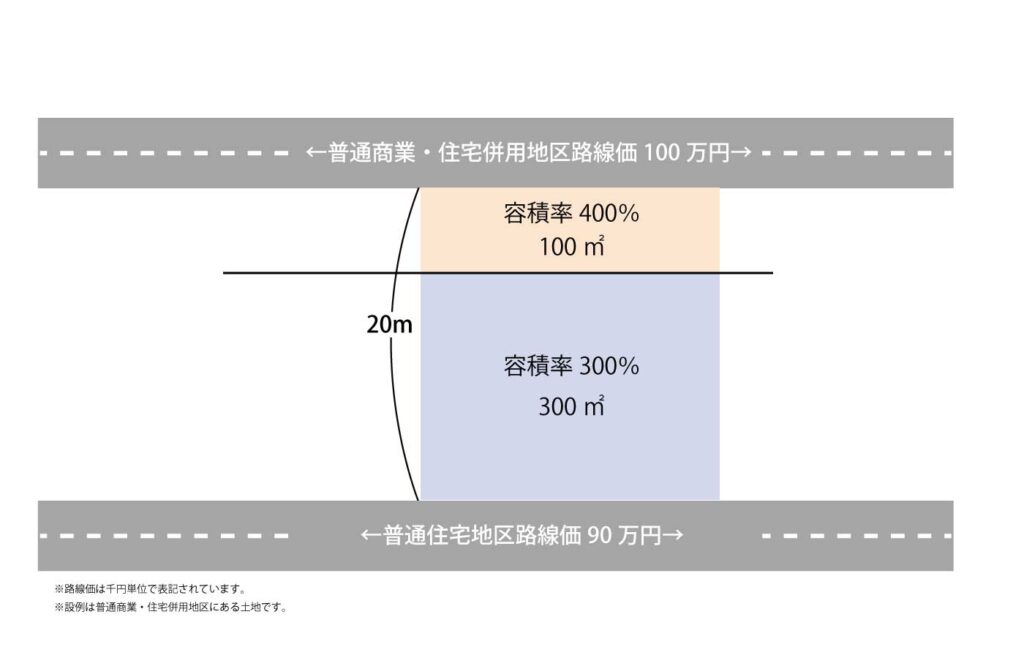

そのため、用途地域の境目が、一つの宅地にかかってしまうことがあり、相続した宅地が、容積率の異なる2以上のエリアにわたるケースが出てきます。

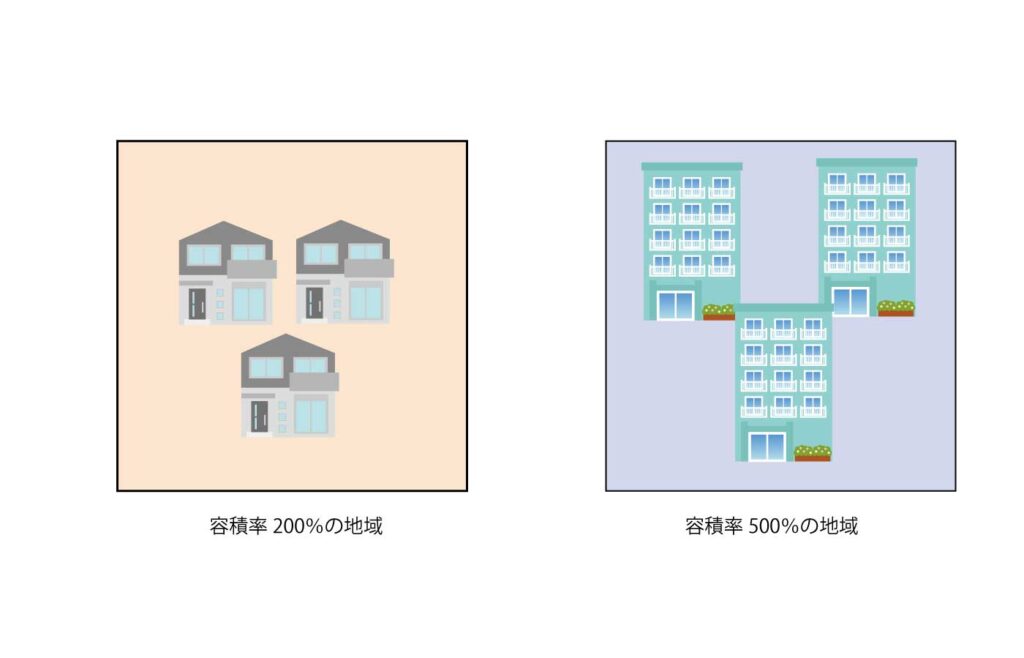

この場合、宅地に適用される容積率は、適用面積で加重平均し、土地全体で1つの容積率を平均して適用することとなっています。

さっそく、上記の図の加重平均をした容積率を見てみましょう。

路線価の減額調整が必要

この宅地を路線価でそのまま評価した場合、相続税評価額がやや割高になる可能性があることにお気づきでしょうか。

この路線価は、容積率400%のエリアにある宅地を評価するための価額です。

しかし、相続した宅地に適用される実際の容積率は350%しかないため、この路線価のままで宅地全体を評価すると、本来の価値よりも高く評価されてしまうことになります。

そこで、路線価のある地域の容積率よりも実際に宅地に適用される容積率が低くなる場合は、容積率の減額調整率を使って路線価を補正します。

路線価×奥行価格補正率等の補正率×(1-容積率による減額調整率)×地積

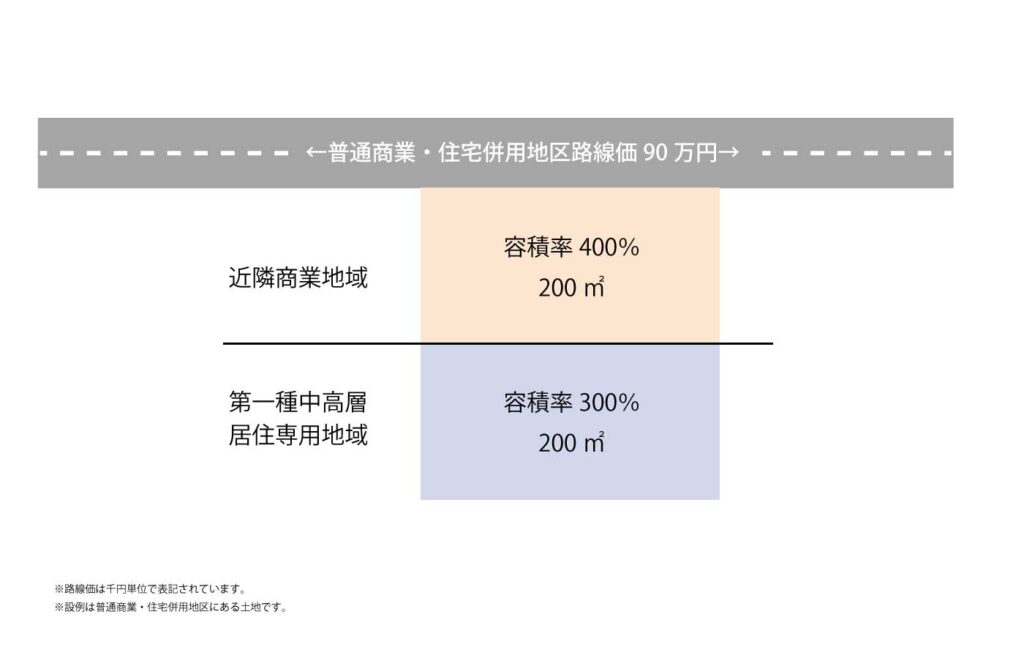

容積率による減額調整率=(1-A/B)×C

A:各部分に適用される容積率に、各地積を乗じて計算した数値の合計

B:正面路線に接する部分の容積率×宅地の総地積

C:容積率が価額に及ぼす「影響度」

実際の容積率による限度面積の減少割合(A/B)に、容積率が路線価の価値に与える「影響度」(C)を乗じた「減額調整率」で、路線価を減額補正します。

図にするとこのようなイメージです。(宅地を断面図で見ています)

容積率が価額に及ぼす「影響度」(C)は、正面道路の路線価の地区区分で変わります。

<容積率が価額に及ぼす影響度>

| 地区区分(※) | 影響度 |

| 高度商業地区・繁華街地区 | 0.8 |

| 普通商業・併用住宅地区 | 0.5 |

| 普通住宅地区 | 0.1 |

※「地区区分」は、国税庁の路線価図において、路線価ごとに設定されています。

用途地域に名前が少し似ていますが、地区区分は、エリアではなく道路に付されたものですので別物です。

影響度は、「0.8・0.5・0.1」の3つに分かれています。

これは、住宅の敷地で容積率が下がった場合とデパートの敷地で容積率が下がった場合を考えるとイメージしやすくなります。

住宅ももちろん土地の価値は多少減るでしょうが、デパートのような商業施設では売り場の面積が減りますから、土地の価値によりダイレクトに響きます。

そのため、高度商業地区や繁華街地区にある路線価のほうが、影響度が大きく設定されているのです。

それでは、下記の例で計算方法を見ていきましょう。

計算をシンプルにするため、容積率以外の路線価の補正率は、今回は奥行価格補正率1.00のみとします。

【減額調整率】

{1-(400%×100㎡+300%×300㎡)/(400%×400㎡)}×0.5=0.09375

→0.094(小数点以下第3位未満を四捨五入)

容積率の減額調整における注意点

先ほどの例とは逆に、路線価に反映されていない容積率の方が高いパターンもあります。

しかし、容積率による調整は減額のみ、つまり路線価に反映されていない容積率が低いパターンのみです。

指定容積率と基準容積率 税務で使う容積率はどれ?

容積率には、都市計画で用途地域ごとに定める指定容積率と、建築基準法の規制による基準容積率の2種類があり、どちらか厳しい方(低い方)の容積率が適用されます。

用途地域マップなどから、指定容積率を調べることはそう難しくないのですが、基準容積率は、土地ごとに確認が必要です。

2つの容積率の違いを簡単に解説します。

用途地域ごとに定められた指定容積率は、言ってみれば地図を色分けしたのみで、個別の土地の道路事情はそこまで考慮されていません。

しかし、広くない道路沿いの宅地に、容積率いっぱいの建物を建ててしまうと、そこで交通渋滞が起こってしまったり、万が一大きな火災などが発生した場合の消火や救助活動が十分にできなかったりする危険性があります。

そのようなことがないよう、建築基準法では、前面道路の幅員が12mに満たない宅地の容積率をより厳しく制限しています。これが基準容積率です。

【例】

・指定容積率400%の商業地域の宅地

・前面道路が6m

この場合、基準容積率は360%(6m×6/10)となります。

基準容積率の方が厳しいので、この宅地の容積率は360%になります。

<(参考)前面道路が12m未満のときの容積率の制限>

前面道路の幅員(m)×6/10または4/10

第1種・第2種低層住居専用地域 4/10

第1種・第2種中高層住居専用地域

第1種・第2種住居地域、準住居地域 4/10(※6/10)

その他 6/10(※4/10・8/10)

※特定行政庁が都道府県都市計画審議会の議を経て指定する区域内の建築物

容積率の減額調整で用いる容積率も、実際に宅地に適用される容積率、つまり指定容積率か基準容積率のいずれか厳しい方を使用します。

ただし、基準容積率には、容積率の制限を逆に緩和する特例があります。

たとえば、前面道路が12m未満でも近くに一定条件を満たす広い道路があれば容積率の制限を緩和するなどが、その一つです。

しかし、相続税評価額を計算するときの減額調整率は、あくまで相続税等を公平に計算しやすくするための統一ルールですから、特例による緩和といった個別の事情までは考慮しないことになっています。

このことから、減額調整率の計算に用いる容積率は、実際に適用される容積率と異なるものになる可能性があります。

容積率の減額調整ができない宅地

最後に、容積率の減額調整ができそうでできない宅地の例を2つご紹介します。

特に、後半の路線価のある複数の道路に接する宅地は注意が必要になります。

容積率の違いが路線価に反映されている場合

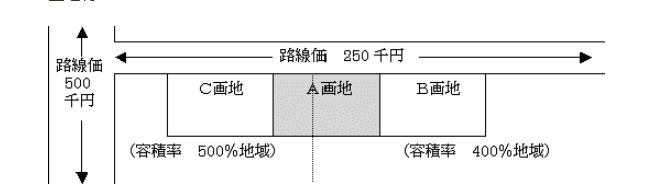

引用:国税庁HP「容積率の異なる2以上の地域にわたる宅地の評価(2)」

容積率は、あくまで路線価を決める要素の一つに過ぎないため、容積率がその宅地の評価額に与える影響がほとんどないような場合は、異なる容積率の地域でも同じ路線価が付けられることがあります。

上の図の路線価には、両サイドの宅地の容積率の違いがすでに反映されていることとなりますので、このような場合は、減額調整を行いません。

容積率のことは考えず、通常の路線価方式で評価します。

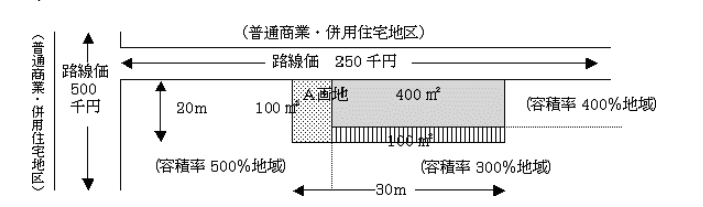

ただし、次の例のように路線価に反映されていない容積率もある場合は減額調整をします。

引用:国税庁HP「容積率の異なる2以上の地域にわたる宅地の評価(2)」

路線価には容積率400%と500%の違いが反映されていますので、奥の300%に関して、減額調整を行います。

ただし、この例では、400%の部分(400㎡)と500%の部分(100㎡)を一体である(=容積率400%の部分が500㎡ある)として取り扱い、減額調整率を計算します。(図の左にある500%のエリアの路線価が50万円であることからして、25万円の路線価に500%の容積率がほぼ影響していないと考えられるためです。)

容積率の減額調整によって正面路線が他の路線価を下回る場合

路線価のある2つ以上の道路に接している宅地は、それぞれの道路の「路線価×奥行価格補正率」がもっとも高い路線を「正面路線」とし、正面路線の路線価の補正を行うことで、宅地全体を評価します。

もっとも単価の高い路線(効用の高い路線)が、その宅地の価値に影響を与えるだろうという考えがあるためです。

他の路線には「二方路線影響加算率」や「側方路線影響加算率」を使って、正面路線を増額する補正を行います。

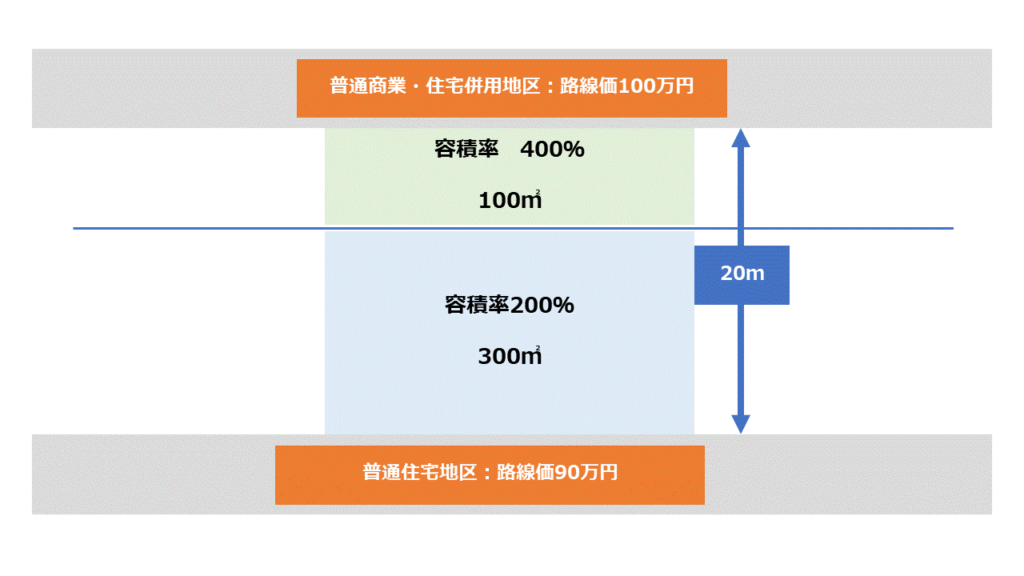

事例の路線は、どちらの奥行価格補正率も「1.00」ですから、本来、この宅地の正面路線は、100万円の路線になります。

ところが、この100万円に容積率の減額調整率を適用したところ、補正後の路線価が、90万円を下回ってしまいます。

・(1-A/B)×C

{1-(400%×100㎡+200%×300㎡)/(400%×400㎡)}×0.5(※)≒0.188(小数点以下第3位未満を四捨五入)

・正面路線の補正

100万円×奥行価格補正率1.00×(1-0.188)=81万2,000円

※影響度は、路線価100万円の地区区分(普通商業・併用住宅地区)で判定します。

さて、正面路線の路線価に容積率の減額調整率をかけたところ、裏面路線90万円よりも路線価が低くなってしまいました。

事例はやや極端ですが、容積率の低い部分の面積が広く、かつ、それぞれの路線価の額にあまり差がない場合は、この逆転現象が起こります。

このような場合にまで、容積率の減額調整率を使って評価することは適切ではありません。

なぜなら、容積率はあくまで路線価を決める要因の一つに過ぎないからです。

容積率だけに着目した減額調整の結果が、容積率以外のさまざまな要因に基づいて算定された他の路線価を下回るようなケースでは、容積率の減額調整の影響が出過ぎていると言わざるを得ません。

また、逆転した原因は、正面路線に反映されていない容積率の影響が大き過ぎるせいでもありますから、この路線を正面路線にして正しい評価ができるのかについても疑問視する必要があります。

したがって、この場合は、容積率の減額調整率を使うのは止めて、正面路線以外の路線のうち、もっとも路線価の高い道路を正面路線とみなして評価します。

(正面路線90万円×奥行価格補正率1.00+裏面路線100万円×1.00×二方路線影響加算率0.02(※))×400㎡=3億6,800万円

※二方路線影響加算率や側方路線影響加算率は、「正面路線」の地区区分を使用します。

正面路線は、路線価90万円の「普通住宅地区」の道路に変わりますので、注意が必要です。

<(参考)二方路線影響加算率>

| 地区区分 | 加算率 |

| ビル街地区 | 0.03 |

| 高度商業地区、繁華街地区 | 0.07 |

| 普通商業・併用住宅地区 | 0.05 |

| 普通住宅地区、中小工場地区、大工場地区 | 0.02 |

「容積率の減額調整」で相続税を減額した事例

「容積率の減額調整」で実際に相続税を減額した事例をご紹介します。

「容積またがり」を起こしているマンション敷地について、またがる面積や容積率がどれほど価額に影響を及ぼしているのかを考慮。敷地の評価額から一定の割合を控除し、相続税評価額を約60万円減額した事例です。

まとめ

容積率の高い土地は、そうでない土地に比べて収益性が高まり、かつ自由度のある建築が可能なことから、通常、土地の評価額計算の基礎となる路線価にも、その影響が考慮されます。しかし、容積率は地域によって異なるために、土地が容積率の異なる2以上の地域にまたがることがあります。

相続税でこのような土地を評価する場合、こうした土地の正面路線価は、基本的に正面付近の高い容積率しか考慮されていないため、容積率が低い奥部分の面積に応じて一定の減価を行います。

「容積率またがり」は、幹線道路沿いのマンションなどによく見られることから、そうした立地の不動産を保有している場合には、特に注意が必要です。