相続税は、相続した財産の総額が「3,000万円+(600万円×法定相続人の数)」で計算される基礎控除額以下であれば、基本的に納税の必要はありません。

ただし、相続した財産の総額が基礎控除額を超えた場合でも、非課税になるケースがあります。

相続税を正しく申告するために、利用できる控除制度や相続財産に含めない「非課税財産」の種類について、きちんと理解しておきましょう。

生前にできる対策も解説しているので、相続税の負担を軽くしたい方は、ぜひ参考にしてください。

もくじ

相続税が無税になるケース

相続税が無税になる(かからない)ケースは2つあります。

1つ目は相続税の非課税財産を差し引いた総額が基礎控除額を下回るケース、2つ目は基礎控除以外の控除制度を利用して相続財産の総額が控除額を下回るケースです。

相続税の非課税財産とは、相続や遺贈によって取得した財産のうち、相続税の課税対象にならない財産のことです。

詳しくは後述しますが、被保険者の死亡で生命保険会社から受け取った保険金のうち「500万円×法定相続人数」の金額や、配偶者の死亡で勤務先から支払われた死亡退職金(死亡手当金)のうち「500万円×法定相続人数」の金額などが該当します。

相続税の控除制度は、課税対象の相続税評価額や相続税額より一定額が差し引かれることで、相続税の負担を軽減できる制度です。

被相続人の財産形成に貢献した相続人の課税負担軽減やその後の生活の保障などさまざまな目的があります。

例えば、配偶者に対する税額の軽減や小規模宅地等の特例などがあげられます。

相続税の対象とならない非課税財産とは?

相続や遺贈で受け取った財産には、相続税の対象にならない非課税財産があります。

ご自身が相続する財産の中で、該当するものがあるか確認してみましょう。

1.生命保険(みなし相続財産)の一部

相続税法上、生命保険金はみなし相続財産として相続税の課税対象となります。

それは、被相続人から継承された財産ではないものの、同じような経済的効果をもつ財産として考えられるためです。

ただし、被保険者の死亡で生命保険会社から受け取った保険金のうち「500万円×法定相続人数」の金額は、非課税財産に該当します。

相続税が課税されると遺族の生活を守れなくなる恐れがあることから、死亡保険金の一部が非課税財産と定められているのです。

500万円×法定相続人数

例えば、法定相続人が2人いる場合の計算式は「500万円×2人=1,000万円」となり、非課税の対象になる金額は1,000万円になります。

2.祭祀財産

祭祀財産は故人や祖先を弔うために必要な財産を指します。

祭祀財産が相続税の対象にならないのは、これらが「日常礼拝の用に供しているもの」であり、被相続人の遺産(相続財産)とはみなされないためです。

祭祀財産の例は、次のとおりです。

・墳墓(墓石、墓地、棺、霊廟など)

・祭具(位牌、神棚、神具、ご神体、仏壇、仏具、仏像、庭内神祠(※)など)

・系譜(家系譜、家系図など)

※庭内神祠(ていないしんし)とは、屋敷内にある稲荷や地蔵尊などのご神体を祀った社や祠のことを指す

ただし、祭祀財産に該当するものでも、趣味や投資目的で所有するものは相続税が課税されます(純金の神具や高額な骨董品など)。

また、お墓や祭具をローンで購入する場合は、相続税を計算する際に控除を受けられないため注意しましょう。

3.死亡退職金(みなし相続財産)の一部

死亡退職金とは、被相続人の死亡後に勤務先の会社から支払われる退職金です。

相続税法上、死亡退職金はみなし相続財産として相続税の課税対象となります。

それは、被相続人から継承された財産ではないものの、同じような経済的効果をもつ財産として考えられるためです。

被相続人が死亡した日から3年以内に支給が確定した死亡退職金は、相続税の対象です。

ただし、死亡退職金額のうち「500万円×法定相続人数」の金額は、被課税財産となります。

500万円×法定相続人数

例えば、法定相続人が5人いる場合は「500万円×5人=2,500万円」が非課税財産です。

死亡退職金の一部が非課税財産になる理由は、生命保険金と同様に、遺族の生活の安定を考慮してのものと考えられます。

4.公益事業用財産

公益事業用財産は公益事業に用いる財産を指します。

公益事業とは学術や宗教、慈善を目的にした事業のことです。

相続や遺贈によって得た財産を公益事業を行う者が運営する場合は、非課税になります。

公益事業には、次の事業が挙げられます。

・社会福祉(障害者支援施設、養護老人ホーム、デイサービスなど)

・保育(小規模保育、事業所内保育など)

・教育施設(学校、認定こども園)

・文化施設(図書館、博物館など)

・学術事業(学術研究、科学技術の知識の普及)

・更生保護施設

ただし、非課税と認められるのは財産の取得日から2年を経過した日において、上記の公益を目的とした事業の用に供している必要があります。

また、財産の受取人が個人か法人かによって満たすべき要件が異なるため注意が必要です。

ほかには、被相続人が公益事業の運営を目的に財産を譲ったのに対し、運営する施設の利用や給与の支給など、相続人やその親族等が私的な利益を得ていないことが原則です。

万が一、私的な利益を得ている事実が見つかった場合、相続税は非課税になりません。

5.国や地方公共団体などに寄付した財産

国や地方公共団体などに寄付した財産は、相続税が非課税になります。

なぜなら、国や地方公共団体への寄付金は、公益を目的にした事業の資金に利用されることで特例が適用されるためです。

特例が適用されるには、次にあげる条件を満たす必要があります。

・相続や遺贈で取得した財産のみ寄付している

・寄付は相続税の申告期限までに行っている

・相続税を申告する際に財産の明細や相続・遺贈を証明する書類を添付している

・寄付金は寄付した日から2年以内に公益目的の事業や特定非営利活動で用いられている

相続や遺贈で受け取った財産のほかに、生命保険の死亡保険金や被相続人の勤務先から受け取った死亡退職金を寄付した場合にも特例が適用されます。

不動産や株の寄付は可能ですが、金銭以外の財産は所得税がかかるため、非課税にしたい場合は所得税の手続きが必要です。

6.心身障害者扶養共済制度により支払われる年金

心身障害者扶養共済制度は、障害がある方の保護者に万が一のことが起きた場合に金銭面の備えができる公的制度です。

掛金を毎月収めることで、もし保護者が死亡や重度障害になった場合は、障害がある方に一生涯年金が支給されます。

心身障害者扶養共済制度は都道府県や指定都市が実施しており、任意で加入できます。

ただし、心身障害者扶養共済制度に加入するためには、次にあげる条件を満たさなければなりません。

・加入者は障害のある方を扶養する保護者である

・加入する年の4月1日時点で、加入者の年齢が65歳未満である

・加入者は障害や特別な疾病がなく、生命保険の契約対象に該当する健康状態にある

また、年金の受給対象者は、以下のとおりです。

・知的障害がある方

・身体障害者手帳を所持している方(障害1~3級まで)

・永続的に心身の障害がある方、または上記2項目と同程度の障害があることを認められた方

・将来、自立した生活が困難であると認められた方(年齢は不問)

年金受給をする障害者の生活を守るために、心身障害者扶養共済制度で支払われる年金の相続税は非課税になっています。

相続税で利用できる控除

控除制度を利用すると相続税の負担を軽減できます。

それぞれの控除制度の概要を理解し、上手に活用しましょう。

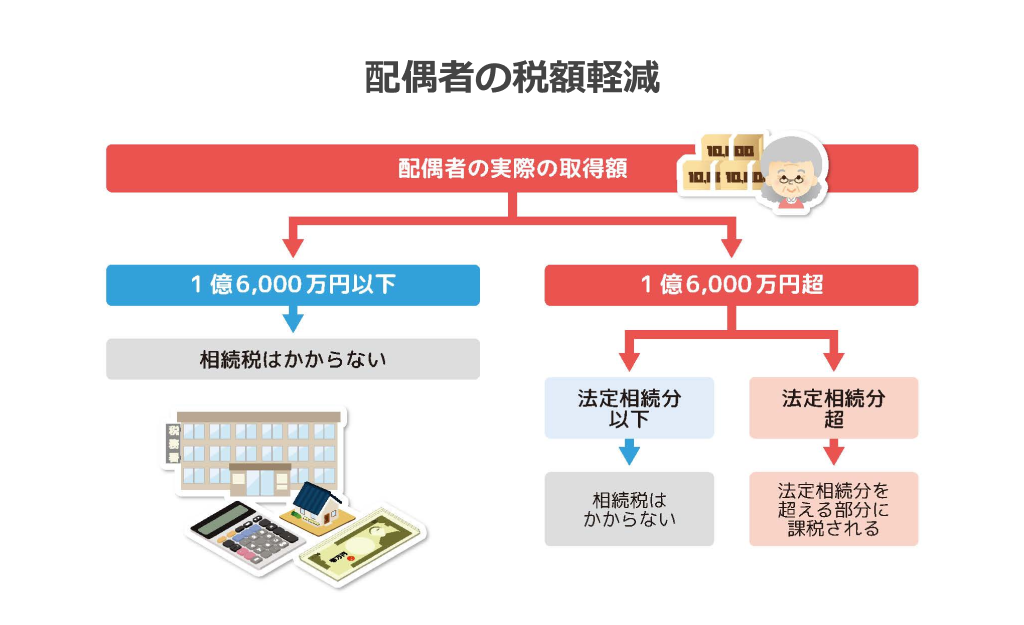

配偶者の税額軽減

配偶者の税額軽減は、配偶者が遺産を相続した場合に相続税が控除される特例です。

特例の対象者は、民法の規定による配偶者が該当します(内縁関係の人は該当しません)。

配偶者の税額軽減の控除額の上限は、次のいずれか額が大きい方です。

・1億6,000万円

・配偶者の法定相続分相当額

のいずれか額が大きい方

例えば、配偶者の法定相続分が1/2で、課税遺産総額が2億円だった場合、配偶者の法定相続分相当額は1億円です。

1億6,000万円の方が法定相続分よりも大きいため、配偶者の税額軽減の非課税額は、1億6,000万円までとなります。

配偶者の税額軽減を受けるには、配偶者の税額軽減を適用することで、相続税が0円になったとしても相続税の申告を行う必要があります。

この配偶者の税額軽減は、配偶者が遺産分割などで実際に取得した財産を基に計算されることになっています。

したがって、相続税の申告期限までに分割されていない財産は税額軽減の対象になりません。

ただし、相続税の申告書または更正の請求書に「申告期限後3年以内の分割見込書」を添付した上で、申告期限までに分割されなかった財産について申告期限から3年以内に分割したときは、税額軽減の対象になります。

なお、相続税の申告期限から3年を経過する日までに分割できないやむを得ない事情があり、税務署長の承認を受けた場合で、その事情がなくなった日の翌日から4か月以内に分割されたときも、税額軽減の対象になります。

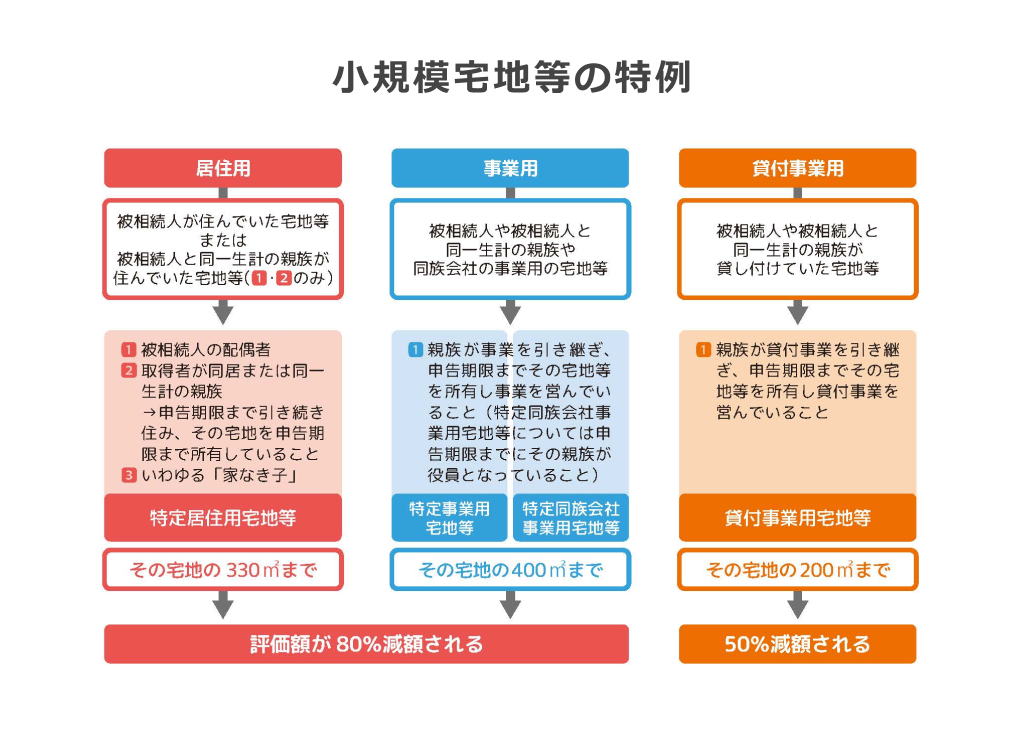

小規模宅地等の特例による控除

小規模宅地等の特例による控除は、被相続人または被相続人と生計を一にする親族が、居住や事業のために用いている宅地等を相続した場合に適用される特例です。

特例が適用される宅地等には種類があり、それぞれで面積や減額される割合の上限が異なります。

| 宅地の種類 | 面積の上限 | 減額率 |

|---|---|---|

| 特定居住用宅地等 | 330㎡まで | 80% |

| 特定事業用宅地等 | 400㎡まで | 80% |

| 貸付事業用宅地等 | 200㎡まで | 50% |

| 特定同族会社事業用宅地等 | 400㎡まで | 80% |

特定居住用宅地は、自宅など被相続人の居住の用に供されていた宅地等や、被相続人と生計を一にしていた親族の居住の用に供されていた宅地等が該当します。

特定事業用宅地は、店舗や事務所など被相続人の事業の用に供されていた宅地や、被相続人と生計を一にしていた親族の事業の用に供されていた宅地等が該当します。

貸付事業用宅地は、アパートや駐車場などの第三者に貸し出す目的で利用している事業用の宅地等をいいます。

特定同族会社事業用宅地は、貸付事業を除く一定の法人の事業の用に供されていた宅地等で、被相続人や親族が所有する株の割合が50%を超える同族の法人企業が事業用に利用する宅地等です。

小規模宅地等の特例は、節税効果が非常に高い特例です。

それだけに適用要件が複雑で難解であり、いざ相続が発生しても要件を満たさず適用できないケースも多々あります。

また、小規模宅地等の特例には面積の上限はありますが金額の上限はなく、特例を適用する土地を適切に選択することも重要です。

相続・不動産に強い税理士に相談の上、速やかに要件を確認するのが望ましいでしょう。

生前贈与の加算と控除

生前贈与を受けると贈与税が課税されます。

贈与税の課税方式は「暦年課税」と「相続時精算課税」の2パターンがあります。

暦年課税によって贈与を受けた場合、年間110万円以下は非課税となります。

ただし、贈与者=被相続人が亡くなった日から一定期間内に取得した生前贈与は、相続財産に加算されるので注意が必要です。

・2024年1月1日以前の贈与:亡くなった日の3年前までに受け取った贈与全額

・2024年1月1日以降の贈与:亡くなった日の3年前までに受け取った贈与全額+亡くなった日の4~7年までに受け取った贈与のうち、100万円を超えた額

相続時精算課税は、生前贈与時の贈与税負担を軽減する代わりに、相続時に贈与財産を含めて相続税を計算する制度のことです。

贈与者が60歳以上の父母または祖父母かつ、受贈者は18歳以上の子または孫の場合に適用できます。

2023年度の税制改正で、相続時精算課税にも年間110万円の控除枠が設けられました。

そのため、2024年1月1日以降の生前贈与の持ち戻しの対象範囲は、110万円を超えた額のみに適用されます。

生前贈与を受けていた場合は、上記のルールに沿って控除額がいくらなのか、相続税へ持ち戻す金額はいくらなのかを確認しましょう。

未成年者控除

未成年者控除は、未成年の法定相続人を対象にした相続税の控除制度です。

20歳未満(2022年4月1日以降は18歳未満)の人が法定相続人の場合に適用されますが、次にあげる条件を満たす必要があります。

・法定相続人である

・18歳未満である(2022年3月31日以前の相続は20歳未満)

・財産を相続した時点で国内に住所がある

未成年者控除額は、次の計算式で求められます。

未成年者控除額=10万円×(18歳-相続時の法定相続人の年齢)

例えば、法定相続人が10歳の場合は10万円×(18歳-10歳)=80万円となり、80万円までは非課税になります。

相続時の法定相続人の年齢が10歳7か月の場合、1年未満は切り捨てになるため10歳で控除額を求めてください。

相続税額よりも控除額の方が大きく、控除しきれない金額がある場合は、扶養義務者の相続税額から差し引ける仕組みになっているので、控除制度を上手に活用しましょう。

障害者控除

障害者控除(障害者の税額控除)は、心身に障害がある85歳未満の法定相続人を対象に相続税を控除する制度です。

控除が適用される場合、相続税額の一部が非課税になります。

障害者控除を受けるためには、次にあげる条件を満たさなければなりません。

・法定相続人である

・相続時に85歳未満で心身に障害がある

・相続時に国内に住所がある

障害者控除額の計算式は、次のとおりです。

障害者控除額=10万円×(85歳-相続時の相続人の年齢)

例えば、相続時の相続人の年齢が35歳だった場合は、10万円×(85歳-35歳)=500万円となり、控除額の上限は500万円です。

また、特別障害者に認められた相続人は2倍の金額が控除されます。

特別障害者控除額の計算式はこちらです。

特別障害者控除額=20万円×(85歳-相続時の相続人の年齢)

相続税額よりも控除額の方が大きい場合は、前述の未成年者控除と同様に扶養義務者の相続税額から差し引いて申告できます。

仮に、障害者控除の対象である法定相続人が相続を放棄していても、保護者の死亡保険金や死亡退職金を受け取った場合は、障害者控除が適用されます。

相次相続控除

相次相続控除は、相続開始前10年以内に被相続人が相続、遺贈や相続時精算課税に係る贈与によって財産を取得し相続税が課されていた場合には、その被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人の相続税額から、一定の金額を控除します。

相次相続控除の適用条件は3つです。

1.被相続人の相続人であること

2.その相続の開始前10年以内に開始した相続により被相続人が財産を取得していること

3.その相続の開始前10年以内に開始した相続により取得した財産について、被相続人に対し相続税が課税されたこと

控除額の計算式は、次のとおりです。

各相続人の相次相続控除の額=A×{C÷(B-A)}×D÷C×(10-E)÷10

Aは今回の被相続人が前の相続の際に課せられた相続税額で、Bは今回の被相続人が前の相続の際に取得した純資産価額(取得財産の価額+相続時精算課税適用財産の価額-債務および葬式費用の金額)です。

Cは今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額で、Dは今回のその相続人の純資産価額を指します。

Eは前の相続から今回の相続までの期間で、1年未満はすべて切り捨てで計算します。

相続税の税額控除を正しく適用できているか心配になったら

各種控除の適用により相続税の納税が不要となる場合があるため、漏れなく適用できているか気になるところです。

適正に適用できているかどうか気になった際は、相続に強い税理士事務所への相談がおすすめです。

また、「小規模宅地等の特例による控除」など、不動産に関する不安があるときは、相続に加えて不動産にも強い税理士事務所への相談が理想です。

国税局や税務署にも相談窓口がありますが、通常は一般的な税金に対する回答となる場合が多く、個別の事案は「相談会」といった特別なタイミングでの相談が必要です。

そのため、「申告期限があるので、正しく控除を適用できているか、今のタイミングで知りたい」といった個別の悩みは、税理士事務所への相談が良いでしょう。

生前にできる非課税対策とは?

相続税は財産の相続時に課税されるため、事前に非課税対策はできないと考える方もいるかもしれません。

ですが実際は生前から相続税の非課税対策を行うことができます。

生前にできる対策を詳しく解説します。

年間110万円以下の贈与を行う

前述のとおり、1月1日から12月31日までに贈与を受けた財産の総額が110万円以下なら、贈与税は非課税になります。

110万円を超えた場合でも、贈与税を計算する際に110万円を差し引くことで、納税額を軽減できます。

贈与を受ける際に注意すべきケースは、複数人から財産の贈与を受ける場合です。

例えば、祖父から暦年課税で70万円の生前贈与を受け、母からも暦年課税で50万円の生前贈与を受けた場合、贈与者側は110万円以下の財産を贈与したつもりでも受贈者は合計120万円の財産を取得しているため、贈与税が課税されます。

基礎控除額の110万円を差し引くと、贈与税額は10万円となります。

ただし、暦年課税と相続時精算課税は贈与者が異なれば併用し、それぞれで年間110万円ずつの控除を適用することが可能です。

相続時精算課税制度を利用する

相続時精算課税制度は、贈与を受けた財産の総額が2,500万円までなら、贈与税を納めずに贈与を受けることができ、贈与者が亡くなった時に、その贈与財産の贈与時の価額と相続財産の価額を合計した金額から相続税額を計算し、一括して相続税として納税する制度です。

贈与を受けた財産の総額が2,500万円を超えた場合は、その額に対して課税されます。

税率は一律20%です。

ただし、2024年1月からは、年間110万円の基礎控除が創設されています。

贈与を受けた財産の総額が1年で3,000万円だった場合を例に、贈与税を計算してみましょう。

2,500万円は基礎控除 年110万円を控除した額から差し引くことができるため、(3,000万円-110万円)-2,500万円の残り390万円は20%の税率で計算すると贈与税は78万円となります。

ただし、前述のとおり、相続時精算課税は相続する際に贈与額を相続財産に加算するため、トータルで見てどの方法が非課税対策として効果が高いかは、正確に計算をして確認しましょう。

細かい計算が難しい場合は、税理士などのプロに相談するのもおすすめです。

教育資金や結婚・子育て資金を一括贈与する

子や孫のために一括贈与された財産には、贈与税の一部が控除される制度が設けられています。

例えば、贈与を受けた財産を子や孫の教育資金に充てる場合は、1,500万円まで控除を受けられます。

子や孫の結婚や子育ての資金として贈与を受けた場合の非課税の上限額は、1,000万円です。

ただし、一括贈与の控除制度を受けた人は、一定の年齢までに資金を使い切る必要があります。

教育資金に用いるなら30歳まで、結婚や子育ての資金に充てる場合は、50歳までに贈与を受けた財産を使い切らないと贈与税が発生します。

また、贈与の目的以外の用途に利用した場合も贈与税がかかるため注意しましょう。

この一括贈与の制度は教育資金が2026年まで、結婚・子育て資金は2025年までが期限のため、検討している方は期日までに金融機関経由で申告書を提出しましょう。

配偶者へ居住用の不動産を贈与する

配偶者を対象とした贈与税の控除制度を利用するのも一つの方法です。

正式には「贈与税の配偶者控除の特例」といいますが、おしどり贈与などとも呼ばれます。

控除を受けるためには、次にあげる条件を満たす必要があります。

・夫婦の婚姻期間が20年経過した後に贈与が行われている

・配偶者から贈与を受けた財産が、居住用不動産またはそれを取得するための資金である

・贈与を受けた年の翌年の3月15日までに贈与で取得した居住用不動産に贈与を受けた配偶者が住んでおり、その後も住み続ける見込みがある

贈与後3年以内(または7年)に贈与した側の配偶者が亡くなった場合でも、この控除は持ち戻しの対象外なため、相続税はかかりません。

贈与税の控除額は最大2,000万円まで(基礎控除額を除く)です。

例えば、3,500万円相当の価値がある居住用の不動産を夫婦間で贈与した場合、2,000万円分は贈与税がかかりません。

夫婦間で居住用の不動産を贈与する場合に注意すべきことは、同一の配偶者から複数の居住用不動産を贈与された場合でも、控除制度を利用できるのは1度きりという点です。

また、居住用の不動産に住み続けなければ控除制度は適用されません。

ただし、相続発生時に居住用の不動産を配偶者に移した方が、小規模宅地等の特例や配偶者の税額軽減を利用でき、納税額を抑えられることがあるため、実行する際は税理士に相談することをお勧めします。

まとめ

相続税が非課税になる財産には、生命保険の死亡保険金の一部や死亡退職金の一部などがあります。

また、相続税評価の特例や各種税額控除等を受けることで相続税を0円にすることが可能です

ただし、これらの特例や控除等を適用するためには、相続税の申告を行う必要があります。

相続税申告の際には上記特例や控除を適切に適用することが重要ですが、土地においては適正に評価することで課税遺産総額が下がる可能性が高いため、結果として相続税の負担を抑えることができます。

相続税の負担が大きい方は、一度専門家に相談するのが良いでしょう。

フジ相続税理士法人は、相続専門の税理士と不動産のプロである不動産鑑定士が協働する、不動産をお持ちの方のための専門事務所です。

相続税の負担の少ない相続をご希望の方は、お気軽にご相談ください。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。