相続税で土地を評価する場合、評価対象地の面積や形状だけでなく、環境も加味して相続税評価額を算出します。

鉄道路線の近くにある土地は、日常的に振動や騒音問題を抱えている場合もあり、条件を満たせば評価額を減額することが可能です。

本記事では、線路近くにある土地が減額補正の対象となるケースと、補正計算の内容について解説します。

もくじ

土地の相続税評価額を計算する際の基本的な考え方

相続財産は相続開始時点の時価を相続税評価額としますが、相続財産の時価を納税者がすべて調べるのは困難なので、相続財産の評価額については、国税庁が定める財産評価基本通達の規定に基づき算出します。

土地の評価方法についても財産評価基本通達で定められており、奥行価格補正や不整形地補正などの土地の形状に応じた減額補正を適用できる一方で、評価対象地が角地など2つ以上の道路に接している場合は、側方影響加算や二方路線影響加算といった価値を高める補正計算も行う必要があります。

財産評価基本通達で定められていない方法により、土地の評価額を算出することは原則認められていません。

ただ騒音や振動など、利用価値が下がるような特殊な状況下に置かれている土地については、「利用価値が著しく低下している宅地の評価」の減額補正の適用が認められています。

利用価値が著しく低下している宅地とは

「利用価値が著しく低下している宅地の評価」は、国税庁のタックスアンサーにおいて示されている補正計算で、評価対象地の価値が通常の土地と比較して、著しく低下していると認められる場合に限り適用されます。

対象となる土地の種類

利用価値が著しく低下している宅地は、次に掲げる事項に該当する土地が対象です。

・道路より高い位置にある宅地(低い位置にある宅地)で、周囲にある宅地に比べて高低差が著しくあるもの

・地盤にはげしい凹凸がある宅地

・震動のはげしい宅地

・騒音、日照阻害、臭気、忌みなどにより、取引する際の金額に影響があると認められるもの

騒音や振動だけでなく、日照阻害や高低差のある土地など、財産評価基本通達に定められていない、利用価値が下がる要因のある土地が対象です。

日照阻害は、建築基準法第56条の2に定める日影時間を超える時間の日照阻害がある土地を対象とするなど、利用価値の影響が軽微な場合は減額補正の対象とはなりません。

そのため「利用価値が著しく低下している宅地の評価」を適用する場合は、評価対象地に利用価値が著しく低下していることがあるか確認し、利用価値が下がる根拠を示す必要があります。

利用価値が著しく低下している宅地の減額補正率

利用価値が著しく低下している宅地に該当した場合、利用価値が低下していないものとして評価した場合の価額から、利用価値が低下していると認められる部分の面積に対応する価額に10%を乗じて計算した金額を控除した価額によって評価することができます。

減額補正率は一律であり、利用価値の低下の規模などによって補正率が変わることはありません。

A-(A×10%)=利用価値が著しく低下している宅地の評価額

※A:利用価値が低下していない場合における評価額

宅地以外の土地に対しても適用可能

土地の種類は地目によって分類されており、自宅や事務所の敷地として利用する土地は「宅地」に該当します。

国税庁のタックスアンサーでは「利用価値が著しく低下している宅地の評価」と表記されていますが、宅地以外の土地に対しても適用可能です。

たとえば宅地比準方式によって市街地農地を評価する場合、宅地転用する際の造成費用等を控除してもなお、宅地としての利用価値が評価対象地周辺の宅地よりも著しく低下していると認められる場合、10%の減額補正の対象となります。

ただし路線価や固定資産税評価額、評価倍率に利用価値の著しく低下している状況が考慮されている場合は、減額補正を適用できませんのでご注意ください。

利用価値が著しく低下している宅地の評価の要件

鉄道路線の近くにある土地すべてが、「利用価値が著しく低下している宅地の評価」の対象となるわけではありません。

減額補正を適用できるのは、次の3つの要件を満たした土地に限られます。

利用価値が著しく低下する要素がある

利用価値が著しく低下するかどうかの判断は、客観的な事実に基づき確認する必要があります。

評価対象地に騒音や振動がある場合でも、利用価値に大きな影響を及ぼさない程度の場合、減額補正は適用できません。

客観的に利用価値が下がることを証明する方法として、国や地方自治体が定める環境基準などの数値があります。

環境省では環境基準として騒音の目安を設けており、基準値を超える音の大きさがある場合は、土地の利用価値にも影響があると考えられ、電車が通過する際の振動が大きい場合には測定することも必要です。

臭いについても、悪臭防止法で規制となる基準が設けられており、基準を超えた際は価値が著しく低下するとして減額できる可能性があります。

【参考】騒音の環境基準

| 地域の類型 | 基準値 | |

| 昼間 | 夜間 | |

| AA | 50デシベル以下 | 40デシベル以下 |

| AおよびB | 55デシベル以下 | 45デシベル以下 |

| C | 60デシベル以下 | 50デシベル以下 |

- 時間の区分は、昼間を午前6時から午後10時までの間とし、夜間を午後10時から翌日の午前6時までの間とする。

- AAを当てはめる地域は、療養施設、社会福祉施設等が集合して設置される地域など特に静穏を要する地域とする。

- Aを当てはめる地域は、専ら住居の用に供される地域とする。

- Bを当てはめる地域は、主として住居の用に供される地域とする。

- Cを当てはめる地域は、相当数の住居と併せて商業、工業等の用に供される地域とする。

主観のみで利用価値の低下を説明しても、税務署に認められる可能性は低いです。

線路沿いに住んでいて騒音が酷いと感じている場合には、実際に騒音を昼夜計測し、どの程度の大きさの音が鳴っているかを証明することも大切です。

環境基準を超えたとしても、必ず「利用価値が著しく低下している宅地の評価」を適用できるわけではありませんが、日常生活に支障を及ぼす騒音が評価対象地に存在することを客観的に示すことができます。

路線価に騒音・振動等の減額要素が加味されていない

路線価は税務署の評価専門官が金額を設定しており、土地の特殊事情は基本的に、路線価に加味されていません。

しかし騒音や振動などは、周辺地域一帯に影響を及ぼしていることもあり、その影響を考慮して路線価が設定されている場合もあります。

「利用価値が著しく低下している宅地の評価」が適用できるのは、同じ路線価の土地よりも価値が低下する要素があるためです。

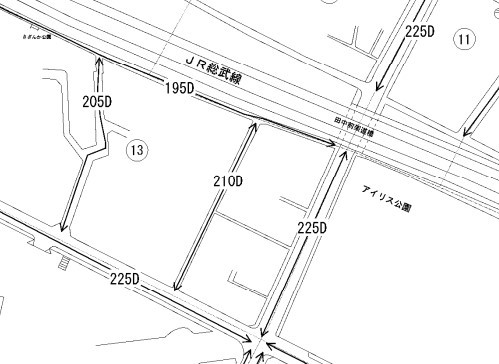

たとえば下記の路線価図の「195D」は、線路沿いの路線価が隣の路線価よりも低く設定されています。

線路と同じ向きの道路は、路線価に接している土地全体が騒音・振動などの影響を受けていることが考えられ、路線価が利用価値の低下を考慮した金額に設定されている可能性もあります。

線路近くの土地の路線価が周辺よりも低い場合でも、騒音や振動ではなく立地や利便性などが理由のケースもあるため、路線価の金額だけで「利用価値が著しく低下している宅地の評価」の適用の有無は判断できません。

しかし路線価の金額は、減額補正を行う際の判断基準の一つにはなりますので、評価対象地周囲の路線価は必ず確認するようにしてください。

路線価が同条件の周辺地域の土地と同等である

評価対象地が接している路線価に、騒音や振動の影響が加味されているかどうかの判定は、周辺地域の路線価との比較をする必要があります。

路線価は道路を一つ隔てただけでも、金額に差が出ることが珍しくありません。

路線価は駅前や主要道路であるほど高くなりますので、線路の近くの路線価が低いのは立地が要因となっていることもあるため、周囲の状況と比較することが重要です。

先ほどの路線価図で「210D」の路線価が設定されている道路に接している土地は、線路からの距離に関わらず同じ路線価を使用します。

線路から離れた場所であれば、鉄道の騒音や振動の影響は少ないと考えられる一方で、線路に近い土地は騒音などが激しければ、「利用価値が著しく低下している宅地の評価」に該当する可能性は十分考えられます。

そのため線路近くの土地だから10%の減額補正が適用できるとは考えず、「利用価値が著しく低下している宅地の評価」の適用は、評価対象地ごとに判断してください。

利用価値が著しく低下している宅地の評価を適用する際のポイント

「利用価値が著しく低下している宅地の評価」により土地の評価額を計算し、相続税の申告書を提出する際の注意点をご説明します。

著しく価値が低下している根拠は必ず示すこと

「利用価値が著しく低下している宅地」は、面積や所在地、日数といった明確な適用要件が存在しません。

そのため線路近くにある土地であっても、減額補正を適用できるケースと適用できないケースが存在します。

線路近くの土地を自宅として利用していれば、主観的に利用価値が下がっていることを実感するかもしれません。

しかし利用価値が著しく低下しているという事実を客観的に明示できなければ、適用が認められない可能性が高いので要注意です。

税務署は物的証拠や客観的な事実を重要視する傾向にあるため、第三者が見ても利用価値が著しく低下している土地だと証明することが大事です。

先ほど環境省の環境基準を騒音の一例として挙げましたが、国が定めた基準が無い場合には、周辺相場を確認し、同面積同地域の時価よりも低い根拠を示す必要があります。

利用価値の低下が極めて大きい場合は別の評価方法も選択肢に

「利用価値が著しく低下している宅地」に該当した場合、評価対象地の評価額を10%減額することが可能です。

しかし土地の状態によっては、10%の減額補正だけでは実際の取引額と大きく隔たりが出るケースもあります。

騒音が激しい場所であれば、住宅の敷地として利用することも困難ですし、振動が激しければ事務所などとして利用することも難しくなります。

土地の用途が制限されれば、資産価値は下がりますので、取引金額が何割も下がることも想定されます。

路線価など、財産評価基本通達で評価するのが不適当であると判断した場合、財産評価基本通達の定めによらない方法で相続税評価額を算出することも可能です。

評価対象地の価値が定められた計算方法で適切に算出できないときは、納税者自身で時価額を計算するという選択肢もあります。

財産評価基本通達によらない方法で土地を評価できるケース

「財産評価基本通達の定めによらない財産の評価」は、財産評価基本通達で評価することが不適当であることと判断できる場合でのみ計算できる方法です。

したがって路線価方式や評価倍率方式で算出した評価額に納得できないからといって、適用することはできません。

また「財産評価基本通達の定めによらない財産の評価」をした場合、税務署は必ず評価方法と路線価等を使用せずに計算した根拠を確認し、少しでも不明瞭な点があれば税務調査が行われます。

財産評価基本通達の定めによらない方法で評価することが適正であると認められない場合、路線価等により計算した金額を相続税評価額とし、修正した分の金額に応じて追徴課税を支払うことになりますので十分ご注意ください。

まとめ

相続税において土地は、評価額ベースで最も割合の高い相続財産です。

自用地評価額1,000万円の土地に、「利用価値が著しく低下している宅地の評価」を適用できれば評価額が100万円下がりますし、評価対象地の価値が高ければ減額される金額も大きくなります。

一方で「利用価値が著しく低下している宅地」に該当するかどうかは、納税者自身が証明しなくてはならず、税務署が騒音や振動の影響が小さいと判断すれば否認されます。

補正計算の適否は相続税の高度な知識が必要となりますので、評価方法の不明点や他の節税方法を知りたい場合には、相続税専門の税理士にぜひ一度ご相談ください。