市街化区域では、地域ごとに敷地面積に対して建築できる容積率が指定されていますが、余剰容積率の移転を行うことで、指定の容積率を超えた建物を建築できるようになります。

相続税においては、評価対象地が余剰容積率の移転が行われた土地であった場合、容積率を渡した側と受け取った側の双方で相続税評価額の補正計算が必要となります。

本記事では余剰容積率の移転がある土地の評価方法を詳しく解説します。

もくじ

相続税評価額における容積率・空中権等の用語解説

余剰容積率の移転がある土地を評価する場合、容積率・余剰容積率・空中権といった専門用語を理解しないと正しく評価できません。

そのため最初に用語解説と、相続税との関係性について解説します。

容積率とは

「容積率」とは、敷地面積に対する延べ床面積の割合をいい、「延べ床面積」は建物の床面積の合計です。

2階建ての建物であれば1階・2階の床面積のトータルが延べ床面積となり、容積率200%の地域では、面積100㎡の敷地に延べ床面積200㎡までの建物を建築することが可能です。

都市計画法上の市街化区域では、用途地域ごとに容積率が指定されており、住宅地域では設定されている容積率は低く、商業地域では高い容積率が設定されています。

また同じ用途地域でも場所によって容積率は異なり、評価対象地の用途地域や容積率は市区町村の都市計画課で確認することが可能です。

(ホームページ等で公表している自治体もあります。)

・第一種低層住居専用地域

・第二種低層住居専用地域

・第一種中高層住居専用地域

・第二種中高層住居専用地域

・第一種住居地域

・第二種住居地域

・準住居地域

・田園住居地域

・近隣商業地域

・商業地域

・準工業地域

・工業地域

・工業専用地域

余剰容積率の移転とは

余剰容積率とは、土地の容積率のうち未利用となっている部分の容積率をいい、余っている容積率を他の土地の容積率として使用することを「余剰容積率の移転」といいます。

高層ビルを建築する際、指定されている容積率では不足してしまうため、他の土地から余剰容積率を移転させることで高層ビルが建てられるようになります。

たとえば容積率500%の土地で200%の容積率しか使用していない場合、余剰容積率300%を容積率700%の土地に移転することで、容積率1,000%までの延べ床面積の建物を建築することが可能です。

なお余剰容積率の移転が行えるのは特定容積率適用地区のみであり、特定容積率適用地区に指定されると、余剰容積率を利用できる権利である「空中権」の売買が行えます。

相続税評価における空中権の扱い

余剰容積率の移転により発生する空中権は、地域で指定されている容積率を超えて建物を建築できる経済的価値があるため、相続財産としてその価値を評価しなければなりません。

空中権を取得した土地の利用価値は上がる一方、余剰容積率を渡した側の土地は余剰容積率分だけ建築できる延べ床面積が狭くなりますので、相続税評価額の計算では減額補正が適用されます。

また余剰容積率の移転は特定容積率適用地区で隣接する宅地間しか売買されない、極めて限定的な取引であり、移転契約の内容は余剰容積利用権の売買以外に、区分地上権・地役権・賃借権の設定など様々です。

そのため借地権割合のように、地域ごとで補正率を指定する形での評価方法は馴染まないため、個々の事情に勘案して評価額を算出する必要があります。

余剰容積率の移転をした宅地の評価方法

余剰容積率を移転している宅地の相続税評価額の計算方法は、国税庁が公表する財産評価基本通達で定められており、原則的な評価方法と特例的な評価方法のいずれかを用いて算出します。

余剰容積率を移転している宅地とは

「余剰容積率を移転している宅地」は、容積率の制限に満たない延べ面積の建築物が存する宅地のうち、その宅地以外の宅地に容積率の制限を超える延べ面積の建築物を建築することを目的とし、区分地上権・地役権・賃借権等の建築の制限が存する宅地です。

余剰容積率の移転を受ける側は、本来の容積率を超えた延べ床面積の建物を建築できるようになりますが、容積率を移転した宅地は移転した容積率分だけ建築可能な延べ床面積が狭くなるため財産価値は下がります。

そのため相続税評価額の計算では、移転した容積率の価値を評価額から除く減額補正処理を行います。

原則的な評価方法

余剰容積率を移転している宅地の原則的な評価方法は、以下の補正計算を加味した自用地評価額を基に、設定されている権利の内容や建築物の建築制限の内容等を勘案して計算する方法です。

・奥行価格補正

・側方路線影響加算

・二方路線影響加算

・三方又は四方路線影響加算

・不整形地の評価

・地積規模の大きな宅地の評価

・無道路地の評価

・間口が狭小な宅地等の評価

・がけ地等を有する宅地の評価

・土砂災害特別警戒区域内にある宅地の評価

・容積率の異なる2以上の地域にわたる宅地の評価

補正計算は土地の形状や面積、周辺環境等に応じて補正率等を適用し、一般の土地と評価の方法は同じです。

しかし設定されている権利や建築制限の内容による補正については、財産評価基本通達で補正率等の数値は定められていないことで、適正な評価額を評価対象地の評価額に反映させるのは、実務上ハードルが高いです。

特例的な評価方法

余剰容積率を移転している宅地の特例的な評価方法は、以下の算式により計算する方法です。

A×(1‐B÷C)=余剰容積率を移転している宅地の相続税評価額

A:余剰容積率を移転している宅地の自用地評価額

B:区分地上権の設定等に当たり収受した対価の額

C:区分地上権の設定等の直前における余剰容積率を移転している宅地の通常の取引価額に相当する金額

「A:余剰容積率を移転している宅地の自用地評価額」とは、奥行価格補正などの補正計算を行った後の価額です。

「B:区分地上権の設定等に当たり収受した対価の額」とは、区分地上権・地役権・賃借権の設定や余剰容積利用権の売却した際に受け取った金額をいいます。

「C:区分地上権の設定等の直前における余剰容積率を移転している宅地の通常の取引価額に相当する金額」とは、余剰容積率を移転する前に、その土地を売買するとした際の時価相場の金額です。

原則的な評価方法は評価額を算出するのが難しいですが、特例的な評価方法は空中権の取引価額などを確認できれば評価額を計算できるため、相続税においては特例的な評価方法により評価額を算出することが多いです。

余剰容積率の移転を受けた宅地の評価

余剰容積率の移転を受けた宅地の相続税評価額は、余剰容積率を移転している宅地と同様、財産評価基本通達で定められており、原則的な評価方法と特例的な評価方法の2種類存在します。

余剰容積率の移転を受けている宅地とは

「余剰容積率の移転を受けている宅地」は、余剰容積率を受けることで指定された容積率を超えて建物を建築できる土地です。

余剰容積率がある宅地に、区分地上権・地役権・賃借権の設定等の方法で建築制限をかけることで、容積率の制限を超える延べ面積の建物を建てることが可能となります。

原則的な評価方法

余剰容積率を移転している宅地の価額は、以下の補正計算を加味した自用地評価額を基に、区分地上権・地役権・賃借権の設定等の建築制限の内容等を勘案して評価します。

余剰容積率の移転を受けている宅地は、容積率の上限を超えて建物が建てられるようになるため土地の相続税評価額は高くなります。

原則的な評価方法では、余剰容積率の移転を受けたことによる利用価値の上昇を合理的に算出する必要があるため、専門家以外が評価額を適切に計算するのは難しいです。

・奥行価格補正

・側方路線影響加算

・二方路線影響加算

・三方又は四方路線影響加算

・不整形地の評価

・地積規模の大きな宅地の評価

・無道路地の評価

・間口が狭小な宅地等の評価

・がけ地等を有する宅地の評価

・土砂災害特別警戒区域内にある宅地の評価

・容積率の異なる2以上の地域にわたる宅地の評価

特例的な評価方法

余剰容積率の移転を受けている宅地の特例的な評価方法は、以下の算式により計算する方法です。

D×(1+E÷F)=余剰容積率の移転を受けている宅地の相続税評価額

D:余剰容積率の移転を受けている宅地の自用地評価額

E:区分地上権の設定等にあたり支払った対価の額

F:区分地上権の設定等の直前における余剰容積率の移転を受けている宅地の通常の取引価額に相当する金額

「D:余剰容積率の移転を受けている宅地の自用地評価額」とは、奥行価格補正などの補正計算を行った後の価額です。

「E:区分地上権の設定等にあたり支払った対価の額」とは、区分地上権・地役権・賃借権の設定や余剰容積利用権を取得した際に支払った金額です。

「F:区分地上権の設定等の直前における余剰容積率の移転を受けている宅地の通常の取引価額に相当する金額」とは、余剰容積率を移転する前の時価相場の金額です。

余剰容積率を移転した宅地に設定された区分地上権等については、余剰容積率の移転を受けている宅地の価額に含めて評価します。

したがって区分地上権等を独立した財産として評価はしません。

余剰容積率の移転が行われた場合の相続税評価額の計算例

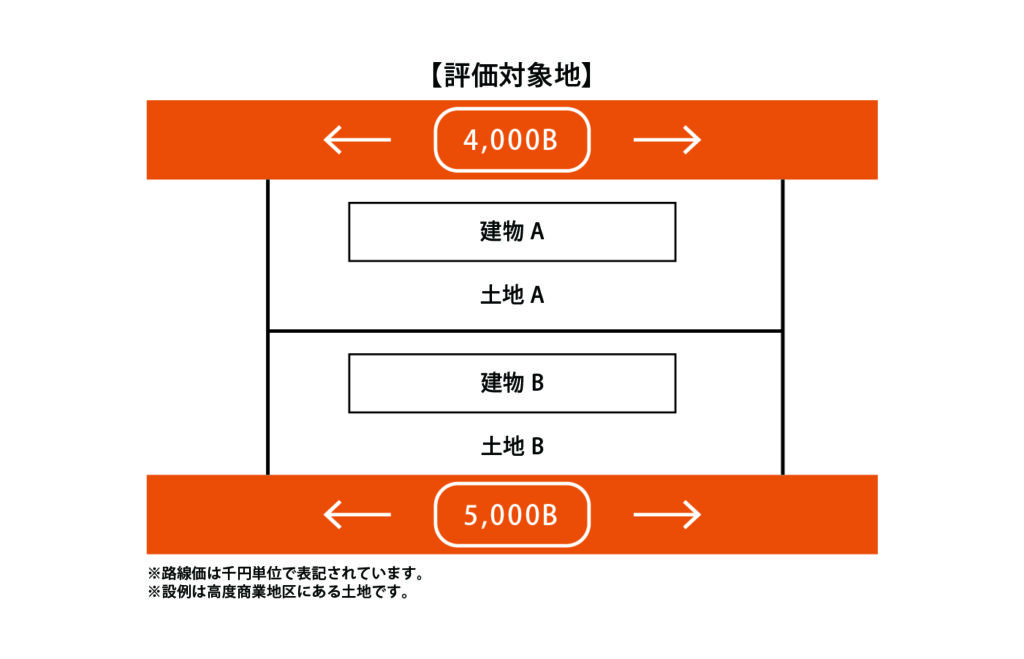

余剰容積率の移転が行われた場合の移転した側と、余剰容積率を受けた側の相続税評価額の計算方法について、設例を交えて解説します。

<前提条件>

| 土地A(建物A) | 土地B(建物B) | |

| 余剰容積率の移転をしている宅地の自用地評価額(土地A) | 40億円 | - |

| 余剰容積率の移転を受けている宅地の自用地評価額(土地B) | - | 48億円 |

| 区分地上権の設定における対価の額 | 18億円 | |

| 区分地上権設定時の土地Aの通常取引価額 | 50億円 | - |

| 区分地上権設定時の土地Bの通常取引価額 | - | 60億円 |

| 建築基準法の規定による容積率 | 800% | 800% |

| 土地Aから土地Bへ移転した容積率 | 200% | |

土地Aは余剰容積率を移転させたことで建築制限等がかかるため、相続税評価額の計算では減額補正を行います。

40億円×(1-18億円÷50億円)=25.6億円

土地Bは余剰容積率の移転を受けたことで、指定された容積率を超えて建物を建築できるようになるため、相続税評価額の計算においては増額補正を行います。

なお余剰容積率を移転した宅地に設定された区分地上権等は、余剰容積率の移転を受けている宅地の価額に含めて評価するため、区分地上権等を独立で評価する必要がありません。

・B土地の評価額

48億円×(1+18億円÷60億円)=62.4億円

まとめ

余剰容積率の移転が行える特定容積率適用地区は、全国でも一部に限られており、余剰容積率の計算をする機会は多くありません。

しかし余剰容積率の売買や、区分地上権・地役権・賃借権の設定を行っている土地が相続財産に含まれていれば、「余剰容積率の移転がある場合の宅地の評価」は必須です。

余剰容積率の移転を受けた宅地は財産価値が上がるため、増額補正は必須であり、税務署に補正計算漏れの指摘を受ければ、追徴課税を支払うことになります。

特定容積率適用地区の路線価は高額なので、評価誤りによる相続税への影響は非常に大きいです。

このような土地の評価は滅多にあるものではありませんが、相続税土地評価と不動産の時価に精通した事務所に相談されることをおすすめします。