市街地農地や雑種地などを相続した場合、宅地化に必要な造成費分(国税庁の定めに即した宅地造成費)を控除して相続税評価額を決定することができます。

しかし、これだけでは反映しきれない減額要素を持つ土地を適正に評価するにはどうすればよいのでしょうか。今回は、現地調査から判明した市場性の減退(通達では反映しきれない減額要素)を考慮し、約830万もの相続税の減額に成功した事例をご紹介します。

もくじ

雑種地と山林が混在した土地を相続

今回は、お父様から複数の土地を相続された神奈川県にお住まいの守山様(仮名)の相続税の土地評価の事例になります。

私たちが守山様のご自宅に伺い、土地(以下、A土地という)を拝見したところ、雑種地が目に留まりました。

土地の価額は、相続発生日における土地の利用状況で判定します。

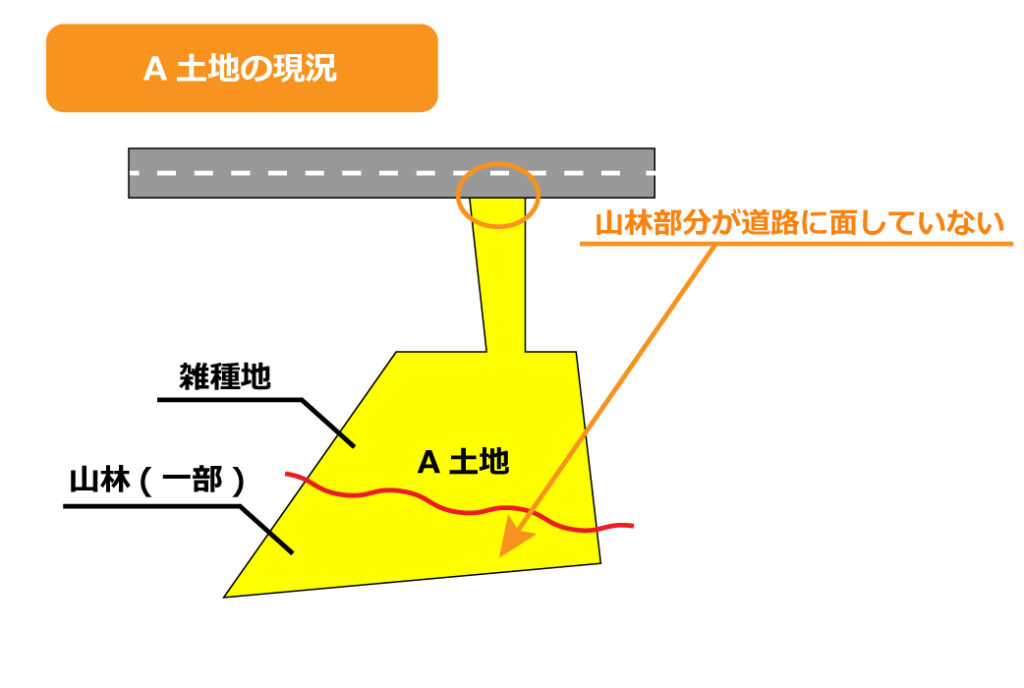

A土地の利用状況は、雑種地および一部の山林が混在する土地でした。

財産基本通達7-2には、「雑種地は利用の単位となっている一団の雑種地を評価単位とし、山林は一筆の山林を評価単位とする」と定められています。

しかし、市街地的形態を形成する地域において、市街地山林と状況が似ている雑種地が隣接し、全体を一団として評価することが合理的と認められる場合には、一団の土地ごとに評価するとされています。

この点、A土地の雑種地部分と山林部分を区分した場合、山林部分は道路に面していませんでした。

これは「無道路地をあえて生みだす評価方法(不合理分割)」に該当することから、土地全体を一体評価することが妥当と判断しました。

参照:国税庁の土地の評価単位―地目の異なる土地を一団として評価する場合|国税庁」

道路に直接面していない土地。道路に面した路線価をもとに、利用価値の低下に応じた補正を行って評価する。

相続時の遺産分割協議や贈与などにより行われた宅地の分割のうち、土地の分け方が著しく不合理であると認められるもの。

例えば、道路に面している土地を無道路地が生まれる形で分割した場合などが該当する。

宅地造成費控除以外の合理的な時価評価

相続税評価額を算出する際、評価対象地が市街地農地・市街地周辺農地・市街地山林および市街地原野に該当する場合、評価対象地を宅地として評価した金額から宅地造成費を控除することが可能です。

<参考:令和4年の平坦地の宅地造成費(東京都)>

| 工事費目 | 造成区分 | 金額 | |

| 整 地 費 |

整地費 | 整地を必要とする面積1㎡当たり | 800円 |

| 伐採・抜根費 | 伐採・抜根を必要とする面積1㎡当たり | 1,000円 | |

| 地盤改良費 | 地盤改良を必要とする面積1㎡当たり | 1,600円 | |

| 土盛費 | 他から土砂を搬入して土盛を必要とする場合の土盛り体積1㎥当たり | 7,200円 | |

| 土止費 | 土止めを必要とする場合の擁壁の面積1㎡当たり | 76,600円 | |

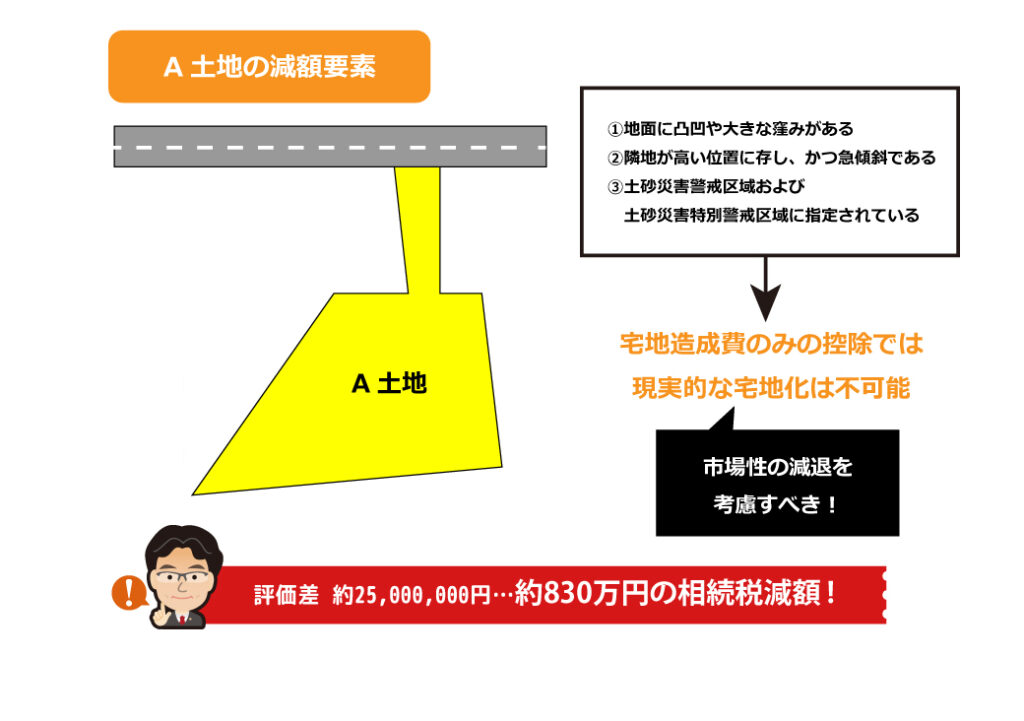

A土地は平坦地の区分に該当したため、整地を必要とする面積1平方メートルあたり800円の控除が考えられましたが、A土地の地面には凸凹や大きく窪んでいる場所もあるため、宅地造成費だけでは現実的な宅地化は不可能です。

そのため、「財産の評価にあたっては、その財産の価額に影響を及ぼすべきすべての事情を考慮する」という評価の原則に従い、他の合理的な評価方法が妥当と判断し調査を進めました。

市場性の減退を考慮

A土地の減額要素は、以下3点になります。

- 地面に凸凹や大きな窪みがある

- 隣地が高い位置に存し、かつ急傾斜である

- 土砂災害警戒区域および土砂災害特別警戒区域に指定されている

①地面に凸凹や大きな窪みがある

A土地の地面には凸凹や大きく窪んでいる場所もあるため、宅地造成費のみでは現実的な宅地化は不可能です。宅地化にあたって切土や盛土が相当程度必要となり、残土処理費用も多額になります。

②隣地が高い位置に存し、かつ急傾斜である

A土地の隣地は、数メートル高い位置にあり、かつ急傾斜となっています。降雨時には、雨水の侵入だけではなく土砂も敷地内に崩れ落ちてくる可能性があるため、宅地化にあたっては擁壁の設置工事が必要です。不動産業者からは、①および②を反映した「市場流通性が非常に劣る土地」として報告書も提出されていました。

③土砂災害警戒区域および土砂災害特別警戒区域に指定されている

A土地は、敷地の15%が土砂災害警戒区域(イエローゾーン)、6%が土砂災害特別警戒区域(レッドゾーン)に指定されていました。

土砂災害が起こる原因は「急傾斜地の崩壊」と指定。雨や地震による災害リスクに備えて、崖の上または下に建物を建築する場合は擁壁等を設置する必要があり、多額の造成費用の支出を伴います。

以上より、①~③の市場性の減退を生じさせている減額要素等を、等グループ独自のノウハウで意見書にまとめ、A土地の適正な時価を税務署に提出しました。その結果、それが認められ、A土地の相続税評価額は約2,500万円下がり、約830万円も相続税の負担が軽くなる結果となったのです。

今回のポイント

今回の事例では、現地調査から判明した市場性の減退を考慮し、A土地の相続税評価額の大幅な圧縮に成功しました。

徹底的な現地調査や役所調査、専門家との協力によって、通達では反映しきれないさまざまな減額要素を織り込むことができ、適正かつ最下限の土地の相続税評価を行うことが可能となりました。

適正な土地の評価額を算出し、相続税を圧縮したくなったら

傾斜の強い崖のような土地や、市街地や別荘地にある山林のような土地をお持ちではありませんか?

このような土地は、さまざまな減額要素を持っている可能性が高く、通常の土地評価のルール(財産評価基本通達)だけでは、相続税評価額が高く算出されてしまう恐れがあります。

個別性の強い土地・不動産をお持ちの方は、土地の評価に精通した専門家に相談することをおすすめします。

フジ総合グループは、相続専門税理士と不動産鑑定士の協業により、個別性の強い複雑な土地でも適正な相続税額を算出することが可能です。

フジ総合グループでは、相続専門の税理士に加え、不動産鑑定士といった不動産のスペシャリストが土地評価を行います。多面的な視点でチェックを行うため、合理的で適正な評価額を算出できます。