建物は建築基準法に定める道路に接していなければ、建築することができません。

建物の建築可否は土地の取引価格に大きく影響しますし、相続税評価額を算出する際にも、建築基準法上の道路に接しているかどうかで、補正計算の有無や特定路線価の申請可否が決まります。

本記事では建築基準法上の道路の種類と、土地の相続税評価額を計算する際に道路の種類を確認すべきケースについて解説します。

もくじ

建築基準法上の道路の種類

建築基準法は、建築物の敷地・構造・設備・用途に関する最低の基準を定め、国民の生命・健康・財産の保護を図り、公共の福祉の増進に資することを目的とした法律です。

建物を建てる場合、原則として幅員4m以上の道路に接している必要があり、建築基準法第42条第1項では「道路」に該当する種類が定められています。

<建築基準法上の道路の種類>

| 条文(通称) | 該当する道路 |

| 第42条第1項1号 (道路法の道路) |

国道・都道府県道・市区町村道 |

| 第42条第1項2号 (道路法以外の道路) |

都市計画法等の法律により造られた道路 |

| 第42条第1項3号 (既存道路) |

建築基準法の施行以前から存在した道路 |

| 第42条第1項4号 (予定道路) |

道路法等により新設または変更の事業計画される道路のうち、2年に執行予定のものとして特定行政庁が指定した道路 |

| 第42条第1項5号 (位置指定道路) |

特定行政庁からその位置の指定を受けた道路 |

第42条第1項1号に該当する道路

第42条第1項1号に該当する道路とは、道路法上の道路をいい、国道や都道府県道、市区町村道のうち、幅員が4m以上のものをいいます。

一般的に「道路」と言われるのは、第42条第1項1号に当てはまる道路です。

第42条第1項2号に該当する道路

第42条第1項2号に該当する道路とは、都市計画法や土地区画整理法などの法律に基づいて造られた幅員4m以上の道路をいいます。

区画整理を行う際に道路を新しく造ることがあり、多くは工事完了後に市町村等に移管され道路法の道路(建築基準法第42条第1項1号)に変更されます。

第42条第1項3号に該当する道路

第42条第1項3号に該当する道路とは、建築基準法施行当時から存在した幅員4m以上の道をいいます。

建築基準法は昭和25年に施行された法律なので、それ以前から使用されていたものについては建築基準法上の道路です。

第42条第1項4号に該当する道路

第42条第1項4号に該当する道路とは、道路法、都市計画法等で事業計画がある幅員4m以上の道路のうち、2年以内に事業が施行されるものとして特定行政庁が指定した道路(通称:予定道路)をいいます。

第42条第1項5号に該当する道路

第42条第1項5号に該当する道路とは、幅員が4m以上ある道路位置指定を受けた道(通称:位置指定道路)です。

土地を建物の敷地として利用するために、次に掲げる法律によらず新たにつくる道で、政令で定める基準に適合する道が位置指定道路に該当します。

- 道路法

- 都市計画法

- 土地区画整理法

- 都市再開発法

- 新都市基盤整備法

- 大都市地域における住宅及び住宅地の供給の促進に関する特別措置法

- 密集市街地整備法

建築基準法上のみなし道路

建築基準法で道路に該当するのは、先ほどご紹介した建築基準法第42条第1項1号から5号に掲げられている道路で、幅員4m以上あることが条件です。

しかし幅員4m未満であっても、建築基準法上の道路とみなされる道路も存在します。

第42条第2項に該当する道路

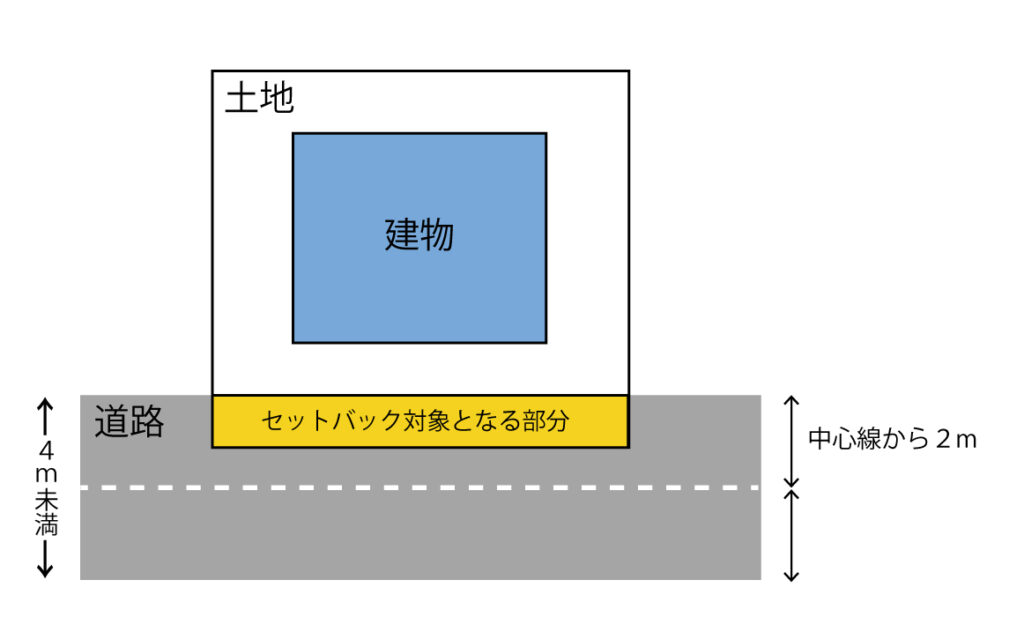

建築基準法第42条第2項(通称:2項道路)に該当する道路とは、建築基準法施行時から建物が既に立ち並んでいる幅員4m未満の道で、特定行政庁の指定した道路です。

道路の中心線から水平距離2mの線を道路の境界線とみなし、2項道路に接している建物は継続して使用することが認められています。

しかし建物を再建築する際は中心線から2mの位置まで後退しなければならず、後退した部分の土地は道路として提供するセットバック(道路後退)が必要です。

そのため土地評価を行う際は評価対象地に接している道路が2項道路に該当するかを確認し、セットバックが必要になるときはセットバック補正により、評価額を減額することが可能です。

附則5号道路に該当する道路

附則5号道路とは、市街地建築物法第7条但書の規定によって建築線が指定された道路で、その建築線の間の距離が4m以上のものは第42条第1項5号道路とみなす規定です。

幅員が4m未満でも道路に該当する例外規定であり、附則5号道路は主に関西圏でみられる道路です。

法定外道路とは

実際に道路として使用していても、建築基準法第42条第1項1号から5号および、みなし道路に該当しない道路は、「法定外道路」になります。

建物の敷地は建築基準法上の道路に2m以上接していなければならず、法定外道路のみに接している土地については認可を受けた場合を除き、建物を建築することはできません。

同じ地域・同じ面積の土地であっても、建物を建築できない場合には取引価格は相場よりも下がり、接道義務を満たしていない宅地については無道路地補正の適用対象です。

建築基準法上の道路を確認する手段

建築基準法上の道路は、評価対象地の所在する市区町村に照会したり、実際に現地で測量するなどして確認します。

役所の建築指導課へ照会

建築基準法上の道路の有無は、市区町村の建築指導課で道路に関する図面を閲覧することで確認できます。

(市区町村によって、照会先の課の名称が違う場合もあります。)

市区町村によってはホームページ上で図面を公開している場合もありますので、役所へ出向く前にインターネットを活用して調べてください。

インターネット上で建築基準法上の道路なのか確認できない場合は、建築指導課の窓口で照会します。

電話による照会は誤認を防ぐ観点から対応していない市区町村もありますので、土地の所在する市区町村へ問い合わせし、照会する際に必要となる書類を揃えてから窓口で道路の種類を確認してください。

現地確認は土地評価する際は必須

建築基準法上の道路に該当するかどうかの確認だけであれば、市区町村への照会のみで完結します。

しかし土地の相続税評価額を計算するためには、実際の接道状況やセットバック補正の範囲を確認する必要があるため、評価対象地の現地確認および測定は必須です。

たとえば建築基準法では道路の中心線から左右に2メートルずつ後退した線を道路の境界線とみなしますので、セットバック補正の計算をする際は中心線からの距離を測定する必要があります。

また特定路線価の設定申出書では、道路の現況説明として道路の幅員および奥行を明細書に記載しなければなりませんので、手元に確認できる測量図等が無い場合は実測してください。

土地評価で建築基準法上の道路を確認すべきケース

相続税の土地評価で建築基準法上の道路の確認が必要となる主なケースは、次の補正計算および申請を行う場合です。

・セットバック補正

・無道路地補正

・特定路線価の設定申請

幅員の広い道路や、区画整理された場所の土地であれば、建築基準法上の道路に該当する可能性が高いです。

しかし幅員が狭い道路に接していたり、その道路に建物が接道していない場合は、ぜひ、建築基準法上の道路の種類を確認してください。

セットバック補正の適用判定

前述の通り、2項道路に該当する土地に接している場合、セットバック補正の対象となります。

セットバック補正の対象となるのは、セットバックが必要な部分のみです。

したがって道路の中心線から2mに達する距離まで後退する土地の面積を算出するために、幅員や評価対象地の当該道路に接している部分の距離の測定が必要です。

後退距離×当該道路に接している部分の距離=セットバック対象面積

土地評価額×(セットバック対象面積÷評価対象地の総面積)×70%=セットバック控除額

「セットバックの土地評価」で実際に相続税を減額した事例

「セットバックの土地評価」で実際に相続税を減額した事例をご紹介します。

2項道路に指定されている道路の幅員が4m未満だと、増改築や建て替えを行う際にはセットバック(後退)しなくてはならず、そこに建物を建てることはできません。このマイナス要素を考慮し、評価額を下げられた事例をご紹介します。

無道路地補正の適用判定

無道路地とは、建築基準法上の道路に直接接していない宅地をいい、建物を建築する際の建築基準法上の接道義務を満たしていないことで、そのままでは建物の建築ができません。

このため、無道路地については、道路に面した標準的画地の価額である路線価を基に利用価値の低下に応じた補正を行って評価します。

接道義務は、幅員4m以上の建築基準法上の道路に原則2m以上接していることを条件とする規定です。

なお、道路に接していても、その接する間口距離が接道義務を満たしていない宅地については、そのままでは建物の建築ができないことで、無道路地に準じた評価を行います。

そのため、無道路地等の評価を行う際は、建築基準法上の道路に該当するかを確認することはもちろん、接している部分の距離も調べる必要があります。

無道路地の宅地に該当した場合には、接道義務を満たすために必要な面積分の価額を控除することができます。

なお道路に接していない土地でも、他の土地の一部を道路として使用できる権利を設定している場合は、無道路地補正の対象外です。

路線価×無道路地の面積=無道路地の控除額

※無道路地の控除額は、不整形地補正等の補正計算後の評価額の40%を上限とします。

「無道路地の土地評価」で実際に相続税を減額した事例

「無道路地の土地評価」で実際に相続税を減額した事例をご紹介します。

建築基準法の規定(接道義務)を満たさない土地は、原則として建物が建てられません。このマイナス要素を考慮して評価した結果、不整形地補正だけではなく、その他の減額要素も適用できたことで、評価額を下げられた事例をご紹介します。

特定路線価の申請要件の判定

路線価は公共の道路に設定されていますが、路線価地域内の道路でも路線価が設定されていない場所もあります。

特定路線価は、路線価地域内に路線価が設定されていない場合、相続税や贈与税で土地の評価額を算出するために個別設定する路線価です。

特定路線価を設定するためには、税務署に「特定路線価設定申出書」を提出しなければなりません。

申請書には特定路線価を設定する道路の幅員や奥行、舗装状況などの状況を説明するとともに、参考事項として建築基準法上の道路の有無および、該当する道路の種類(建築基準法第42条第1項5号に該当する土地など)を記載します。

特定路線価設定申出書を提出しても、私有地を道路として使用しているケースや、幅員の狭い道路には設定申し出を却下されるケースもあります。

そのため評価対象地が接している道路に路線価が設定されていない場合は、法的な道路に該当するか否かを調べ、特定路線価を申請をするかを判断してください。

相続人が土地評価を行うリスク

相続税の申告書は相続人だけで作成できますし、区画整理された自宅の敷地であれば、路線価に面積を乗じるだけで評価額を算出できるかもしれません。

しかし土地が幅員の狭い道路に接している場合は、補正計算が必要になる可能性が高く、建築基準法上の道路に該当するかの確認も重要になります。

2項道路に該当する場合にはセットバック補正により評価額を下げられますし、無道路地となれば利用価値の低下に応じた補正を行って評価額を下げます。

また土地評価においては、建築基準法上の道路の確認以外にも、間口が狭い土地については「間口狭小補正」、土地の形状が歪な場合には「不整形地補正」など、土地の所在する場所や形状によって適用できる補正計算の適否を判断しなければなりません。

これらの補正計算は評価額を減額するためのものであり、補正計算をしなかった場合、土地の評価額が過大に算出され、相続税を多く支払うことになります。

また補正計算を行った場合でも、評価方法が誤っていれば税務署から指摘を受け、追徴課税を受ける可能性もあるため、相続人だけで土地評価を行うのはリスクが伴います。

まとめ

建物を建築する場面を除き、普段利用している道路が建築基準法上の道路に該当するか否かを確認する機会はありません。

聞き慣れない用語ばかりなので、道路の種類を調べるのも苦労します。

但し、土地評価の補正計算の適否で、評価額が数百~数千万円単位で変わることも珍しくありませんので、建築基準法上の道路の確認は必須といえます。もし、相続税の計算で少しでもご不安な点がありましたら、相続税専門の税理士事務所へご相談ください。