農地は所在地によって相続税評価額が大きく変わり、市街地農地については評価額が宅地並みになることもあります。

宅地造成費等を差し引くことで評価額を減額できますが、宅地造成の方法や費用については評価者の判断によってバラツキが生じがちです。

そこで本記事では、市街地農地の評価方法および、宅地造成費を控除する際のポイントについて詳しく解説します。

市街地農地の概要

農地は相続税の計算上、純農地・中間農地・市街地周辺農地・市街地農地の4種類に区分されています。

同じ農地であっても、種類が異なると評価方法が変わりますので、最初に評価対象地がどの区分に該当するかをご確認ください。

農地の分類方法についは、こちらで詳しく解説しています。

農地の相続税評価の基礎となる、農地の分類方法や、農地ごとの評価の仕方について分かりやすく解説しています。

市街地農地に該当する土地

農地の中で市街化区域内にある土地は、原則「市街地農地」に区分されます。

市街化調整区域や線引きがされていない区域については、農地法第4条・第5条の規定による農地転用の許可を受けている場合、市街地農地に該当します。

なお農地転用の許可を得ている土地には「農地転用許可証」が発行されていますので、お手元に許可証がない場合は農業委員会へお問い合わせください。

市街地農地を評価する際の流れ

市街地農地の評価方法は、「宅地比準方式」と「倍率方式」の2種類あります。

宅地比準方式とは、農地を宅地であるとした場合の1㎡当たりの価額から、農地を宅地転用する際に必要な1㎡当たりの宅地造成費相当額を控除し、評価対象地の面積を乗じて評価額を算出する方法です。

宅地造成費の金額は国税庁ホームページに掲載されており、相続開始年分および評価対象地がある都道府県ごとに金額は異なります。

(農地を宅地とした場合の1㎡当たりの評価額-1㎡当たりの宅地造成費)×面積=市街地農地の評価額

倍率方式とは、固定資産税評価額に評価倍率を乗じて算出する方法です。

市街地農地を倍率方式で計算する場合、評価対象地に最も近接し道路からの位置や形状等が最も類似する宅地の評価額(固定資産税評価額)を基として計算します。

乗じる評価倍率は宅地の倍率であり、一般的な倍率方式による計算とは違い、土地の形状補正等も必要となるため、路線価方式より評価額を算出するための工程が多くなります。

宅地比準方式に関する詳細はこちらをご覧ください。

市街化区域における宅地以外の土地は、宅地比準方式を用いて評価額を計算します。適用条件や計算方法、他の評価方法との違いを解説します。

市街地農地の評価単位

市街地農地等は利用の単位ごとに評価額を計算し、所有者が農地を使用している場合は、全体を一団の農地として評価します。

市街地農地は宅地転用が認められている土地ですが、生産緑地については農地等として使用しなければいけないという制約があります。

そのため農地の一部に生産緑地がある場合、農地が隣接している状況であっても、生産緑地とそれ以外の農地に区分して評価しなければなりません。

宅地造成費の計算方法

市街地農地の評価で用いる宅地造成費は、評価対象地を宅地転用するとした場合に必要となる費用です。

宅地造成費の金額は市街地農地ごとに異なりますし、評価対象地が平坦地か傾斜地なのかによって控除する宅地造成費は変わってきます。

平坦地の宅地造成費

平坦地の宅地造成費には種類があり、実際に必要となる費用・数量だけ評価額から差し引くことになります。

たとえば評価対象地が400㎡であっても、伐採・抜根が必要となる面積が300㎡であれば、300㎡に対する伐採・抜根費しか控除できません。

また宅地造成費の控除金額は、相続開始年分や都道府県ごとに違うため、市街地農地の所在地が違えば控除額は変わります。

<令和3年の平坦地の宅地造成費(東京都)>

| 工事費目 | 控除金額 | |

| 整 地 費 |

整地費 | 700円 |

| 伐採・抜根費 | 1,000円 | |

| 地盤改良費 | 1,600円 | |

| 土盛費 | 6,900円 | |

| 土止費 | 76,200円 | |

※控除金額は整地費・土止費は1㎡当たり、土盛費は1㎥当たりの金額です。

整地費とは

整地費とは、凹凸がある土地の地面を地ならしや、土盛工事が必要な土地において、土盛工事をした後の地面を地ならしするための工事費をいいます。

伐採・抜根費とは

伐採・抜根費とは、評価対象地にある樹木を伐採し、根などを除去するための工事費をいいます。

整地工事によって樹木を除去できる場合、宅地造成費に伐採・抜根費は含めません。

地盤改良費とは

地盤改良費とは、湿田など軟弱な表土でおおわれた土地を宅地造成する際、地盤を安定させるための工事費をいいます。

市街地農地の場合、田んぼに対して適用することが多く、畑に対して地盤改良費を控除するケースは限られます。

土盛費とは

土盛費とは、道路よりも低い位置にある土地について、宅地として利用できる高さまで土砂を搬入して埋めたて、地上げする際の工事費をいいます。

土盛りする高さは道路面までを原則とし、控除金額は1㎡ではなく1㎥で算出します。

土止費とは

土止費とは、道路よりも低い位置にある土地について、宅地として利用できる高さ(原則は道路面)まで地上げする際、土盛した土砂の流出や崩壊を防ぐために構築する擁壁工事費です。

傾斜地の宅地造成費

傾斜地の宅地造成費とは、平坦地の宅地造成費の計算で用いる整地費・土盛費・土止費の宅地造成に要する費用をすべて含めて算定した費用です。

ただ傾斜地の宅地造成費に伐採・抜根費は含まれていないため、伐採・抜根が必要な土地については、別途平坦地の宅地造成費の伐採・抜根費を控除します。

また傾斜地の宅地造成費を適用するのは、傾斜度3度超の土地に対してです。

傾斜度3度以下の土地については、平坦地の宅地造成費を用いて評価額を算出してください。

<令和3年の傾斜地の宅地造成費(東京都)>

| 傾斜度 | 金額(1㎡あたり) |

| 3度超~5度以下 | 19,200円 |

| 5度超~10度以下 | 23,300円 |

| 10度超~15度以下 | 35,600円 |

| 15度超~20度以下 | 50,300円 |

| 20度超~25度以下 | 55,500円 |

| 25度超~30度以下 | 58,300円 |

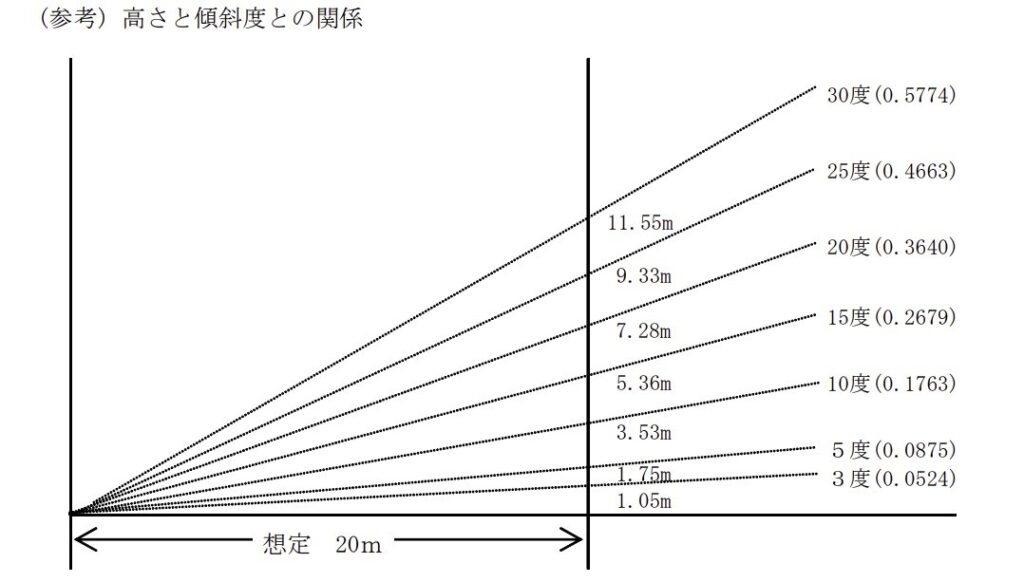

傾斜度については、原則、評価する土地に最も近い道路面の高さを起点とし、傾斜の頂点(最下点)は、評価する土地の頂点(最下点)が奥行距離の最も長い地点にあるものとして測定します。

なお「高さ÷奥行」や「奥行÷斜面の長さ」から、傾斜度を算出することも可能です。

<傾斜度区分の判定表>

| 傾斜度 | ①高さ÷奥行 | ②奥行÷斜面の長さ |

| 3度超~5度以下 | 0.0524超~0.0875以下 | 0.9962以上~0.9986未満 |

| 5度超~10度以下 | 0.0875超~0.1763以下 | 0.9848以上~0.9962未満 |

| 10度超~15度以下 | 0.1763超~0.2679以下 | 0.9659以上~0.9848未満 |

| 15度超~20度以下 | 0.2679超~0.3640以下 | 0.9397以上~0.9659未満 |

| 20度超~25度以下 | 0.3640超~0.4663以下 | 0.9063以上~0.9397未満 |

| 25度超~30度以下 | 0.4663超~0.5774以下 | 0.8660以上~0.9063未満 |

※①および②の数値は、三角比によります。

市街地農地を評価する際の注意点

宅地造成費は現地調査により確認すること

同じ地域にある市街地農地であっても、控除する宅地造成費の金額が同じとは限りません。

田と畑では必要となる造成費は違いますし、伐採・抜根や土盛り・土止めの有無は評価対象地ごとに判断しなければなりません。

また評価対象地の一部にしか必要のない造成費を土地全体に適用して計算すると、宅地造成費を過大に差し引いたとして、税務署から指摘される可能性があります。

そのため宅地造成費の計算をする際は評価対象地の現地調査を行い、必要となる費用を確認してください。

宅地転用が見込めない市街地農地の評価方法

市街地農地は、宅地とした場合の評価額から造成費を差し引いて評価額を算出しますが、経済合理性の観点から宅地転用が見込めない市街地農地は、純農地の価額により評価することになります。

「宅地転用が見込めない市街地農地」には、宅地造成費の費用が宅地とした場合の評価額を超える場合や、傾斜度など物理的な理由から宅地として使用することができないケースなどがあります。

路線価の低い地域や、多額の宅地造成費が見込まれる農地については、純農地による評価も検討してください。

生産緑地の指定を受けている農地の評価方法

生産緑地とは、市街化区域内にある農地のうち、生産緑地地区に指定された農地をいいます。

市街地農地の固定資産税は宅地並みに課税されますが、生産緑地に指定されていると市街化調整区域の農地並みに固定資産税が抑えられています。

そのため生産緑地の有無は固定資産税評価証明書で判断できますし、生産緑地指定されている農地に設置されている「生産緑地地区」の看板でも確認可能です。

生産緑地の指定を受けている農地は、次の計算式により評価します。

生産緑地でないものとして評価した価額×(1-AまたはB)=生産緑地の評価額

A:相続開始時点で買取申出ができない生産緑地⇒買取申出可能となるまでの期間に応じた割合

B:相続開始時点で買取申出が行われていた生産緑地、または買取申出可能となった生産緑地⇒5%

生産緑地の評価は、相続開始時点で市町村長に対し買取申出が行えるかどうかで補正内容が変わります。

相続開始時点で生産緑地の買取申出ができない場合、相続開始時点から買取申出ができるまでの期間に応じて評価額を減額します。

相続開始時点で買取申出を行っている場合や、買取申出が可能となっている生産緑地は、相続税評価額の5%が減額補正の数値です。

なお農業の主たる従事者が亡くなった場合、市区町村に対して買取申し出が行うことが可能になるため、相続税の計算においては基本的に5%の減額補正が適用されます。

<買取申出できない生産緑地>

| 課税時期から買取りの申出をすることができることとなる日までの期間 | 割合 |

| 5年以下 | 10% |

| 5年超~10年以下 | 15% |

| 10年超~15年以下 | 20% |

| 15年超~20年以下 | 25% |

| 20年超~25年以下 | 30% |

| 25年超~30年以下 | 35% |

地積規模の大きな宅地の評価の適否

土地の補正計算の一つに、「地積規模の大きな宅地の評価」があります。

「地積規模の大きな宅地の評価」は、路線価に奥行価格補正率などの各種画地補正率に規模格差補正率を乗じて評価額を算出することができる補正計算です。

宅地に対して適用されることが多い「地積規模の大きな宅地の評価」ですが、市街地農地であっても要件を満たせば適用することが可能です。

ただし基本的に、適用できるのは宅地の場合と同様、路線価地域の普通商業・併用住宅地区および、普通住宅地区に所在する市街地農地に限られます。

また経済合理性の観点から宅地への転用が見込めない場合や、評価対象地が傾斜地にあるなど、物理的に不可能であることで宅地転用ができないケースについては「地積規模の大きな宅地の評価」の適用対象外となります。

ケース別:市街地農地の計算例

設例①:平坦地にある市街地農地

【前提条件】

| 相続開始年分 | 令和3年 |

| 評価対象地の所在地 | 東京都 |

| 農地区分 | 市街地農地 |

| 路線価 | 100,000円 |

| 面積 | 400㎡ |

| 整地が必要な面積 | 400㎡ |

| 土盛りを必要とする面積 | 400㎡ |

| 土盛りをする高さ | 1m |

| 擁壁面の長さ | 60m |

| 土止めをする高さ | 1m |

・整地費

400㎡×700円=280,000円

・土盛費

400㎡×1m×6,900円=2,760,000円

・土止費

60m×1m×76,200円=4,572,000円

・宅地造成費の合計

280,000円+2,760,000円+4,572,000円=7,612,000円

100,000円×400㎡−7,612,000円=32,388,000円(相続税評価額)

設例②:傾斜地にある市街地農地

【前提条件】

| 相続開始年分 | 令和3年 |

| 評価対象地の所在地 | 東京都 |

| 農地区分 | 市街地農地 |

| 路線価 | 100,000円 |

| 評価対象地の面積 | 500㎡ |

| 地表に対する傾斜度 | 8度 |

| 伐採・抜根の対象となる面積 | 500㎡ |

・傾斜度8度

1㎡当たり23,300円

・伐採・抜根費

1㎡当たり1,000円

・1㎡当たりの宅地造成費

23,300円+1000円=24,300円

100,000円−24,300円=75,700円(1㎡当たりの評価額)

75,700円×500㎡=37,850,000円(相続税評価額)

まとめ

市街地農地の評価は、形状補正だけでなく宅地造成費の計算も必要になります。

宅地造成費の見積もりが甘ければ相続税評価額は過大に算出されますし、費用を多く差し引いてしまうと、あとから加算税・延滞税を支払うことになりかねません。

傾斜地については、農地の状況によって純農地評価の判断も必要となるなど、注意が必要です。

相続財産に農地が含まれる場合には、相続税専門の税理士へご相談いただき、最適な方法で評価額を算出することをオススメいたします。