市街化区域の宅地に存する山林を「市街地山林」といいます。

市街地山林の相続税評価額は、宅地としての価額から宅地に転用した場合の造成費を控除して計算します。

そのため、市街地山林として評価をするだけでも相続税評価額を抑えることができますが、宅地への転用が見込めないと判断した場合は、さらなる減額となる可能性があります。

宅地転用の可否はどのように判定するのでしょうか。

今回は実際にあった事例を用いて、判定から減額まで解説します。

土地の評価額の基本的な計算方法や、評価額を下げるためにできる対策について気になる方はこちらも併せてごらんください。

路線価方式と倍率方式の違いや、基本となる計算方法、土地の評価額を下げるためにできる対策について分かりやすく解説しています。

もくじ

宅地の一部を市街地山林として評価

今回は、お父様から複数の土地を相続された千葉県K市にお住まいの金子様(仮名)の相続税土地評価の事例になります。

私たちが金子様のご自宅に伺い、土地(以下、A土地という)を拝見したところ、自用の宅地の一部が土砂崩れ防止の擁壁となっているのが目に留まりました。

金子様にその擁壁についてお伺いすると、A土地は擁壁の一部ではありますが、擁壁設置以前は「山林」であったとのお話をいただきました。次に、市役所の固定資産税課税課で、設置後も市の定期調査により「山林」と判断し課税していることが明らかとなったため、財産基本通達に則り、路線価地域であるA土地を「市街地山林」として評価する方針を固めました。

市街地山林

宅地のうちに介在する山林、市街地区域内にある山林のことをいい、主に宅地比準方式によって評価される。

宅地比準方式

宅地比準方式とは、宅地開発が可能な農地、雑種地、山林などの評価に用いられる計算方法。宅地転用できる場合とできない場合で、その方法が変わってくる。

その山林が宅地であるとした場合の1平方メートル当たりの価額から、宅地に転用する場合の1平方メートル当たりの造成費を控除した金額に、その山林の地積を掛けて計算した金額により評価する。

その山林の価額は、近隣の純山林の価額に比準して評価する。

市街地山林について宅地への転用が見込めないと認められる場合とは、「その山林を評価した場合の価額が近隣の純山林の価額に比準して評価した価額を下回る場合、又はその山林が急傾斜地等であるために宅地造成ができないと認められる場合」である。

宅地比準方式について詳しく知りたい方はこちらを併せてご確認ください。

市街化区域における宅地以外の土地は、宅地比準方式を用いて評価額を計算します。適用条件や計算方法、他の評価方法との違いを解説します。

土地の評価単位を分ける

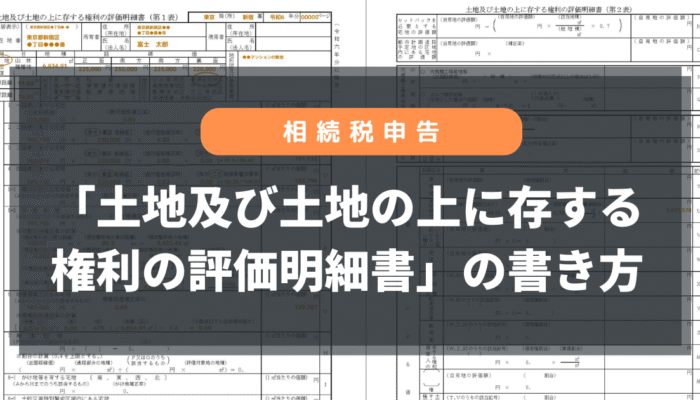

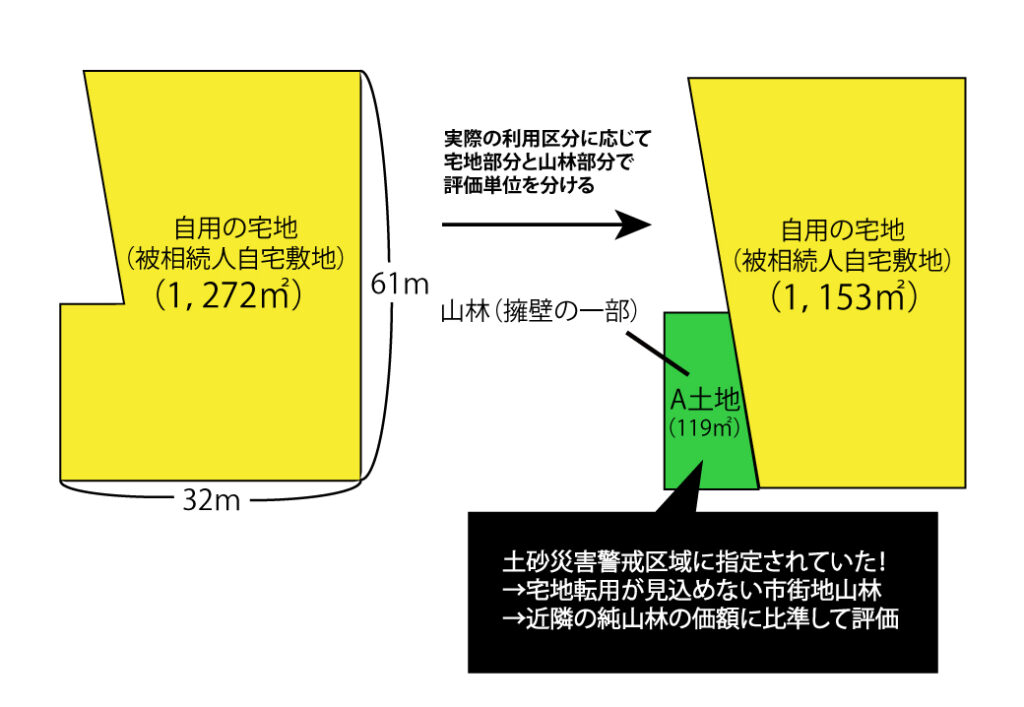

擁壁部分を「市街地山林」と評価するにあたって、財産基本通達7-2(1)には「宅地は、1画地の宅地(利用の単位となっている1区画の宅地という)を評価単位とする」とあるため、私たちは実際の利用区分に応じて、評価単位を宅地部分と山林部分を分けることにしました。

土地の評価単位

土地の価額は、原則として、宅地、田、畑、山林、原野、牧場、池沼、鉱泉地、雑種地の別に評価する。

登記簿上の地目にかかわらず、課税時期における土地の現況によって変わってくる。

そのため、相続税土地評価では土地の利用状況から判断して、1筆の土地を複数に分けて評価する場合がある。

前述したように「市街地山林」を評価する場合は、まずその土地が「山林から宅地転用できるかどうか」を検討しなければなりません。

続いて私たちは、県の土木事務所の管理課で擁壁についての調査を行うことにしました。

相続発生後に「土砂災害警戒区域」に指定された土地

ここで驚きの事実が判明します。

A土地は、相続発生後に「土砂災害警戒区域」に指定されていたのです。

土砂災害警戒区域とは、急傾斜地の崩壊等が発生した場合に、住民の生命または身体に危害が生ずるおそれがあると認められる区域のことをいいます。

当時は、土砂災害警戒区域の指定はなかったものの、A土地とその周辺は、急傾斜地の崩壊の危険性の高い区域とされており、土砂災害防止の観点から、市が擁壁を設置していたことが分かりました。

擁壁のような大掛かりな施設は個人で設置するのは難しく、また、擁壁を撤去することで急傾斜地の崩壊など危険性が高まると市から判断されているため、擁壁の撤去は困難です。

宅地転用が見込めない市街地山林

以上のことから、A土地は宅地転用が難しい土地であるという証明ができました。

また、A土地とその周辺の擁壁部分には、建物が一切建築されていない、すなわち宅地転用されていない地域であることも確認できました。

前述した通り、A土地は「山林が急傾斜地等であるために宅地造成ができないと認められる場合」に当てはまっているため、近隣の純山林の価額に比準して評価を行うのが妥当です。

近隣の純山林の価額に比準する場合、比準元となる具体的な純山林は、評価対象地の近隣の純山林、すなわち、評価対象地からみて距離的に最も近い場所に所在する純山林とされています。これに基づいて、土地Aから最も近い純山林の存在を確認し、その近傍山林の単価と純山林の評価倍率を用いて評価額の算出をするのが適当と判断しました。

評価倍率

評価倍率とは、路線価(道路に面する標準的な宅地の1平方メートル当たりの価額)が定められていない土地の相続税評価額を算出するために、その土地の固定資産税評価額に掛ける倍率のこと。路線価が定められていない地域については、その市区町村の評価倍率表を用いて算定する。

・A土地の面積:119㎡

・近傍山林の単価:47円/㎡

・純山林の評価倍率:12

固定資産税評価額×純山林の評価倍率

47円/㎡×119㎡=5,593円(固定資産評価額)

5,593円×12(評価倍率)=67,116円(相続税評価額)

実際の利用区分と周辺地域の状況を考慮せず、単に一体で「宅地」として評価を行った場合と比較して、この土地だけで約880万円も評価額が下がり、約260万円も相続税の負担が軽くなる結果となりました。

今回のポイント

自用の宅地を実際の利用区分に応じて、宅地部分と山林部分で評価単位を分けることで、市街地山林の評価を取り入れることができた。

また、市街地山林について宅地への転用が見込めないと認められる場合は、純山林の価額に比準して評価を行うことができる。