相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、一番のウェイトを占めるのが「土地」です。

土地は、評価がとくに難しいために、判断が分かれることも少なくありません。そのため、土地の評価額を適正に算定できるかが、適正申告のカギとなります。

複数の貸家を相続

静岡県K市にお住いの太田様(仮名)は、3か月前にお父様を亡くされ、自宅をはじめ、貸家等を相続されました。

自己申告を検討していたところ、当グループに相続税申告業務をご依頼されたご友人の勧めを受け、翻意したことで、申告業務をお任せいただけることになりました。

今回の事例でポイントになったのは、「貸家が複数棟ある場合の土地評価」です。

貸家が複数棟ある場合の土地評価

相続税土地評価では、宅地は自用地、借地権、貸家の目的となっている土地などに分けて評価します。土地の評価単位は1筆ごとになるとは限らず、1筆の土地を2つや3つに分けて評価することもあります。とくに一団の宅地上に貸家がいくつかある場合は、賃貸借契約の目的となっている各棟の敷地ごとに評価するのが原則です。

各棟が通路やフェンスなどで仕切られている場合は、仕切られた土地をひとつの建物の敷地部分として取り扱います。

仕切りが不明確な場合、住人の土地の利用状況、建物建築時に行政に提出された「建築計画概要書」の配置図、現況測量による測量図などをもとに、敷地部分を判定します。

各貸家敷地を個別評価し相続税減額に成功!

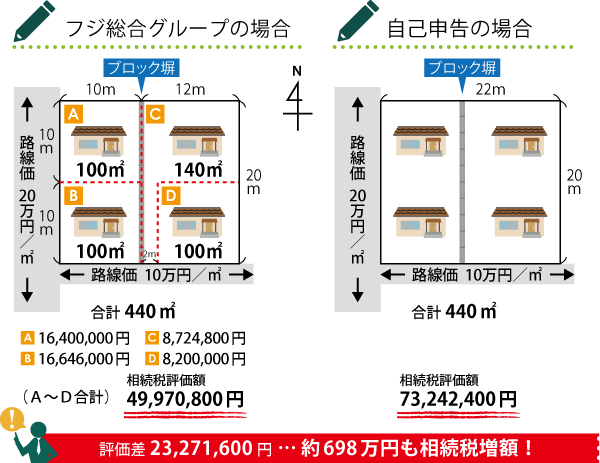

現地を拝見させて頂いた際に気になったのは、幹線道路沿いの440㎡の土地です。

側道にも接しているため、西と南の二方に面した角地となっています。

その土地上には、いわゆる文化住宅と呼ばれる4棟の貸家が、間にブロック塀を挟んで、2棟ずつ立っています。

依頼をお引き受けしてから、私たちはこの貸家敷地について現地調査、役所調査を実施、また土地家屋調査士に依頼して現況測量を行うなどして検証を重ねた結果、各貸家敷地をA、B、C、Dの4つに区分して評価することが合理的との結論に至りました。

そして、これらに基づき土地の評価額を求め、現預金や株式などの評価も行って申告書を作成し、税務署に提出しました。

今回の申告作業をご自身でされた場合、この土地にある4棟の貸家の敷地をすべてひとつの利用単位として、一体評価していた可能性があります。

また、形状のいい土地なので、不整形地補正も入っていない可能性があります。

この場合、全体で約7,324万円の評価額となり、当グループによる評価額より約2,327万円上がり、約700万円も余計に相続税を支払っていた可能性があります。

このように、当グループでは相続専門税理士と相続に強い不動産鑑定士との協働により、適正申告を実現することが可能です。

2つの道路が交わる角に面する土地。角地は、一方路に比べて出入りの便がよく居住の快適性が高いことから、評価額が上がる傾向にある。

今回のポイント

複数棟の貸家の敷地の利用区分の判定には、フェンス等の仕切りの有無、賃借人の土地利用状況、建築計画概要書、現況測量図等、さまざまな要素が絡んでくる。

相続税土地評価を依頼するときは、土地の評価に精通した専門家に相談しよう。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。