相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、一番のウェイトを占めるのが「土地」です。土地は、評価がとくに難しいために、判断が分かれることも少なくありません。そのため、土地の評価額を適正に算定できるかが、適正申告のカギとなります。

もくじ

急な崖を有するアパート敷地を相続

神奈川県D市にお住まいの本郷様(仮名)は、今年1月にお父様を亡くされ、自宅とアパート、株式や預貯金を相続されました。

相続税申告の業務は普段から懇意にしている税理士にお願いすることにしたものの、「相続税の計算で土地評価は重要だから」と、その税理士の了解を得て、土地評価の部分は、当グループにお任せいただけることになりました。

私たちは、現地に出向き、自宅やアパートの状況を確認させていただきました。すると、アパートの背後地が、急な崖となっているのに気づきました。

敷地の一部が土砂災害特別警戒区域

念のためアパートの敷地(A土地)を購入したときの重要事項説明書をお見せいただいたところ、「当該宅地(A土地)が土砂災害警戒区域内の土地である」にチェックがあり、さらに備考欄に次の記述が確認できました。

これについて本郷様に伺ったところ、「市役所に問い合わせて、『特別警戒区域に属しているのは一部であり、A土地に建築物の構造規制は適用されない』との回答は得た。しかし、万一に備えて、結局、鉄筋コンクリート造のアパートを建築したと父から聞いている」とのことでした。

私たちは、こうした情報をもとに、適正な土地評価のための検証を、さらに行うことにしました。

平成31年1月1日以降に発生した相続・贈与に関して「土砂災害特別警戒区域内にある宅地の評価」の補正計算が追加されました。土砂災害特別警戒区域内にある宅地の評価額を最大30%減額する補正について詳しく解説します。

土砂災害防止対策推進法とは?

わが国は国土の73%が人々の居住に適さない山地や丘陵です。しかし、高度経済成長期以降、都市圏の拡大から土地需要が高まり、土砂災害や地滑りの危険のある丘陵や山地にまで宅地の造成が拡大しました。さらに、豪雨等により、地盤の弱い地域で、住民が土砂災害を受けるリスクが高まっています。

土砂災害防止対策推進法は、土砂災害等のおそれのある区域について、危険の周知、警戒避難体制の整備等を目的として定められた法律です。その中では、急傾斜地の崩壊等が発生した場合に、住民等の生命または身体に危害が生じる程度に応じて、「土砂災害警戒区域(通称:イエローゾーン)」と「土砂災害特別警戒区域(通称:レッドゾーン)」を全国の地域に定めることとされています。

災害リスクを評価に反映する

相続税においては、従来、土砂災害特別警戒区域内にある土地について、明確な減額規定はありませんでした。

しかし、このような区域にある土地では、宅地分譲など特定の開発行為が許可制となること、建築物に構造規制が課されること、さらに、著しい損壊が生じる恐れがある場合は、建築物の移転勧告を受けるなど、土地利用に多くの制限が生じます。

このことを考慮して、今般、財産評価基本通達が改正され、2019年以降に開始した相続から「土砂災害特別警戒区域内にある宅地の評価」が適用されることになりました。

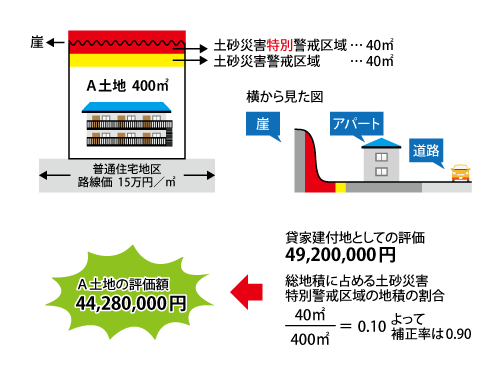

それによれば、土砂災害特別警戒区域内となる部分を有する宅地は、補正前の価額に、その宅地の総地積に占める土砂災害特別警戒区域内となる部分の地積の割合に応じた補正率を乗じて計算した価額で評価します。

本郷様のA土地について役所調査を行ったところ、確かに、A土地の北側が「土砂災害警戒区域」、さらに崖に近い部分が「土砂災害特別警戒区域」に指定されていることが分かりました。役所に保管されている警戒区域図、住宅地図などを照合してA土地の警戒区域の範囲を特定し、「土砂災害特別警戒区域内にある宅地の評価」を適用して評価を行ったところ、A土地の評価額は4,428万円と算出されました。

これらについてまとめた評価明細書をもとに説明を行うと、本郷様から「最新の情報を反映していただいてありがたい」と感謝の言葉をいただくことができたのです。

このように、当グループでは相続専門税理士と相続に強い不動産鑑定士との協働により、適正申告を実現することが可能です。

今回のポイント

今般、財産評価基本通達改正により、「土砂災害特別警戒区域内にある宅地の評価」が新設された。土地が土砂災害警戒区域等にあるかどうかは、詳細な調査が必要である。気になる土地がある方は、ぜひ一度、専門家に意見を仰ごう。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税の土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。