もくじ

相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、大きなウェイトを占めるのが「土地」です。土地は、評価がとくに難しいために、判断が分かれることも少なくありません。そのため、土地の評価額を適正に算定できるかが、適正申告のカギとなります。

神奈川県H市在住の川口様(仮名)は、5か月前にお父様を亡くされ、複数の不動産を相続されました。自分で申告することを検討していましたが、相続税土地評価でつまずき、土地評価が得意な税理士事務所を探していたところ、ご友人からの紹介で当グループを知り、申告業務をお任せいただくこととなりました。

「擁壁」目的の土地を相続

川口様は神奈川県H市にお住まいですが、先々代から瀬戸物の行商で愛知県から神奈川県までの東海道沿いを往来していた関係で、東海道沿いに不動産を数多く所有されていました。

早速調査を始めた私たちは、川口様の所有不動産の中に、やたらと「崖地」や「傾斜地」が多いことに気が付きました。

そのことを川口様にお伺いすると、先代が建築に明るかったことから、あえて競合先が少なく、安く手に入る崖地や傾斜地を手に入れて、アパート建設用地にしていたとのこと。

傾斜角度が30度以上もあるような崖地にも、擁壁や人口地盤等を施してアパート等が上手に建設されていました。

安い投資でも家賃は相場並みに取れますので、当然、どの物件も高利回りを実現しているそうです。

また当該崖地や傾斜地については「崖地を有する宅地の評価」や「傾斜地の宅地造成費」等がしっかりと織り込まれており、これ以上の減額要因はないかのように思われました。

地役権が設定されている土地

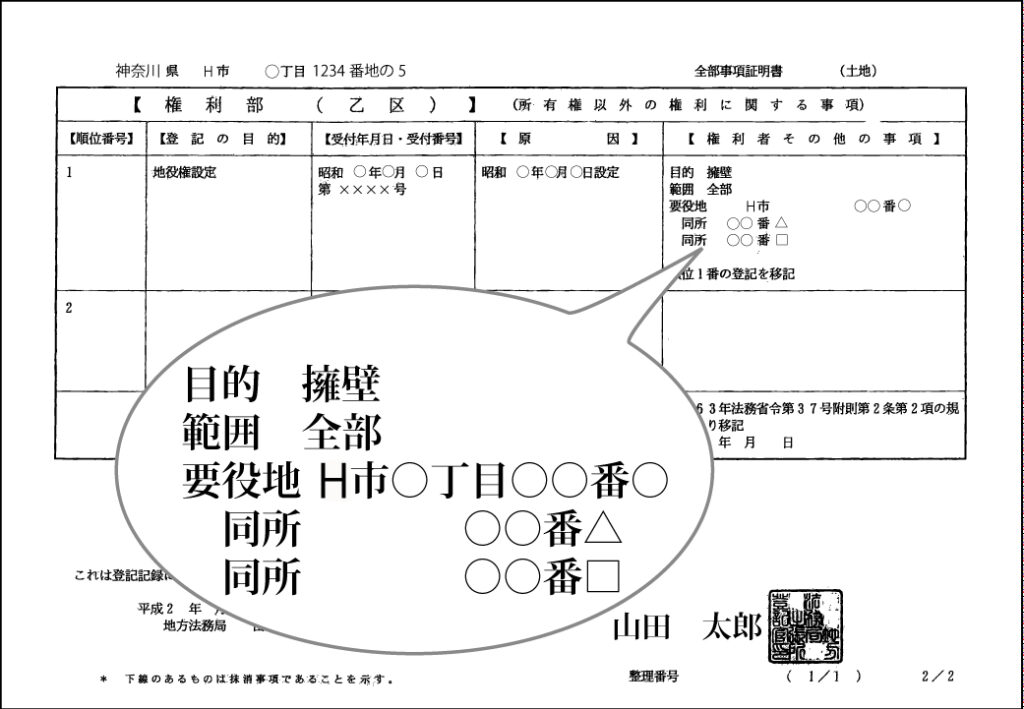

しかし、ある土地(以下A土地という)の全部事項証明書を確認していたところ、乙区欄に「地役権設定」という文字を発見しました。

詳細をよく見てみると、目的:「擁壁」範囲:「全部」要役地:〇〇番〇、〇〇番△、〇〇番▢との記載があります。

つまり、A土地は、敷地全体に「擁壁」を目的として、上記3筆のための地役権が設定されていたのです。

実際に現地を見てみると、確かに300㎡ほどあるA土地はかなりの下り傾斜となっており、最下部はコンクリートの分厚い壁によって土留めされ、まさに土地全体が擁壁としての役割を担っていました。

公図と照らし合わせてみると、3筆の要役地はA土地上部に隣接し、既にそれぞれの筆上に3棟の家が建っています。

地役権の種類と目的

「地役権」とは「設定行為で定められた目的」に従い、自分の土地(要役地)の一定の便益のために、他人の土地(承役地)を使用する権利(物権)のことをいいます。

「要役地」とは実際の便益を受ける側の土地のこと、「承役地」とは実際の便益を与えている側の土地のことで、「要役地」と「承役地」とは互いに隣接している必要はありません。

他人の土地を通行するために設定する地役権。通路を設けられる側の土地が承役地、通路を設けてもらう側の土地が要役地。

眺望を確保するために眺望を遮る建物を建てないことを目的として設定する地役権。建物の建築が制限されている側の土地が承役地、眺望が確保される側の土地が要役地。

日照を確保するために日照を妨げる建物を建てないことを目的として設定する地役権。建物の建築が制限されている側の土地が承役地、日照が確保される側の土地が要役地。

他人の土地を利用して水を引くために設定する地役権。水路を設けられる側の土地が承役地、水を引いている側の土地が要役地。

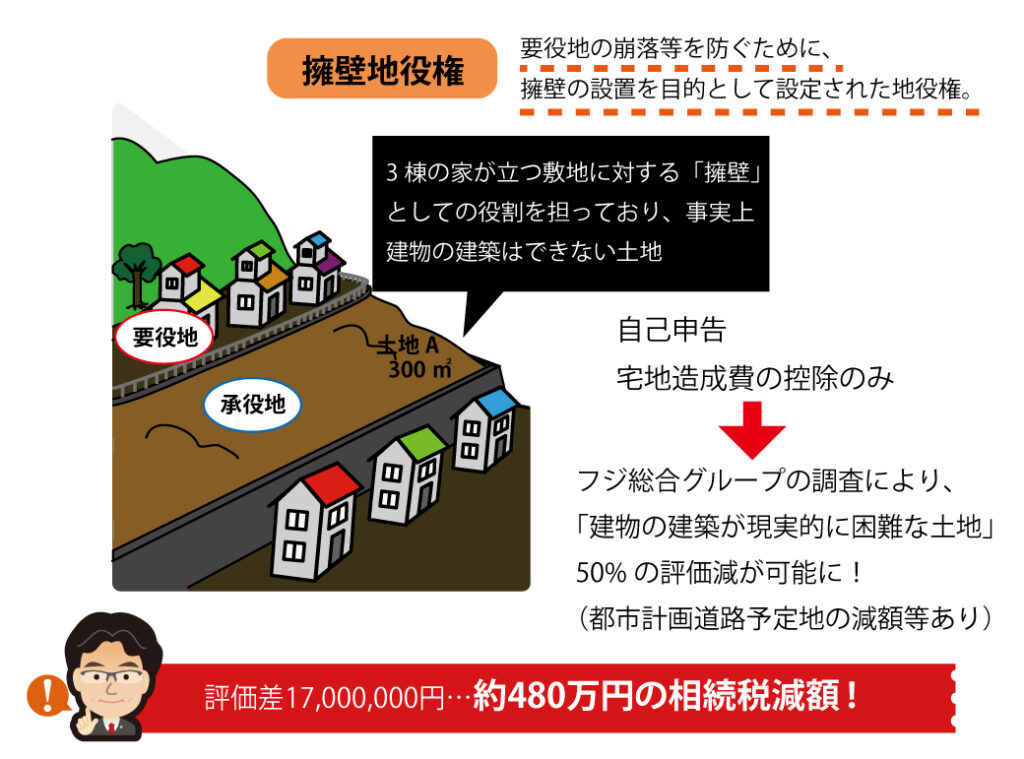

要役地の崩落等を防ぐために、擁壁の設置を目的として設定された地役権。擁壁が設置される側の土地が承役地、当該擁壁によって保護される側の土地が要役地。

送電線路を設置及び保全するために①その土地への立ち入りを認めること。②送電線路の最下垂時における一定範囲の建造物の築造禁止。③爆発物、引火性を有する危険物の製造、貯蔵の禁止。④送電線路の支障となる工作物の設置・竹木の植栽禁止等を目的とした地役権。送電線の下の土地が承役地、送電線鉄塔が立っている土地が要役地。

「建物の建築が現実的に困難な土地」として約1,700万円の評価減!

つまりこのA土地は、上部3棟の敷地に対する擁壁としての役割を担った土地であり、事実上建物の建築はできない土地となります。

建築行為や開発行為を行う場合には、区域内に存するすべての権利者の同意が必要とされていますが、この場合、当該地役権者が擁壁となっている土地上に建物を建築することに対して承諾してくれる可能性はまずないといえるでしょう。

以上から、このA土地は、「建物の建築が現実的に困難な土地」として50%の評価減が可能であると私たちは判断しました。

これらに基づき土地の評価額を求め、申告書を作成して、税務署に提出しました。

結果として、宅地造成費を控除しただけの自己申告の場合よりも約1,700万円もの評価減となり、その他にも、都市計画道路予定地の減額等があったため、約480万円も相続税の負担が軽くなる結果となりました。

このように当グループは、相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な納税額を算定でき、後悔の残らない相続税申告を実現することが可能です。

今回のポイント

土地の全部事項証明書の乙区欄には、今回ポイントとなった地役権をはじめ、地上権、賃借権等、土地の利用制限に関する登記がなされている可能性があるため、申告にあたっては入念なチェックが必要です。

地役権が設定されていることにより、建物の建築が全くできない場合は50%の評価減、建物の用途・規模等に制限を受ける場合には30%の評価減ができます。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。