相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

今回は相続をきっかけとしたコンサルティングが進行中のお客様の事例を紹介します。

自宅と周辺土地、子がすべて相続?

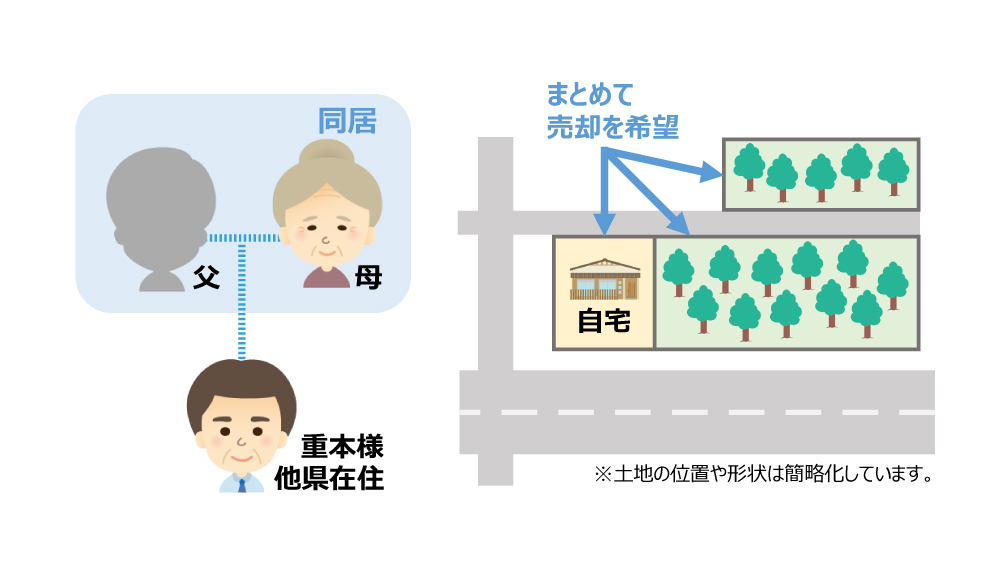

神奈川県にお住まいの重本様(仮名)は、昨年9月に他界されたお父様から遺産を相続することになりました。

お父様の生前から付き合いのあった保険会社の方の紹介でお引き合わせがあり、相続税申告のご依頼をいただきました。

重本様自身は神奈川県にお住まいですが、相続財産の一部である亡きお父様の自宅は隣接する山梨県にあります(お母様は現在も在住) 。

周辺は戸建中心の住宅地域であるものの、自宅に隣接する一帯は木々が密集する土地(山林)となっています。

この山林は、ずっと以前に近隣で大規模な土地開発が行われた際に開発されずに残った土地で、その一部を重本様のお父様は所有していました。

自宅も含めると総面積は3,000㎡あまりになります。

相続人は重本様と91歳のお母様の2人です。

お母様自身も複数の不動産を所有しており、そのこともあって、お二人の間では一人息子の重本様がすべての遺産を相続する方向でおおむね意見がまとまっていました。

相続税や将来設計の面から遺産分割を再検討

しかし、相続税や将来設計の面からみると、他の選択肢も考えられました。

相続税には配偶者の税額を軽減する措置がありますし、それ以外にも、自宅不動産をお母様が相続することで「小規模宅地等の特例」を適用することができ、納める相続税を少なくできます。

また、一人住まいが心配なお母様は近いうちに高齢者居住施設に移り、自宅は売却も視野に入れているとのこと。

その場合も、お母様が自宅を相続していれば、売却時に「居住用財産の譲渡所得の3,000万円特別控除」を受けることができます。

これらをふまえて遺産分割の再考を提案したところ、重本様にも賛同いただくことができました。

被相続人の居住用や事業用に使われていた土地を配偶者や同居親族等が受け継いだときに、その土地の評価額から一定割合を減額できる相続税の特例。特定居住用宅地等の場合、330㎡まで80%が減額される。

→母(配偶者)が自宅(土地)を相続すれば適用可能

小規模宅地等の特例については、こちらで詳しく解説しています。

小規模宅地等の特例を利用することで、土地の相続税評価額を最大で8割も下げられる可能性があります。適用要件や必要書類、計算方法について解説しています。

母が土地を相続する計画には懸念が・・・

しかし、お母様が土地を相続する計画には懸念もありました。

不動産の売却にはある程度の時間がかかることも予期せねばならず、お母様がご高齢であることが不安要素だったのです。

もちろん現在はたいへんお元気なのですが、万が一、認知症などを発症して意思能力が失われてしまうと売却を進めるのが困難になります。

自宅隣接の山林についてはお二人のどちらが相続するか決めかねていましたが、できれば自宅とともに売却したいというご意向でした。

これらは袋地であることから、隣接地所有者との調整・交渉も必要となることが予想され、なおさら長期的な見通しが必要と考えられました。

万が一に備える家族信託

そこで、家族信託も合わせて検討することにしました。

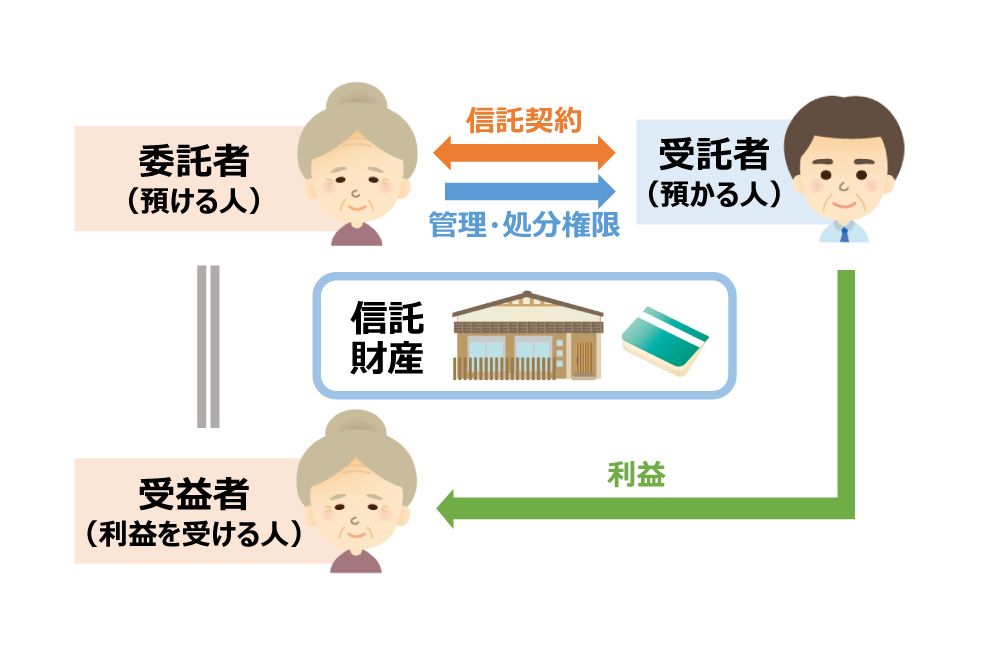

重本様とお母様の間で「委託者:母、受託者:重本様、受益者:母」とする信託契約を結び、重本様が母に代わって契約行為等をすることができるようにしておけば、万一お母様の体調が思わしくなくなった場合でも、売却をストップすることなく実行することができます。

またお母様の預金も信託財産としておき、売却を終えた後は重本様がその売却益等を運用して高齢者居住施設への支払いなどを行えるようにすれば、お母様の生活をスムーズに支えることができます。

財産を信頼できる人に託して管理運用を任せるしくみ。

→万が一、母が認知症になっても売却を実行でき、その後の母の生活もスムーズに支えられる

これらの提案が重本様とお母様に賛同いただけたため、信託の組成を進めるのと同時に、山林部分も含めた土地の一体売却を目指して各所の調整を進めることになりました。

重本様には、「家族の将来を見据えた遺産分割のアドバイスをもらえて助かった」と感謝の声をいただくことができました。

相続税申告というと税金の申告納税がゴールだと思われているかもしれませんが、重要なのはその先です。

私たちが相続税申告を承った際は、相続財産のそれぞれの特徴や価値を適正に把握した上で、ご家族が今後にどのような希望や懸念をお持ちなのか、不動産などをこの先どうするつもりなのかといったことを面談でうかがい、適切なアドバイスと提案を行います。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税の土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。