相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、一番のウェイトを占めるのが「土地」です。土地は、評価がとくに難しいために、判断が分かれることも少なくありません。そのため、土地の評価額を適正に算定できるかが、適正申告のカギとなります。

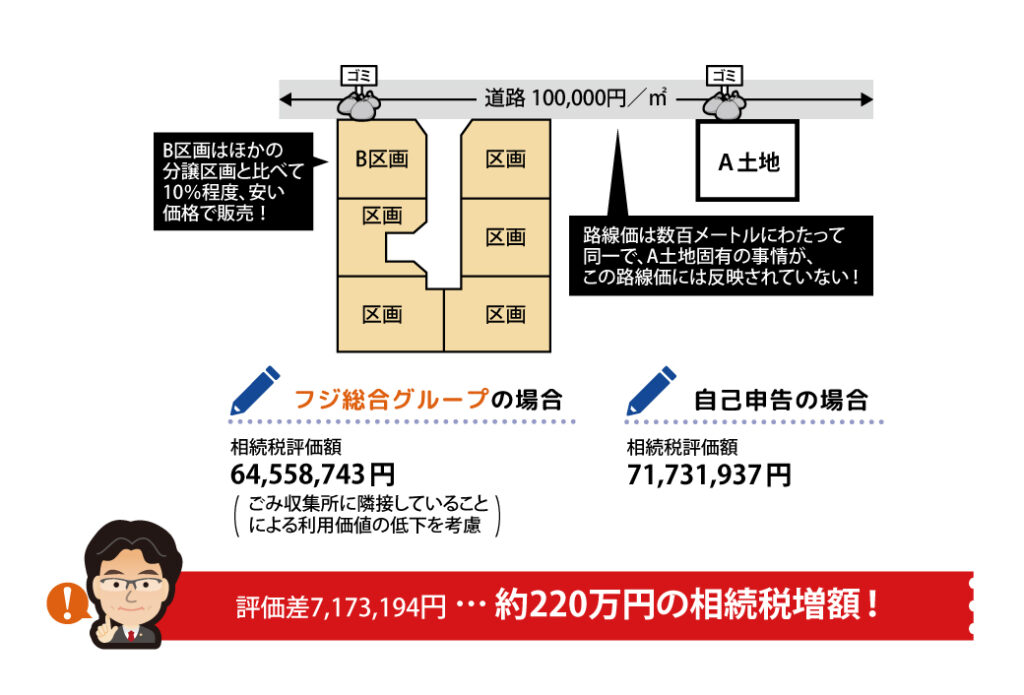

ごみ集積所が隣接する土地

埼玉県W市在住の山本様(仮名)は、3か月前にお父様を亡くされ、自宅建物やその敷地、現金、預貯金、有価証券などを相続されました。

今回のケースでポイントとなったのは、ご自宅の敷地(A土地)です。

A土地は、同土地に隣接する形でごみ集積所が設置されています。

お聞きすると、「もともとは近くの空き地にあったものだが、そこが開発されることになり、今の場所に移転してきた。自治会の取り決めで管理は私がしているが、夏場の臭いがひどく、粗大ごみの不法投棄などもあり、困っている」とのことでした。

利用価値が低下すると評価減が適用可能

相続税で宅地は、その利用価値が付近の土地に比べて低下していると認められる場合、利用価値が低下している部分について、評価額の10%を控除できるとされています。

これを「利用価値が著しく低下している宅地の評価」といいます。

利用価値の低下の具体例としては、「道路との高低差」「地盤の凹凸」「震動」が国税庁から示されていますが、これら以外の事象であっても、当該事象が評価対象地に固有で、かつ取引金額に影響を与えると考えられる場合、本評価は適用可能とされています。

私たちは、「ごみ集積所に隣接している」という事象はA土地固有のものであり、この事象が、A土地の「取引金額に影響を与える可能性がある」ことを示せれば、本評価を適用できるのではと考えました。

また、ごみ集積所についていえば、集積所の位置や管理者の選定は、自治体から地域の自治会になどに委任されていて、地域の話し合いにより決められることが一般的です。

もし管理者となった場合、夏場の悪臭、カラスによるごみの散らかしなど、集積所で起こるトラブルには、基本的にその管理者が対処しなければなりません。

ごみ集積所は、嫌悪施設といえることから、やむを得ず一般の宅地に接する形で設置された場合、その宅地は、そうでないものに比べ、販売価格が低くなる傾向があります。

周辺の分譲地ではごみ集積所に隣接する区画の販売価格が低い

山本様のご自宅近くには、6区画を分譲販売している宅地があり、そのうちの1区画(B区画)がごみ集積所に接しています。

その宅地の販売元である不動産会社に問い合わせたところ、B区画は、ほかの区画と比較して、10%程度、低い価格で販売されていることが分かりました。

山本様は、集積所の臭いやごみの管理に苦労されていて、もしA土地を売却するとなった場合、B区画と同じく、周辺宅地に比べて低い価格となることが予想されます。

さらに、A土地が接する道路に付された路線価は数百メートルにわたり同一の価格であり、A土地特有の事情が、この路線価には反映されていないと考えられます。

そのため、A土地に生じている利用価値の低下を、評価に反映することが適切と判断、この考えに基づいて評価を行い、さらに現預金などの評価も行って申告書を作成し、期限内に税務署に提出しました。

今回のようなごみ集積所に隣接することによる減価は、相続税でどのように財産を評価するのかを規定した「財産評価基本通達」に明示されていないため、変則的な申告内容ではありましたが、なんとか認めてもらうことができました(必ず認められるものではないことには、注意しましょう)。

また、このような特徴を持った財産内容による申告をご自身でされた場合、A土地が抱える固有の事情を考慮しないで評価を行い、申告してしまったかもしれません。

その場合、自宅敷地の評価額は約710万円あがり、約220万円も余計に相続税を支払っていた可能性があります。

当グループでは相続専門税理士と相続に強い不動産鑑定士との協働により、適正申告を実現することが可能です。

気になる土地をお持ちの方は、お気軽にご相談ください。

今回のポイント

相続税における宅地の評価では、ごみ集積所に隣接しているなど、宅地の利用価値を低下させる事象が評価対象地に固有に存在し、かつそれが取引金額に影響を与えると考えられる場合、減額が認められることがある。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。