| 依頼者 | 埼玉県 依田様(仮名) |

| きっかけ | 親戚の方から「相続税還付の手続き」のサービスを紹介され、興味を覚えたことから、当グループに相続税の見直しをお任せいただけることになりました。 |

| 減額要因 | ■期間の定めのない地上権の設定された土地 地上権の目的となっている宅地の相続税評価は、地上権の設定がないものとして求めた評価額から、残存期間に応じて定められた割合を控除して求めます。当該割合は、残存期間が10年以下の5%から50年超の90%までの範囲で、残存期間に応じて定められており、存続期間の定めのない場合には40%とされています。本ケースでは、期間の定めがない上に貸借関係の解消が事実上不可能であるにも関わらず減額がなされていませんでした。 |

埼玉県にお住まいの依田様(仮名)は、5年前にお父様を亡くされ、多数の不動産を相続されました。

あるとき、親戚の方から「相続税還付の手続き」のサービスを紹介され、興味を覚えたことから、当グループに相続税の見直しをお任せいただけることになりました。

相続税還付とは、納めすぎていた相続税の返還を税務署に求める手続きです。ここでは、相続税還付手続きのメリット、税理士選びで失敗しないためのポイントなど、相続税還付の制度や手続きについて分かりやすく解説します。

使用貸借の土地

依田様のご自宅にお伺いして相続税の申告書を拝見し、減額の可能性がないかを確認したところ、その場では減額要因は見当たらなかったため、申告書をお預かりして精査することにしました。

お預かりした申告書には膨大な枚数の附属資料が添付されており、一つひとつを確認する中で、ある土地(以下A土地)の使用貸借契約書が目にとまりました。

それは昭和60年に市と依田様のお父様が交わしたもので、市が所有する福祉施設(以下B施設)の敷地として無料でA土地を貸借するという内容でした。

A土地には市の福祉施設が・・・

使用貸借とは無償で使用収益する契約であり、親族や親子など貸主・借主間の人的つながりのみを基盤とするものがほとんどです。

貸主は原則としていつでも借主に対して契約解除や返還請求ができることから、貸主の権利は極めて強いといえます。

そのため、相続税の土地評価においては使用借権を控除することはできません。

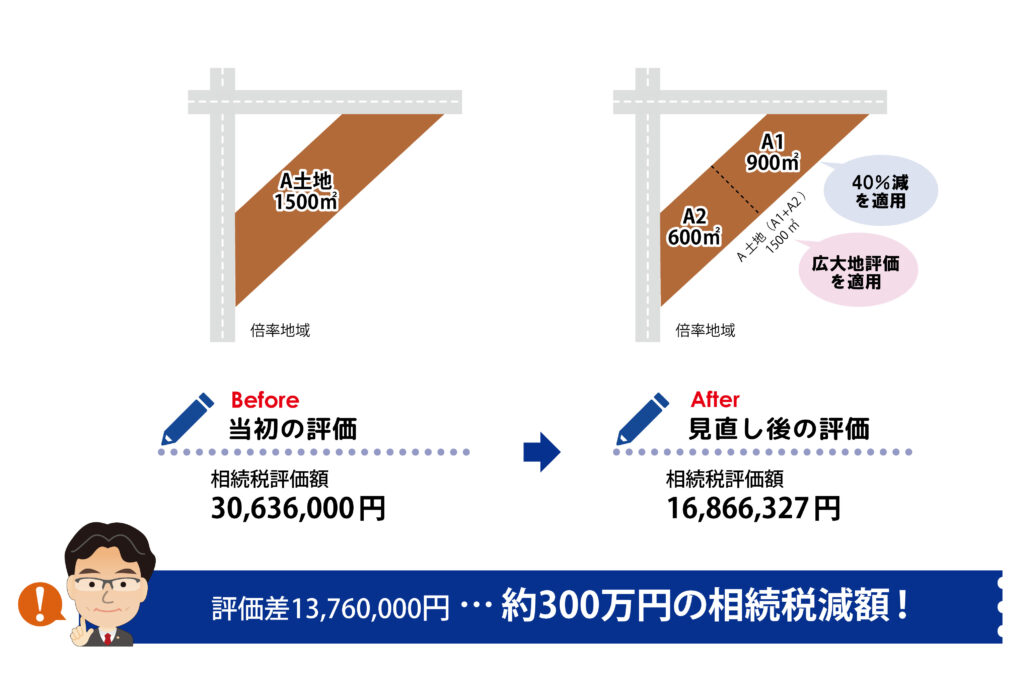

当初の申告もこのような判断からA土地を自用地として評価したと思われ、評価額は約3,063万円と求めていました。

自分で使用する利用制限のない土地。所有者自ら土地を利用している場合や、未利用となっている土地などについては自用地として評価する一方、貸し付けている土地でも貸し付け内容によっては自用地評価により計算するケースもある。

市はA土地の返還はできないと回答

しかしながら、昭和60年から現在に至るまで、B施設が市の福祉施設として機能していることが気になり、改めて依田様に状況を伺うことにしました。

依田様からヒアリングした内容は次のとおりです。

依田様のお父様は生前に市に対してA土地を返還してほしい旨を申し出ましたが、市からはB施設は公共性の高い施設のため返還できないとの回答を受けました。

また、お父様が亡くなってから改めて依田様が返還交渉をしたところ、A2部分は返還されたものの、B施設の建つA1部分については返還に応じられないということでした。

さらにA土地の名寄帳を確認すると、固定資産税評価額は0円として評価されており市がA土地の公共性に配慮していることが伺えました。

A土地の一部に40%減を適用!

以上のことから、A土地の貸借関係の解消は事実上不可能であるといえ、私たちは一定の減額を行うことが適正と判断しました。

「地上権及び永小作権の評価」(相続税法第23条)に準じて自用地評価額の40%を控除する意見書を税務署に提出しました。

地上権及び永小作権の評価

第二十三条 地上権(借地法(大正十年法律第四十九号)に規定する借地権に該当するものを除く。以下同じ。)及び永小作権の価額は、その残存期間に応じ、その目的となつている土地のこれらの権利を取得した時におけるこれらの権利が設定されていない場合の時価に、左に掲げる割合を乗じて算出した金額による。

残存期間が十年以下のもの 百分の五

残存期間が十年をこえ十五年以下のもの 百分の十

︙

残存期間が二十五年をこえ三十年以下のもの

及び地上権で存続期間の定のないもの 百分の四十

︙

残存期間が四十五年をこえ五十年以下のもの 百分の八十

残存期間が五十年をこえるもの 百分の九十

交渉の末、B施設の建つA1部分については40%の減額が認められ、またA土地全体についても、当初の申告では考慮していなかった「広大地評価」を適用して評価することが認められました。

評価額は約1,686万円となり、評価差額は約1,376万円、依田様には300万円の相続税が戻ってくることになり大変お喜びいただくことができました。

※「広大地評価」は、2017年12月31日以前に相続が起こった方の還付手続きに適用が可能です。2018年1月1日以降に相続が起こった方の還付手続きには「地積規模の大きな宅地の評価」が適用されます。詳しくは下記のコラムをご覧ください。

面積が一定以上の宅地では、「地積規模の大きな宅地の評価」を適用することで、単純に路線価×地積で計算した評価額と比較して、約6~8 割の評価額に減額することができます。

相続税を納めすぎているかどうか心配になったら

もしも自分が相続税を納めすぎているかどうか心配なときは、相続税還付の無料診断を受けてみてはいかがでしょうか。

相続税申告書のお控え一式を用意するだけで、「相続税が戻りそうかどうか(還付可能性の判定)」、また「いくらぐらい戻りそうか(還付可能性概算額)」を診断できます。

自分が相続税を納めすぎているかどうか心配なときは、無料診断で解決することができます。 これまでご相談いただき無料診断を行ったお客様のうち、6割から7割の方に納めすぎの可能性が見つかっています。

これまで無料診断を受けた地主様のうち、約6割から7割の方に納めすぎが見つかっています。

放っておくと、お子様の相続、お孫様の相続でも納めすぎてしまう可能性もありますので、気になった方は一度「無料診断」を受けてみることをおすすめします。