| 依頼者: | 愛知県 宮下様(仮称) |

| 依頼内容: | 納税額は3,000万円程度で土地はひとつ。「還付の可能性は低そうだが、念のため、チェックをして欲しい」とのご依頼を頂きました。 |

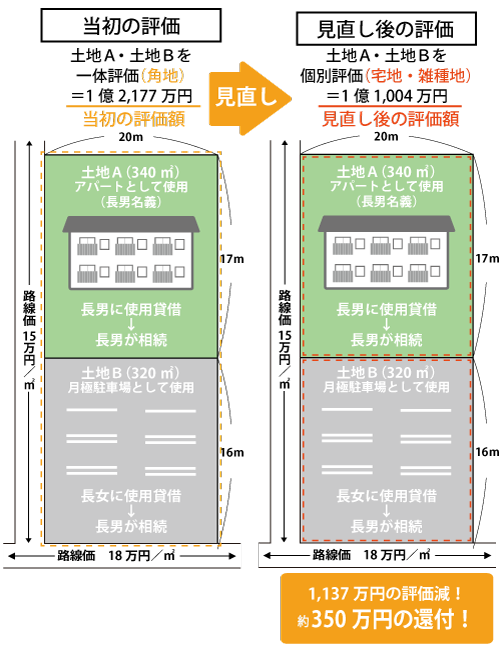

| 減額要因: | ■「宅地」と「雑種地」が、一体評価されていた 「アパート」と「月極駐車場」という別々の利用をしていた一つの土地を、個別に評価せず、一体で評価されていました。 |

愛知県にお住まいの宮下様は、経営情報誌に連載されていた当グループの記事を読まれ、興味がわいたことから、相続税の見直しをお任せいただけることになりました。

「この度の相続は、土地も一か所のみで、納税額も3,000万円程度。果たして可能性があるかどうか…。『念のために』チェックをしてください」とのご依頼でした。

相続税還付について詳しく知りたい方は、こちらをご参照ください。

相続税還付手続きの仕組みや手続きの流れ、メリットについて分かりやすく解説しています。

異なる利用単位の土地

宮下様のご自宅にお伺いし、早速、相続税申告書を拝見すると、伺っていた通り、納税額は約3,000万円。土地は確かに一か所のみでした。

しかし、土地の他にも、現預金や上場株式等の有価証券が1億円以上もあり、速算表上の税率が30%であったため、少しでも土地の評価額を下げることができれば、減税効果は高いと判断しました。

当該土地についての「評価明細書」を見ると、660㎡の「角地」となっており、「自用地」として評価されています。

その評価額は1億2,177万円でした。

一方、住宅地図をよく見ると、奥に位置する約半分の土地はアパート敷地として利用され(以下、土地A)、手前側の残り半分は駐車場敷地(以下、土地B)と、異なる利用単位になっています。

その点を宮下様に確認すると、もともと、土地Aは長男の宮下様が母親から無償で借り受け、アパートを建築。

土地Bは長女の妹さんが同じように母親から無償で借り受け、月極駐車場として利用していたそうです。

土地Bの駐車場は、ほとんど土地Aのアパート居住者が利用していますが、数台は外部の方にも貸しているとのこと。

相続後は土地A・Bを一括して長男が相続し、その代わり、長女には「代償金」として現金を支払うことで遺産分割がまとまったそうです。

2つの道路が交わる角に面する土地のこと。1つの道路に面している土地に比べて出入りの便がよく居住の快適性が高いことから、評価額が上がる傾向にある。

相続税の土地評価における「利用区分」の一つ。自宅や自用店舗の敷地、青空駐車場など、他人の権利が付着していない、 土地所有者が自由に利用できる土地のことを指す。

土地の「評価単位」の見直し

財産評価基本通達第7項には「土地の価額は、次に掲げる地目の別に評価する」との原則が示されており、「(1)宅地、(2)田、(3)畑、(4)山林…(9)雑種地」と地目が列挙されています。

したがって、この「財産評価基本通達」の原則からいえば、アパートの敷地である土地Aの地目は「宅地」、月極駐車場の敷地である土地Bは「雑種地」ということになるため、当然、地目ごとに区分して評価すべきです。

一方、当初の税理士は、これらの土地を一体で評価していました。

確かに、判断に迷う難しいケースではあります。

例えば、駐車場は大半をアパート居住者が使用しているため、土地A・Bを区分して評価する必要はないという考え方もできます。

また、土地A・B共に、無償で母親から借り受けていた「使用貸借地」であり、自用地評価に変わりはないので、一体で評価を行うという判断も考えられます。

しかし、我々は「財産評価基本通達」の原則に立ち返り、「個別評価」という判断をしました。

つまり、「宅地」は「宅地」、「雑種地」は「雑種地」として、地目ごとに区分し、評価を行うことにしたのです。

(2)田

(3)畑

(4)山林

(5)原野

(6)牧場

(7)池沼

(8)鉱泉地

(9)雑種地

個別に評価し、約350万円の還付に成功

当初の申告では、660㎡の土地を「一体評価」しているため、敷地全体を「角地」として評価することになります。

結果、高い方の路線価18万円が適用され、評価額は1億2,177万円となりました。

これを、土地A、土地Bと区分して評価を行った場合、高い方の路線価18万円を適用し「角地加算」をしなければならないのは、土地Bのみとなります。

そして、土地Aは安い方の路線価15万円を適用できる一方路の土地となるのです。

それぞれ個別に評価を行った結果、土地Aの評価額が5,100万円、土地Bの評価額が5,904万円となり、当初の申告時と比べて、土地の評価額が1,137万円も減額。

税額ベースでは、約350万円もの相続税の還付に成功しました。

対象の土地が一か所であったにも関わらず、相続税が1割以上も戻ってきたとあって、宮下様には大変喜んでいただくことができました。

土地の「評価単位」に関する少しの判断の違いによって、納税額に350万円もの差が出てしまう。

これが、個別性の強い土地を『適正』に評価する難しさです。

たとえ一か所であっても、慎重な判断が必要なのだと、改めて思い知らされたケースでした。

今回の減額請求の内容

- 当初「一体評価」していた土地を地目ごとに土地A、土地Bと区分して評価を行った。

- その結果、土地Aについては「角地」ではなく「一方路の土地」となり、安い方の路線価での評価が可能となった。

今回のポイント

- 権利関係も同じ「使用貸借」で、相続による取得者が同一人物である地続きの土地でも、「財産評価基本通達」にある「地目ごと個別に評価する」という原則に立ち返り、区分して評価すべき場合がある。

- 土地の評価単位に関する少しの判断の違いが、大きな評価の差となって現れるケースがある。

そのため、現在の土地評価単位の判断が『適正』であるかどうかを、客観的、かつ批判的に再吟味することが重要である。 - 土地の評価減額要素を発見するためには、「建築基準法」、「都市計画法」等の不動産関係法規の知識は当然のことながら、「相続税法」や「財産評価基本通達」等に対する徹底的な理解が必要不可欠である。

相続税を納めすぎているかどうか心配になったら

もしも自分が相続税を納めすぎているかどうか心配なときは、相続税還付の無料診断を受けてみてはいかがでしょうか。

相続税申告書のお控え一式を用意するだけで、「相続税が戻りそうかどうか(還付可能性の判定)」、また「いくらぐらい戻りそうか(還付可能性概算額)」を診断できます。

自分が相続税を納めすぎているかどうか心配なときは、無料診断で解決することができます。 これまでご相談いただき無料診断を行ったお客様のうち、6割から7割の方に納めすぎの可能性が見つかっています。

これまで無料診断を受けた地主様のうち、約6割から7割の方に納めすぎが見つかっています。

放っておくと、お子様の相続、お孫様の相続でも納めすぎてしまう可能性もありますので、気になった方は一度「無料診断」を受けてみることをおすすめします。