相続税の申告と納付が終わると安心する方は多いでしょう。

しかし、内容に誤り・不備がある申告書や、税理士の署名がない申告書を提出すると、税務署や国税局による税務調査が行われる可能性があります。

相続税を正しく申告しているつもりでも税務調査を受ける可能性はゼロではないため、あらかじめ税務調査の方法や流れを把握しておくことが大切です。

もくじ

相続税の税務調査とは

まずは、税務調査を実施する目的や調査の対象者、実施時期、調査方法を詳しくみていきましょう。

税務調査の目的

相続税の税務調査は、相続税の申告が正しく行われているかを詳しく確認する調査です。

税務調査を実施するのは、税務署または国税局の調査官です。

税務調査は相続税に関わる調査であるため、被相続人が生前生活していた自宅を中心に、相続財産の詳細を現地で直接確認します。

相続税の申告は誤りや不備、無申告などが発覚すると追徴課税が課される場合があります。

たとえ相続税の申告を行っていたとしても税務署が確認した際に疑念をもたれてしまうと税務調査が入ることがあるため、相続税を申告する際には細心の注意が必要です。

税務調査の対象者

税務調査が実施される場合、調査の対象になるのは相続人です。

被相続人の相続財産を受け取ったすべての相続人は税務調査の対象となります。

意図的な申告漏れや無申告などの悪質なケースでない限りは、税務署から相続人の代表者へ税務調査を実施する旨の連絡が入ります。

税務調査の当日までに必要な資料や書類を準備しておくとよいでしょう。

税務調査当日は相続人の立ち会いのもと実施されるため、特別な理由がない限り、すべての相続人が調査場所に集まる必要があります。

相続人の代表者は他の相続人へ早めに連絡を取り、調査が滞りなく進むよう調整することが大切です。

税務調査が行われる時期

税務調査の実施時期に明確な決まりはないものの、相続税の申告を行った1~2年後に行われることが多いとされています。

1年の中でも8月から11月頃を目途に調査が行われる傾向があります。

まれに3年目以降に税務調査が実施されるケースもあるため、あくまで目安として捉えてください。

相続税の法定申告期限から5年が過ぎると相続税の時効を迎えるため、税務調査が行われる可能性は低くなります。

相続税の時効とは、税務署が相続人に対して課税する権利がなくなることです。

申告すべき財産の存在を把握しておらず、結果的に申告漏れや無申告などが起こった場合は、相続税の時効は原則5年です。

ただし悪質な申告漏れや無申告と判断された場合は、7年に延長される場合もあります。

税務調査の方法は2種類

相続税の税務調査の実施方法には大きく分けて、「任意調査」と「強制調査」の2種類があります。

任意調査と強制調査では強制力が異なるため、それぞれの調査の特徴や違いを正しく理解しておきましょう。

任意調査

任意調査は一般的な税務調査で、調査の実施が確定すると事前に税務署から代表者のもとへ電話が入ります。

通常の税務調査であれば任意調査がほとんどですが、相続税の申告漏れや無申告などの行為が発覚し、税務署が悪質だと判断した場合は後述する強制調査が行われます。

任意調査は相続人の任意で行われるものの、調査を断ると罰則が科されるため、基本的には拒否できません。

申告内容に虚偽や不正がなければ調査を拒否する理由はないという考えのもと、病気やけがによる入院や身内の不幸などのやむを得ない事情が重ならない限りは、調査に応じることが適切です。

任意調査は被相続人が生前に生活していた自宅を訪問する実地調査を行うのが原則ですが、電話での聴取や相続人が税務署を訪問して必要事項を確認するだけの調査で終わるケースもあります。

強制調査

強制調査は、悪質な脱税が疑われた場合に実施される税務調査です。

国税犯則取締法に則り、裁判所が交付した令状をもとに国税局査察部が調査を実施します。

任意調査と異なり、事前の電話連絡はなく、抜き打ちで行われるのが原則です。

悪質な申告漏れとされる証拠は、法的な拘束力を持つ国税局査察部が強制的に差し押さえをする場合があります。

相続税の税務調査では任意調査になるケースが一般的なため、悪質な脱税行為と疑われない限り強制調査が行われることはほぼありません。

ただし、理由もなく任意調査を拒むと税務調査から「違法行為をしているのではないか」と疑いが高まり、税務署による任意調査から国税局査察部による強制調査に切り替わる可能性があります。

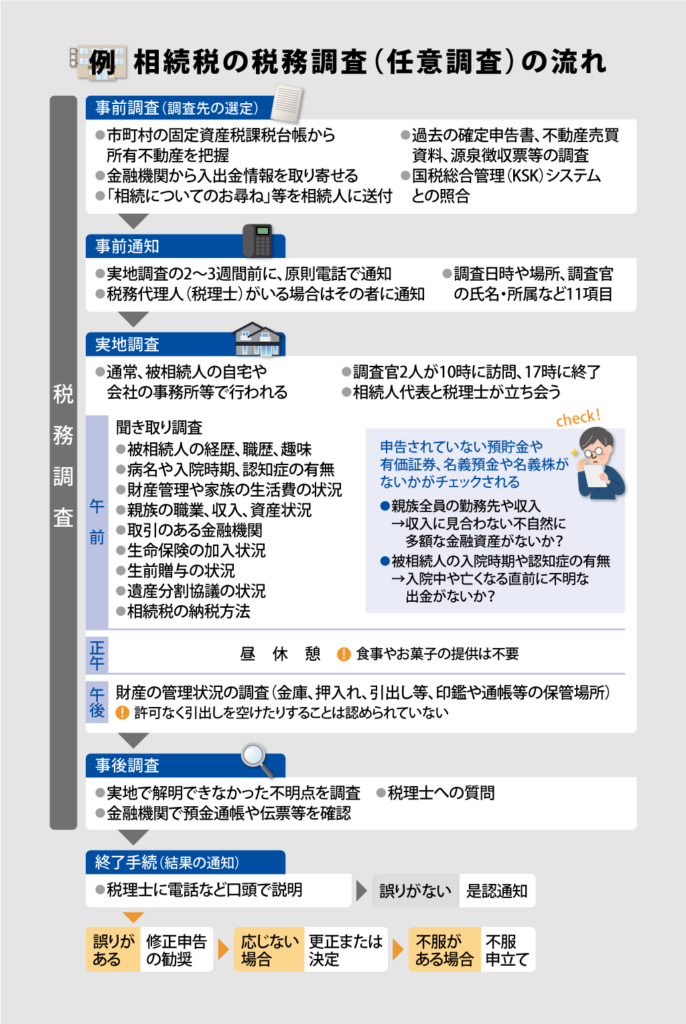

相続税の税務調査(実地調査)が行われる流れ

ここでは相続税の税務調査が行われる流れを解説します。

基本的には、税務署から連絡を受けた後に税務調査が実施されます。

実地調査は午前中から始まり、1日で終わる場合と2日間に渡って行われる場合があります。

流れ1.税務調査の連絡を受ける

相続税の税務調査が実施される場合、税務署から調査実施の連絡が入ります。

相続税の申告を税理士に依頼している場合は税理士に連絡が入りますが、相続人が自分で申告をした場合は相続人の代表者に連絡がいきます。

税務署から税務調査の通達が入った際に、具体的な日時や調査場所を決定するのが一般的な流れです。

調査内容の詳細は共有されないため、相続税の申告内容を証明する資料や相続財産に関する書類を再確認し、準備しておきましょう。

税務調査が実施されるにあたって、準備すべき主な資料や書類は次のとおりです。

・相続税の申告時に使用した資料の原本

・相続人の預貯金通帳

・相続人の認印

・相続人が所有する土地権利証、不動産の購入時の資料

・被相続人の預貯金通帳

税理士に依頼している場合は、必要な資料や書類を確認してもらうとよいでしょう。

被相続人のタンス預金や美術品なども相続財産に含まれるため、税務調査が行われる前に財産の見落としがないかの再確認をおすすめします。

流れ2.税務調査が行われる

税務調査には、調査対象の相続人全員と国税調査官(税務職員)2人が参加します。

税理士に依頼している場合は、税理士にも立ち会ってもらいましょう。

午前の流れ

税務調査は午前と午後で内容が異なり、午前の調査は国税調査官の訪問で始まります。

国税調査官が調査場所を訪問する時間の目安は、午前10時です。

午前はヒアリングが中心に行われ、国税調査官から質問があった場合に相続人や税理士が回答します。

国税調査官の質問で多いのは、被相続人に関する生前時の個人情報と相続人が相続を受けた財産についてです。

被相続人に関しては、出生から亡くなるまでの居住地や家族関係、職歴、生活費、趣味と多岐に渡った質問をされます。

国税調査官はヒアリング内容と相続税の申告内容に異なる点がないか、申告していない相続財産がないかを確認していきます。

国税調査官の質問に対して虚偽の回答をし、嘘だとわかると重加算税が課される恐れがあるため、知らないことは曖昧な回答をせず真摯に対応しましょう。

12時頃になると国税調査官は1時間程度の昼休憩に入ります。

調査官は外食するため相続人側で昼食を用意する必要はありません。

午後の流れ

午後は、事前に用意しておいた預貯金通帳の中身や貴重品の保管場所を中心に調査が行われます。

預貯金通帳は相続前後のお金の流れがわかるため、税務調査の中でも特に時間をかけて確認されます。

実際に過去の税務調査で預貯金通帳から財産や贈与税の申告漏れ、口座の名義とお金の所有者が異なる名義預金などが発覚したケースも少なくありません。

調査前に申告漏れの財産がないか、預貯金通帳の中身の確認をおすすめします。

調査前に申告漏れの財産が見つかった場合は、調査を待たずに税務署へ修正申告すれば、申告内容の隠ぺい・仮装に対して課される重加算税を避けられるでしょう。

調査の終盤には、国税調査官が当日質問した内容と相続人の回答内容をまとめた書類を作成します。

相続人は書類の記載内容を確認し、訂正箇所や問題がなければ署名と捺印をします。

ここまでが一般的な税務調査の流れです。

現地調査は1日で終了するケースが多いものの、1日で終わらなかった場合は2日目に調査の続きが行われることがあります。

流れ3.調査終了後

実地調査の終了後、税務職員は税務署へ戻り調査内容と申告内容に齟齬がないか最終確認を行います。

税務調査の結果は代表者のもとに連絡が入ります。

調査結果は大きく分けて次にあげる3つのパターンです。

1.申告是認(しんこくぜにん)

2.修正申告

3.更正処分

申告是認は、相続人が申告した内容に誤りはなかったと税務署が認めることです。

申告是認の場合、追加の相続税は発生しないため、新たな手続きをする必要はありません。

ただし、申告内容と税務調査の結果に相違が見つかり、相続人が申告内容の誤りを認めた場合は、修正申告と延滞税や重加算税などを納付する必要があります。

申告内容との齟齬が見つかっても相続人が納得しない場合は、税務署が更正処分を下し、強制的に不足分の相続税の納付を決定します。

不足分の相続税を納付すれば税務調査は完結しますが、納得できない場合は、税務署に異議申し立てを行うことも可能です。

決着がつかない場合は、国税不服審判所に審査請求をしたり、訴訟を起こしたりする方法もあります。

相続税の税務調査で質問されやすい内容

相続税の税務調査では国税調査官から質問を受け、相続人が回答する確認作業が行われます。

国税調査官から質問される内容には明確な目的があるため、調査で質問されやすい内容と目的を確認し、調査を問題なく終えられるよう事前に準備をしておきましょう。

国税調査官から質問されやすい主な内容と目的は次のとおりです。

1.被相続人が財産をどのように築いたのか

2.被相続人や配偶者の家族構成や結婚時期、生活費、職歴

3.被相続人や配偶者の出身地や海外の居住歴

4.被相続人の印鑑や貸金庫の場所、貸金庫に預けられている物

5.資金の拠出元が被相続人になっている名義預金や生前贈与が成立していない財産はないか

6.相続人の居住用宅地の購入資金や孫の教育・結婚資金に対する援助はなかったか

7.相続財産の申告をしていないタンス預金や金融機関はないか

8.相続人(配偶者を除く)の家族構成や職業

9.相続人(配偶者を除く)の財産状況

10.相続人(配偶者を除く)の住宅の購入・売却歴

11.生前贈与の有無または贈与を受けた時期と金額

12.被相続人の入院・治療・介護にかかった費用

13.被相続人の生前時の財産管理をしていた人は誰か

14.相続開始前に被相続人の名義の預金口座から下した現金の用途

例えば、5つ目の「資金の拠出元が被相続人になっている名義預金や生前贈与が成立していない財産はないか」を質問する目的は、相続税の課税対象である名義預金の存在や事実上贈与にあたる財産の受け渡しを知るためです。

親が税金対策で子どもや孫の名義で開設した預金口座に資金を入れていた場合、相続税が発生します。

6つ目の「相続人の居住用宅地の購入資金や孫の教育・結婚資金に対する援助はなかったか」を質問する意図は、財産を贈与だと知らずに受け取っていないかを確認するためです。

父母や祖父母からの資金援助は相続税ではなく贈与税が発生しますが、教育資金の一括贈与は1,500万円までなら非課税になります。

7つ目の「相続財産の申告をしていないタンス預金や金融機関はないか」は相続財産として申告していない現金が存在するかどうかを確認するための質問です。

実地調査で申告していない相続財産が見つかった場合、延滞税や加算税などが課される可能性があります。

相続税の税務調査を受けやすいケース

相続税の税務調査を受けやすいケースは次のとおりです。

・申告書に不備がある

・申告の必要があるのにしていない

・多くの金融資産を相続している

・納税額が大きい

・相続人自らが申告している(税理士に依頼していない)

それぞれのケースの詳細を解説していきます。

申告書に不備がある

相続税の税務調査を受けやすいケースの一つは、申告書に不備があった場合です。

税務署では申告書をスキャナーにかけてデータを読み取り、相続税の計算に誤りがないかを確認するのが一般的な流れです。

さらに、独自で収集した被相続人が名義になっている預貯金の資金の流れや不動産、金融資産などの財産の情報と、申告書の内容を照合して齟齬がないかを確認します。

申告書の内容に不備があり、意図的な申告漏れや財産隠しなどの疑いをかけられた場合は税務調査の決定が下されます。

申告期限が迫っている中で申告書を作成すると、焦りから計算間違いや確認漏れなどのミスが起こりやすくなるでしょう。

早めに申告書を作成し、計算や記載内容に誤りがないかを確認する時間を十分に確保することが大切です。

申告の必要があるのにしていない

相続税の申告が必要であるにもかかわらず申告をしなかった場合に、税務調査が入る可能性があります。

例えば、特例や税額軽減などを利用することで、納めるべき相続税が0円になることがありますが、制度を利用するためには申告が必要です。

また、自分で計算した結果、申告や納税が不要だと判断できた場合でも、相続税の計算ミスや相続財産の見落としなどで、実際には遺産総額が控除額の上限を超える場合があります。

このような申告漏れを防ぐため、遺産総額が基礎控除額に近い場合は、申告の準備をしたり、税理士に相談するといった対応をおすすめします。

税務署は所得税の申告書の情報も収集しており、誰がどのくらいの財産を所有しているのかをおおよそ把握しています。

相続税の申告でこれらの情報と大きく差があると、相続財産の申告漏れなどを疑われる可能性があるため、相続財産の把握は丁寧に行いましょう。

多くの金融資産を相続している

相続税の申告の有無にかかわらず多額の金融資産を相続した場合は、税務調査が入りやすくなる傾向があります。

金融資産は不動産に比べて明確な金額が分かりやすく、入出金など移動しやすい性質を持っています。また、相続税の計算もしやすいので、税務調査を行うことで申告内容の誤りが見つかる可能性が高く、調査が入りやすいのです。

一方、不動産はその名の通り、動かせず、個別性が強いため、財産としての金額を算出する際に複雑な計算が必要となります。また、不動産を評価する人が何を基準にするかで評価額が異なり、税務署も評価誤りを立証しづらいため、明確な評価誤りが発覚しないかぎり税務調査が入りにくいのです。

納税額が大きい

納税額が多い富裕層は、相続税の税務調査の対象になるケースが多く見られます。

富裕層の被相続人から財産を相続した場合や、富裕層の親族間で相続が行われた場合は注意が必要です。

ただし、富裕層であることが税務調査の対象に直結する訳ではなく、あくまでも総資産額と相続税の申告内容に齟齬があった場合に税務署が税務調査を実施すべきかの決定を下します。

税務署では申告者の給料や高額商品の購入履歴などのデータを収集しており、大まかな総資産額の算定が可能です。

富裕層の被相続人から相続財産を受け取った場合は、財産の総額に応じた相続税が発生すると予想されるでしょう。

申告された相続税の金額が少ないと租税回避行為や申告漏れ・財産隠しなどの疑いで、税務調査が入りやすくなります。

相続人自らが申告している

相続税の申告を税理士に依頼せず、ご自身で申告手続きを行った場合も税務調査が入りやすくなります。

相続税の申告には15種類を超える申告書の作成が必要です。

相続税や申告方法などの知識を持たない人が申告手続きを行う場合、計算ミスや記載漏れ、添付書類の不備を指摘されることが多く税務調査の対象になりやすいとされています。

申告書の作成者が税理士であるかどうかは、申告書の1枚目にある署名欄で簡単に確認できるため、税理士に依頼していないことが判明した時点で「申告漏れや記載内容の誤りがあるかもしれない」と疑念を持たれてしまうかもしれません。

相続税の税務調査を受ける人の割合

国税庁が発表した『令和4事務年度における相続税の調査等の状況』によると、2023年に実施された実地調査件数は8,196件あり、そのうち85.8%は相続税の申告漏れがあったと報告されています。

前年度の2022年の実地調査件数は6,317件であることから、2023年は実地調査件数が増加していることが分かります。

2023年の相続税の簡易な接触件数は15,004件で、3,685件(24.5%)は申告漏れの不備がありました。

簡易な接触は国税調査官が訪問して行う実地調査と違い、電話や書面でのやり取りをする調査手法です。

無申告事案に対する実地調査は705件で、そのうち607件(86%)で申告漏れが見つかりました。

※参考:国税庁. 「令和4事務年度における相続税の調査等の状況」. https://www.nta.go.jp/information/release/kokuzeicho/2023/sozoku_chosa/index.htm , (2023-12).

相続税の税務調査を避ける対策

税務調査は、相続税の申告前の段階で対策すれば避けられます。

対策のポイントは正しい相続財産を把握し、相続を得意とする専門家に相談することです。

詳しい対策内容を解説します。

正しい相続財産を把握する

相続税の税務調査を避けるには、被相続人が所有する財産を正確に把握しておくことが大切です。

税務調査の対象にされてしまう理由は、申告した人が相続財産を正確に把握しておらず、正しい相続税を申告できていないためです。

被相続人の財産は、預貯金口座や所有する不動産だけとは限りません。

自宅の金庫やタンス預金、趣味で収集していた美術品も相続財産に含まれます。

相続財産に見落としがあると正しい相続税を申告できないため、申告前に見落としがないか確認した上で申告手続きをしましょう。

相続に強い税理士事務所に依頼する

相続税の申告を得意とする税理士事務所へ依頼することで、税務調査を避けられる可能性が高まります。

税理士事務所は全国にあるものの、それぞれ得意とする分野は異なります。

例えば、会計や経理を強みとしている税理士がいれば、相続税や贈与税などの資産税を得意としている税理士もいるのです。

相続税に強い税理士に依頼すれば、税務署から申告手続きの不備で指摘をされるリスクが減り、結果的に税務調査を回避することができます。

万が一、税務調査が入っても依頼した税理士が対応してくれるので、事前準備などの相談もしやすいでしょう。

不動産を持っている場合は、不動産と相続の両方に強い税理士事務所に依頼する

相続に強い税理士事務所に依頼するメリットは前述の通りですが、不動産を相続する場合は、さらに不動産にも強い税理士事務所をおすすめします。

不動産の中でも土地の評価は難しく、「10人の税理士に依頼すると10通りの評価額が出てくる」と言われています。

評価を証明するための証拠が不十分であるといった不備を指摘されるリスクを減らすためにも、不動産にも精通した事務所に相談することが大切です。

また、税務調査のリスクを減らすこと以外にも、次のようなメリットがあります。

・不動産鑑定士など、土地の専門家と提携している相続専門税理士の場合、多面的な検討で相続税を抑えられる可能性が高い

・不動産は簡単に分けられないため相続人同士で揉めやすいが、不動産を含む遺産分割の経験が豊富な専門家が入ることによって、揉めないための遺産分割案を提案してもらうことができる

・相続した不動産の今後についても相談できる

相続と不動産の両方に強い事務所を見分けるポイントは次のとおりです。

・不動産に関する相続税申告の実績を公表している

・相続税と不動産に関する書籍を出版している

・他の税理士事務所に向けて土地の評価に関する委託受注の案内を行っている

・不動産鑑定士と提携している(常駐していればさらによい)

・不動産のコンサルティングについても案内している

実績がある事務所であれば、ウェブ検索で確かめられる場合が多いため、相談する前に確認すると良いでしょう。

相続税の支払いがなくても税理士に相談する

一般的には相続税が発生するケースは少ないといわれています。

しかし、可能性はゼロではないため、相続税の税務調査を避ける対策として、相続税の納税がない場合でも税理士へ相談すると良いでしょう。

控除制度の利用により、納税が不要になったとしても相続財産の見落としや計算ミスなどがあると無申告と判断され、税務署から「意図的に相続税の申告を行わなかったのではないか」と疑われる恐れがあります。

また、配偶者の税額軽減や小規模宅地等の特例を利用したい場合は、相続税の申告は不可欠です。

まとめ

相続税の税務調査は、相続財産を受けた取った人全員が対象者です。

申告書に不備があったり多くの金融資産を相続した場合は、税務調査が入りやすくなります。

また、税理士に依頼せずに自力で申告をすると、税務調査が入る恐れが高まります。

フジ相続税理士法人は、相続専門税理士と不動産鑑定士が協働しているため、特に地主様や不動産オーナー様の相続税申告を得意としています。お気軽にご相談ください。

なお、相続税申告を承った案件に関して、万一税務調査が入る場合は、基本サービスとして無料で相続税に専門特化した税理士が立ち会いに同席します。

事前準備はもちろんのこと、事後に起こる税務署からの問い合わせまでしっかりサポートいたします。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。