相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、一番のウェイトを占めるのが「土地」です。土地は、評価がとくに難しいために、判断が分かれることも少なくありません。そのため、土地の評価額を適正に算定できるかが、適正申告のカギとなります。

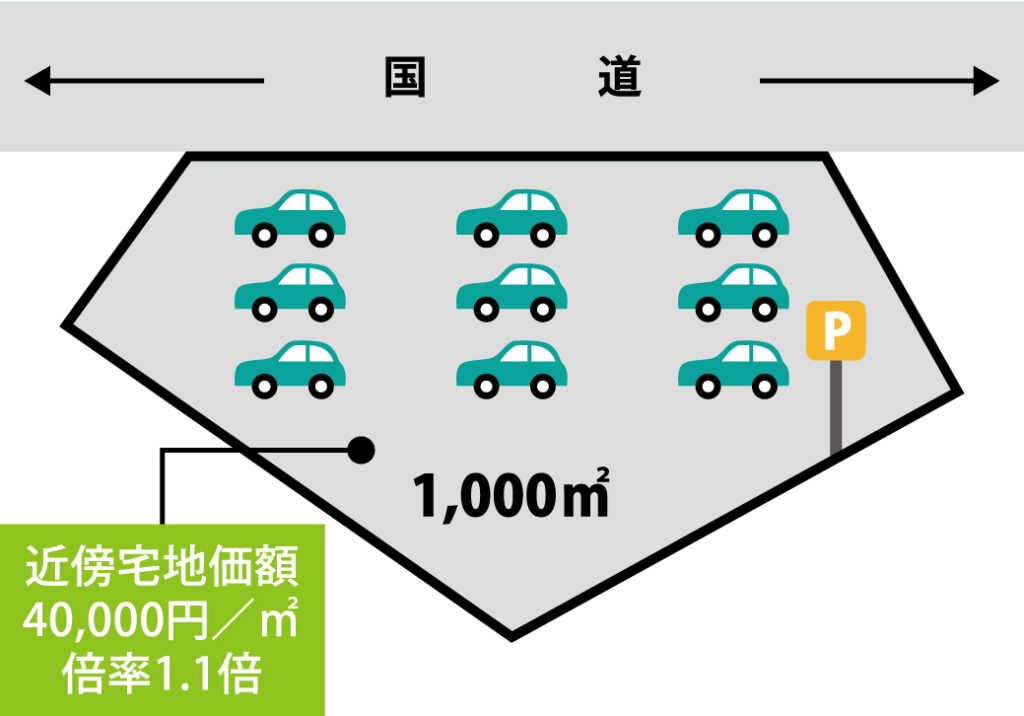

C県M市在住の中川様(仮名)は3か月前にお父様を亡くされ、1,000㎡の駐車場などを相続されました。自分で申告することを検討していましたが、土地評価でつまづき、雑誌に掲載されていた当グループの広告をきっかけとして申告業務をお任せいただくことになりました。

市街化調整区域における雑種地の評価

今回の事例でポイントとなったのは、「市街化調整区域内にある雑種地の評価」です。

「市街化調整区域」とは、都市計画法により、市街化を抑制すべき地域として定められるエリアです。一定の要件を満たした場合を除き、原則として開発や建築は認められません。

市街化調整区域内は路線価が付されていないことが一般的で、原則として「倍率方式」で評価します。倍率方式とは、その土地の固定資産税評価額に、宅地、山林、田、畑などその土地の属性に応じて、国税庁が定める倍率をかけて評価する方法です。その倍率の記載された表は評価倍率表と呼ばれます。

次に、「雑種地」とは、宅地、山林、田、畑、原野、牧場、池沼、鉱泉地以外の土地のことをいい、身近な例でいえば資材置き場、駐車場などがあります。

雑種地は、文字通り、利用状況が雑多であり、用途が特定しづらいために、評価倍率表に分類がないことが通常です。その場合には状況の似ている付近の土地の価額をもとに評価を行います。

例えば、評価対象地が調整区域の中でも比較的宅地化の進んだエリアにある場合には、付近の宅地に比準して評価すべきと判断されます。これを「近傍地比準価額方式」といい、その場合、付近の標準的な宅地の1㎡当たりの固定資産税評価額に宅地の倍率を乗じた価額を基として評価額を求めます。

そして、その価額に、市街化の影響度により、50%、30%、0%といった減額を考慮できるとされています※。

※ただし、雑種地が市街化区域に隣接する等の都市計画法第34条第11号に該当する地域である場合、これによらず、別個に評価するものとされている。

市街化の影響度は?

評価対象地周辺は宅地が散見されたため、宅地に比準して評価を行うこととしました。

続いてM市役所に問い合わせ、近傍宅地価額は4万円/㎡、都市計画法第34条11号に該当しない地域である、かつては戸建住宅が建築できたものの、条例が変わり相続発生時点では建築不可となっている、ただしガソリンスタンド・コンビニなどの建設は例外的に認められる地域であるとの回答を得ました。

また相続した駐車場は国道に面し、高速道路のインターチェンジが1キロほど南にあり、将来、沿道サービス施設が建設される可能性があることから、市街化影響度を30%と見積もりました。

これらに基づき土地の評価額を求め、現預金や株式などの評価も行って申告書を作成し、税務署に提出しました。

自己評価の場合、600万円の相続税増加の可能性!

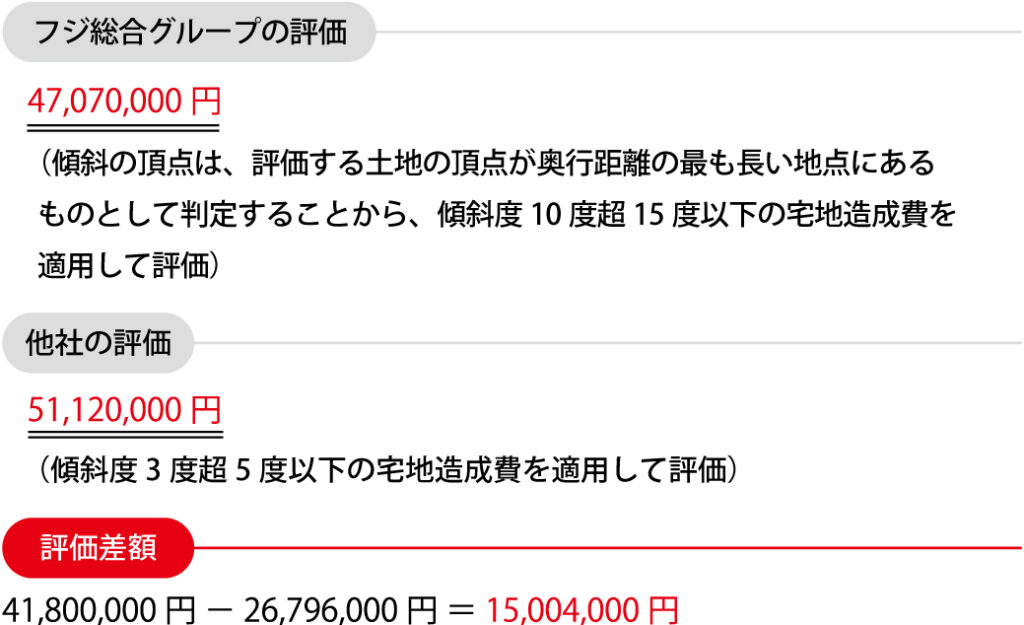

今回の申告作業をご自身でされた場合、駐車場の評価額を固定資産税評価額(雑種地としての価額)に宅地の倍率1.1をかけて申告してしまったかもしれません。

その場合、駐車場の評価額は当グループによる評価額より約1,500万円上がり、約600万円も余計に相続税を支払っていた可能性があります。

このように、当グループでは相続専門税理士と相続に強い不動産鑑定士との協働により、適正申告を実現することが可能です。

このように、当グループでは相続専門税理士と相続に強い不動産鑑定士との協働により、適正申告を実現することが可能です。

今回のポイント

市街化調整区域にある雑種地の評価には注意が必要。自分の土地が該当するかどうか、また該当する場合は正しく評価されているかどうか、チェックしよう。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。