相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、一番のウェイトを占めるのが「土地」です。土地は、評価がとくに難しいために、判断が分かれることも少なくありません。そのため、土地の評価額を適正に算定できるかが、適正申告のカギとなります。

各土地の境界があいまいな土地

京都府K市在住の中谷様(仮名)は2か月前にお父様を亡くされ、現金や預貯金、有価証券などのほか、自宅などの不動産を相続されました。

中谷様のお父様は、一筆の土地であるC土地について、一部を自宅敷地として使用し(A土地)、残りの部分は借地人に貸し出し、借地人がそのうえに建物を建てて使用していました(B土地)。

B土地上の建物は建築されてから50年以上が経過しており、A土地とB土地の間にフェンス等の仕切りはなく、木々がうっそうとしています。

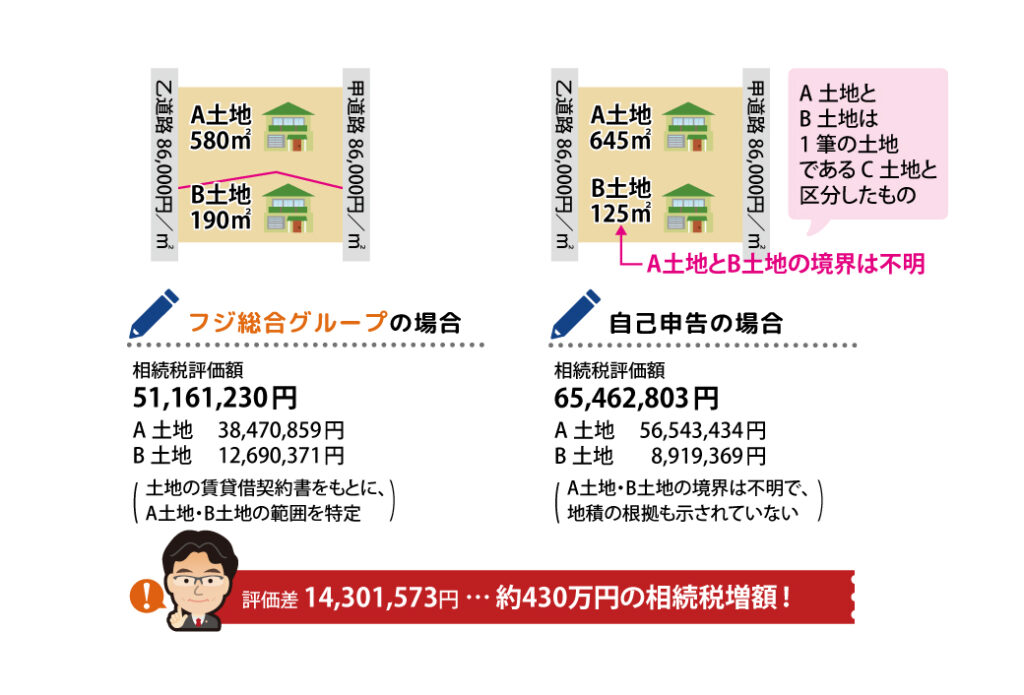

中谷様は、A土地部分を645㎡、B土地部分を125㎡と見積もり、C土地をまず評価したうえで、その地積の割合で各部分を評価し、A土地の評価額を約5,650万円、B土地を約890万円としていました。

しかし、各土地の境界や地積の根拠がはっきりしません。

そのため、評価に改善の余地があることをお伝えしたところ、「やはり土地評価の部分はフジさんにお願いしたい」とのお話をいただいたことから、本土地の適正な土地評価について、さらに検証することにしたのです。

筆ごとに評価するとは限らない土地

相続税において宅地は、「1画地の宅地」ごとに評価します。

「1画地の宅地」とは、実際に利用されている範囲ごとの土地をいい、筆にとらわれません。

現実の利用状況に応じて、一筆の土地を2つ以上に分ける場合もあれば、2筆以上の土地をひとつの土地とする場合もあります。

相続税では、この「1画地の宅地」を「評価単位」とし、それをもとに評価を行うため、その範囲を見誤ると評価額が大幅に変わってしまう可能性があります。

A土地、B土地のように、一筆の土地の一部が自宅敷地、ほかの部分が貸地であるという場合、貸地には第三者の権利が付着していて利用制限が生じていることから、それぞれを分けて評価します。

また、各土地の間に明確な仕切りがない場合、建物建築時に自治体に提出された「建築計画概要書」の配置図、現況測量による測量図、住人の土地の利用状況などをもとに、土地の範囲を特定します。

貸地の範囲を記したメモ

私たちは、A土地とB土地の範囲の特定のため、まず、建築計画概要書があるかどうかを役所で確認してみました。

すると、「建物が古いため、存在していない」との回答がありました。

続いて法務局で調べたところ、C土地には地積測量図が備えられておらず、公図しかないことがわかりました。

「何か根拠になるものはないか」と考え、中谷様に「土地の賃貸借契約書はないか」とお尋ねしたところ、「父が残した契約書の一部がある」ということで、早速、拝見してみました。

かなり古いものでしたが、それには借地権の及ぶ敷地の範囲が記載されており、根拠資料として使用することができそうです。

私たちは、この情報をもとにCADを用いて公図上のC土地にA土地とB土地を作図し、それから両土地の地積や形状を求めました。

すると、A土地は580㎡、B土地は190㎡と計算され、両土地ともにわずかではあるものの不整形地であることが判明しました。

私たちの評価では、A土地は約3,847万円、B土地は約1,270万円となったことから、中谷様が評価した場合に比べ、全体として評価額は約1,430万円下がり、約430万円も相続税を少なくすることができる計算となります。

このことを中谷様に報告すると、「やはり土地評価はプロにお願いして正解だった」「フジさんの計算してくれた形で申告したい」と感謝の声をいただくことができました。

当グループでは相続専門税理士と相続に強い不動産鑑定士との協働により、適正な土地評価を行うことが可能です。

気になる土地をお持ちの方は、お気軽にご相談ください。

今回のポイント

相続税において宅地は、筆に限らず、実際に利用されている土地の範囲ごとに評価される。

一筆の土地の一部が自宅敷地、ほかの部分が貸地であるという場合、貸地には第三者の権利が付着していて利用制限が生じていることから、それぞれを分けて評価する。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。