相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、一番のウェイトを占めるのが「土地」です。

土地は、評価がとくに難しいために、判断が分かれることも少なくありません。そのため、土地の評価額を適正に算定できるかが、適正申告のカギとなります。

貸し工場の敷地を相続

神奈川県C市在住の窪川様(仮名)は、3か月前にお父様を亡くされ、土地や建物、現金や預貯金、有価証券などを相続されました。

自分で申告することを検討していましたが、土地評価でつまづき、知人から当グループの紹介を受け、申告業務をお任せいただけることになりました。

ご依頼を受けて、私たちは窪川様の相続された各土地に実際に出向き、調査を行いました。

相続された土地の一つであるA土地は貸し工場の敷地で、その周辺地域には、同じような工場施設が林立しており、A土地のまわりだけが空き地になっています。

窪川様にお聞きすると、もともとはそのあたりにも工場が建っていたそうですが、移転のため、今は更地になっているということでした。

土壌汚染は減額要素に

工場の敷地を評価する場合、「土壌汚染」の可能性を検討しなければならない場合があります。

化学工場やクリーニング店、ガソリンスタンドなどは、長年の稼働により、人体に有害な物質を流出し、土壌を汚染してしまうことがあります。

また宅地を造成した場合、運び込まれた土砂に汚染物質が含まれている場合があります。

平成15年に施行された土壌汚染対策法によると、土壌汚染による健康被害の恐れがある場合は、原則、その土地の所有者の負担により調査を行わねばならず、それにより汚染が発覚した場合は、汚染原因者が明らかな場合等を除いて、その浄化・改善も土地所有者が行わねばなりません。

その場合、除去費用が土地の実勢価格を上回るケースもあり、土地所有者の負担が大きくなりやすいことから、相続税でこのような土地を評価する場合、土壌汚染がないものとした場合の評価額から、「浄化・改善費用に相当する金額」などを控除することができるとされています。

この「浄化・改善費用に相当する金額」とは、掘削除去、遮水工封じ込めといった工事にかかる費用の80%相当額をいいます。

80%相当額で評価するのは、汚染がないものとした場合の評価額(土地評価額)が、地価公示価格の80%水準額(相続税評価額)となることから、浄化・改善費用に相当する金額についても、この水準に合わせることが適当とされるためです。

なお、この評価方法は、相続が開始した時点で、「土壌が汚染されていることが分かっている」場合に適用でき、同時点において「土壌汚染の可能性がある」など潜在的な場合には適用できません。

また、相続開始時点より後に汚染が判明し、浄化改善費用を請求する訴訟が提起されている等の場合、その汚染が相続開始時点において存在していることが明らかとされる場合には、当該浄化費用相当額を、相続開始時点までさかのぼって控除できる場合があります。

浄化・改善費を控除し相続税減額に成功!

窪川様にさらに聞き取りをしたところ、次のようなことがわかりました。

「A土地周辺では、相続開始前に工場が移転し、自治体の命令により行われた土壌汚染状況調査で、環境省の土壌環境基準を超える有害物質が検出された。その土地の所有者が、調査や浄化にかかる費用の相当分を負担したため、工場経営会社と係争状態にある」 「また、そのことを知って心配になったお父様が、A土地の簡易な土壌汚染調査を自主的に行ったところ、同土地でも基準を超える汚染物質が計測された。そして、その直後にお父様が急逝された」

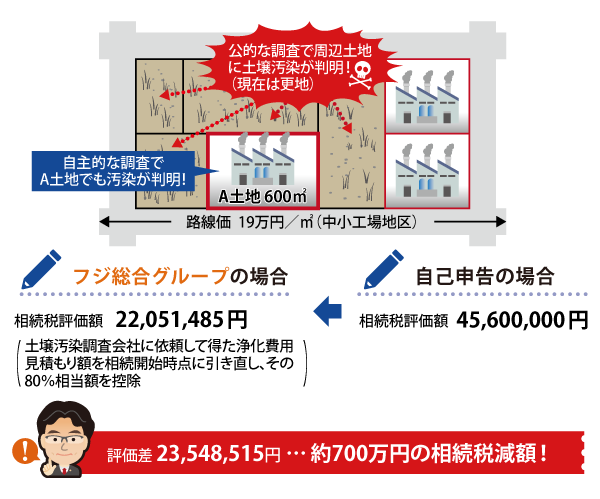

A土地では、土壌汚染が判明した段階で相続が開始しており、A土地の評価額から、浄化・改善費用相当額を控除するのが適切と考えられます。

そこで、提携する土壌汚染調査会社にA土地の浄化費用の見積もりを依頼し、その見積額をもとに、相続開始時点の浄化・改善費用相当額を計算しました。

それを汚染がないものとした場合のA土地の評価額から控除し土地の評価額を求め、現預金や株式などの評価も行って申告書を作成し、税務署に提出しました。

今回の申告作業をご自身でされた場合、A土地の浄化・改善費用相当額を控除しないまま評価して申告してしまったかもしれません。

その場合、A土地の評価額は、当グループによる評価額より約2,350万円上がり、約700万円も余計に相続税を支払っていた可能性があります。

当グループでは相続専門税理士と相続税土地評価を得意とする不動産鑑定士との協働により、適正申告を実現することが可能です。

今回のポイント

土壌汚染地を評価する場合、土壌汚染がないものとした場合の評価額から、「浄化・改善費用相当額」等を控除する。

ただし、相続開始時点でその汚染が可能性の域を出ない場合には適用できないなど、各種条件があるため注意が必要である。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税の土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。