土地の相続税評価額を計算する際、評価対象地の接している道路に路線価が付されていないこともあります。

相続財産にそのような土地がある場合、「特定路線価」の設定を検討しなければなりません。

本記事では特定路線価の概要と申請方法、そして手続きする際の注意点について解説します。

もくじ

特定路線価とは

特定路線価とは、路線価地域内に路線価が設定されていない場合、相続税や贈与税で土地の評価額を算出するために個別で設定する路線価です。

路線価は公共の道路に設定されており、評価対象地が接している路線価を用いて評価額を計算します。

しかし路線価地域内の道路でも、路線価が設定されていない道路も多数存在します。

評価対象地が路線価に接していない場合、土地の評価額を算出できませんので、納税者は税務署に対して特定路線価の申請をする必要があります。

税務署は申請を受けてから現地の状況などを確認し、申請者の申告用として個別に路線価を設定するため、申請しない限り特定路線価の金額は確認できません。

また特定路線価が設定された場合の評価額の計算方法は、一般の路線価と同様ですので、特定路線価の金額を確認できましたら、形状や面積などに応じた補正計算を行います。

特定路線価を設定できるケース

特定路線価は、路線価が設定されていない道路すべてに設定できるわけではありません。

次の要件をすべて満たさない場合、税務署に申請手続きをしても、特定路線価は設定されませんのでご注意ください。

評価対象地が路線価地域内にある

相続税・贈与税で土地の評価額を計算する場合、評価対象地が所在する地域は「路線価地域」と「倍率地域」のどちらかに分類され、特定路線価が設定できるのは路線価地域内にある土地に限られます。

倍率地域は固定資産税評価額に、国税庁が定めた評価倍率を乗じて土地の評価額を算出する方法であり、倍率地域内の土地に路線価は存在しません。

そのため土地の評価額を計算する際は、最初に評価対象地が該当する地域を特定し、路線価地域に該当する場合は、接している道路に路線価が設定されているかを確認してください。

対象の土地が路線価地域内にあるかどうか調べる方法については、こちらの記事を参考にしてください。

相続税・贈与税の申告のために使用する

路線価は、相続税・贈与税で土地の評価額を計算するために設定されている金額で、国税庁ホームページから全国各地の路線価を確認できます。

しかし特定路線価は通常の路線価とは違い、税務署に申請して個別設定する路線価ですので、相続税・贈与税の申告に際して必要となる場合にのみ設定されます。

申告以外の目的で特定路線価の申請をすることはできず、特定路線価の申請書類である「特定路線価設定申出書」には、相続開始日または受贈年月日を記載しなければなりません。

そのため、相続が発生することを想定して事前に申請したり、贈与する金額を決めるために特定路線価の申請はできないため、評価額を試算する際は周辺地域の路線価を参考に計算することになります。

特定路線価が設定可能な道路であること

評価対象地が路線価地域内で、路線価が付されていない道路であっても、特定路線価の申請が却下される場合もあります。

私有地を道路として使用しているケースや、道路の道幅が極端に狭いと税務署は特定路線価の設定は行いません。

特定路線価が設定されなかった場合、別の方法で評価額を計算することになります。

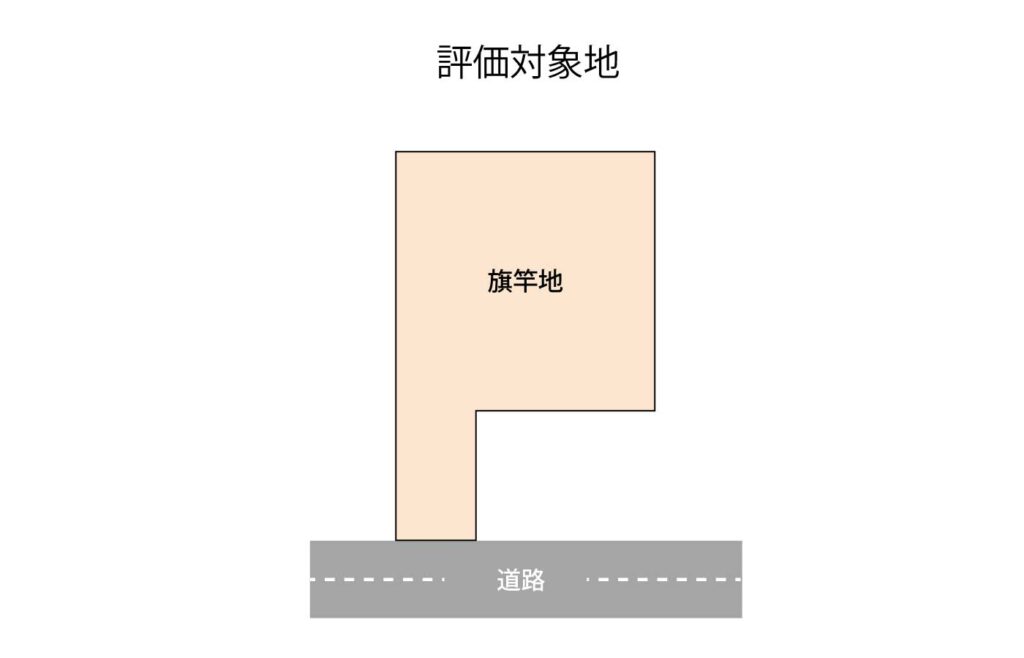

たとえば私道のすぐ近くに路線価の設定されている道路がある場合は、旗竿地評価により計算する方法もありますし、路線価が設定された道路が周辺にない場合は無道路地評価で計算する方法もあります。

なお旗竿地評価や無道路地評価は補正計算が難しいため、相続税の申告書を作成する際は専門家に評価方法を確認した方がいいでしょう。

特定路線価の設定が不要なケース

特定路線価の設定は任意なので、評価対象地に接している道路に路線価が設定されていなくても、特定路線価の申請が不要なケースもあります。

側方・裏面の道路に特定路線価の申請は不要

特定路線価は、評価対象地に路線価が設定されている道路と接していない場合に限り、設定することが可能な路線価です。

評価対象地が複数の道路に接している場合でも、そのうち一つの道路に路線価が設定されているときは、特定路線価を設定することはできません。

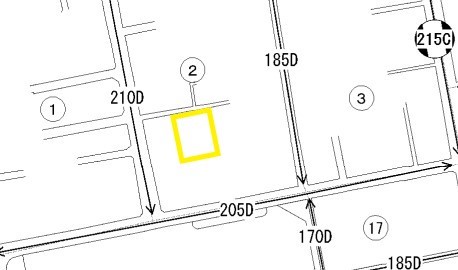

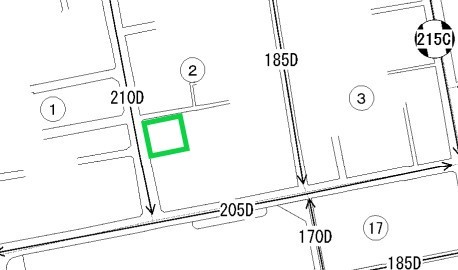

※緑の土地は「210D」の路線価に接しているため、側面の道路に対して特定路線価を申請することはできません。

側方や裏面の道路に路線価がない場合は、道路に接していないものとして計算します。

そのため角地の土地に適用する側方影響加算率や、裏面にも道路がある場合に適用する二方影響加算率の加算補正は不要です。

旗竿地評価での計算ができる土地

旗竿地評価とは、道路に接している部分の幅が狭く、奥に広い面積がある土地をいいます。

縦長の土地を開発する場合、接道要件を満たす幅の道を作って手前と奥に2つ区画を設けるために旗竿地を意図的に作ることもあります。

袋小路にある土地は接している道路に路線価が設定されていないケースがあるため、行き止まり近くの土地を評価する際は、特定路線価の設定を検討しなければなりません。

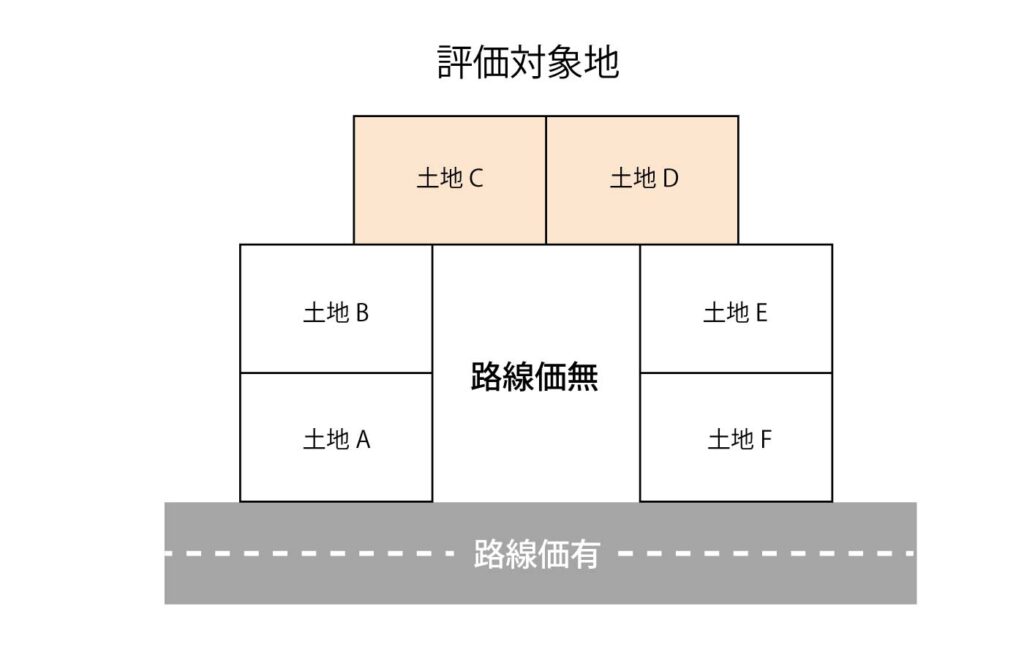

たとえば下記の図の土地Aや土地Fは、路線価がある土地に接しているため特定路線価の設定は必要ありません。

土地Bと土地Eは、路線価が設定してある道路に接してはいませんが、近くに路線価が付されている道路があるため、特定路線価を設定せずに旗竿地評価により評価額を算出する方法もあります。

旗竿地評価を行えるかどうかは、評価対象地を個々に確認する必要がありますが、一般的に路線価が設定されている道路から1軒先の土地までは、旗竿地評価により計算できる可能性が高いです。

なお土地Cと土地Dは路線価がある道路に接しておらず、路線価が付されている道路から距離があり、旗竿地評価により計算するのは難しくなるため、特定路線価を設定することも検討しなければなりません。

路線価によらない評価により評価額を算出する

相続税・贈与税においては、土地は路線価方式または倍率方式によって評価するのが原則です。

しかし路線価方式等で算出した金額と、評価対象地の時価に大きな乖離がある場合には、路線価によらない方法で評価額を算出する方法もあります。

路線価によらない方法での評価とは、不動産鑑定士に不動産鑑定評価を依頼するなど、路線価や評価倍率を使わずに評価する方法です。

路線価によらない方法で評価するためには相応の理由が必要であり、「路線価で算出した金額が高いから」や、「路線価が設定されていない」という理由だけでは、路線価を使わずに評価することはできません。

そのため評価対象地が路線価により評価することが不適当だと想定される場合には、専門家に相談することをおすすめします。

特定路線価の申請方法

特定路線価は、「特定路線価設定申出書」を税務署に提出して、承認された場合にのみ設定されますので、手続き方法について解説します。

申出書は納税地の税務署宛てに提出する

特定路線価は、路線価の地域を担当している評価専門官が路線価の金額を設定します。

税務署は全国に524箇所存在しますが、評価専門官は複数の税務署を広域で管轄しているため、納税地の税務署に評価専門官がいないこともあります。

特定路線価を設定する土地の所在地が管轄税務署以外の地域であっても、「特定路線価設定申出書」の提出先は納税地を管轄している税務署です。

ただ事前に申請内容や回答時期の確認をしたい場合は、担当の評価専門官が在籍する税務署へ連絡してください。

<東京国税局 特定路線価および個別評価評定担当署>

| 評定担当署 | 対象地域 |

|---|---|

| 千葉東税務署 | 千葉東、千葉西及び船橋税務署の管内 |

| 千葉南税務署 | 千葉南、館山、木更津及び茂原税務署の管内 |

| 市川税務署 | 市川、松戸及び柏税務署の管内 |

| 成田税務署 | 成田、銚子、佐原及び東金税務署の管内 |

| 神田税務署 | 麹町、神田、日本橋、京橋、芝、麻布及び渋谷税務署の管内 |

| 四谷税務署 | 四谷、新宿、中野、豊島、板橋、練馬東及び練馬西税務署の管内 |

| 目黒税務署 | 品川、目黒、荏原、大森、雪谷及び蒲田税務署の管内 |

| 世田谷税務署 | 世田谷、北沢、玉川、杉並及び荻窪税務署の管内 |

| 荒川税務署 | 小石川、本郷、東京上野、浅草、本所、向島、江東西、江東東、王子、荒川、足立、西新井、葛飾、江戸川北及び江戸川南税務署の管内 |

| 八王子税務署 | 八王子、青梅、町田及び日野税務署の管内 |

| 武蔵府中税務署 | 立川、武蔵野、武蔵府中及び東村山税務署の管内 |

| 横浜中税務署 | 鶴見、横浜中、保土ケ谷、横浜南、神奈川、戸塚、緑、川崎南、川崎北及び川崎西税務署の管内 |

| 藤沢税務署 | 横須賀、鎌倉、藤沢及び大和税務署の管内 |

| 厚木税務署 | 平塚、小田原、相模原及び厚木税務署の管内 |

| 甲府税務署 | 甲府、山梨、大月及び鰍沢税務署の管内 |

申請する際に提出する必要書類

特定路線価を申請する場合、次の書類を税務署へ提出します。

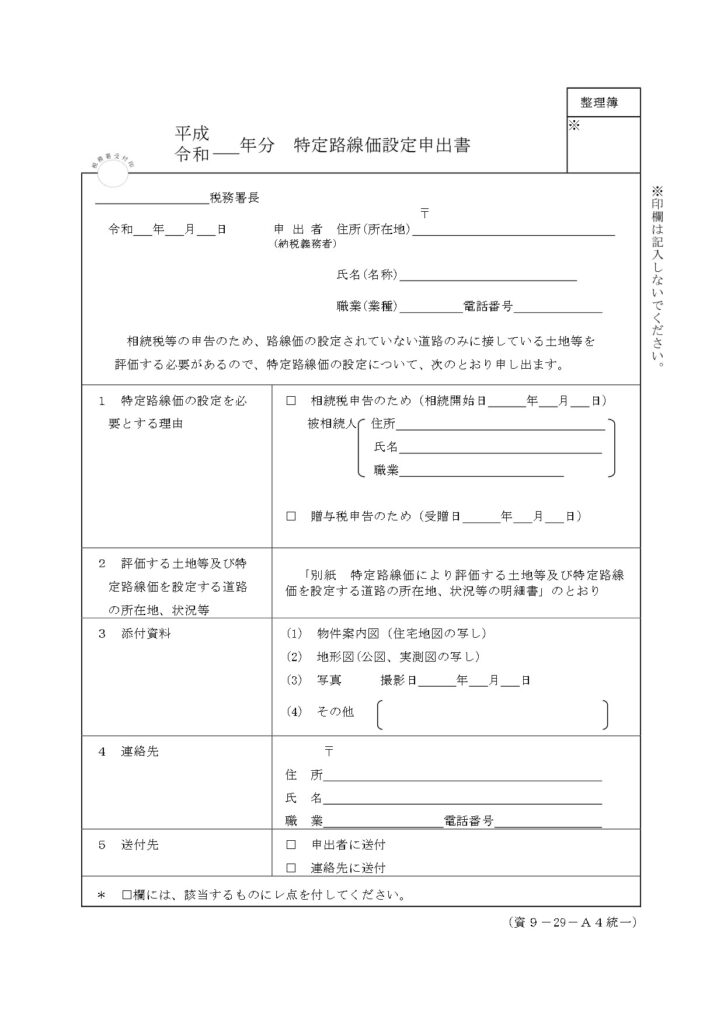

・「特定路線価設定申出書」

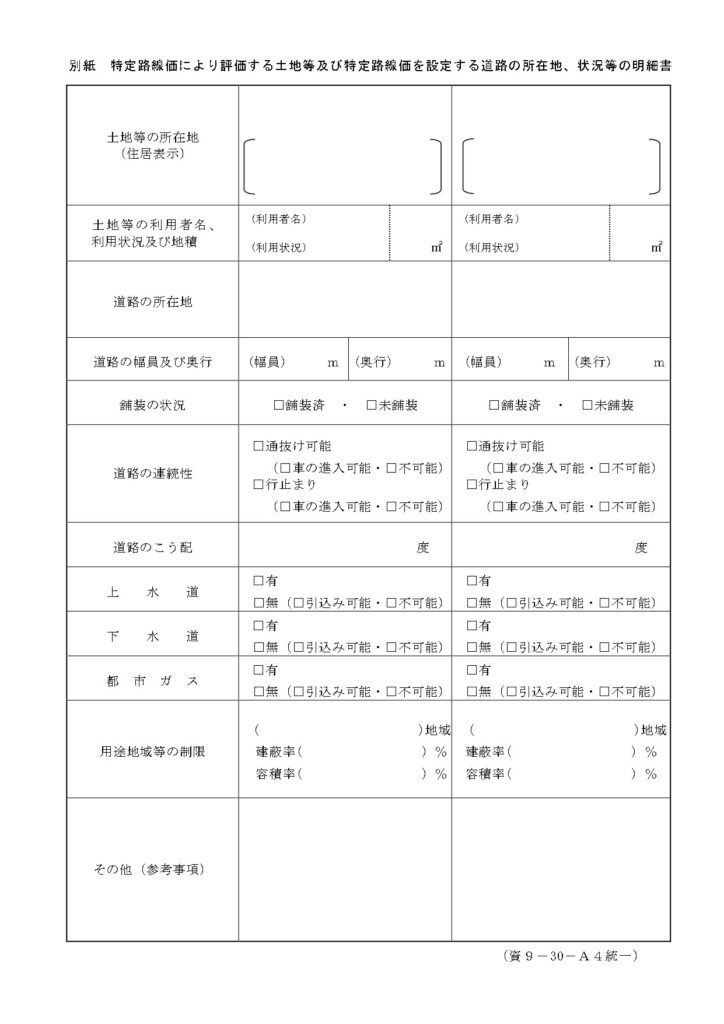

・「別紙 特定路線価により評価する土地等及び特定路線価を設定する道路の所在地、状況等の明細書」

・参考書類

特定路線価設定申出書には、特定路線価の設定を必要とする理由を記載し、相続税の場合には、相続発生日と亡くなった人の住所氏名を記載してください。

申請できるのは納税義務者(相続人など)ですが、税理士に依頼している場合は税理士を連絡先とすることで、税理士宛てに回答してもらうことも可能です。

申請書に添付する明細書は、特定路線価を設定する土地の所在地や道路の舗装状況や道幅などを記載します。

道幅が極端に狭かったり、私有地に該当する場合は特定路線価は設定できませんし、明細書の記載に不備があると追加で資料を請求されたり、路線価が設定されないこともあるのでご注意ください。

参考書類としては公図や写真など、特定路線価を設定する道路の状況を確認できるものを添付します。

書類の添付は必須ではありませんが、評価担当者から追加で書類提出を求められることを避けるためにも、参考資料は揃えて提出した方が確実です。

特定路線価を申請する際の注意点

特定路線価の申請が却下される場合もある

特定路線価は、申請しても必ず設定されるものではありません。

設定するのに適していない道路や、相続税・贈与税以外の目的においては、特定路線価は設定されませんので、回答が得らないことも想定しておく必要があります。

特定路線価を設定できる道路なのかを判断するのは、相続人の方だけでは難しいですので、事前に税務署や税理士へ相談した方がいいでしょう。

特定路線価について税務署に相談する場合、個別回答はその地域を担当している評価専門官が行います。

たとえば東京都町田市の管轄は町田税務署ですが、町田税務署の特定路線価を設定しているのは八王子税務署です。

そのため町田市の特定路線価についての問い合わせをする際は、町田税務署ではなく八王子税務署の評価専門官宛てに連絡してください。

申請の回答は対象年分の路線価が公表された以後

路線価は毎年1回公表され、対象年分の路線価を使用します。

路線価の公表時期は基本的に7月1日であり、6月30日以前にその年の路線価の金額を確認することはできません。

特定路線価設定申出書は、相続税・贈与税で特定路線価の設定が必要となったタイミングで提出できますが、路線価の公表時期が7月1日である関係上、6月30日以前に提出しても回答を受けられるのは7月1日以降です。

特定路線価の回答には1か月程度かかる

特定路線価設定申請は、申請から回答までおおむね1か月程度の時間を要します。

1月から3月は贈与税の確定申告期間と重なるため、特定路線価設定申出書の提出が多くなる時期です。

相続税は相続が発生した翌日から10か月以内に申告する必要があり、申告期限が1月から3月にかかる場合、事前に申請書を提出しておかないと申告期限に回答が間に合わなくなる可能性もあります。

早急に特定路線価の回答がほしい場合は、事前に担当の評価専門官に連絡し、申告期限と早期に回答を求める旨を伝えください。

納税地の税務署に申請書を提出すると、税務署間の書類のやり取りに時間がかかるため、評価専門官の在籍する税務署へ直接提出することも検討してください。

申請したら必ず適用する必要がある

「特定路線価設定申出書」を提出し、特定路線価が設定された場合には、評価対象地を計算する際は特定路線価を用いて評価額を算出しなければなりません。

特定路線価が設定されたのにもかかわらず、別の方法で評価額を計算すると、特定路線価を用いた評価額に変更するよう指導される可能性もありますのでご注意ください。

「特定路線価の設定の有無」によって相続税を減額した事例

「特定路線価の設定の有無」によって実際に相続税を減額した事例をご紹介します。

路線価のついていない道路は、「特定路線価」を個別に設定し、それをもとに評価するのが一般的です。行き止まり私道に対する「特定路線価」の設定の要否を検討したことによって、土地の相続税評価額を下げられた事例をご紹介します。

まとめ

袋小路の先にある土地など、路線価が設定されていない道路に接している土地は意外と多くあります。

特定路線価申請書を提出する際は、必要書類を添付していないと追加書類を請求されますし、設定できない道路と判断されれば、申請が却下されることもあります。

また路線価が設定されている道路が近くにある場合、特定路線価の申請をせずに旗竿地評価で評価額を算出する方法もあります。

特定路線価を設定するかどうかの判断は難しいですので、特定路線価の設定の有無や評価方法について不明点がありましたら、早めに専門家へ相談することをオススメします。