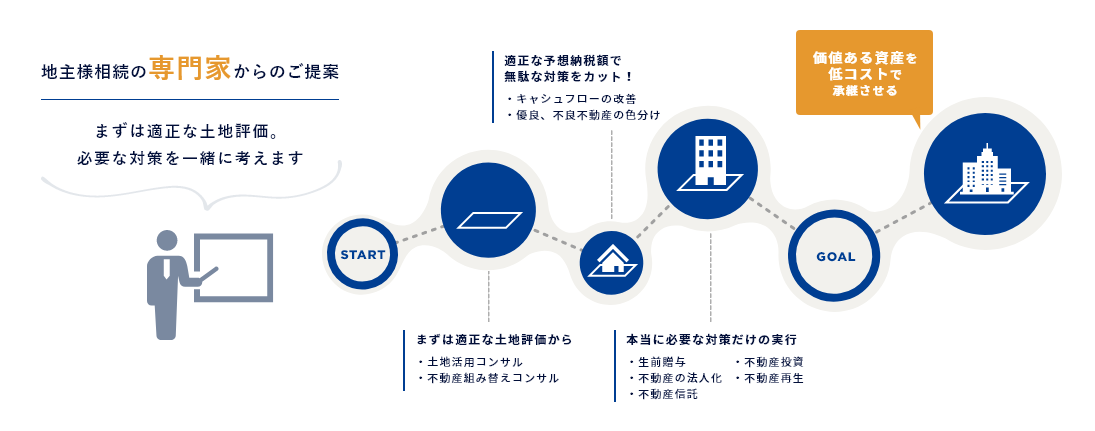

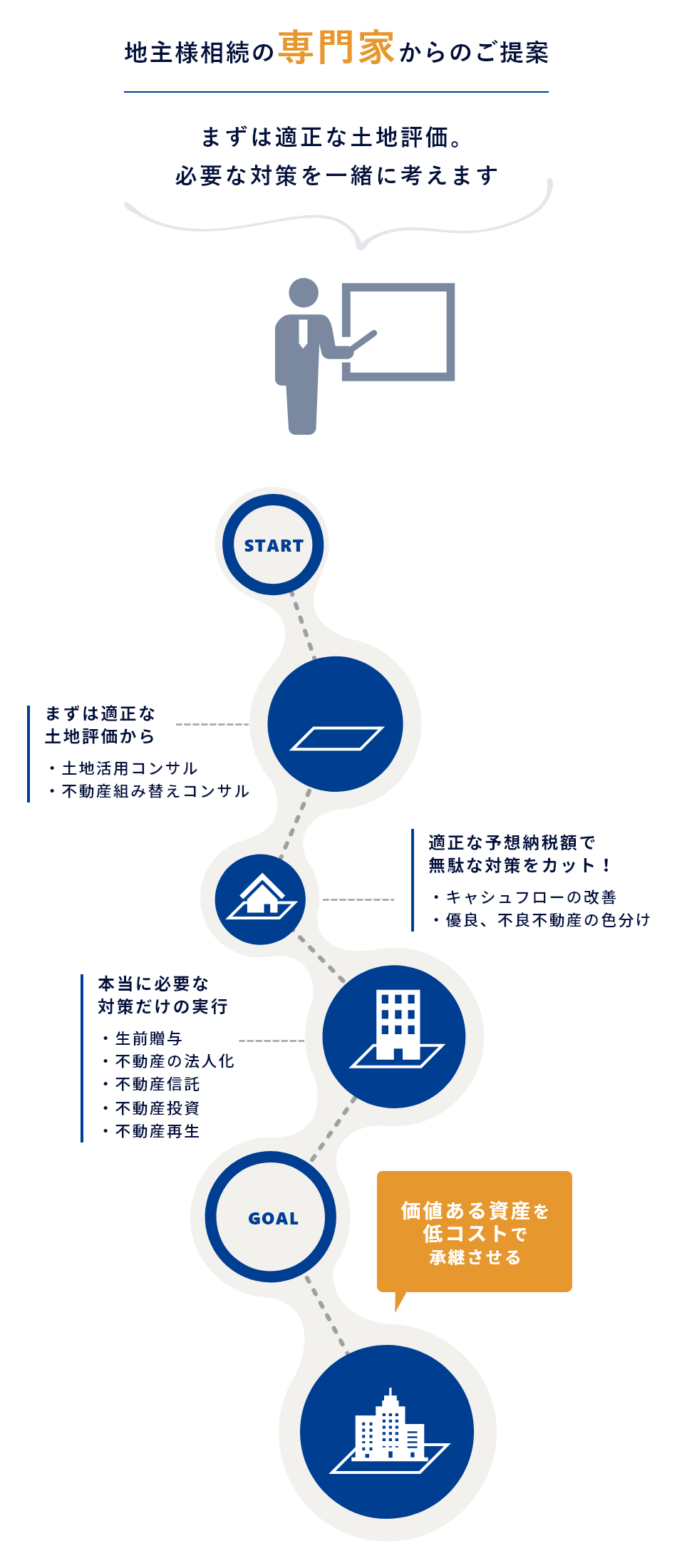

相続対策を行う上でもっとも重要な項目の一つが土地の評価。

「適正な土地評価」で予想納税額を抑え、無駄な相続対策を省くことができるため、ゆとりをもって相続に備えることができます。

土地は現金や有価証券とは違い、評価次第で価額が変化するため、資産の半分以上を不動産が占めている方は、適正な土地評価で納税額を把握することが非常に重要です。

実は、この事前準備ができている地主様・不動産オーナー様は、ほんの一握りです。

本部・東京事務所《平日9:00-18:00》

0120-95-4834

名古屋事務所《平日9:00-18:00》

0120-94-6121

大阪事務所《平日9:00-18:00》

0120-39-3704

地主様・不動産

オーナー様のための

相続対策

あまり知られていませんが

地主様・不動産オーナー様の相続対策には

特別な対策ステップが必要です

相続対策を行う上でもっとも重要な項目の一つが土地の評価。

「適正な土地評価」で予想納税額を抑え、無駄な相続対策を省くことができるため、ゆとりをもって相続に備えることができます。

土地は現金や有価証券とは違い、評価次第で価額が変化するため、資産の半分以上を不動産が占めている方は、適正な土地評価で納税額を把握することが非常に重要です。

実は、この事前準備ができている地主様・不動産オーナー様は、ほんの一握りです。

さらに地主様・不動産オーナー様の相続対策で重要なのが「時間」です。

相続対策は一朝一夕にするものではなく、何度も検討を重ねながら、最適な方針を決めていくもの。

対策をしていく中で、家族構成や資産内容も変化しますし、気持ちの変化もあるでしょう。

不動産を動かす場合は、税制改正や市況の変化といったタイミングも考える必要があります。

不動産という複雑な資産を有する地主様等は特に、大切な資産を守るために時間をかけて相続対策に取り組んでいただきたいと思います。

まずは長く付き合える専門家事務所を見つけて、取り組みやすいところから少しづつ対策を進めていくことをおすすめします。

土地の評価を適正に行うだけで、予想納税額を抑えることができ、土地の評価額が明確に分かるため、遺産分割をスムーズにすすめることが可能です。土地評価による減額事例をご紹介します。

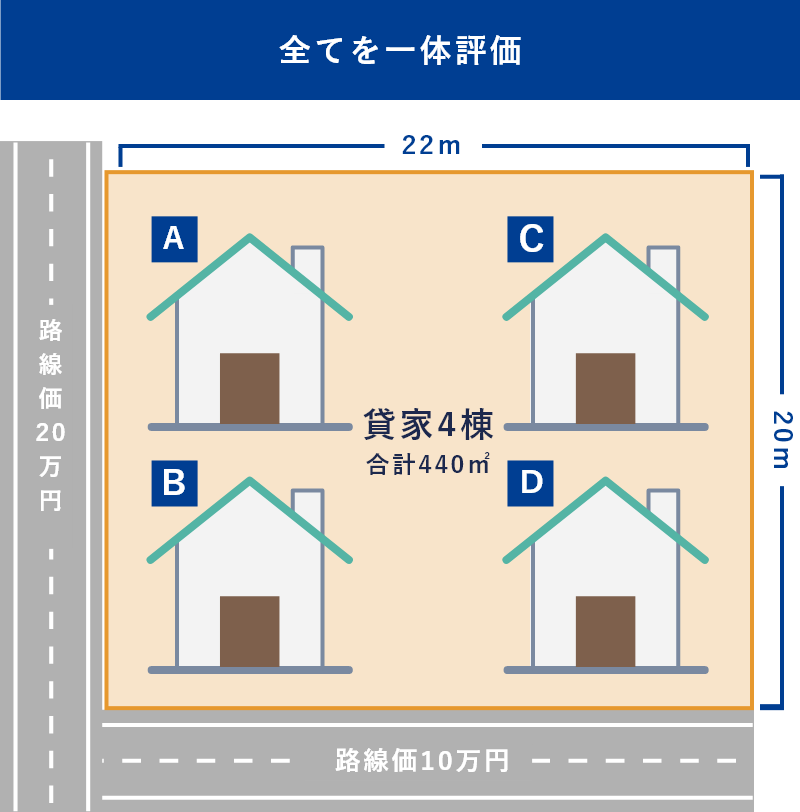

例えばよくあるこんな土地も…

20万円+10万円×0.03側方加算=203,000円

203,000円×440㎡=89,320,000円

89,320,000円×(1-0.6×0.3貸家建付地補正)=73,242,400円

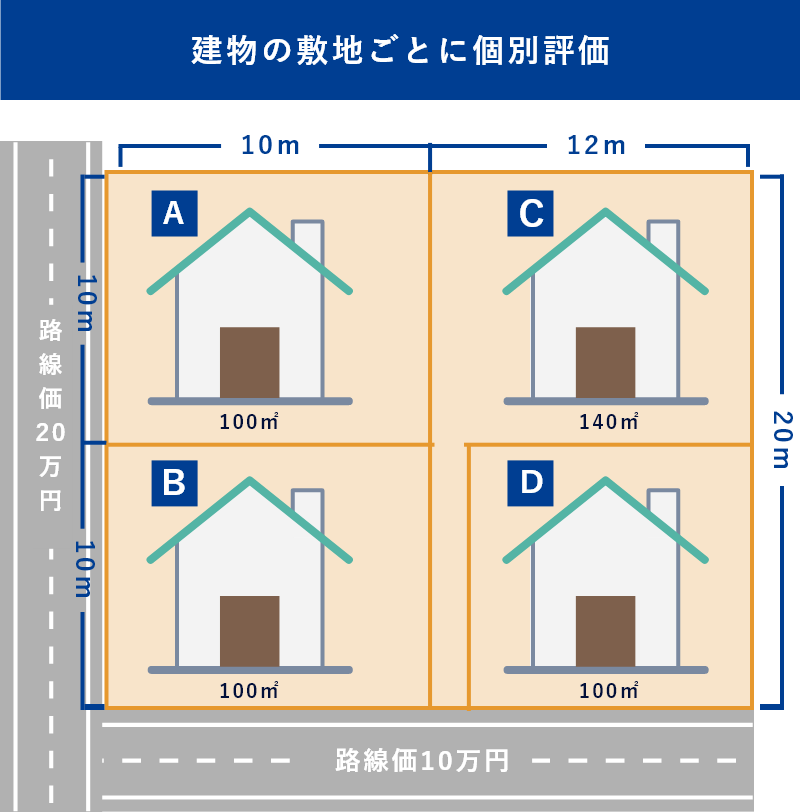

適正に評価すると…

20万円×100㎡=20,000,000円

20万円+10万円×0.03=203,000円

203,000円×100㎡=20,300,000円

10万円×0.76不整形地補正=76,000円

76,000円×140㎡=10,640,000円

10万円×100㎡=10,000,000円

60,940,000円×(1-0.6×0.3貸家建付地補正)=49,970,800円

適正な土地評価を行うだけで

相続税の納税資金が足りないのではと不安。場合によっては土地の売却が必要かも・・・。

適正な精度の高い評価額で算出するので、より具体的かつ正確な納税額を把握することができるので安心。

土地を売りすぎる必要がありません。

長男に継がせたいので、他の相続人への代償金を作っておきたい。

適正な土地評価を行うことで財産評価額を圧縮でき、結果として代償金の負担を減らせる可能性があります。また、不動産鑑定士が在籍していますので、「時価」という観点からも検討できるため高い説得力があります。

親が相続対策に後ろ向きで、なかなか話がすすまない。

相続対策に対して温度差があるご家庭はとても多いです。まずは不動産を含む全ての財産の現状把握し、整理することが重要です。スタッフがお父様、お母様、お子様のお気持ちを伺った上で、対策についてご提案させていただきます。

ここでいう「時価」とは、不特定多数の当事者間で自由な取引が行なわれる場合に、通常成立すると認められる価額のことになります。相続税を計算するために規定された相続財産評価も「時価」の一つですが、便宜的な計算式を当てはめて算出するため、必ずしもその価格で売れるとは限りません。相続税評価では、その不動産の価値を的確に反映できない場合に、不動産鑑定による「時価」の観点が必要になるのです。

土地の相続対策では、遺産分割対策や遺留分対策、所有法人へ移すことによる節税対策など、時価が必要な場面が多いため、時価評価の観点も合わせ持つことで、アドバイスの幅がぐっと広がります。

フジ総合グループは相続専門の税理士事務所と不動産鑑定事務所が協働して業務を行っております。

相続財産におけるすべての土地を不動産鑑定スタッフがチェックすることで、常に「時価」の観点を持ち合わせた相続対策のご提案が可能です。

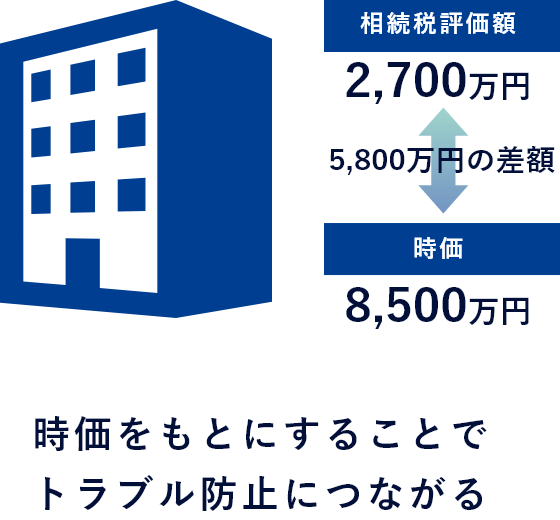

遺産分割対策として遺言書を作成する場合、必要なのは相続税評価額ではなく「時価」です。

代償金の計算も時価をもとに行われます。

相続税評価額をもとに分割方針を決めると、執行時に時価との乖離で揉める可能性を残してしまいます。

( 特に区分所有物件は乖離が大きい)

不動産鑑定士が時価を算定し、算定根拠とともに遺言書を残せば、財産分与の公平性が保たれ、トラブル防止につながります。

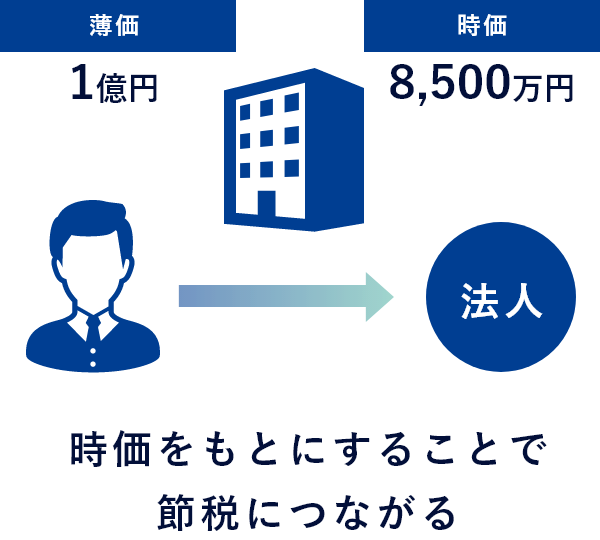

所有する法人に不動産を移して節税対策をする場合、一般的には簿価で売却し、その売却益に対して税金を支払います。

この簿価よりも「時価」の方が低ければ、場合によっては簿価より低い価額で法人に移すことができるため、売却益を抑え、税金を安くできる可能性があります。

また、低い価額で移すことで、株価対策にもつながります。

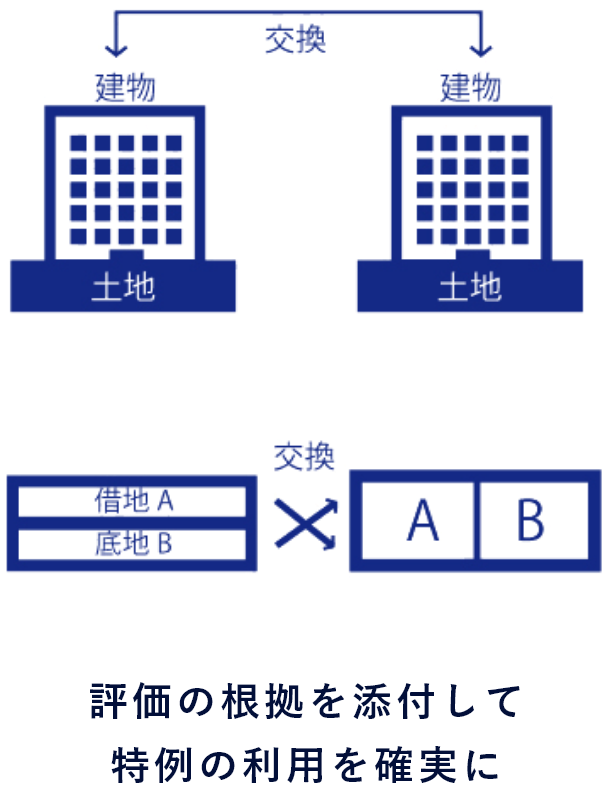

個人が互いの持ち分を交換することで、兄弟間の不動産共有の問題や、借地権と底地の問題を解消できる場合があります。

通常であれば売却益に対して譲渡所得税がかかります。しかし、交換する資産の時価の差額がこれらの時価のうちいずれか高い方の価額の2 0 % 以内の場合は、譲渡がなかったものとする特例があります。( 固定資産の交換の特例)

この特例を利用するために必要な価額も「時価」です。

交換特例の適用を申請する際、不動産鑑定士による書類を添付することで、その時価の信頼性を担保することができます。

※ 固定資産の交換の特例を利用するためには、諸要件があります。

現地調査や役所調査を行い、精度の高い土地評価を行うことで、適正な土地評価を算出。

相続専門の税理士チームがお客様だけの無駄のない対策をご提案します。

お客様ごとに最適なコンサルティングプランをご提案します。

こちら以外にも、測量・登記、生前贈与の活用、生命保険の活用など、様々なプランをご用意しています。

フジ総合グループに在籍する不動産鑑定士監修のもと不動産価格の査定をいたします。税理士と連携して税金や特例も視野に入 れた売買をご提案します。また売却ありきではなく、中立公正な立場からお客様にとって最適と思われるプランをご提案いたし ます。

測量を⾏い、⼟地の⾯積や境界をはっきりさせることで、遺産分割対策・納税資⾦対策・節税対策とすべての相続対策をスムーズに進めることができます。

借地権と底地の問題は、地主様と借地人様の双方の想いが複雑に絡む問題であり、解決は容易ではありません。 しかし、第三者である専門家が間に入り、粘り強く合理的な道筋をつけることで解決に向かうことが少なくありません。

売る、貸す、設置する、建てる。不動産の活用には様々な方法があります。

「何もしない」も選択肢に入れ、お客様にとって最適な活用プランをご提案します。

土地を共有名義にしていると、相続でさらに権利関係が複雑になり、大きなトラブルの原因になります。 問題を次世代へ残さないために、今のうちに解決しませんか?

遺言は、死後の財産の帰属先などを定める意思表示。

さまざまなメリットがあり、残される家族への思いやりを形にしたものといえます。

遺言を書いておけば死後、原則として自分の希望に沿った形で遺産を継承させることができます。これは、遺言に法的効力が認められるためです。

資産規模に関わらず誰もが書いておきたい遺言ですが、遺産分割協議に手間がかかることが予想される場合や

法定相続分と異なる遺産分割を望む場合は特におすすめします。

必要に応じて、各分野の専門家と連携しながら中立・公正な視点でサポートいたします。 測量サポート/生前贈与/生命保険活用/資産の組換え/家族信託組成サポート/相続顧問/税務顧問/法人化シミュレーション

地主様・不動産オーナー様に選ばれて32年間で10,000件のご依頼実績

不動産相続のことならフジ総合グループに

おまかせください

電話

お問い合わせ

本部・東京事務所《平日9:00-18:00》

0120-95-4834名古屋事務所《平日9:00-18:00》

0120-94-6121大阪事務所《平日9:00-18:00》

0120-39-3704