相続税土地評価では土地の大きさや形状はもちろんのこと、土地の種類や地域によっても評価方法が変わります。

大規模工場用地は自宅の敷地などと違い、特殊な用途に使われるため個別の評価方法が定められています。本記事では大規模工場用地の評価方法および、計算する際の注意点について解説します。

もくじ

相続税土地評価における大規模工場用地の扱い

大規模工場用地とは

相続税の土地評価において「大規模工場用地」とは、一団の工場用地の面積が5万㎡以上の土地をいいます。

「一団の工場用地」は、工場や研究開発施設などの敷地として利用されている宅地および、宅地に隣接する駐車場や福利厚生施設等として利用されている一団の土地です。

工場用地として使っている土地でも、面積が5万㎡未満であれば相続税の評価上、大規模工場用地には該当しません。

路線価地域には「普通住宅地区」、「普通商業・併用住宅地区」など7種類の地区区分が存在しますが、大規模工場用地に該当するのは大工場地区にある土地だけです。

大工場地区は、その地域において建築することのできる建物の用途に制限があることや、画地規模の大きな土地により形成される地域であるという特性があります。

大規模工場用地に該当する地区が大工場地区に限られているのは、大工場地区が大規模な工場用地を標準として形成されているからであり、5万㎡以上の土地であっても中小工場地区など、大工場地区以外の地区にある土地は大規模工場用地の評価を行いません。

大規模工場用地の評価単位

大規模工場用地は「一団の工場用地」を評価単位として計算します。

「一団の工場用地」の判定は、評価対象地である工場用地が不特定多数の人の通行に利用されている道路や河川等により物理的に分離されている場合は、その分離されている一団の工場用地ごとに判定します。

例外として、軌道や道路が工場用地のために設けられ、その軌道等により分離されている場合については、これらの土地を含めて「一団の工場用地」と判定します。

また「一団の工場用地」は所有者ごとに判定するのが原則であり、複数の土地所有者から借地して工場用地の敷地として利用している場合は、土地所有者の評価単位と借地権者(工場所有者)の評価単位が異なるケースもあります。

なお敷地の一部を専属請負業者が賃借しているなど、工場用地の一部のみを分離して評価することが不合理となる場合については、それらの敷地を含め、敷地全体を「一団の工場用地」として評価します。

大規模工場用地に用いる路線価および倍率

大規模工場用地を評価する際に用いる「路線価」および「倍率」は、その大規模工場用地が一の路線(※)だけに接していて、面積がおおむね5万㎡の矩形(くけい)または正方形の宅地として、売買実例価額・公示価格・不動産鑑定士等による鑑定評価額、精通者意見価格等を基に国税局長が定めることとしています。

※倍率を定める際は、その大規模工場用地の価格に及ぼす影響が最も高いと認められる路線です。

その路線価については路線価図に表示され、倍率については評価倍率表の大規模工場用地の項目に一括して表示されています。

大規模工場用地の土地評価のしかた

相続税の土地評価には路線価方式と倍率方式の2種類があり、地域によって用いる評価方式が決まっています。

路線価地域にある大規模工場用地の評価方法

路線価地域に所在する大規模工場用地の価額は、正面路線の路線価にその大規模工場用地の面積を乗じて算出します。

正面路線価×面積=相続税評価額

また大規模工場用地は一般的な土地よりも間口距離が長く、側方や裏面に道路があることにがその価額の総額に与える影響が極めて小さいことや、画地規模が極めて大きいことからその土地が矩形(くけい)や正方形以外の形状であったとしてもその形状が全体の価額に与える影響が極めて僅少であると考えられることから、路線価地域にある大規模工場用地は、2以上の路線に接しているものであっても、通常の路線価方式による評価と異なり、側方路線影響加算等の画地調整は一切行わず、また地形が矩形(くけい)や正方形以外であっても、原則として、不整形地補正等のしんしゃくも行いません。

倍率地域にある大規模工場用地の評価方法

倍率地域内にある大規模工場用地については、固定資産税評価額に評価倍率を乗じて算出します。

固定資産税評価額×評価倍率=相続税評価額

固定資産税評価額とは、土地の所在する市区町村が算出している評価額をいい、固定資産税の納税通知書や、固定資産評価証明書で確認できます。

評価倍率は、倍率地域にある土地を評価する際に用いる数値をいい、評価倍率表には「一般の土地等用」・「大規模工場用地用」・「ゴルフ場用地等用」の3種類あり、固定資産税評価額に乗じる倍率は年分・地域によって異なります。

評価倍率表は国税庁ホームページの「路線価図・評価倍率」で公表されています。

大規模工場用地の評価の特例

大規模工場用地の面積が20万㎡以上の場合は、路線価地域または倍率地域の評価方法により計算した価額に95%相当額で評価します。

面積判定は評価単位ごとに行うため、道路や河川等により物理的に分離されている大規模工場用地については、個々に面積が20万㎡以上あるか確認してください。

大工場地区にある工場用地以外の土地の評価

路線価地域の大工場地区にある工場用地は、面積に応じて評価方法が3種類に分類されています。

大工場地区区域内にある工場用地以外の用途(製品置き場や空閑地)で利用されている5万㎡以上の土地は、大規模工場用地と同様に評価します。

<大工場地区にある工場用地の評価方法>

| 評価対象地の面積 | 評価方法 |

| 5万㎡未満 | 正面路線価を基に側方路線影響加算率等の画地調整を行い評価 |

| 5万以上20万㎡未満 | 正面路線価に面積を乗じて評価 |

| 20万㎡以上 | 正面路線価に面積を乗じた価額に95%を乗じた価額で評価 |

大規模工場用地の計算例

大規模工場用地の相続税評価額の計算方法について、設例を用いて解説します。

設例1:大規模工場用地に該当する土地

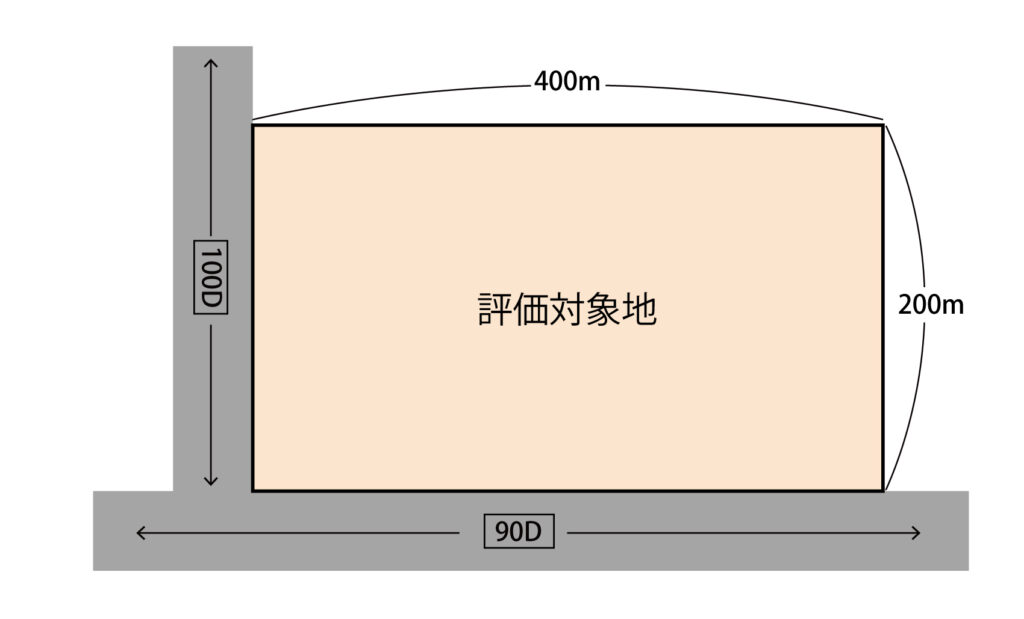

路線価地域にある土地が大規模工場用地に該当するかは、評価対象地の地区区分および面積で判断します。

・評価対象地の面積:80,000㎡

・正面路線価:100,000円

・地区区分:大工場地区

設例1の土地は大工場地区にあり、評価対象地の面積も5万㎡以上なので大規模工場用地に該当します。

大規模工場用地は複数の路線価に接していても、正面路線価に面積を乗じた価額が評価額となります。

100,000円×80,000㎡=80億円(相続税評価額)

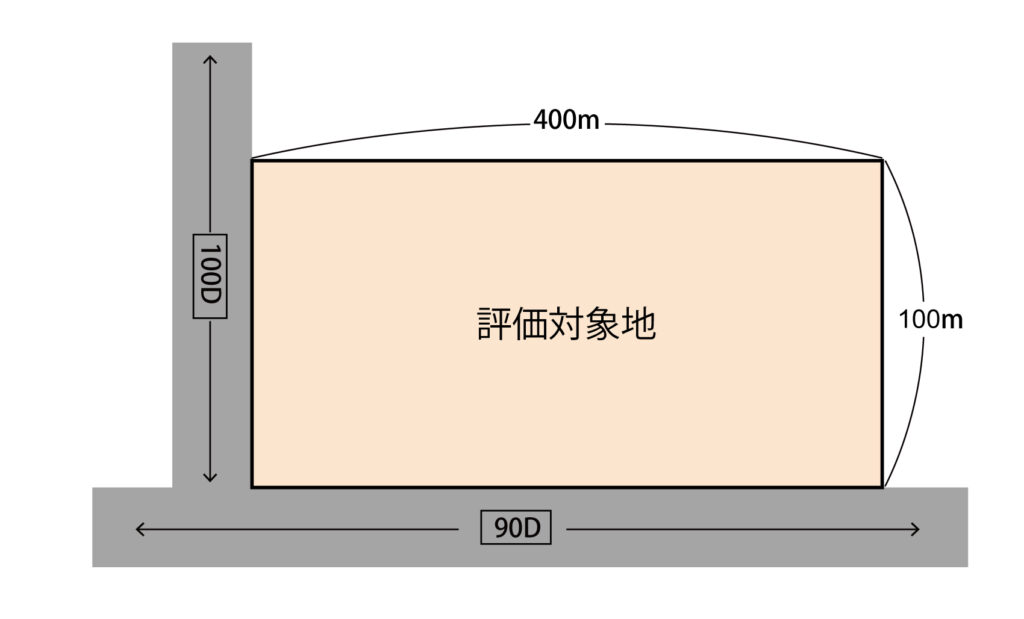

設例2:大規模工場用地に該当しない土地

設例2は地区区分や土地の形状は設例1と同じですが、面積が大規模工場用地の要件を満たしていないため、設例1と評価方法が異なります。

・評価対象地の面積:40,000㎡

・正面路線価:100,000円

・地区区分:大工場地区

路線価地域にある大規模工場用地の評価は、面積5万㎡以上の土地が対象です。

設例2の土地は大工場地区にありますが、面積は4万㎡しかないため、工場用地として使用していたとしても大規模工場用地には該当しません。

そのため路線価地域にある一般的な土地と同様、画地補正等の計算により評価額を算出します。

100,000円×1.00(奥行価格補正率)=100,000円(1㎡当たりの路線価)

90,000円×0.02(側方影響加算率)=1,800円

(100,000円+1,800円)×40,000㎡=40億7,200万円(相続税評価額)

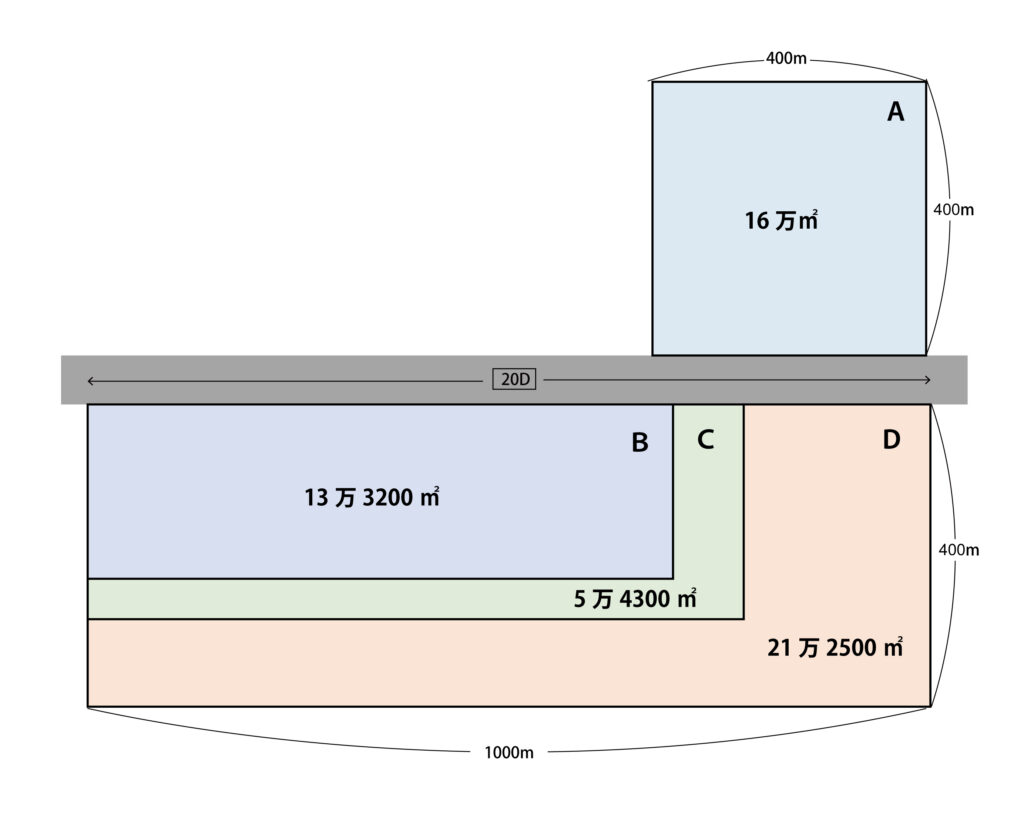

設例3:道路を介した大規模工場用地

設例3は、大工場地区にあるA・B・C・Dの土地の評価単位および大規模工場用地の判定後、評価単位ごとに評価額を算出します。

・土地Aの面積:16万㎡

・土地Bの面積:13万3,200㎡

・土地Cの面積:5万4,300㎡

・土地Dの面積:21万2,500㎡

・正面路線価:20,000円

・地区区分:大工場地区

・土地Cは工場内道路として利用

大規模工場用地が不特定多数の人の通行に利用されている道路や河川等により物理的に分断されている場合、物理的に分断されている部分ごとに一団の工場用地として評価します。

土地Aは土地B・C・Dと道路を隔てていますので、同じ工業用地に利用していたとしても単独で評価しなければなりません。

一方、土地BとDの間には道路として利用している土地Cがありますが、土地Cは工場内の道路であるため、土地B・C・Dを一団の工場用地として評価します。

大規模工場用地の判定は、土地Aおよび土地B・C・Dの合計面積は5万㎡以上ありますので、それぞれ大規模工場用地の評価により計算します。

なお土地B・C・Dの面積は20万㎡以上ですので、大規模工場用地の評価の特例により評価額を5%減額することが可能です。

20,000円×16万㎡=32億円(相続税評価額)

20,000円×40万㎡×0.95=76億円(相続税評価額)

まとめ

大規模工場用地のような特殊な土地の評価には上記で説明したような専門知識を要するため、相続財産に該当する土地をお持ちの場合は相続税を専門としている事務所へご相談ください。