兄弟で親の遺産を相続することになったものの、具体的な方法が分からないケースも少なくありません。

とくに不動産の相続においては、どのように分ければすれば揉めずに済むのか悩む方も多いでしょう。

本記事では、親から相続した不動産を兄弟で分ける方法や相続手続きの流れを解説します。

トラブルが起きやすいケースや注意点も解説しているので、ぜひ参考にしてください。

・相続した不動産を兄弟(姉妹)で分ける方法

・不動産を兄弟で相続する際の流れ

・不動産を兄弟で分けようとしたときのよくあるトラブルと対策

・頼りになる相談先

もくじ

親の不動産は兄弟で等分して相続することが原則

民法上、兄弟で親の遺産を分割する場合は、偏りなく分けることが原則です。

被相続人の配偶者が健在の場合は、配偶者が遺産の1/2を、被相続人の子どもである兄弟が残りの1/2を分け合って相続する権利を持っています。

ただし、親の介護をしていたり、不動産の無料貸与をしていたりする兄弟の場合は、他の兄弟よりも相続する割合を増やすことができます。

これを「相続の寄与分」といいます。

また、被相続人から多額の生前贈与を受けていた兄弟がいる場合は「特別受益があった」とみなし、遺産から贈与分を差し引いて他の兄弟が受け取る相続分を増やす調整をします。

2023年4月の民法改正によって、特別受益・寄与分の主張ができる期間が、無期限から10年間の有期となりました。

そのため、遺産分割協議も事実上10年以内に行う必要があります。

相続不動産を兄弟で分けるには? 5つの方法を解説

遺産分割協議とは、相続人全員で相続した財産の分割方法を話し合うことです。

協議を成立させるには、相続人全員が納得して合意する必要があります。

遺産分割協議に明確な期限は設けられていないものの、相続税が発生する場合は納付期限を考慮し、10か月以内に協議を終わらせるのがよいでしょう。

遺産の主な分割方法は、次のとおりです。

・代償分割

・換価分割

・現物分割

・共有分割

上記以外に「相続放棄」という選択肢もあります。

相続放棄は、遺産分割を行うための方法ではないものの、ひとつの手段としてあわせて確認しておきましょう。

代償分割

代償分割とは、一人の相続人が財産を相続し、他の相続人に代償金を支払って遺産を分割する方法です。

相続財産の割合が特定の相続人に偏っている場合や、不動産など分けにくい遺産が多く存在する場合に用いられます。

では、相続した財産が「2,000万円の価値のある不動産」と「1,000万円の預貯金」だった場合を例に、代償分割についてみていきましょう。

兄弟で均等に相続財産を分ける場合、それぞれ1,500万円分の遺産が受け取れるよう分割しなければなりません。

仮に兄が不動産を相続し、弟が預貯金を相続した場合、弟が相続する財産は兄よりも500万円少なくなります。

そのため、代償分割であれば、兄が多く相続した500万円を弟に支払うことで、それぞれ1,500万円ずつ相続したことになり、相続した額を公平にすることができます。

ただし、代償分割は、不動産の取得者である兄に代償金を支払う資力が求められるため、注意が必要です。

換価分割

換価分割とは、相続した遺産を売却して得た現金を相続人で分割する方法です。

換価分割であれば、不動産の売却益を兄弟で分け合うことで、相続財産を公平に分割することができます。

例えば、相続人が兄と弟の2人で、不動産の売却益が3,000万円の場合、それぞれ1,500万円ずつ遺産を分割します。

ただし、換価分割は遺産を売却することが前提になっているため、相続した不動産に相続人が住んでいる場合は、新しい家を探さなければなりません。

また、売却のタイミングによっては、想定していた売却益より低くなってしまうこともあるので、メリットとデメリットを検討したうえで、相続人全員が納得して合意する必要があります。

現物分割

現物分割とは、相続した財産をそのままの形で分割する方法です。

例えば、不動産は配偶者が、預貯金は長男が、株式は長女が相続するといった分け方です。

一般的に現物分割は売却などの手続きが不要、かつ遺産の評価額で揉めることが少ないため、遺産分割の中では最も多く用いられる方法です。

しかし、不動産そのものを現物分割する場合はやや注意が必要です。

まず、土地を兄弟で分割する場合は、分筆による現物分割を行います。

分筆とは土地を切り分けることを指します。

例えば、親から相続した100坪の土地を兄弟二人で公平に分筆する場合、単純に50坪ずつ分ければよいというものではありません。

分筆によって不動産の価値をなるべく損なわず、かつ不動産の価値が等分になるように分筆ラインを決める必要があります。

そのため、土地の現物分割を行うには、、分筆するのに十分な土地の面積が必要であり、もしその土地に建物が立っていれば、

現物分割は困難になります。

共有分割

共有分割とは、相続した不動産を複数の相続人で共有して相続する分割方法です。

共有分割は不動産をそのままの状態で所有しつつ資産を等分して相続することができますが、下記のようなトラブルにも発展しやすいため、あまりおすすめはできません。

・持分割合の半分以上の合意がなければ、不動産を第三者に貸すことはできない。

・持分割合の半分以上の合意がなければ、不動産の大規模なリフォームができない。

・共有者全員の合意がなければ、自由に売却できない。それぞれの兄弟が子や孫へ相続した場合、持分が細分化されたり権利関係が複雑になるといったトラブルが起こりやすくなる。

ただし、共有分割は以下のようなメリットもあるため、明確な目的があれば選択するのもひとつの方法です。

・複数人で共有分割した物件を将来売却した場合、売却金額を持分に応じて分けるため、分け方が明瞭になる。

・土地の売却に際し、居住用財産を譲渡した際にに発生する3,000万円の特別控除の特例を、要件を満たすことで共有者の人数分に適用することが可能。 など

以上のとおり、安易な考えで共有にすることはおすすめしません。

すでに兄弟間で共有してしまっている場合は、早めに不動産相続に詳しい専門家に相談し、共有名義の解消を検討しましょう。

相続放棄

相続放棄とは、遺産を受け継ぐ権利や義務を一切相続しないことです。

相続放棄が行われる主なケースとして、相続する財産額よりも負債額のほうが大きい場合などがあげられます。

相続放棄をすれば、被相続人の借金を返済する義務はなくなりますが、プラスの財産を相続することもできません。

また、あとから相続財産が見つかったとしても遺産分割協議に加わることはできません。

なお、相続財産がプラスの場合でも、相続放棄が選択されるケースがあります。

例えば、相続財産が自宅のみの場合、親が暮らしていた家に住む兄弟に自宅を相続させるため、他の兄弟が相続放棄をすることがあります。

相続放棄の主なメリットは、簡単な手続きで済むことと、相続放棄の書類にかかる費用が少ないことです。

また、遺産分割協議に参加する必要がなくなるため、遺産相続のトラブルから解放されるのもメリットの一つでしょう。

不動産を兄弟で相続する場合の流れ-6つのSTEPで解説-

不動産を兄弟で相続する場合、次の6つのステップに分けられます。

1. 遺言書の有無を確認する

2. 対象となる相続人を確認する

3. 相続の対象となる財産を確認する

4. 不動産を適正に評価する

5. 遺産分割協議を行い、相続人全員の合意を得る

6. 相続登記を行う

ステップごとの具体的な流れを解説します。

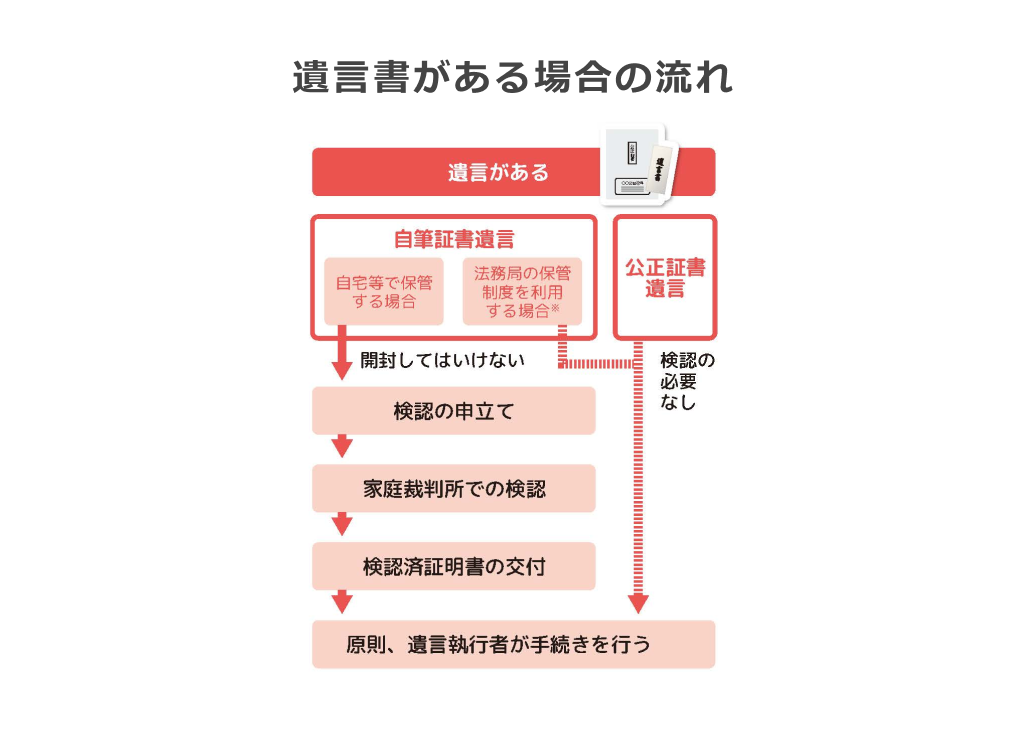

STEP1:遺言書の有無の確認

不動産を兄弟で相続する場合、被相続人が法的な効力を持つ遺言書を作成しているかどうか確認しましょう。

遺言書の主な保管場所として、自宅や法務局、公証役場があげられます。

まずは遺品の中に遺言書がないかを確認し、遺言書が見つからない場合は、公証役場や法務局へ問い合わせをしてください。

遺言書に具体的な遺産の分割方法が記されている場合は、遺言書の内容に沿って遺産を分割します。

ただし、相続人全員から合意が得られれば、遺産の分割方法の変更が可能になる場合があります。

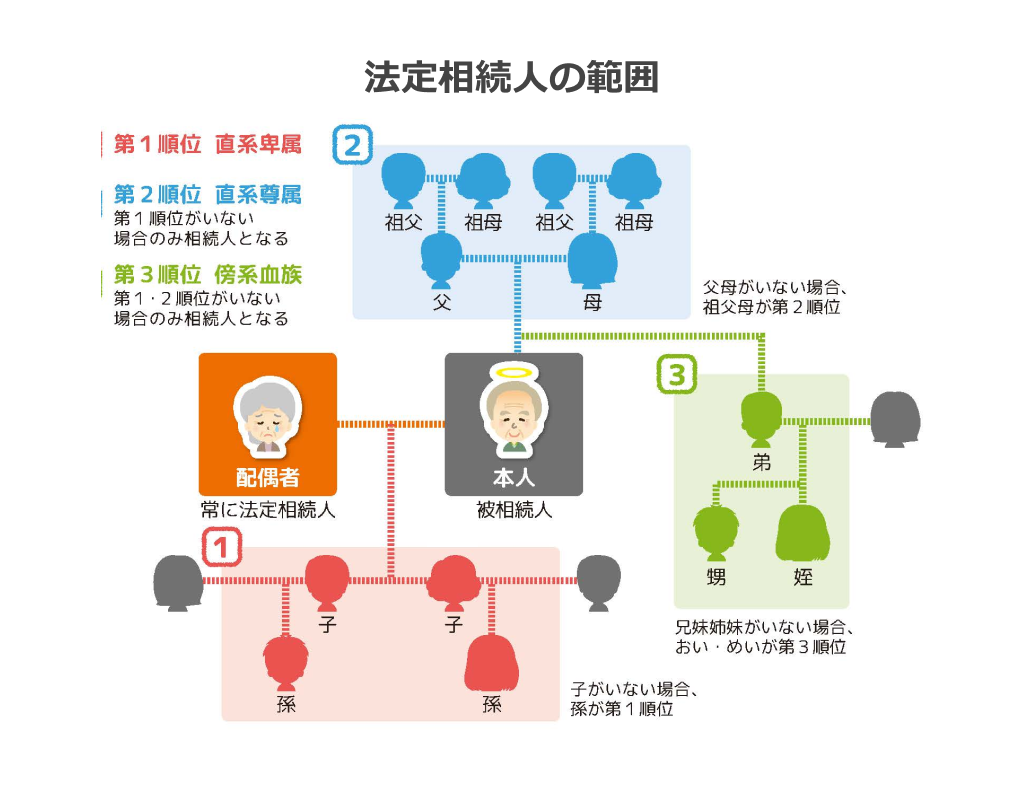

STEP2:法定相続人の確認

もし遺言書がない場合は、法定相続人を確認します。

民法で定められた法定相続人は、実子のほかに養子や婚外子(認知されている場合)も含まれます。

遺産分割が決定した後に、新たな法定相続人が見つかった場合は、遺産分割協議をやり直す必要があります。

そのため、被相続人の戸籍謄本を取得し、被相続人の離婚歴や認知した非嫡出子がいるかなどを確認して、対象となる法定相続人を確定しておくのがよいでしょう。

STEP3:相続財産の確認

法定相続人を確認したあとは、相続の対象となる財産を確認します。

相続の対象となる主な財産は、次のとおりです。

・不動産(土地や建物)

・預貯金

・債務(借金や未払いの税金など)

不動産については、自宅に登記識別情報や登記済証(権利証)または固定資産税の納税通知書がないか確認しましょう。

また、市町村役場で固定資産課税台帳を閲覧したり、記載事項の証明書を取得したりする方法も有効です。

預貯金の有無は被相続人名義の通帳やキャッシュカード、金融機関から届いた書類で確認できます。

債務は契約書や返済予定表などの書類や、信用情報機関情報の開示請求などで確認できます。

STEP4:不動産を適正に評価する

不動産は遺産分割において揉めやすい財産といわれています。

その要因の一つに、評価基準が複数あることがあげられます。

評価基準が異なると価値の見方が変わり、遺産分割の結果に大きな影響を及ぼすため、トラブルに発展する恐れがあります。

遺産分割における不動産の評価方法には、路線価評価、固定資産税評価、不動産鑑定評価などがありますが、一般的には「時価評価(実勢価格)」が採用されます。

「相続した不動産を現金化すると、どれくらいの金額になるか」という評価額が、相続人にとって最も公平だと考えられているからです。

一方で相続税申告では「相続税評価額」を用いるのが原則ですので、「時価(実際の売却価格)」との差異が発生する可能性があります。

「相続税評価額」を採用するか、「時価」を採用するかによって価値の見方が変わってくるため、方針の違いによるトラブルが起きないよう注意が必要です。

このような問題を避けるには、不動産相続に詳しい税理士などの専門家に相談し、公平な視点から遺産分割方法を提案してもらうのがよいでしょう。

中立的な視点で複数のシミュレーションを行い、最適な遺産分割の方針を決めることが重要です。

STEP5:遺産分割協議を行う

法定相続人と相続財産を確定したら、相続人全員で遺産分割協議を行います。

遺産分割協議で合意に至ったら、話し合いの内容をまとめて遺産分割協議書を作成しましょう。

相続人全員の署名と捺印が入った書類があれば、「誰が何を相続したか」「どの方法で分割するか」などを確認できるため、相続人間の争いを避けられる可能性があります。

また、選択した分割方法によっては、遺産分割協議書に明記しなければならない項目があるため、正しく書類を作成するためにも相続に強い行政書士やや司法書士等に依頼するのがよいでしょう。

2021年に民法が改正により、遺産分割協議書には実質10年の作成期限が設けられました。遺産分割協議書の概要、作成時のポイントや注意点、文例集などをご紹介します。

STEP6:相続登記を行う

遺産分割協議の成立後は、名義変更の手続きを行います。

名義変更とは、財産の名義を被相続人から相続人へ変更する手続きをいいます。

相続した不動産や車などの名義が被相続人になっている場合は、名義変更が必要です。

不動産の名義変更である相続登記は、以下の書類を用意し、法務局へ提出します。

| 書類の種類 | 書類名 |

|---|---|

| 登記原因証明情報 | ・被相続人の戸籍謄本 ・除籍謄本 ・住民票の除票 ・不動産を取得する相続人の戸籍謄本 |

| 住所証明情報 | ・相続人の住民票 |

| 評価証明書 | ・固定資産評価証明書または固定資産税・都市計画税課税明細書(直近の年度) |

| その他の必要書類 | ・登記申請書 ・遺産分割協議書 ・不動産の登記事項証明書 |

提出した戸籍の原本を返却してもらいたい場合は、相続関係説明図の提出が必要です。

兄弟間で不動産相続のトラブルが起きやすい5つのケース

兄弟が不動産を相続する際にトラブルへと発展するケースとして、遺言書を作成していないことや相続財産のほとんどが不動産であること、現金が少ないことなどがあげられます。

不動産の相続が原因で兄弟の関係を悪化させないためにも、トラブルの原因をしっかりと理解して未然に防ぐことが重要です。

遺言書が作成されていない

兄弟間で揉める理由の一つは、被相続人が遺言書を作成していない点があげられます。

遺言書が作成されている場合は、原則として遺言内容をもとに財産の分割が行われます。

しかし、遺言書が作成されていない場合は遺産分割協議を行い、相続人全員が合意に至るまで話し合いをしなければなりません。

それぞれが異なる主張をすれば、話し合いを行っても平行線をたどる一方で合意に至るのが難しくなります。

遺産がほぼ不動産のみ

相続の対象となる財産がほぼ不動産の場合、兄弟間で揉める可能性が高くなります。

不動産は現金のように均等に分けるのが難しく、また評価基準によって不動産の価値が大きく変わるからです。

とくに、被相続人の自宅に兄弟のどちらかが住み続ける場合は、不動産を売却する換価分割は選択できません。

被相続人の不動産に住み続ける兄弟に、もし資金力があれば代償分割が可能ですが、現物分割や共有分割の場合は、話し合いで解決する必要があります。

もし話がまとまらなければ、遺産相続争いが深刻化する恐れもあるでしょう。

想定よりも現金が少なかった

相続した財産のうち、不動産の時価に比べて現金の方が少なかった場合も兄弟間で揉めやすくなります。

被相続人が生前から相続の準備を進めていた場合でも、トラブルに発展するケースが少なくありません。

被相続人が生前、「兄が不動産を相続し、弟が現金を相続する」と約束をしていた場合を例にしてみてみましょう。

兄は4,000万円の不動産を相続し、弟は1,500万円の現金を相続することになっていたとします。

金額に不公平感はあるものの弟が納得していたため、当初の予定通り遺産を分け合おうという段階で、現金が1,000万円しかないことに気づきました。

このように、いくら事前に準備をしていたとしても、予想以上に現金が減ってしまっていては、「話が違う」「1,500万円だから納得していたが、1,000万円では納得できない」と揉めることになってしまいます。

寄与分を主張された

寄与分の主張によって、兄弟間でトラブルが起こりやすくなる場合があります。

寄与分とは、被相続人の介護や看護を行っていた兄弟がいた場合に、被相続人の財産の維持や増加に貢献したとして、法定相続分を超える財産の相続を認める制度のことです。

親と同居している兄が介護をしていた場合、弟に対して寄与分を主張するケースがその一例です。

弟が兄の主張に納得すればトラブルは回避できますが、納得できなかった場合は、家庭裁判所の調停で決着をつけることになります。

ただし、家庭裁判所の調停では「親子間には扶養義務があり、同居している親子であれば、ある程度の親の介護をみることは法律上当然」とみなされるため親の介護の寄与分が認められるケースは、可能性として高くはないでしょう。

特別受益を主張された

特別受益の主張も兄弟間で揉める原因となります。

特別受益とは、特定の兄弟が被相続人の生前に財産の贈与を受けて利益を得ていたことを指します。

民法上で特別受益に該当する主なケースは、次のとおりです。

・遺言書で特定の相続人を指定し、遺産を無償で譲渡すること(遺贈)

・結婚や養子縁組で発生した贈与

・生計の資本のために受けた贈与

兄弟のうち誰かが特別受益に該当する贈与を受けた場合は、特別受益を考慮して兄弟間の相続財産に差を設けることが認められます。

原則として、特別受益は明確な理由がない限り、主張は認められない場合がほとんどです。

例えば、兄弟間でかかった学費に差がみられる場合でも、通常の教育費の範囲であれば特別受益は認められません。

なお、2021年4月の民法改正により、特別受益・寄与分の主張ができる期限が10年に設けられました。

相続開始後10年が経過した場合は、特別受益や寄与分の主張はできません。

兄弟で不動産を相続する場合の注意点とは?2つのケースを例に具体的なポイントを解説

不動産相続で兄弟間のトラブルを避けるには、どのような点に気をつければよいのか、正しく理解しておく必要があります。

本章では、「土地を売却する場合」と「土地を分筆する場合」の2つのケースを例に、具体的なポイントを解説します。

ぜひ兄弟が円満に遺産分割を行うための参考にしてください。

土地を売却する場合

換価分割は、相続した土地を売却して得た現金を兄弟で分割する方法をいいます。

親族が守ってきた土地をそのまま相続したいというこだわりがなければ、換価分割の方法で平等に遺産を分割することができます。

土地を売却する際の注意点は、兄弟間で売却価格に対する意見が分かれることです。

例えば、兄は「2,500万円で土地を売却できればいい」と考えても、弟は「3,000万円以上でなければ土地は売却しない」と考えたりと、兄弟間で意見にズレが生じてしまうケースがあります。

兄弟間で土地の売却価格に対して意見の相違があれば、話が難航する可能性は高くなるでしょう。

トラブル防止のためには、兄弟間でよく話し合い「〇万円以上なら売却しよう」と土地の最低売却価格を決めておくことです。

また、土地を売却する場合は、買い手とのトラブルを防ぐためにも外部の関係者を窓口に決めておくことが重要です。

土地を売却する際に譲渡所得が発生した場合は、所得税や住民税を納める必要があります。

譲渡所得は、土地の売却価格から土地の購入額と売却時にかかった費用を差し引いた金額を指し、計算は次の式を用います。

譲渡所得=譲渡価額(土地の売却価格)-取得費(土地の購入額)-譲渡費用(売却時に発生した費用)

換価分割する不動産に住んでいた相続人がいた場合、「居住用財産を譲渡した場合の3,000万円の特別控除の特例」で譲渡所得から最大3,000万円を控除することができます。

特定の相続人だけが控除を適用できる場合、不動産の売却益を均等に分けても譲渡所得税の支払額が変わるため、手元に残る現金に差が生じて揉めるケースもあります。

換価分割で現金を分ける際は、不動産売却に強い税理士に相談し、特例の適用なども踏まえたうえで、平等な分割になるようアドバイスをもらうとよいでしょう。

相続した土地を売却する際の計算方法については、こちらで詳しく解説しています。

相続した土地の売却時に生じる税金について、計算方法や適用可能な特例・控除の概要を説明しています。

土地を分筆する場合

広めの土地を兄弟で現物分割する際は、分筆(物理的に切り分ける)することでトラブルを回避する方法もあります。

ただし、土地の分筆には、条件や接道義務など注意するポイントがいくつかあります。

土地を均等に切り分けて分割するためには、隣接する公道や土地との境界線を確定させておく必要があります。

土地の境界線は、「民々境界(みんみんきょうかい)」と「官民境界(かんみんきょうかい)」の2種類です。

民々境界は隣の土地との境界を示すもので、官民境界は公道との境界を示します。

公道との境界が確定されていない場合は、手続きに時間がかかるうえに、公道と接する向かいの土地の所有者からも同意を得なければなりません。

また、相続した土地が道路に接している場合は、原則として幅員4m以上の道路であれば2m以上の間口がなければ建物を建てられないという接道義務が生じます。

切り分けた土地に住宅を建てる予定がある場合は、接道義務にも配慮しましょう。

土地は切り分け方によって価値が大きく変わる可能性があるため、慎重に分筆する必要があります。

分筆によって土地の価値が下がる場合は、換価分割を視野に入れて検討することをおすすめします。

不動産相続で兄弟間のトラブルを防ぐ4つの対策

不動産を兄弟で相続する際に起こるトラブルとして、遺言書が作成されていない、相続する現金が少ないといった原因があげられます。

兄弟間のトラブルを未然に防ぐためには、事前に対策をしておくことが重要です。

兄弟間のトラブルを防ぐ対策として遺言書を作成する、相続が発生する前に土地を売却して現金化する、代償分割に備えて資金を蓄えておくなどがあげられます。

本章では、それぞれの対策を詳しく解説します。

1.不動産相続に強い税理士に相談する

不動産の相続は、分割方法や売却価格に対する意見の違いが生じやすく、それぞれが主張することで兄弟間の関係が悪化するケースも少なくありません。

不動産相続の手続きを円滑に進めるためには、不動産に強い相続専門の税理士に相談することをおすすめします。

不動産相続に詳しい税理士であれば、相続税申告期限に間に合うようスケジュールを立て一次相続だけでなく二次相続の税金も考慮しながら、相続人にとって最良の遺産分割案を中立公正な立場で提案してくれるでしょう。

相続税申告や二次相続対策の相談の他にも、以下のような内容に関する具体的な相談が可能です。

・将来的な土地利用や節税を考慮した分割方法

・被相続人から経営を引き継いだ収益物件の確定申告の相談

・納税資金確保の不動産売却に伴う譲渡所得税の特例の相談および申告

本記事でご紹介したようなトラブルを防ぐためにも、税理士への相談を視野に入れておくのがよいでしょう。

2.遺言書を作成する

親の遺産相続による兄弟間の争いを防ぐには、被相続人が生前に遺言書を作成しておくことが大切です。

遺言書の形式には「自筆証書遺言」と「公正証書遺言」があります。

自筆証書遺言は、被相続人が自分で作成した遺言書で、自宅や法務局で保管できます。

公正証書遺言は、公証役場で公証人に依頼して作成する遺言書のことです。

遺言書は公証役場で保管されます。

遺言書を作成しておけば、遺言内容にしたがって遺産分割できるため、兄弟間のトラブルを未然に防ぐ可能性が高まります。

ただし、遺言書の内容が遺留分を無視したものであると、相続人の間でトラブルにつながる恐れがあります。

遺留分とは、配偶者や被相続人の子どもなど、被相続人の兄弟姉妹以外の法定相続人に認められている遺産の割合のことです。

遺留分を無視した遺言内容であれば、対象の相続人は、遺産を多く受け取った相続人に対して、法定相続分の半分にあたる金額を請求できます。

遺言内容によるトラブルを避けるには、遺留分に配慮したうえで、付言事項として「なぜ相続の割合に差があるのか」などの詳しい理由や想いを遺言書に記しておくのもよいでしょう。

3.相続が発生する前に土地を売却・現金化する

不動産の相続で兄弟間のトラブルを防ぐには争いの原因となる不動産を売却するのも有効です。

相続の対象になっている不動産が居住や事業の用途で利用されていない場合は、被相続人の生前に売却し、現金化しておけば均等に遺産分割しやすいため、兄弟間のトラブルを防ぐことができるでしょう。

ただし、土地を売却すると相続税の節税効果は見込めないため、その点には注意が必要です。

親や兄弟で土地を売却して現金化するほうがよいのか、土地を売却せずに節税効果を活かすほうがよいのか、という判断基準は各家族の状況によって異なります。

不動産に強い税理士に相談するなどして、どちらを優先すべきか検討しておきましょう。

4.代償分割に備えておく

相続した不動産を居住や事業の用途で利用する場合は、売却によるトラブル回避ができなくなるため、代償分割による分割方法の準備を進めておきましょう。

代償分割は、不動産を相続した相続人が、他の兄弟へ代償金を支払う必要があります。

代償金は不動産の価値によって異なりますが、高額になるケースが少なくありません。

他の兄弟へ代償金を支払うためには十分な資金が必要です。

不動産を相続する相続人が、ご自身で代償金の資金を準備するのも大切ですが、被相続人が生命保険などを利用して、代償金を準備する方法もあります。

生命保険会社から受け取った死亡保険金を代償金に充てることで、資金不足の問題を解決できる場合があります。

兄弟の不動産相続で頼りになる5つの相談先

不動産の相続で困ったことがあれば、相談窓口を利用するのもおすすめです。

早めに相続対策や分割方法について相談しておけば、兄弟間のトラブルを未然に防ぐことができるでしょう。

主な相談先は、次のとおりです。

・市役所・区役所

・司法書士

・税理士

・弁護士

・不動産鑑定士

本章では、それぞれの相談先のメリットや注意点、利用方法、適しているケースなどについて解説します。

市役所・区役所

市役所・区役所では、相続や相続税に関する一般的な相談や手続きの概要について相談することができます。

戸籍謄本や印鑑証明など、相続に関わる書類もあわせて確認することができます。

市役所・区役所は無料で相談できるものの、個別相談や書類作成を依頼することはできません。

一部の市役所・区役所では、専門家による法律相談や税務に関する無料相談会を開催しているので、不動産相続や相続税の申請手続きに関する相談を希望する場合は、気軽に利用してみましょう。

ただし、相談回数や1回あたりの相談時間に制限を設けているケースがあります。

無料相談会に関する情報は、自治体のホームページを確認してください。

司法書士

司法書士にもさまざまな相談ができます。

司法書士は、登記をはじめとする法律上の書類作成や手続き代行の専門家です。

司法書士に相談できる具体的な内容は、次のとおりです。

・遺言書の作成

・遺産分割協議書の作成

・相続登記の依頼

・相続放棄の相談

・金融機関での相続手続き

2024年4月から相続した不動産の名義変更(相続登記)が義務化されたため、不動産を相続した人は必ず名義変更を行う必要があります。

不動産の名義変更手続きを怠った場合は、10万円以下の過料が科される恐れがあるので、必要であれば司法書士に相談してみましょう。

税理士

前述したとおり、不動産の相続税の試算や節税対策など相続税全般の相談は、相続に強い税理士への相談がおすすめです。

税理士は税に関する専門家で、主な相談内容は次のとおりです。

・将来的な土地利用や節税を考慮した分割方法

・相続税に関する相談

・税務署への相続税の申告手続き

・相続した財産を売却した場合の確定申告の代行

・被相続人に収入があった場合の準確定申告の代行

相続税は、相続した財産金額の合計が基礎控除額を超えた場合に発生します。

相続税が発生した場合は、相続開始から10か月以内に相続税の申告と納付が必要です。

税理士に相談するメリットは、相続した不動産の評価や相続税の負担を考慮した遺産分割案の提案、税額控除・特例の活用に関するアドバイスを受けられる点です。

ただし、土地の評価や相続税に関する知識・経験、持っているノウハウは税理士によって異なり、アドバイスの質に差が出る場合があるため、その点は留意しておきましょう。

弁護士

兄弟間で相続のトラブルが起きてしまった場合は、不動産トラブルに強い弁護士への相談がおすすめです。

弁護士は法律に関する専門家で、法的な手続きを踏みながら兄弟間の不動産トラブルを解決に導きます。

弁護士に相談できる主な内容は、次のとおりです。

・相続に関するトラブルの相談

・遺産分割に関する相談

・相続放棄や相続財産の相談

弁護士への主な相談はトラブルの課題解決がほとんどです。

ただ、、相続手続き全般の代行も依頼は可能です。

そのほか、遺言書の検認手続きや遺言書に必要な書類作成の依頼も可能です。

弁護士へ正式に依頼する場合は、高額な依頼費用を支払うケースが多いため、十分な資金を確保しておきましょう。

不動産鑑定士

不動産鑑定士とは、不動産の適正な価格を見極めて決定する専門家です。

主な業務内容としては、不動産鑑定評価書の作成があげられます。

不動産鑑定士に相談できる主な内容は、相続する不動産の適正な時価評価額の算定です。

相続税の申告は相続税評価額をもとに行われ、国税庁の財産評価基本通達という相続財産の評価基準にしたがって不動産の評価額を計算します。

ただし、財産評価基本通達に準じて不動産を評価する場合でも、土地の条件によっては適正な評価が行えず、時価評価額(売却価格)が相続税評価額を下回るケースがあります。

そのようなときは鑑定評価の観点を用いることで、適正な評価となる場合があります。

土地の評価に影響を及ぼす可能性がある項目は、次のとおりです。

・位置

・形状

・高低差

・地積

・特殊な事情

不動産鑑定評価書の作成に費用はかかるものの、不動産鑑定士による適正な評価によって、相続税の納めすぎを防ぐことができます。

また、時価と相続税評価額の差額で生じるトラブル防止にもつながります。

兄弟で不動産相続を行う際によくある3つの質問

本章では、兄弟で不動産を相続する際によくある質問と回答をご紹介します。

相続した土地を現金で分ける方法は?

相続した土地をそのまま受け継ぐのではなく、現金化して兄弟で均等に分ける場合は換価分割が適しています。

換価分割は、相続した財産を売却して得た金額を兄弟間で分けることができます。

換価分割の流れは、まずは遺産分割協議書を作成し、法務局へ相続登記の手続きを行います。

不動産の名義変更が完了したら不動産を売却し、得た金額を兄弟間で分割します。

土地の売却益に譲渡所得税がかかるため、譲渡所得税の申告を忘れずに行いましょう。

兄弟で分割の合意ができない土地はどうすればよい?

兄弟で話し合った結果、土地の分割に合意が得られない場合は、家庭裁判所に遺産分割調停の申し立てを行います。

遺産分割調停とは、調停委員が公平な立場で当事者の間に入り、合意に向けて話し合いを行う場です。

遺産分割調停では裁判官が調停案を提示し、当事者の相続人全員と包括受遺者の全員がその内容に同意すれば調停が成立します。

調停が成立した場合は、調停内容にしたがって遺産分割を行う必要があります。

相続した土地の名義を兄弟に変更するには?

相続した土地の名義を親から兄弟へ変更する場合は、法務局で相続登記の手続きを行います。

相続登記を行う前に、誰の名義に変更するのかを相続人全員で話し合って決めなければなりません。

遺産分割協議を行い、兄弟のうち誰が相続した土地の名義になるのかを決めます。

相続人全員の合意を得たら、遺産分割協議書を作成し、相続人全員の署名と実印を押印します。

遺産分割協議書は相続登記の申請時に提出が求められるため、忘れずに作成しておきましょう。

まとめ

親の遺産を兄弟で分割する場合は、トラブルに発展するケースがいくつかあります。

兄弟で揉めずに遺産を分割するには、遺産分割協議書の作成や不動産の相続に詳しい専門家への相談がおすすめです。

フジ総合グループは、不動産の相続業務に強い税理士事務所です。

必要に応じて複数の遺産分割案を提案し、相続人全員の合意に向けてサポートいたします。

そのほか、相続全般のご相談に対し、相続専門税理士と不動産鑑定士の観点からアドバイスをさせていただくことも可能です。

相続に関する疑問やお悩みは、フジ総合グループへお気軽にご相談ください。