・相続税評価における4種類の農地の分類

・相続税評価において農地分類を確認する4つの手順

・農地分類によって変わる相続税評価のしかた

・生産緑地に指定された農地の相続税評価

農地の相続税評価は、同じ地目であっても、分類される種類によって評価方法が異なります。

所在する地域によって農地の分類が異なることで相続税評価の方法と評価額が大きく変わりますので、相続税評価額を計算する際は正しく農地分類を確認することが重要です。

本記事では相続税における農地の分類方法と農地ごとの評価のしかたについて解説します。

もくじ

相続税評価における農地の分類

相続税評価額は、国税庁が定めている財産評価基本通達に基づき計算します。

財産評価基本通達では農地を4種類に区分し、それぞれで評価方法が規定されています。

したがって評価額を計算する際は、最初に評価対象地が該当する農地の分類を特定する必要があります。

・純農地

・中間農地

・市街地周辺農地

・市街地農地

| 農地の分類 | 対象となる農地の種類 |

| 純農地 | ・農用地区域内にある農地 ・甲種農地 ・第1種農地(※1) |

| 中間農地 | ・第2種農地に該当するもの(※2) |

| 市街地周辺農地 | ・第3種農地に該当するもの(※3) |

| 市街地農地 | ・農地法第4条または第5条に規定する転用許可を受けた農地 ・市街化区域内にある農地 ・農地法等の一部を改正する法律附則第2条第5項の規定で、なお従前の例によるものとされる改正前の農地法第7条第1項第4号の規定により、転用許可を要しない農地として都道府県知事の指定を受けたもの |

※1 近傍農地の売買実例価額、精通者意見価格等に照らし、第2種農地または第3種農地に準ずる農地と認められるものを除く

※2 近傍農地の売買実例価額、精通者意見価格等に照らし、第2種農地に準ずる農地と認められるものを含む

※3 近傍農地の売買実例価額、精通者意見価格等に照らし、第3種農地に準ずる農地と認められるものを含む

相続税評価における農地区分と農地関連法律との関係性

相続税で農地を分類する際に確認する農地関連法律は、「農地法」・「農業振興地域の整備に関する法律」・「都市計画法」の3種類です。

1種類の法律のみで農地を分類できる場合や、複数の法律を調べないと農地区分を分類できないケースなど、農地の置かれている状況によって確認方法は異なります。

相続税評価における農地分類の確認手順

相続税評価で農地の分類を特定する場合、以下の4項目を順番に確認します。

- 市街化区域内外の特定

- 転用許可の有無

- 農用地区域内外の有無

- 農地法における分類

農地は市街化区域内に存在するか

農地の相続税評価額を計算する際は、最初に評価対象地が市街化区域内に存在するかを確認してください。

市街化区域内にある農地は市街地農地に該当することになるため、以後の転用許可などの確認作業は不要となります。

農地転用許可は出ているのか

市街化調整区域や、線引きがされていない区域については、農地法の転用許可の有無を確認します。

農地法第4条・第5条の規定による農地転用の許可を受けている土地は、「市街地農地」に該当し、その場合「農地転用許可証」が発行されています。

転用許可が不明な場合や、証明書を紛失した際は農業委員会へお問い合わせください。

農用地区域内にある農地か

転用許可がされていない農地は、農用地区域内の農地に該当するかどうかを調べます。

農用地区域内の農地は「純農地」に該当し、農用地区域内外の判断は、評価対象地の所在する市区町村の担当部署へ照会し、ご確認ください。

農地法における分類の特定

中間農地と市街地周辺農地については、農地法による種類で判別することになります。

第2種農地に該当する場合は「中間農地」、第3種農地であれば「市街地周辺農地」です。

第2種農地は市街化が進んでいる地域にある農地で、第3種農地は市街化が見込まれる地域にある農地をいいます。

道路・下水道などの公共施設や、鉄道やバスなどの公益施設が農地のどれくらいの距離に存在するかなど、周辺状況により第2種と第3種は分類され、甲種農地または第1種農地に該当する農地は「純農地」となります。

農地の相続税評価額の計算方法

純農地の相続税評価額の計算方法

農地が「純農地」に該当した場合、倍率方式により相続税評価額を算出します。

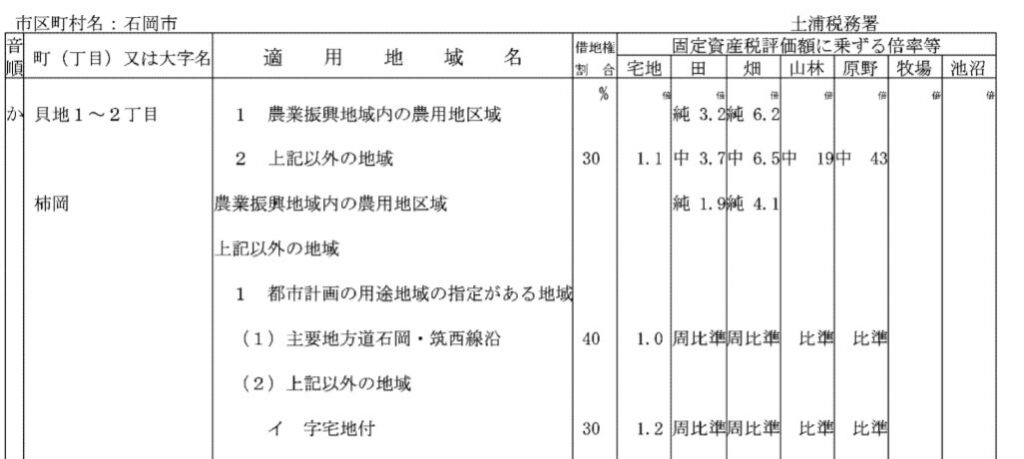

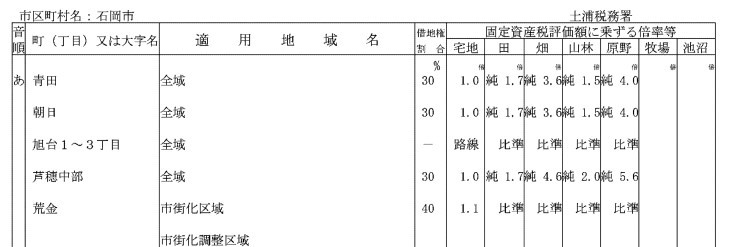

倍率方式とは、固定資産税評価額に地域ごとに設定されている評価倍率を乗じて算出する方法です。

評価倍率は農地区分や種類によって異なり、「田」と「畑」では同じ地域にある農地でも適用する倍率が違います。

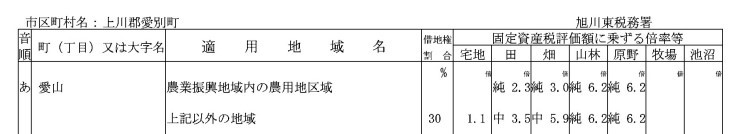

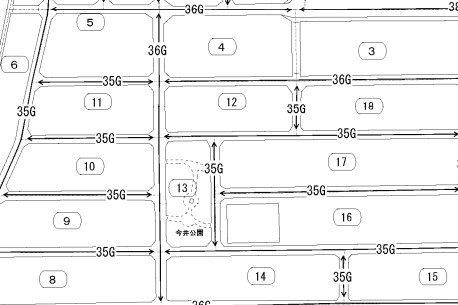

【評価倍率表】

評価倍率表の「固定資産税評価額に乗ずる倍率等」欄に表示されている数字は、固定資産税評価額に乗じる倍率であり、数字の前に「純」と記載されている場合、その倍率は純農地に適用することを意味します。

たとえば、評価対象地が上記の評価倍率表の「農業振興地域内の農用地区域」の田に該当する場合、適用する倍率は「2.3倍」です。

なお同じ農地でも、地目ごとに倍率が大きく変わる点にはご注意ください。

中間農地の相続税評価額の計算方法

農地が「中間農地」に該当する際の相続税評価額の算出方法は、純農地と同じ倍率方式で、固定資産税評価額に評価倍率を乗じて評価額を算出します。

評価倍率表の「固定資産税評価額に乗ずる倍率等」欄に表示されている「中」は、中間農地に適用する倍率を意味します。

同じ地域にある農地でも、純農地と中間農地では別々に倍率が設定されていますので、評価対象地が中間農地であれば、「中」と表示されている倍率を用いて計算してください。

市街地周辺農地の相続税評価額の計算方法

農地が「市街地周辺農地」に該当する場合、評価対象地が市街地農地であるとした場合の価額に80%を乗じた金額が相続税評価額になります。

市街地農地は路線価方式または倍率方式により評価し、用いる評価方式は評価対象地のある地域ごとに指定されています。

評価方式は、路線価図または評価倍率表で確認可能です。

市街化周辺農地が路線価地域に存在する場合、農地が接している道路に路線価が設定されており、倍率方式により評価する場合は、評価倍率表の「固定資産税評価額に乗ずる倍率等」には「周比準」と表示されています。

【路線価図】

【市街地周辺農地に該当する地域】

市街地農地の相続税評価額の計算方法

農地が「市街地農地」に該当する場合、路線価地域にある農地と倍率地域の農地で相続税評価額の算出方法は異なります。

路線価方式による農地の相続税評価のしかた

路線価地域にある農地は、最初に評価対象地を宅地とした場合の価額を計算し、宅地転用するとした場合に必要となる宅地造成費を控除した金額が相続税評価額になります。

宅地とした場合の相続税評価額は、評価対象地が接している路線価に面積を乗じて算出しますが、農地の形状などに応じて補正計算になることもあります。

宅地造成費は、評価対象地に必要な工事費目と数量を確認し金額を算出します。

控除金額は、相続開始年分や都道府県によって異なりますので、必ず評価対象地が所在する地域の宅地造成費の金額を確認するようにしてください。

<令和3年の宅地造成費(東京都)>

| 工事費目 | 控除金額 | |

| 整 地 費 |

整地費 | 700円 |

| 伐採・伐根費 | 1,000円 | |

| 地盤改良費 | 1,600円 | |

| 土盛費 | 6,900円 | |

| 土止費 | 76,200円 | |

※控除金額は整地費・土止費は1㎡当たり、土盛費は1㎥当たりの金額です。

なお下記の路線価図のように「倍率地域」と表示されている地域は、倍率方式により評価する地域になります。

倍率方式による農地の相続税評価のしかた

倍率地域にある市街地農地の相続税評価額は、原則、固定資産税評価額に該当する地目の倍率を乗じて計算します。

しかし評価倍率表の「固定資産税評価額に乗ずる倍率等」の欄に「比準」と表示されている場合、路線価地域にある農地と同様、「宅地とした場合の価額」から宅地転用に伴う宅地造成費を控除して相続税評価額を算出します。

また評価倍率表の「宅地」に数字が表示されている場合には、近傍宅地の固定資産税評価の単価に宅地の倍率を乗じて、前面道路の路線価を求めます。評価対象地周辺の近傍宅地の固定資産税評価単価は、評価対象地の所在する市区町村でご確認ください。

宅地比準で評価する際は、倍率地域でも路線価地域と同様に、土地の形状補正等の計算が必要です。

なお「固定資産税評価額に乗ずる倍率等」の宅地の欄に「路線」と表記されている場合は、路線価地域となりますので路線価図をご確認ください。

【宅地比準で評価する倍率地域】

生産緑地に指定された農地の相続税評価額の計算方法

生産緑地とは、市街化区域内にある農地のうち、生産緑地地区に指定された農地をいいます。

生産緑地の指定を受けた場合、固定資産税などの優遇措置が受けられる一方で、宅地転用や売却ができないなどの制限があります。

生産緑地に該当するか否かの確認方法

生産緑地に該当するかどうかは、固定資産税評価証明書で判断できます。

評価対象地が市街地農地の場合、固定資産税評価額は宅地並みとなっていますが、生産緑地に指定されていれば、市街化調整区域の農地に設定されている程度の相続税評価額となっています。

生産緑地に指定されている農地については、「生産緑地地区」の看板が設置されていますので、現地確認を兼ねて看板の有無もチェックしてください。

生産緑地に指定された農地の相続税評価のしかた

生産緑地の相続税評価の方法は、相続開始時点で市町村長に対し買取申出ができるか否かで異なります。

相続開始時点で生産緑地の買取申出ができない場合、相続開始時点から買取申出ができるまでの期間に応じて相続税評価額を減額します。

相続開始時点で買取申出を行っている場合や、買取申出が可能となっている生産緑地は、相続税評価額の5%が減額補正の数値です。

なお農業の主たる従事者が亡くなった場合、市区町村に対して買取申し出を行うことが可能になるため、相続税の計算においては基本的に5%の減額補正が適用されます。

生産緑地でないものとして評価した価額×(1-AまたはB)=生産緑地の相続税評価額

A:相続開始時点で買取申出ができない生産緑地⇒買取申出可能となるまでの期間に応じた割合

B:相続開始時点で買取申出が行われていた生産緑地、または買取申出可能となった生産緑地⇒5%

【買取申出できない生産緑地】

| 課税時期から買取りの申出をすることができることとなる日までの期間 | 割合 |

| 5年以下 | 10% |

| 5年超~10年以下 | 15% |

| 10年超~15年以下 | 20% |

| 15年超~20年以下 | 25% |

| 20年超~25年以下 | 30% |

| 25年超~30年以下 | 35% |

農地を相続する際の手続き

農地を相続する場合、原則、農業委員会への届け出と相続登記の両方が必要です。

ここでは、農地を相続するときに必要な主な手続きをご紹介します。

相続人の確定と遺産分割協議

まず、法定相続人を確認したうえで、農地を含む遺産全体について遺産分割協議を行います。

農地は農業経営者以外は利用・活用が難しく、資産価値に比べ管理の負担が大きいため、トラブルにつながりやすい資産です。

そのため、協議の内容は明確に文章化し、遺産分割協議書を作成することが大切です。

農業委員会への届出

農地を相続した場合は、相続により農地を取得したことを知った日から10ヶ月以内に、農業委員会へ「農地法第3条の3」に基づく届出を行う必要があります。

この届出は、農地の権利が相続によって移転したことを伝える手続きであり、耕作の継続や農地の適切な利用を図るための制度です。

特例適用の確認と相続税の申告

農地には、「農地の納税猶予制度」や「小規模宅地等の特例」といった、相続税の負担を抑えるための制度があります。

これらの特例を使うには、「農地の取得者が誰か」、「継続して耕作しているかどうか」といった点を明らかにする必要がありますので、農業委員会への届け出を先に行うことで、書類の準備がスムーズになります。

相続登記の申請

農地は不動産の一種ですので、法務局で名義変更が必要です。

令和6年4月から相続登記が義務化されたことにより、相続の開始を知った日から3年以内に登記を済ませなければ、過料(罰金)の対象になる場合がありますので注意しましょう。

農地の評価額を適正に算出することにより相続税を軽減できた事例

傾斜のある土地の相続では、宅地造成費を適切に控除することで評価額を抑えられます。本記事では、400万円の評価額が減額となり、160万円の節税に繋がりました。

農地にかかる相続税の納税猶予について検討した事例

農地を相続・贈与等で取得した後継者に対して、農地にかかる相続税または贈与税の納税を猶予する制度があります。

一見、メリットが大きい制度に感じますが、納税猶予をしないことも有益となる場合があるため、農業の将来的な見通しを踏まえて検討することが大切です。

不動産相続の専門家が検討し、納税猶予をおすすめしなかった事例をご紹介します。

納税猶予は税負担を軽減しますが、農業継続の制約が伴います。将来の負担や家族の状況を考慮し、あえて納税猶予を選ばない選択をした事例をご紹介します。

【まとめ】農地の相続税評価で困ったら、相続専門の税理士事務所へ相談を

農地は所在する地域や分類によって相続税の評価方法自体が変わるため、農地ごとに区分を把握しなければなりません。

路線価地域や宅地比準により相続税評価を行う農地は、宅地造成費を計算する必要があるため、相続税評価額を算出するための計算は宅地よりも難しくなります。

また倍率地域においては、適用する倍率は幅広く設定されており、乗じる倍率を誤ると評価額が大きく変わってしまうこともあります。

農地の相続税評価でお困りの際には、相続税専門の税理士へ相談していただき、農地ごとに適切な評価方法を用いて評価額を計算してください。

農地の相続税に関するよくある質問

農地を相続したら、20年で相続税が免除されるのですか?

相続した農地が一定の要件を満たす場合、「農地等に係る相続税の納税猶予および免除の特例」が適用され、相続税の納税が猶予されます。

また、特定の地域を除く農地は、相続後20年間にわたり所定の条件を維持することで、最終的に猶予されていた相続税が免除されます。

三大都市圏の特定市にある生産緑地や農地などは、相続人が亡くなるまで農業を続けること(終身営農)が納税猶予の条件となるため、「20年免除」は適用されません。

三大都市圏の特定市以外でも、終身営農が納税猶予の条件となるケースが多いため、実際は「20年免除」に該当するエリアは限定されています。

この制度を利用するには、被相続人が死亡時に農業を営んでおり、相続人がその農業を引き継いで自ら耕作を継続することが必要です。

また、農地を譲渡・転用せずに保有し、毎年1回「継続届出書」を税務署に提出するなどの要件を満たす必要があります。

なお、相続人が農業をやめた場合や、20年以内に相続人が死亡し、農業を引き継ぐ者がいない場合などは、猶予されていた相続税に加えて利子税も納税しなければなりません。

この特例を受けるには、相続開始から10か月以内に必要書類を税務署へ提出する必要があります。

提出期限を過ぎると適用が受けられませんので、忘れずに手続きを行いましょう。

農業を行わない人が農地を相続することはできますか?

農業を行っていない人でも農地を相続することは可能です。

ただし、相続後に農業を行わない場合、相続税の納税猶予や免除は受けられません。

また、農地を売却、貸付、転用したい場合は、農地法に基づく農業委員会の許可や届出が必要になります。

農地は原則として農業目的以外の利用はできないため、相続後の活用には制限があるという点に注意が必要です。

相続人が農業を行わない場合でも、適切に管理しなければ固定資産税が高くなることもあります。

農地の取り扱いは、法的および税務的にも判断が複雑になりやすいため、早めに行政機関や専門家に相談することをおすすめします。

農地を相続するメリットは?

農地を相続する最大のメリットは、納税猶予を受けられることです。

相続人が農業を継続する場合、「農地等に係る相続税の納税猶予および免除の特例」が適用できるため、相続税の負担を大幅に軽減することができます。

また、農業を行わない場合でも、農地として相続することで税制上のメリットを得られる場合があります。

一般的に、農地は住宅地や駐車場用地などに比べて、相続税評価額および固定資産税評価額が低く抑えられています。

そのため、将来的に宅地や駐車場への転用が可能な地域では、まず農地として相続することで初期の相続税を抑えることができます。

さらに、地価の上昇が見込まれる地域では、転用のタイミングを見極めながら農業を続けることで、保有している土地の固定資産税を低く抑えられるという利点があります。

ただし、納税猶予を受けている期間中に土地を転用すると、猶予されていた相続税に加えて利子税も納税しなければなりません。

また、農地の転用には農地法に基づく許可や届出が必要です。

自由に転用できるわけではないため、注意しましょう。

農地を相続するデメリットは?

農地を相続する際の主なデメリットは、活用の自由度が低いことです。

農地は原則として農業以外の目的には使用できず、宅地や駐車場に転用したり売却したりするには、農地法に基づく許可や届出が必要です。

特に市街化調整区域にある農地は、将来的な転用が制限されやすく、不動産市場では「負動産」とみなされることがあります。

また、農地は固定資産税や整備費などの維持費が発生します。

相続時に農地を継続する意思があったとしても、収益性とコストのアンバランスさが負担となる可能性があるため、相続前に将来的な土地の活用方針や地域の規制についてよく確認しておくことが重要です。