・角地の正面路線を決めるときの考え方

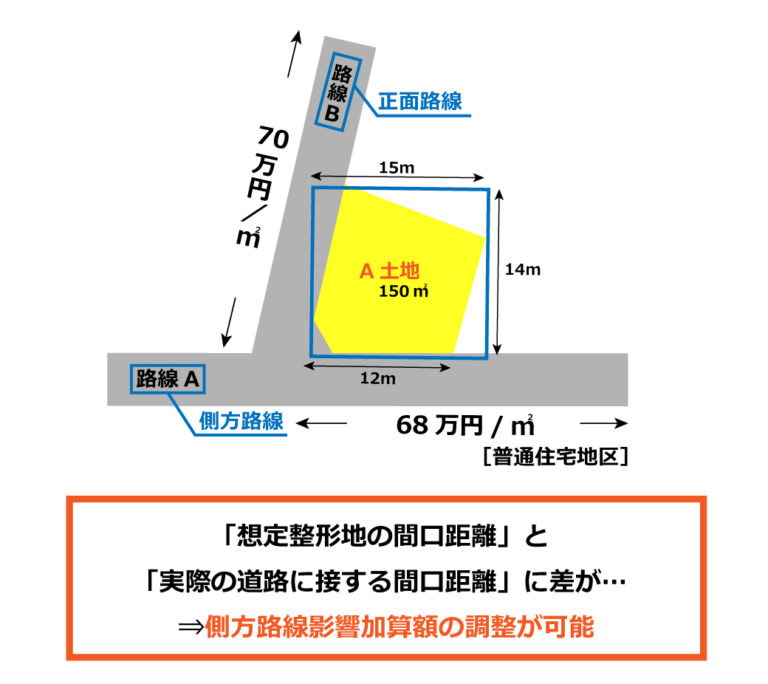

・「想定整形地の間口距離」と「実際の道路に接する間口距離」に差があったときの相続税評価の方法(側方路線影響加算額の調整)

相続税の土地評価において、路線価地域にある土地は、接している道路に設定された路線価に面積を乗じて相続税評価額を算出します。その土地が角地で2つの路線に接している場合、側方路線の路線価に一定の率を乗じて、側方路線影響加算額を算定します。

今回は、評価対象地の想定整形地の図面をもとに、側方路線影響加算額の調整・・を行うことで、相続税評価額を圧縮できた事例を、具体的な数字を用いてご紹介します。

路線価を使用した基本的な評価方法について知りたい方は、こちらを併せてご確認ください。

土地の相続税評価額の計算に使用する路線価の調べ方や計算方法、補正率について詳しく解説しています。

やや不整形に見える角地を相続

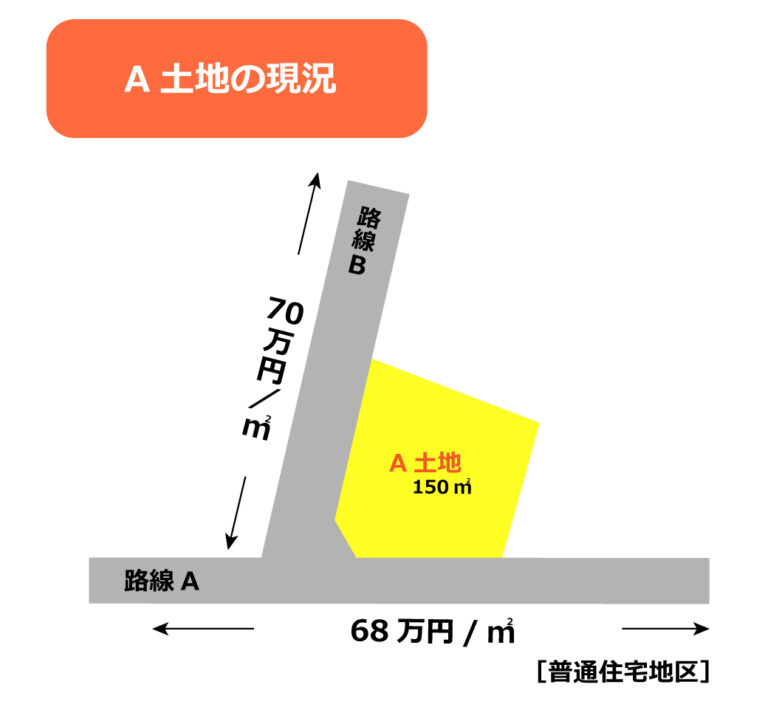

今回は、お父様から複数の土地を相続された東京都K区にお住まいの丸井様(仮名)の相続税の土地評価の事例になります。

丸井様が相続された土地の中には、やや不整形に見える角地(以下、A土地という)がありました。

角地とは、2つの道路に接した角の土地をいい、不整形地とは、整形(正方形や長方形)でない土地のことをいいます。

路線価地域にある土地は、接している道路に設定された路線価に面積を乗じて相続税評価額を算出しますが、その土地が2つの道路に接している場合、正面路線と側方路線を決める必要があります。

相続税土地評価において、路線価地域にある土地は、接している路線価に面積を乗じて相続税評価額を算出しますが、評価対象地に複数の路線価が接している場合には、最初に正面路線価を判定する必要があります。正面路線価を判定すべきケースは多数存在しますので、本記事で詳しく解説いたします。

正面路線とは、各路線の路線価に奥行価格補正率を適用した後の価額が高い路線のことをいい、側方路線とは、評価対象地が角地の場合に、正面路線ではないもう一つの相続税路線価の付された道路のことをいいます。

路線価地域においては地区区分が7種類存在し、正面路線を判定する際に適用する奥行価格補正率は、地区区分によって異なります。

・ビル街地区

・高度商業地区

・繁華街地区

・普通商業・併用住宅地区

・中小工場地区

・大工場地区

・普通住宅地区

丸井様が相続されたA土地は「普通住宅地区」に該当しました。

当初の相続税申告書では、側方路線影響加算額について特に調整は行われずに評価されていましたが、私たちは念のため地積測量図を用いて、想定整形地の図を改めて作図し検証してみることにしました。

不整形地の全域を囲む、正面路線に面する長方形または正方形の土地のこと。

奥行価格補正率については、こちらで詳しく解説しています。

奥行きが長い土地や短い土地は、奥行価格補正率を適用することで価値の差を相続税の評価額に反映させることができます。適用できる条件や奥行き距離の算出方法、適用した際の評価方法を解説します。

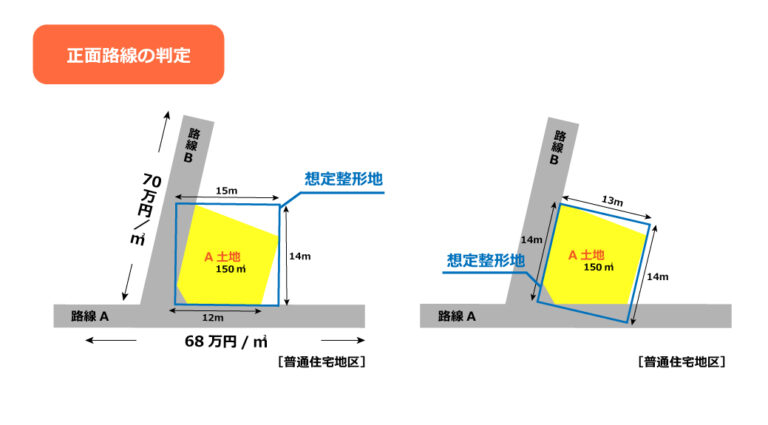

正面路線の判定を行う

評価対象地が、2つの路線に接している場合、まずは正面路線の判定を行います。

前述の通り、各路線の路線価に奥行価格補正率を適用した後の価額が高い路線を正面路線と判定します。

路線A

■間口距離

12m

■奥行距離の判定

①想定整形地の奥行距離

14m

②計算上の奥行距離

150㎡÷12m=12.5m

③奥行距離

①>② ∴12.5m

※想定整形地の奥行距離と、評価対象地の面積÷間口距離で出した計算上の奥行距離を比べ、小さい方を奥行距離と判定します。

■路線Aの奥行価格補正後の価額

680,000円/㎡(路線価)×1.00(※)=680,000円/㎡

※普通住宅地区の奥行価格補正率

路線B

■間口距離

14m

■奥行距離の判定

①想定整形地の奥行距離

13m

②計算上の奥行距離

150㎡÷14m=10.71m

③奥行距離

①>② ∴10.71m

■路線Bの奥行価格補正後の価額

700,000円/㎡(路線価)×1.00(※)=700,000円/㎡

※普通住宅地区の奥行価格補正率

■正面路線価の判定

680,000円/㎡<700,000円/㎡ ∴700,000円/㎡

以上から、路線Bを正面路線とすることにしました。

正面路線が決まったら、次に側方路線影響加算額の計算を行います。

側方路線影響加算額の調整が可能であると判断

側方路線に接する実際の間口距離と想定整形地の間口距離に差がある場合、側方路線影響加算額の調整を行うことができます。

それは、評価対象地が側方路線の一部にしか接していない場合、角地の効用を得られるのは、その一部からのみと考えられるためです。

実際の計算手順を見ていきましょう。

680,000円/㎡(側方路線価)×1.00(奥行価格補正率)×0.03(側方路線影響加算率)×12m/15m(調整率)=16,320円(側方路線影響加算額)

■側方路線影響加算後の計算

700,000円/㎡(正面路線価)+16,320円/㎡(側方路線影響加算額)=716,320円/㎡

■不整形地補正の計算

716,320円/㎡×0.98(不整形地補正率)×150㎡(地積)=105,299,040円(相続税評価額)

以上により、側方路線影響加算額の調整を行なったうえで、相続税評価額を算出しました。

上記をまとめた意見書を税務署に提出したところ、問題なく認められ、A土地の相続税評価額は約60万円下がり、相続税の負担が約18万円軽くなる結果となったのです。

今回のポイント

今回は、想定整形地の図面を描いたことで土地の形状を明確にし、側方路線影響加算額の調整を行うことで、相続税評価額を圧縮することができた事例をご紹介しました。

調整は分数で行っていますが、分母と分子の数値に差が大きいと効果が大きく出ます。また、明らかな不整形地であれば、評価の減額要素として見落とす可能性は低いですが、やや不整形地となると、あえて想定整形地を描くことはせずに評価してしまう可能性があるため、側方路線影響加算額の調整を忘れがちです。

対象地が路線価の高い地域に存していたり、納税される方の税率が高かったりすると効果が大きく出るため、見落とさないよう注意が必要です。