もくじ

相続税は、相続開始時点の現預金、株式、家屋、土地といった財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に相続税申告を行う必要があります。

相続財産の中で、一番のウェイトを占めるのが「土地」です。

土地は、評価がとくに難しいために、判断が分かれることも少なくありません。そのため、土地の評価額を適正に算定できるかが、適正申告のカギとなります。

遊休土地を相続

東京都区部にお住まいの清水様は、3か月前にお父さまを亡くされました。

相続人は清水様おひとりで、自宅敷地と建物、遊休土地、現預金など財産が1億円程度です。

自分で申告することを検討していましたが、土地評価でつまづき、知人の方より当グループをご紹介いただき、実際に無料面談を行って「信頼できる」と感じたことから、相続税申告業務をお任せいただけることとなりました。

今回の事例でポイントになったのは、遊休土地(甲土地)の評価です。

行き止まり私道に接している甲土地

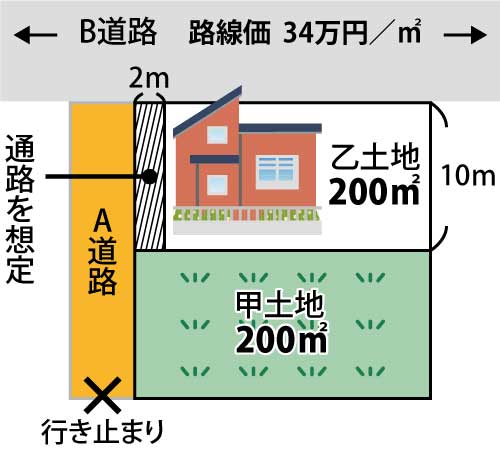

甲土地は行き止まり私道であるA道路に接しています。

原則として、行き止まり私道には路線価が付いていません。

このような私道に接する土地の場合、当該私道に「特定路線価」を設定し、それをもとに評価するのが一般的です。

ただし、特定路線価は、あくまで「設定できる」とする権利であり、義務ではありません。

接している道路が建築基準法上の道路ではないなど、特定路線価を取得する合理性を欠いており、評価対象地が接道義務を満たしていない場合は、「無道路地」として評価することになります。

無道路地は、実際に利用している道路の路線価に基づき計算した価額から、無道路地に建築物を建築するために必要な、最小限の間口をもつ通路を開設する場合の価額を控除して評価するものとされています。

路線価地域内に路線価が設定されていない場合、個別で設定する路線価のこと。設定可能な道路でなければ、別の方法で評価額を計算する。例えば、路線価が設定された道路が周辺にない場合は無道路地評価で計算する。

建築基準法では、第42条で規定された道路(幅4m以上の国道や県道、幅4m未満のいわゆるセットバック道路など)を「道路」と定めている。それ以外は「法外道路」として、その道に接する敷地に建物を建築することは原則として許可されない。

建築基準法上の道路に接していない宅地のこと。接道義務を満たさず、建物を建てることができないため、評価額の減額が認められている。

土地の相続税評価額を計算する際、評価対象地の接している道路に路線価が付されていない場合、「特定路線価」の設定を検討しなければなりません。本記事では特定路線価の概要と申請方法、そして手続きする際の注意点について解説します。

建築基準法上の道路に接していない宅地(無道路地)は、建物が建てられないなどの制限があるため、一般的に利用価値は大きく下がります。無道路地の相続税評価額を最大40%減額する補正の方法と、計算する際に注意すべきポイントについて解説します。

建築法上の道路でないことが判明

私たちは、念のため、区役所の道路管理課、建築指導課でA道路について調査してみまた。

すると、A道路は建築基準法上の道路ではないことがわかりました。

さらに清水様への聞き取りや登記簿の調査から、清水様はA道路の持ち分を有しておらず、A道路には甲土地の所有者がそこを通行する権利である「通行地役権」も設定されていないことが判明しました。

無道路地として再評価し、相続税減額に成功!

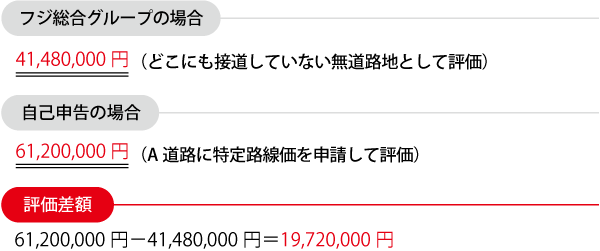

このことから甲土地は、A道路を正面路線として特定路線価を付して評価するのではなく、B道路への通路を想定し、無道路地として評価するのが適正と考えられ、これに基づく評価額は4,148万円と算定されました。

併せて、家屋や現預金などの評価も行い、これらを基にした相続税申告書を税務署に提出することができました。

甲土地がこのような無道路地となったのは、清水様によれば、もともと甲土地と乙土地はひとつの土地だったものの、今回より前の相続での遺産分割により2つに分割され、その後、乙土地が第三者に売却されて、甲土地だけ取り残されたからということです。

今回に見られる不便を防ぐためにも、やはり、適正な遺産分割というのは大切といえます。

今回の申告作業をご自身でされた場合、A道路に特定路線価を設定し、それにより評価を行っていたかもしれません。

特定路線価は、それが接する公道に付された路線価の9割程度となることがほとんどですから、その場合、A道路の特定路線価は306,000円となり、甲土地の評価額は約6,000万円と算定されます。

つまり、当グループによる評価額より2,000万円近く高くなり、結果的に、約600万円も余計に相続税を支払っていた可能性があります。

清水様からは「適正な相続税申告ができてうれしい」とお礼の言葉をいただくことができました。

今回のポイント

宅地の接する道が行き止まり私道の場合、路線価が付いているか、建築基準法上の道路か、通行地役権が設定されているかといった確認が必要になることがある。

検証のため、まずは専門家に相談してみよう。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。