相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、大きなウェイトを占めるのが「土地」です。

土地は、評価がとくに難しいために、判断が分かれることも少なくありません。

そのため、土地の評価額を適正に算定できるかが、適正申告のカギとなります。

兵庫県C市在住の田中様(仮名)は、2か月前にお父様を亡くされ、自宅敷地(A土地)と建物を相続されました。

「費用がかかるから」と自己申告も検討しましたが、不動産オーナーであるご友人から「相続税土地評価を得意とする事務所を知っている。君も相談してみたら」と当グループを勧められ、実際に事務所に行ってみて「相続専門税理士として信頼できる」と感じたことから、考えを変えて当グループに申告をお任せいただけることとなりました。

「角地」を相続

今回の事例でポイントとなったのは「角地」である自宅敷地の評価です。

不整形地は、画地の全部が宅地としての機能を十分に発揮できないため、整形地に比べてその利用価値が低くなります。相続税土地評価で不整形地補正を適用する際は想定整形地を作図することになりますが、評価対象地が屈折路に接している場合、屈折路への接し方によって想定整形地の取り方は変わります。

一般に、1つの道路にのみ面する土地を「一方路」、正面と側方、2つの道路が交わる角に面する土地を「角地」といいます。

角地は、一方路に比べて出入りの便がよく居住の快適性が高いことから、評価額が上がる傾向にあります。

相続税土地評価において角地は、正面路線によって評価した価額に、側方路線の影響を加算して評価します。

ひとくちに角地といっても、正面路線と側方路線の交わる角度が鋭角のもの、鈍角のものとさまざまあり、相続税土地評価において、この角度が、何度から何度までのものが角地なのかについて、実ははっきりとした規定がありません。

建ぺい率の緩和特例

この点、実務では「建ぺい率の角地緩和」の要件をもとに判断を行うことがあります。

建ぺい率とは、敷地面積に対する建築面積の割合のことであり、防災上と住環境の配慮目的で定められます。

建ぺい率には緩和特例があり、「自治体の指定した角地にある建物」の場合、建ぺい率を10%割り増すことができ、より自由度の高い建物を建てることが可能です。

具体的要件は自治体によって異なりますが、「角度要件」として、「それぞれの道路の交わる角度が120度以下」を規定しているところがあり、この要件を、評価対象地に角地としての効用が認められるか、ひいては角地なのかどうかを判断する材料のひとつとすることがあるのです。

一方路として評価し相続税の減額に成功!

実際にC市役所に出向いて確認したところ、同自治体では「内角120度以下の2つの道路によってできた角敷地」が建ぺい率の角地緩和の要件のひとつとされていました。

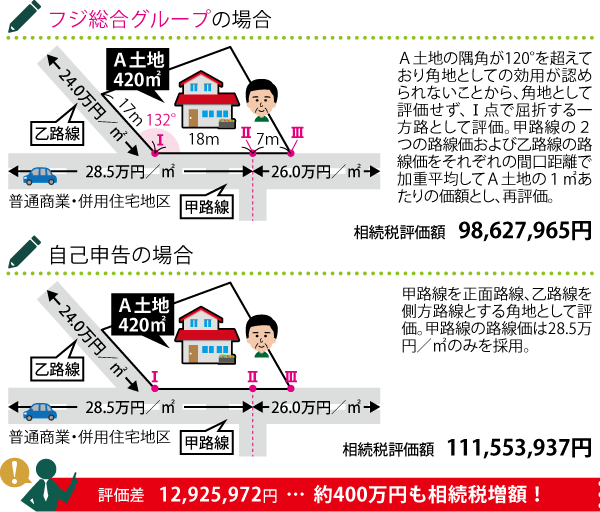

そして、A土地について測量図面の精査および現地調査を行ったところ、甲路線と乙路線の交わる角地は約132度と計測され、A土地は角度要件を満たしておらず、特例を適用できないことがわかりました。

したがってA土地は、角地としての効用が低いことから、側方路線の影響を加算すべきでないと判断されます。

さらに、甲路線は、Ⅰ-Ⅱ間においては路線価が28.5万円/㎡、Ⅱ-Ⅲ間は26万円/㎡となっています。

現地調査により、間口距離がⅠ-Ⅱ間は18m、Ⅱ-Ⅲ間は7mであることがわかっています。

1つの路線に2以上の路線価が付されている場合、それぞれの路線価に接する間口距離により加重平均して1㎡あたりの価額を算出し、それに地積をかけて評価するのが原則であり、A土地はこれに該当します。

加えてこの場合、A土地は角地ではなく、Ⅰ点で屈折する一方路と考えることができ、乙路線に接する間口距離17mの部分についても、先述の加重平均の計算に算入すべきと考えられました。

以上を踏まえたうえで土地の評価額を求め、現預金や株式などの評価も行って申告書を作成し、税務署に提出しました。

今回の申告作業をご自身でされた場合、甲路線を正面、乙路線を側方とする角地として評価を行い、申告してしまったかもしれません。その場合、A土地の評価額は当グループによる評価額より約1,300万円上がり、約400万円も余計に相続税を支払っていた可能性があります。

当グループでは、こうしたご相談も承っております。

気になる土地をお持ちという方、ぜひ一度、お問い合わせください。

今回のポイント

正面路線と側方路線の交わる角度が鈍角の場合、建ぺい率の角地緩和等の要件を用いて、角地ではなく、一方路として評価することがある。

ただし、この評価を適用できるかは評価対象地の状況によるため、まずは専門家に意見を求めること。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

フジ総合グループは、地主様や不動産オーナー様のための相続税申告を行ってまいりました。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。

お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。