もくじ

| 依頼者: | 愛知県 大島様(仮名) |

| 依頼内容: | ご友人から当グループが相続・不動産に強い事務所と聞き、興味を持ったことから、セカンド・オピニオンとして、相続税の見直しをお任せいただけることになりました。 |

| 減額要因: | ■4棟の貸家敷地を一体評価 土地の評価は、「敷地」ごと「利用区分」ごとの個別評価が原則であるにも関わらず、利用の異なる4棟の貸家敷地が一体で評価されていました。 |

愛知県にお住まいの大島様は、2年前にお父様を亡くされ、自宅をはじめ、アパート、月極駐車場、貸倉庫、貸家、畑等、多くの不動産を相続しました。

ご友人から当グループが相続・不動産に強い事務所と聞き、興味を持ったことから、セカンド・オピニオンとして、相続税の見直しをお任せいただけることになりました。

相続税還付とは、納めすぎていた相続税の返還を税務署に求める手続きです。ここでは、相続税還付手続きのメリット、税理士選びで失敗しないためのポイントなど、相続税還付の制度や手続きについて分かりやすく解説します。

幹線道路沿いにある4棟の貸家敷地

大島様は市内に、自宅をはじめ、アパート、月極駐車場、貸倉庫、貸家、畑等を所有する郊外型の地主さん。

お父様が亡くなられて、約4,000万円の相続税を支払った後のご相談でした。

もともと低層の戸建て住宅が広がっている地域でしたが、今から10年ほど前に幅員16mの『都市計画道路』が開通しました。

この新たに開通した幹線道路沿いには、新規のガソリンスタンドやコンビニエンスストア、お弁当チェーン等が進出し、今では割と交通量の多い道路となっています。

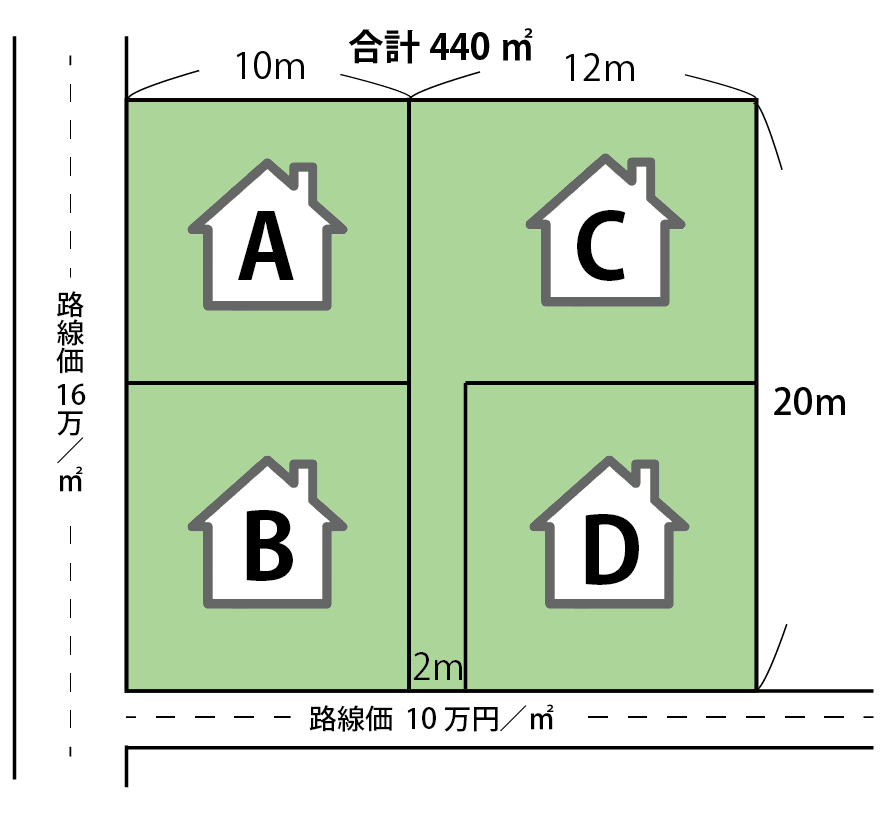

今回、減額の対象となった土地は当該幹線道路沿いにある440㎡の土地です。

また、4mの側道にも接しているため、西と南の二方の道路に面した「角地」でもあります。

その土地上には、いわゆる「文化住宅」とよばれる4棟の貸家が建っていました。

申告書を拝見したところ、この土地に関しては、4棟の貸家敷地を全て一つの利用単位として「一体評価」し、全体を「角地」として評価がなされていました。

また、16mの幹線道路に付された高い路線価(16万円)に面した土地であるため、評価額は全体で約5,881万円という高い評価となっていました。

2つの道路が交わる角に面する土地。角地は、一方路に比べて出入りの便がよく居住の快適性が高いことから、評価額が上がる傾向にある。

土地の評価は、原則「敷地」ごと「利用区分」ごと

土地の評価は、原則「敷地」ごと「利用区分」ごとに、個別に行わなければなりません。

本案件は、一体評価となっていましたので、原則に従い個別評価を行うべく、評価の見直しを行いました。

まず、4棟の貸家敷地について現地調査を行い、実際の賃借人の土地利用状況を調査。

役所で『建築確認概要書』等も閲覧しました。

その結果、4棟の貸家敷地の西側の一部が都市計画道路の事業用地として削られており、貸家建築時の状態と前面道路の幅員・位置等が異なっているため、貸家建築時図面を基に区画できないことが分かりました。

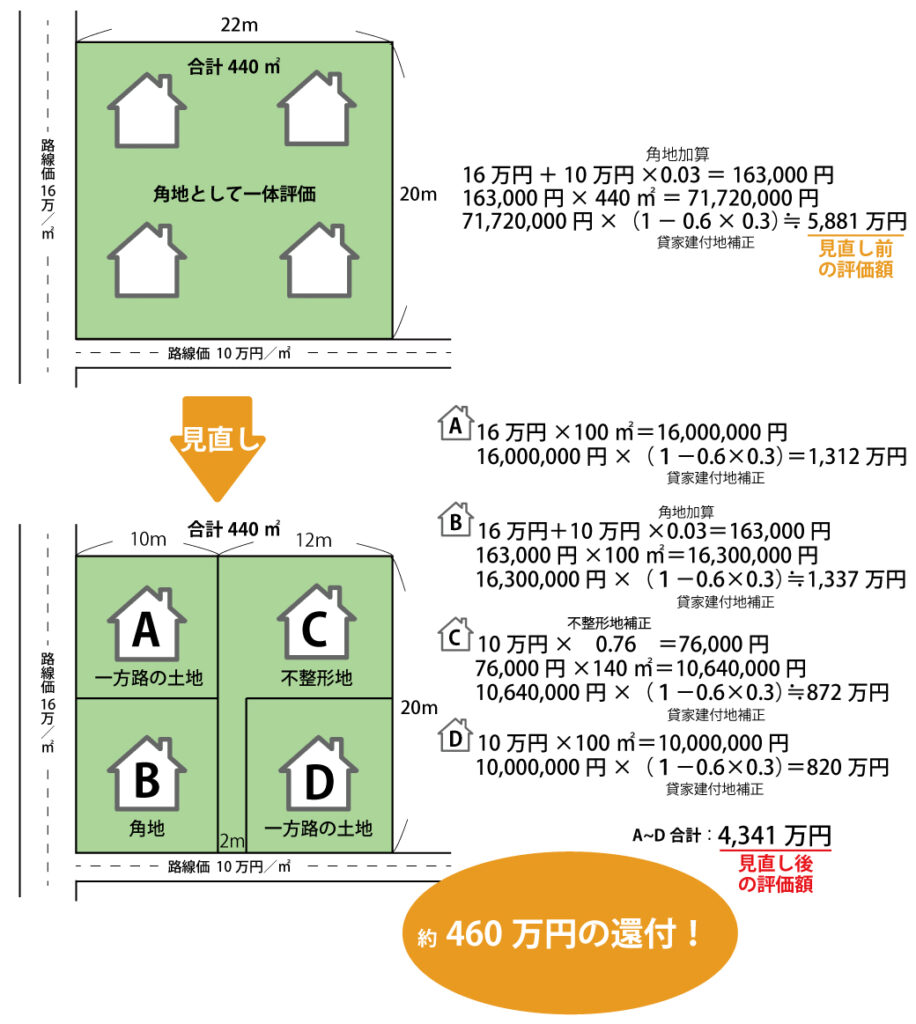

そこで、建築確認上の各敷地の配置を参考にした上で、現実の利用状況に基づき、当グループ内の土地家屋調査士に依頼して現況測量を行ったところ、イラストのように、A,B,C,Dに各貸家敷地を区分することが可能となり、それぞれ個別に評価することとなりました。

路線価格の差や不整形地補正を活用

改めて各敷地について個別評価を行った結果、以下の3点が可能となりました。

- 「角地」なのはB土地のみとなり、A,C,Dの土地は「一方路の土地」として評価すること。

- C土地とD土地は幹線道路沿いに付された16万円の高い路線価が外れ、側道に付された10万円の安い路線価で評価すること。

- C土地は、その土地自体は道路に接してはいないが、そこから延びる細長い敷地が道路に接する、いわゆる「旗ざお地」となり、「不整形地補正率0.76(減価率△24%)」を使用すること。

その結果、A土地の評価額は約1,312万円、B土地の評価額は約1,337万円、C土地の評価額は約872万円、D土地の評価額は約820万円となり、A~D土地全体の合計は約4,341万円となりました。

したがって、当初の評価額よりも約1,540万円の評価減となり、ここだけでも約460万円もの相続税が大島様のもとに戻ることになりました。

土地の評価というのは、ちょっとした判断や解釈の違いだけで大きな差が生じてしまいます。

今回は、その典型的な事例の一つと言えるのではないでしょうか。

今回の減額請求の内容

4棟の貸家敷地が「一体評価」されていたものを、貸家ごとに利用区分を変更し「個別評価」を行った結果、

- A,C,Dの土地について、いずれも「角地」でなくなり、「一方路」とすることで評価額が下がった。

- C,Dの土地について、幹線道路沿いに付された高い路線価が外れ、安い路線価による評価となるため、評価額が下がった。

- Cの土地は「不整形地」となり評価額が下がった。

相続税を納めすぎているかどうか心配になったら

もしも自分が相続税を納めすぎているかどうか心配なときは、相続税還付の無料診断を受けてみてはいかがでしょうか。

相続税申告書のお控え一式を用意するだけで、「相続税が戻りそうかどうか(還付可能性の判定)」、また「いくらぐらい戻りそうか(還付可能性概算額)」を診断できます。

自分が相続税を納めすぎているかどうか心配なときは、無料診断で解決することができます。 これまでご相談いただき無料診断を行ったお客様のうち、6割から7割の方に納めすぎの可能性が見つかっています。

これまで無料診断を受けた地主様のうち、約6割から7割の方に納めすぎが見つかっています。

放っておくと、お子様の相続、お孫様の相続でも納めすぎてしまう可能性もありますので、気になった方は一度「無料診断」を受けてみることをおすすめします。