無道路地を相続する際、どのように相続税の計算をすべきか悩む方もいらっしゃるでしょう。

無道路地は通常、道路に接する土地に比べ、利用価値は大きく下がります。

そのため、無道路地に該当する土地は、形状や立地次第で最大40%の評価額を減額でき、相続税の負担を軽減できます。

本記事では、無道路地の定義や評価方法、活用方法について解説します。

もくじ

無道路地とは?基本的な定義と種類、評価基準

まずは、無道路地の基本的な定義と種類、評価基準について解説します。

無道路地の定義と種類

無道路地とは、都市計画区域内にある土地のうち、道路(建築基準法上の道路)にまったく接していない土地や、接道義務を満たさない土地を指します。

都市計画区域外であれば、道路に接していない土地でも無道路地には該当しません。

接道義務とは建築基準法第43条に定められているルールで、土地に建物を建てる場合、当該土地が建築基準法上の道路に2m以上接している必要があります。

建築基準法上の道路とは、建築基準法第42条に定められている道路を指し、幅員4m以上の公道(国や市が所有している道路)などが該当します。

その他、都市計画法や土地区画整理法により指定された道路や、位置指定道路も建築基準法上の道路の一例です。

無道路地が存在する背景には、都市の過密化や土地の細分化、建築基準法施行前から未整理の状態で土地が残されていることなどがあります。

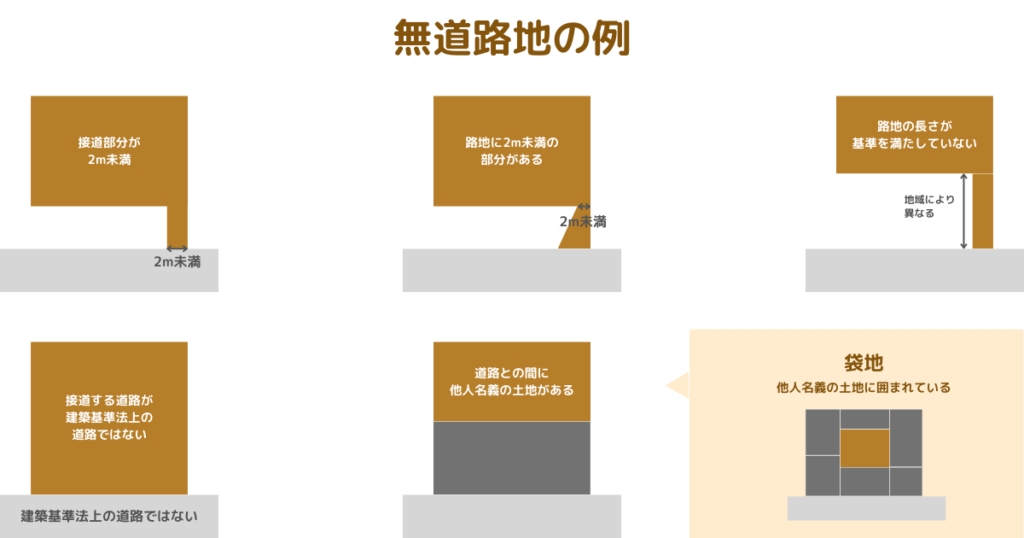

以下は、無道路地の例です。

- 接道部分が2m未満の土地

- 接道部分は2m以上だが、路地に2m以下の部分がある土地

- 接道部分は2m以上だが、路地の長さが基準を満たしていない土地(地域により異なる)

- 土地と道路との間に他人名義の土地が存在する土地(「袋地」はここに該当)

- 接道する道路が建築基準法で定められた道路ではない土地

なお、無道路地として評価を行うべき土地の一種である袋地とは、他人の土地に囲まれており、道路にアクセスするために、当該他人の土地を必ず通らなければならないような土地のことを指します。

国税庁が定める無道路地の評価基準とは?

無道路地の評価基準は、国税庁が公表している「財産評価基本通達」に記載されています。

不動産、無形資産(権利など)、動産といった相続資産の評価基準を示したマニュアルのこと。

財産評価基本通達により、無道路地は補正による減額が認められています。

接道義務に基づく最小限度の通路を開設することを想定し、その通路に相当する部分の金額を対象不動産の価額(不整形地補正または、地積規模の大きな宅地の評価後の価額)から控除して計算します。

最大で40%の減額となります。

無道路地に該当しないケース

一見無道路地に見える場合でも、以下のように、実際は無道路地に該当しないケースもあります。

対象土地から道路への通行権がある土地

対象土地から道路へ出る際に何らかの「通行権」を有している場合、その土地は無道路地には該当しません。

通行するための権利にはいくつか種類があり、例えば「通行地役権」や「囲繞地(いにょうち)通行権」などがあります。

囲繞地とは、前述した袋地を囲んでいる土地のことです。

通行地役権は契約によって発生する権利ですが、一方、囲繞地通行権は、民法により袋地の所有者に認められた権利であるという点に違いがあります。

囲繞地通行権が認められる場合でも、接道義務を満たしているとみなされるためには、通行権が認められる部分(通路)の幅が重要で、最低でも2m以上の通路幅を要すると考えられています。

対象土地と道路の間の土地の所有者が同一人物の場合

建物を建てる土地が無道路地に見える場合でも、道路との間にある土地の所有者が同一人物であれば、無道路地には該当しません。

無道路地の相続税評価額の計算方法

ここからは、無道路地の相続税評価額の計算方法について解説します。

無道路地の相続税評価額は、相続税路線価や各減額基準などを用いて、国税庁の指針にのっとり算出します。

無道路地の形状や立地次第では、評価額が大幅に減額される可能性があることを念頭において、丁寧に計算を行いましょう。

土地の相続税評価額の基本的な計算について確認したい方は、こちらをご覧ください。

土地の相続税評価額の基本的な計算方法や、評価額を下げるためにできる対策について分かりやすく解説しています。

路線価図の見方や、路線価を使用した相続税評価額の計算方法、使用できる減額補正について解説します。

無道路地の相続税評価額を計算する方法

この章では、無道路地の相続税評価額を計算する方法について、シミュレーションを行いながら具体的に説明していきます。

以下で紹介する各補正率の詳細は、国税庁Webページを参照してください。

※参考:各種補正率表(https://www.rosenka.nta.go.jp/docs/meisai_frm.htm)

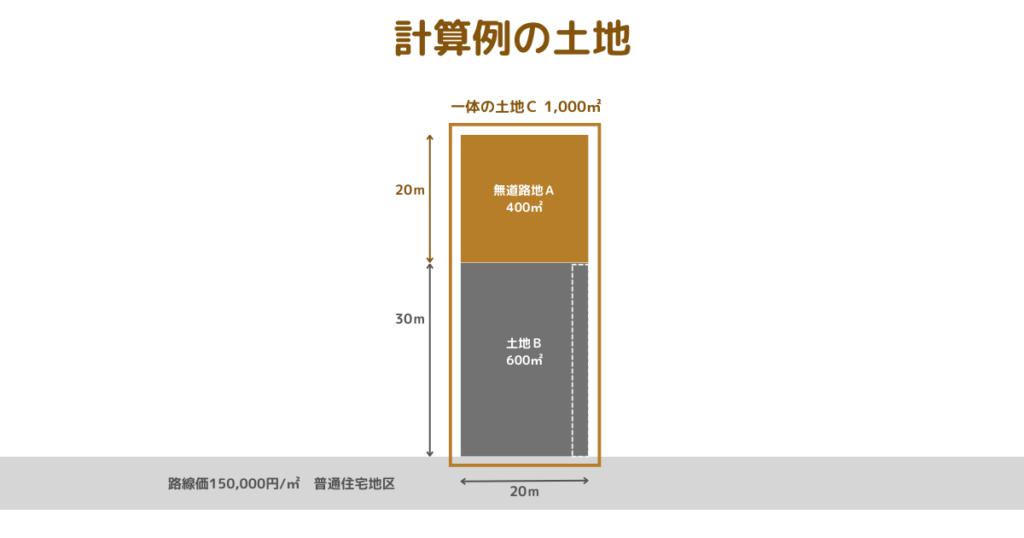

- 地区区分:普通住宅地区

- 路線価:1㎡あたり150,000円

- 無道路地Aの地積:400㎡

- 無道路地Aの道路からの奥行距離:50m

- 無道路地Aのかげ地割合:60%

- 土地Bの地積:600㎡(接道義務を満たしている)

- 土地Bの道路からの奥行距離:30m

- 土地Bの間口距離:20m

※土地Bに幅員2mの通路を設置する想定(実際に想定すべき幅員は都道府県の条例により異なる)

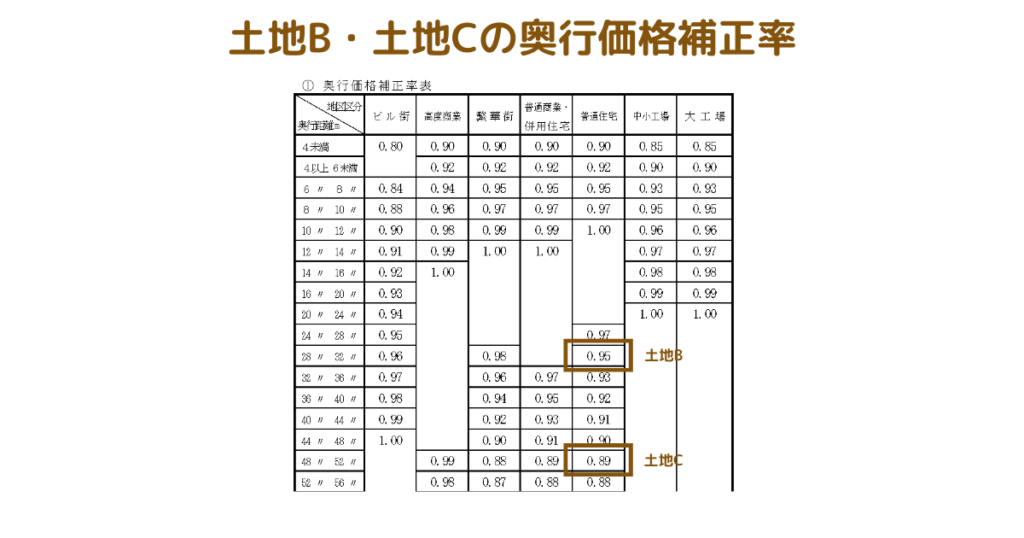

上記のような無道路地(A)の相続税評価額を計算するには、まず、無道路地(A)と土地(B)を合わせたひとつの土地(C)として、奥行価格補正率を乗じて仮の価格を算出します。

150,000(円)(路線価) × 0.89(奥行50mの場合の奥行価格補正率) × 1,000㎡(土地Cの地積)= 133,500,000(円)

算出した土地(C)としての価額から、土地(B)の奥行価格補正後の価額を差し引くと、無道路地(A)の奥行価格補正後の価額を算出できます。

150,000(円)(路線価) × 0.95(奥行30mの場合の奥行価格補正率) × 600㎡(土地Bの地積) = 85,500,000円

133,500,000(円) ‐ 85,500,000(円) = 48,000,000(円)①

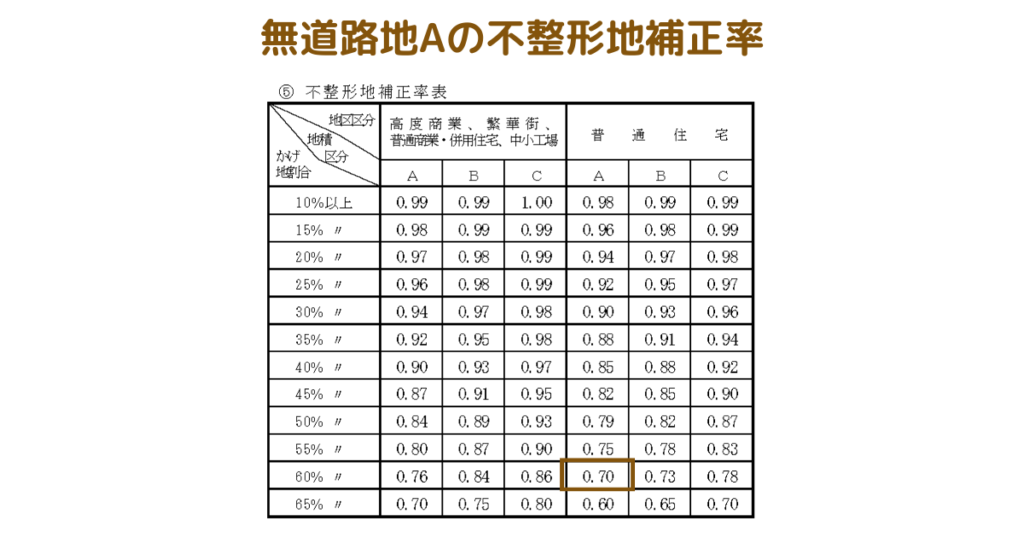

次に、上記①の価格に、不整形地補正を行います。

不整形地は整形地(正方形や長方形の土地)と比べて利用しにくいため、不整形の程度に応じて補正率(不整形地補正率)を乗じて減額します。

不整形地補正率を算出するためには、当該不整形地の「地区区分」・「地積区分」・「かげ地割合(想定整形地の面積から当該不整形地の面積を差し引いた際に残る土地(かげ地)面積の想定整形地内に占める割合)」を事前に調べておく必要があります。

地区区分は、国税庁が公表している「路線価図」から、地積区分は「地積区分表」から判断します。

地区区分と地積区分、かげ地割合が明らかになったら、国税庁が公表している不整形地補正率表を用いて、対象地の不整形地補正率を調べましょう。

0.70(普通住宅地区・地区区分A・かげ地割合60%)

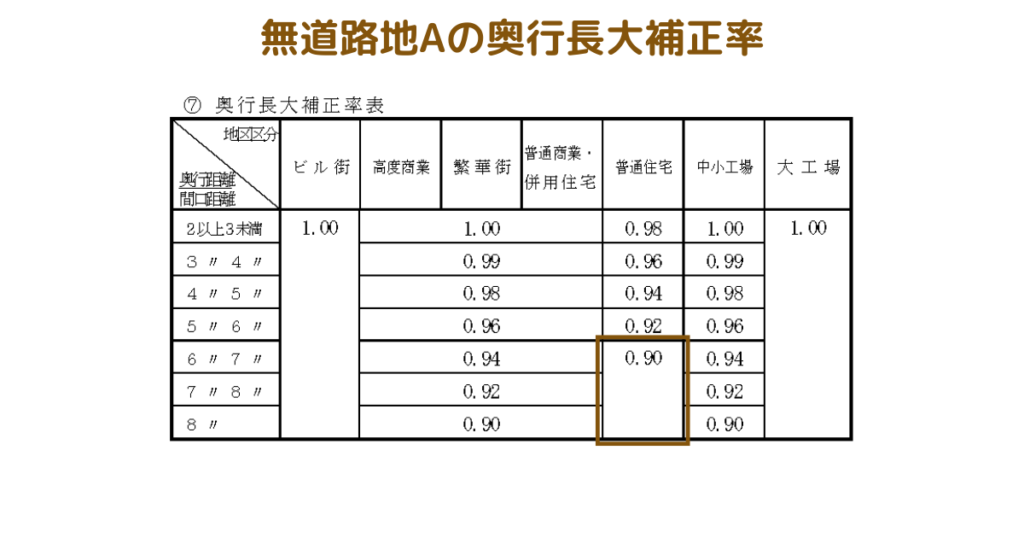

この不整形地補正率に間口狭小補正率を乗じた補正率と、奥行長大補正率に間口狭小補正率を乗じた補正率を比較し、いずれか低い方を最終的な不整形地補正率として採用します。

「間口狭小補正率」とは、間口距離が狭い土地の評価時に適用される補正率のことです。

間口狭小補正率は、地区区分・間口距離によって異なるため、土地ごとに国税庁が公表している間口狭小補正率表を用いて調べます。

「奥行長大補正率」とは、間口と比べて奥行が極端に長いと判断される土地の評価時に適用される補正率を指します。

奥行長大補正率を調べるには、間口距離・奥行距離・地区区分の情報が必要です。

土地の測量図や路線価図などから情報を集め、国税庁が公表している奥行長大補正率をもとに具体的な補正率を算出してください。

0.90(間口2m・普通住宅地区)

0.90(間口2m・奥行距離50m)

最終的な無道路地(A)の不整形地補正率は、

不整形地補正率に間口狭小補正率を乗じた補正率(0.63)<奥行長大補正率に間口狭小補正率を乗じた補正率(0.81)

であることから、0.70となります。

48,000,000(円)(奥行価格補正後の価格) × 0.63(不整形地補正率) = 30,240,000(円)

150,000(円)(路線価)×(2m×30m) = 9,000,000(円)<【12,096,000(円)(= 30,240,000(円)×0.4※)】

※不整形地補正後の価額の40%パーセントの範囲内

30,240,000(円) - 9,000,000(円) = 21,240,000(円)

シミュレーションで使用した各種補正について詳しく知りたい方はこちらをご確認ください。

奥行きが長い土地や短い土地は、奥行価格補正率を適用することで価値の差を相続税の評価額に反映させることができます。適用できる条件や奥行き距離の算出方法、適用した際の評価方法を解説します。

無道路地を評価する際に注意すべきポイント

無道路地の評価額を算出する場合、いくつかの注意点があります。

複数の道路に囲まれている場合に採用する路線価

無道路地の周囲に路線価の設定された道路が複数ある場合、道路と評価対象地との距離や、通路開設費の実現性などを総合的に勘案し、採用する路線価を決めます。

実際に使用している通路が存在しても、当該通路を用いて建物を建てることが実現性や経済的合理性に反する場合は、別の道路に設定されている路線価を用いて無道路地評価を行う場合があります。

前面宅地に適用する奥行価格補正率

無道路地と前面宅地を合わせた土地(一体地)の奥行価格補正後の単価より、無道路地の奥行価格補正後の単価が高くなる場合、前面宅地の奥行価格補正率は1.00として計算します。

ただし、一体地を評価する際、奥行距離が短いために奥行価格補正率が1.00未満となる場合は、前面宅地の奥行価格補正率も当該一体地の数値を用いて計算します。

通路開設費を算出する際は、補正計算を行わない

通路開設費の計算は、路線価×通路面積で算出された価額であり、間口狭小補正や奥行価格補正などの補正率は適用しません。

都市計画区域外に存在する土地の無道路地補正の有無

無道路地とは、接道義務を満たしていない土地のことをいい、接道義務は都市計画区域内や準都市計画区域内での建築における規定です。

したがって、都市計画区域外に位置する土地については接道義務の規定はなく、無道路地という考え方もありません(条例により、独自に接道義務を定めている場合を除く)。

水路が介在する土地

土地と道路の間に水路が存在する場合は、無道路地の対象となるため、補正計算を行って相続税評価額を算出します。

ただし、水路占用許可を得て、すでに橋が設置されていることで建物が建築できる場合には、無道路地の斟酌は行いません。

接道義務を満たしていない宅地の評価

接道義務を満たしていない宅地は無道路地と同様、通路部分の拡幅が行われない限り、建物の建築に制限が設けられる宅地です。

したがって、無道路地の補正計算は、接道義務を満たしていない宅地に対しても適用されます。

無道路地と接道義務を満たしていない宅地の計算方法は基本的に同じですが、通路開設費については、接道義務を満たすために必要な土地の取得費用だけを計上し、各種補正後の評価額から控除します。

無道路地の活用方法:売却・宅地化

無道路地は、接道義務を満たしている一般的な土地と比べて活用が難しいとされています。

この章では、無道路地の売却や宅地化の方法、注意事項について解説します。

無道路地を売却する方法と注意事項

無道路地は日当たりや風通りが悪く、また建物の建築(再建築)が困難で住宅ローンも組みにくいというマイナス面があることから、一般的に接道義務を満たしている土地に比べて売却価格は安くなります。

次のような手段で接道義務を満たし、上記のようなデメリットを少しでも軽減することで、売却価格を上げられる可能性があります。

- 通行権を確保し、建物の建築が可能な状態にする

- 隣地を買い取って接道義務を満たす

隣地をすべて買い取ることはあまり現実的ではないため、基本的には通行権を確保し宅地化することで、売却しやすい状態にします。

無道路地を宅地化する方法

無道路地を宅地化する方法は、主に以下の2種類です。

- 隣地所有者へ土地の(一部)買い取りを提案して通路を確保

- 土地の等価交換により通路を確保

隣地の一部を買い取る場合、必要な面積や位置によっては、多額の購入資金を要したり、交渉が難航する恐れがあります。

ただし、

土地の等価交換により、自分の所有している土地を一部分筆して、隣地所有者の土地の一部(分筆後)と交換できれば、購入資金を抑えることが可能です。

このような等価交換のケースでは、隣地所有者にも測量・分筆といった大きな負担が生じる可能性が高いため、必然的に交渉の難易度は高くなります。

しかし、双方が納得できる形で土地を等価交換できれば、譲渡所得税が課されないうえに隣地所有者との関係性も円満に保てるため、大きなメリットがあります。

その他の無道路地の活用方法

建築基準法が施行される以前は、無道路地に該当する土地においても建物を建築することが可能でした。

しかし、建築基準法の施行により、事後的に無道路地に該当してしまった土地は、既存の建物を取り壊して再建築することは認められていません。

建物を再建築するためには、接道義務を満たす必要があります。

無道路地に立つ古い建物を活用したい場合は、例えば貸家物件としてリフォームを行い、家賃収入を得るという活用方法もあります。

無道路地の相続手続きを不動産に強い税理士事務所に依頼するメリット

無道路地の相続手続きは、不動産に精通した税理士への依頼をおすすめします。

ここからは、税理士に手続きを依頼するメリットを解説します。

無道路地として適正に評価額を算出し、相続税を減額

無道路地の相続税評価額の計算方法は、非常に複雑です。

各補正率の適用をはじめ、通路の開設が実現可能かどうかまでを踏まえて計算する必要があるため、高度な専門知識が必要になります。

不動産に精通した税理士であれば、現地調査や役所調査を丁寧に行い、通路開設の実現可能性を裏付けるための資料をそろえたうえで、適正な相続税評価額を算出することができるため、スムーズに相続税の申告を行うことができます。

相続税申告手続きのリスク軽減

相続税の申告手続きには、税金の過大納付や追徴課税などのリスクが伴います。

リスクを最小限に抑えるためには、相続税や不動産において幅広い専門知識と経験が必要です。

専門知識の豊富な税理士であれば、税務調査や相続税申告時における注意点を熟知しているため、さまざまなリスクから依頼者を守ってくれるでしょう。

無道路地の活用や売却についてアドバイス

無道路地を相続しても、活用や売却が困難である場合が多くあります。

一方で、そのような土地でも固定資産税といった維持費は発生するため、放置しておくのは得策ではありません。

そのままでは活用や売却が難しい場合、接道義務を満たすための対策を講じる必要があります。

接道義務を満たす手段として、隣地の一部の所有権または通行権の取得を検討するのであれば、隣地所有者との交渉は不可欠です。

円満かつスムーズに交渉を進めるためには、交渉に入る前にある程度の合意点を想定し、相手に提示する選択肢を整理しておく必要があります。

また、譲れない条件や妥協できるポイントをよく検討したうえで交渉に臨むことで、不利な条件で交渉を進めてしまうリスクを避けられるでしょう。

隣地所有者との交渉を進める前に、不動産や税金に精通した専門家(税理士や弁護士など)に相談することで、交渉時に提示できる選択肢の幅が広がります。

また、隣地の取得以外の方法を模索する場合でも、適切なアドバイスや支援を受けることができます。

無道路地の状態で売却を検討する場合は、市場に売却するための有益なアドバイスをはじめ、心強いサポートを受けることが可能です。

相続専門の税理士が計算したことにより、相続税の負担軽減につながった事例(約900万円の減額)

最後に、実績豊富な税理士のサポートによって相続税評価額が適正に計算され、相続税の負担軽減につながった実例を紹介します。

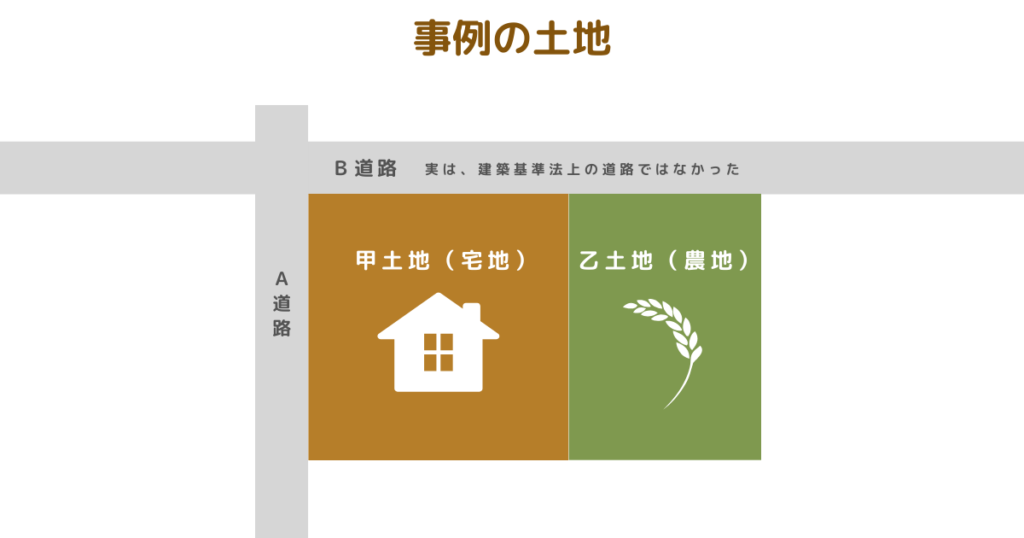

A道路とB道路に接している甲土地(宅地)と、甲土地と横並びでB道路にしか接していない乙土地(農地)の相続税評価額を計算した事例です。

この事例では、税理士が下記のような要素を適切に調査して判断した結果、依頼者自身が計算した場合と比較して約900万円も低い税額で申告できました。

- A道路は建築基準法上の道路だが、調査によりB道路は建築基準法上の道路ではないと判明したため、農地を無道路地として評価することが可能に

- B道路が建築基準法上の道路として認められる可能性を役所に問い合わせて確認し、将来にわたる利用価値を正確に把握

- 農地を宅地として活用するためにかかる将来的な宅地造成費用を相続税評価額から控除

乙土地はB道路に接しているため、一見すると無道路地には見えませんが、税理士による丁寧な調査によって、実は無道路地であることが判明しました。

また、農地の将来的な価値や宅地化に伴う費用を見越し、相続税評価額に反映させることができたのは、不動産や相続税に精通した専門家ゆえの成果といえるでしょう。

事例についてもっと詳しく知りたい方はこちらをご覧ください。

接している道路の種類を見極め、無道路地として評価することで900万円の減額となった事例について解説します。

まとめ

相続税申告には10か月という期限があるため、財産に不動産が含まれる場合は、正確かつ迅速に複雑な計算を行い、相続税額を算出しなければなりません。

しかし、専門的な知識や経験が十分でない場合は、納める相続税額を誤って算出してしまう恐れがあります。

相続税を納めすぎないためにも、無道路地といった複雑な土地を相続した際は、専門家への相談がおすすめです。

余裕をもって、早めに相談しましょう。